Spalio 14–18 d.: Savaitinė ekonominė apžvalga

Svarbiausios rinkos įžvalgos

Mūsų savaitinėje rubrikoje dalinamės pagrindiniais makroekonominiais rodikliais su jumis.

MAKROEKONOMINĖ STATISTIKA

INFLIACIJA

- Bazinis vartotojų kainų indeksas (VKI) (metinis) (rugsėjis): 3,3 % (ankst.: 3,2 %);

- Vartotojų kainų indeksas (VKI) (metinis) (rugsėjis): 2,4 % (ankst.: 2,5 %).

FED INFLIACIJOS TIKSLAS

- Asmeninio vartojimo išlaidų (PCE) bazinis kainų indeksas (metinis) (rugpjūtis): 2,7 % (ankst.: 2,6 %);

- Asmeninio vartojimo išlaidų kainų indeksas (metinis) (liepa): 2,2 %, (ankst.: 2,5 %).

INFLIACIJOS LŪKESČIAI

-

12 mėn. prognozuojama infliacija (rugsėjis): 2,9 % (ankst.: 2,7 %);

-

5 m. prognozuojama infliacija (rugsėjis): 3,0 % (ankst.: 3,1 %).

-

BEA (JAV ekonominės analizės biuras) BVP: (ketv./ketv.) (antras ketvirtis) (trečiasis įvertis): 3,0 % (ankst.: patiksl. 1,6 %), BVP defliatorius (ketv./ketv.) (trečiasis ketvirtis): 2,5 % (ankst.: patiksl. 3,0 %).

-

BVP (Atlanto bankas): trumpalaikė BVP prognozė padidinta iki 3,4 % nuo ankstesnių 3,2 %.

-

Mažmeninė prekyba (JAV) (rugsėjis): mėn./mėn.: 0,4 % (ankst.: 0,1 %), pagrindinė mažmeninė prekyba (mėn./mėn.): 0,5 % (ankst.: 0,2 %)

VERSLO AKTYVUMO INDEKSAS (PMI)

- Paslaugų sektorius (birželis): 55,4 (ankst.: 55,7);

- Gamybos sektorius (rugsėjis): 47,0 (ankst.: 47,9, patiksl.);

- S&P Global bendras (rugsėjis): 54,4 (ankst.: 54,6, patiksl.).

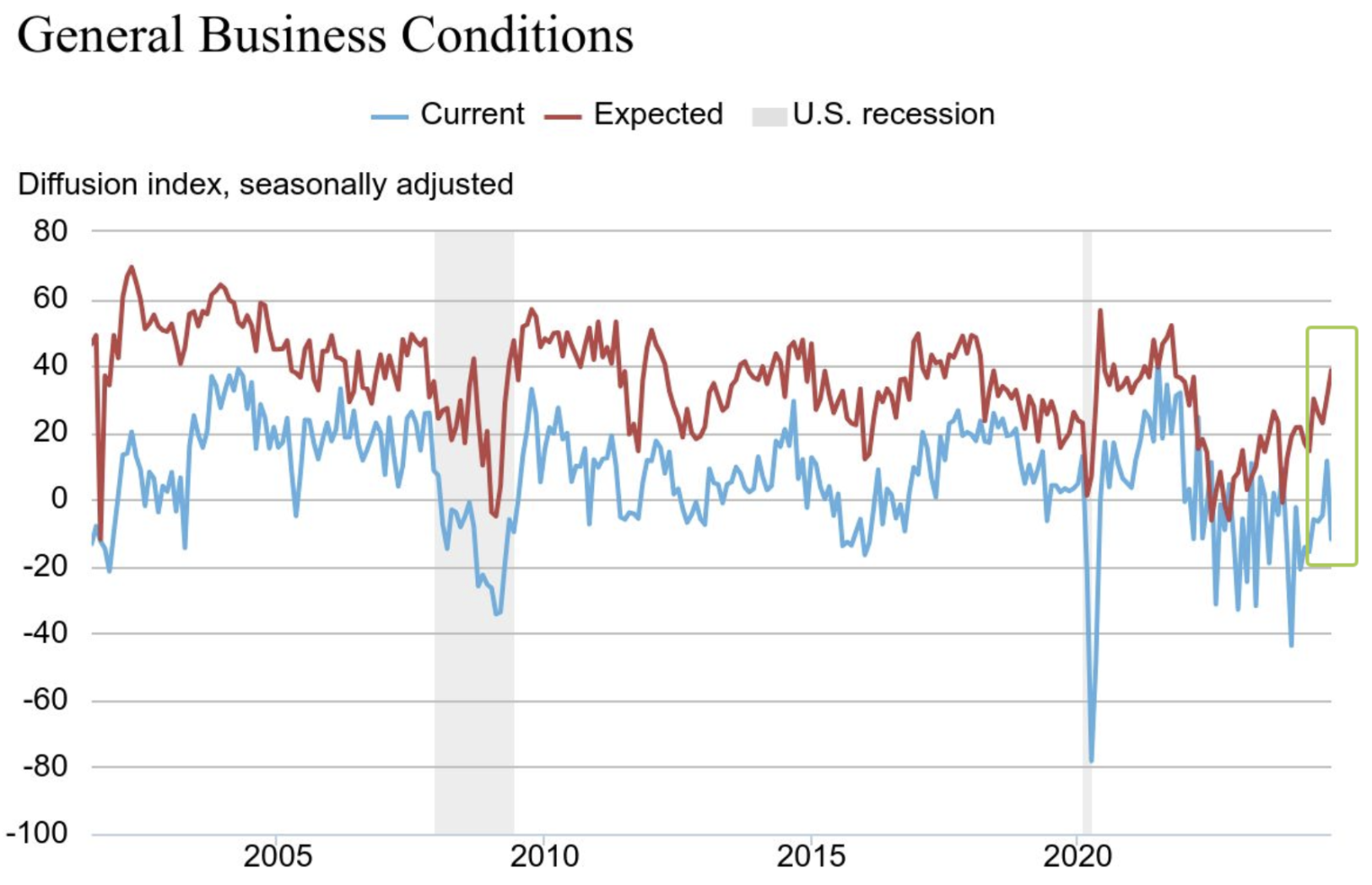

Empire State Manufacturing Index (Niujorkas):

Empire State Manufacturing Index vertina verslo sąlygų pokyčius Niujorko valstijoje. Vertė virš nulio rodo pagerėjimą, žemiau nulio – blogėjimą. Grafike parodyta realių verčių (mėlyna linija) ir lūkesčių koreliacija.

Pagrindinis verslo sąlygų indeksas grįžo į neigiamą teritoriją nukritęs dvidešimt trimis punktais iki -11,9. Nauji užsakymai krito, o dabartinis pakrovimas taip pat mažėjo.

DARBO RINKA

- Nedarbo lygis (rugpjūtis): 4,1 % (ankst.: 4,2 %);

- Ne žemės ūkio darbo vietų skaičius (rugpjūtis): 254 tūkst. (ankst.: 159 tūkst., patiksl.);

- Privačiame sektoriuje sukurtos darbo vietos (rugpjūtis): 223 tūkst. (ankst.: 114 tūkst., patiksl.);

- Vidutinis valandinis atlygis (rugpjūtis, metinis): 4,0 % (ankst.: 3,9 %).

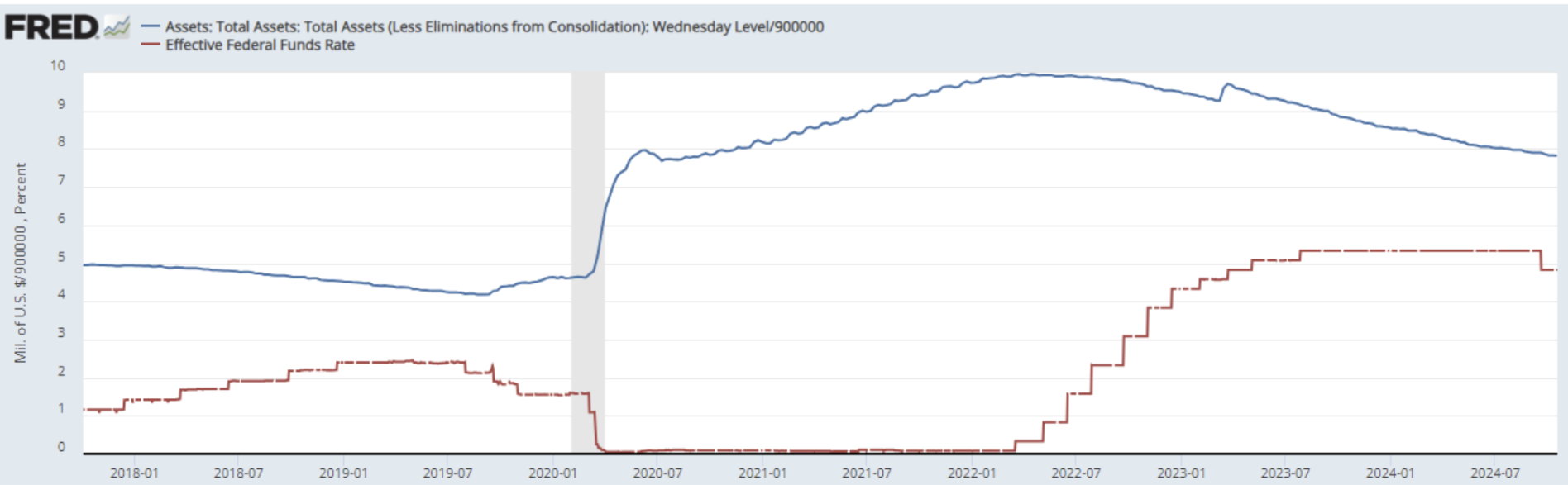

PINIGŲ POLITIKA

- Federalinė fondų palūkanų norma (EFFR): 4,75 % – 5,00 % (raudona);

- FED balansas (mėlyna): 7,039 trln. JAV dol. (praėjus. savaitę: 7,046 trln. JAV dol.):

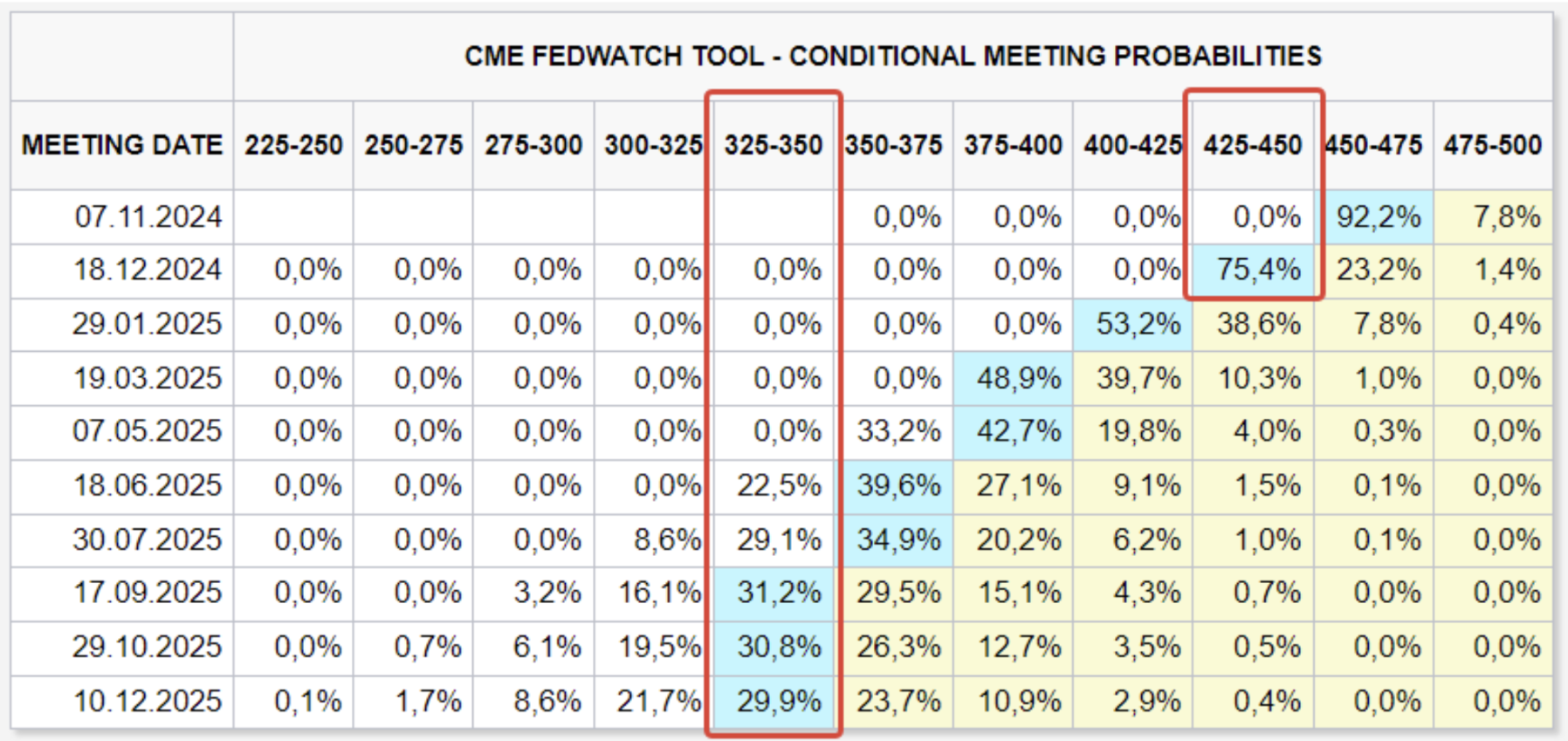

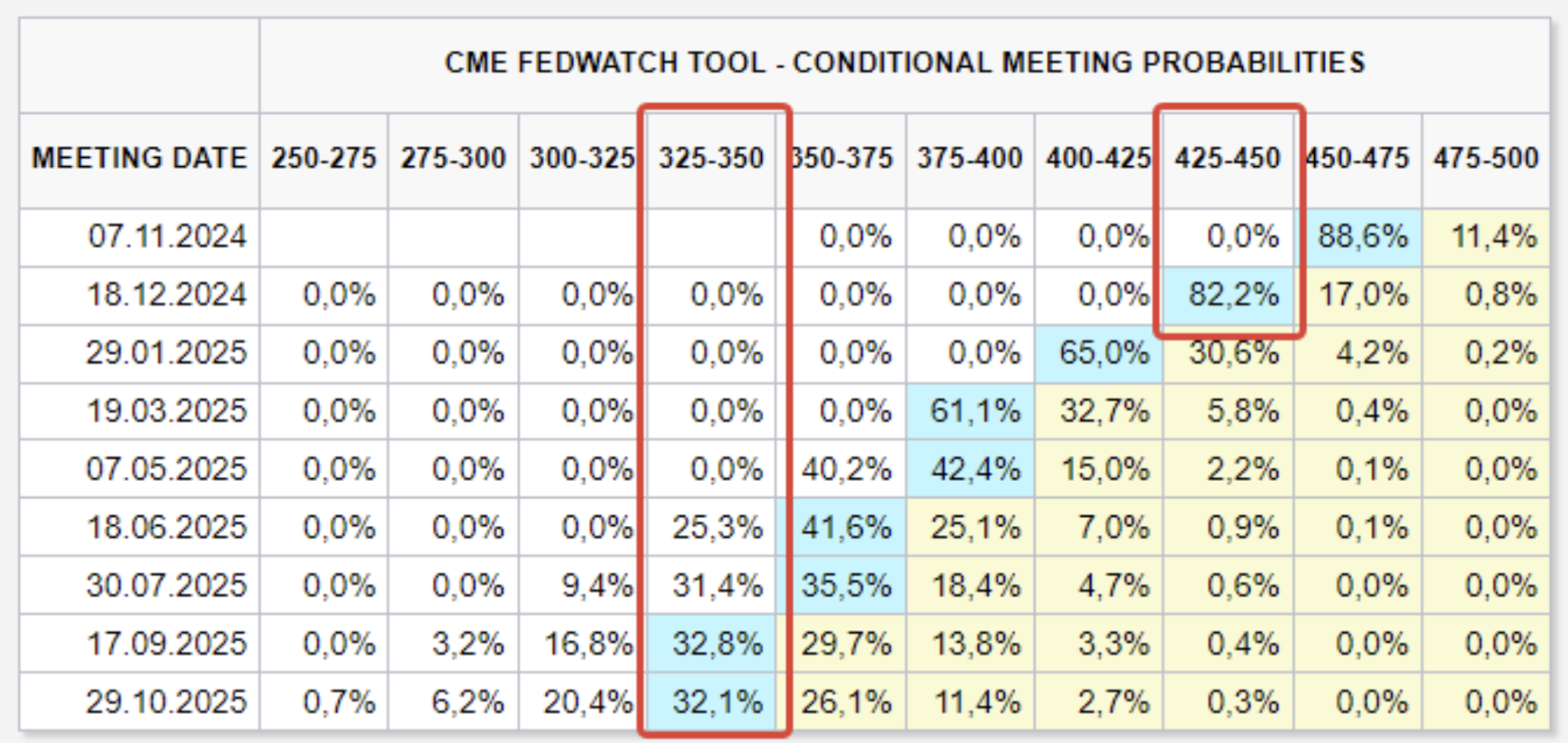

PALŪKANŲ NORMOS PROGNOZĖS RINKOJE

Šiandien:

Prieš savaitę:

FED retorika: Mineapolio federalinio rezervo banko prezidentas Neel Kashkari pareiškė, kad „vidutinio dydžio tolimesnis bazinės palūkanų normos sumažinimas“ tikėtinas per artimiausius ketvirčius.

FedWatch lūkesčiai: Nesikeičia, laukiami du palūkanų normos sumažinimai iki metų pabaigos – iki 4,25–4,50 %. Ilgalaikė (12 mėn.) perspektyva: 1,50 % sumažinimas iki 3,25–3,50 %.

RINKA

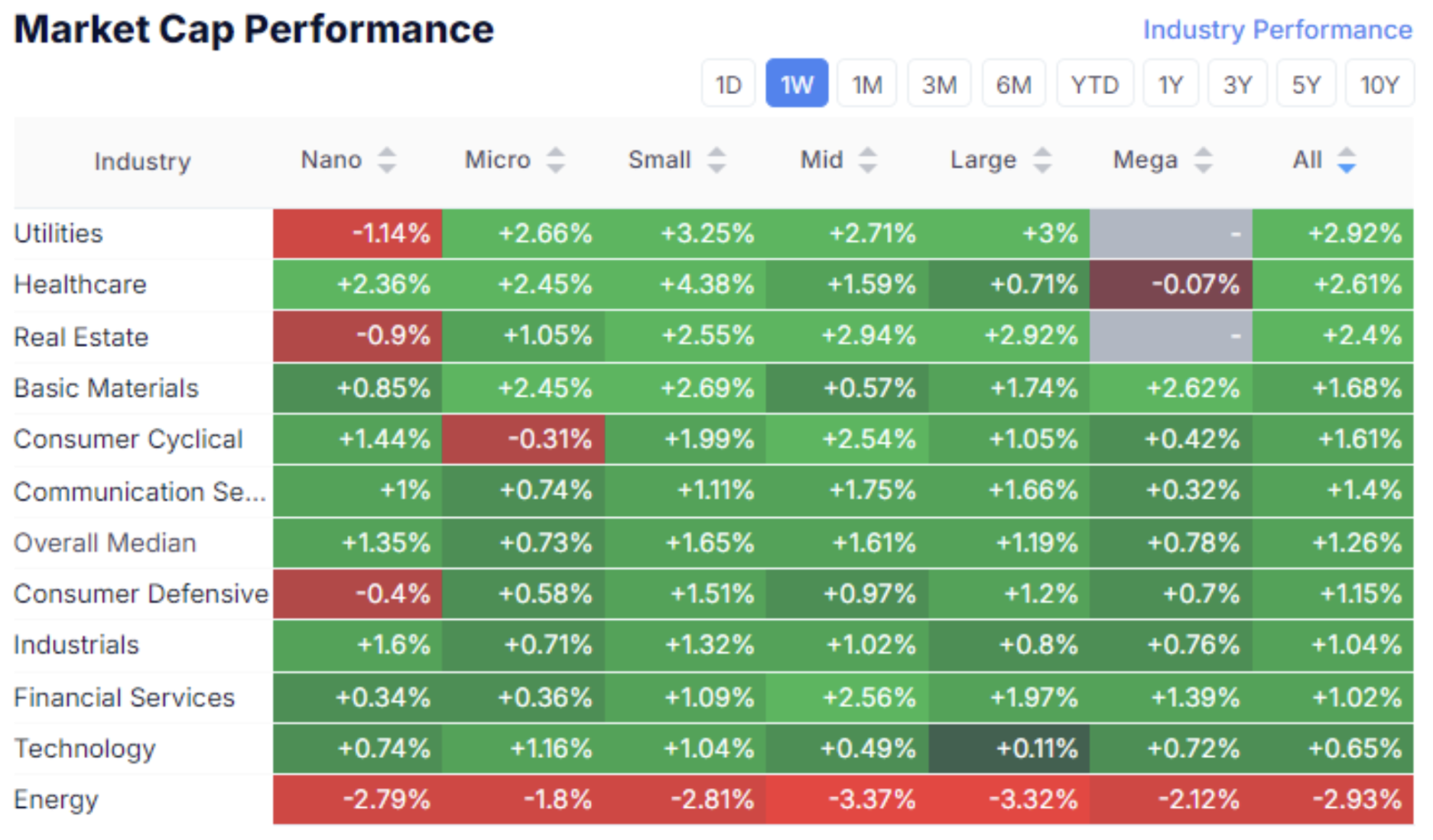

RINKOS KAPITALIZACIJOS DINAMIKA

Akcijų rinka:

Praėjusią savaitę JAV akcijų rinka demonstravo daugiausia teigiamą dinamiką. Vidutinė rinkos augimo reikšmė – 1,26 %. Paklausa vyravo beveik visoms turto klasėms, išskyrus energetikos sektorių. Rizikos tolerancijos (Risk ON) nuotaikos tęsiasi.

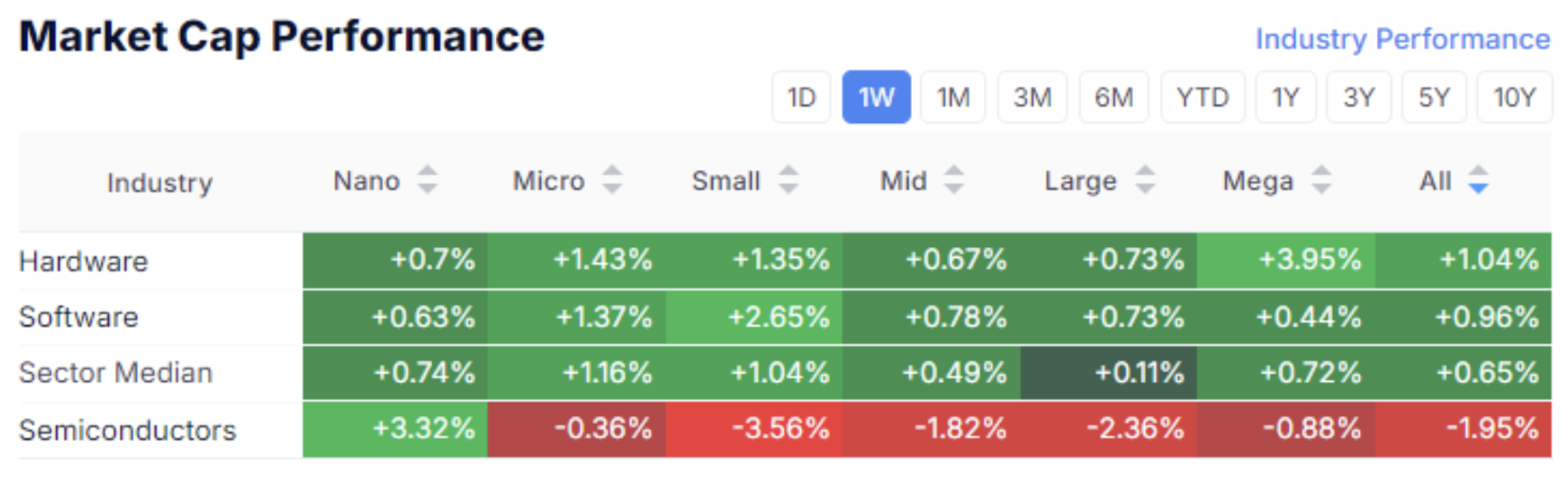

Technologijų rinka:

Technologijų sektoriuje paklausa buvo programinės ir aparatinės įrangos bendrovėms, o pusiausvyra iškilo iš puslaidininkių turto.

IGV/BAT

IGV fondų ETF (seka programinės įrangos bendroves) ir SOXX fondų ETF (seka puslaidininkių bendroves) santykis.

Šis rodiklis 5 metus (nuo 2019 m.) mažėjo, rodydamas didesnę puslaidininkių paklausą. Tačiau nuo šių metų liepos tendencija keičiasi – rodiklis antrą kartą testuoja 2 metų pasipriešinimo lygį.

Tai rodo turto rotaciją iš pervertinto puslaidininkių sektoriaus į programinės įrangos kūrėjų sektorių, nors NVDA praėjusią savaitę pasiekė istorinį maksimumą.

SP500

VIX

SP500 indeksas pasiekė naują istorinį 5878 taškų aukštį, savaitės prieaugis – 0,85 %. Kintamumo indeksas VIX tolygiai mažėjo iki 18,75.

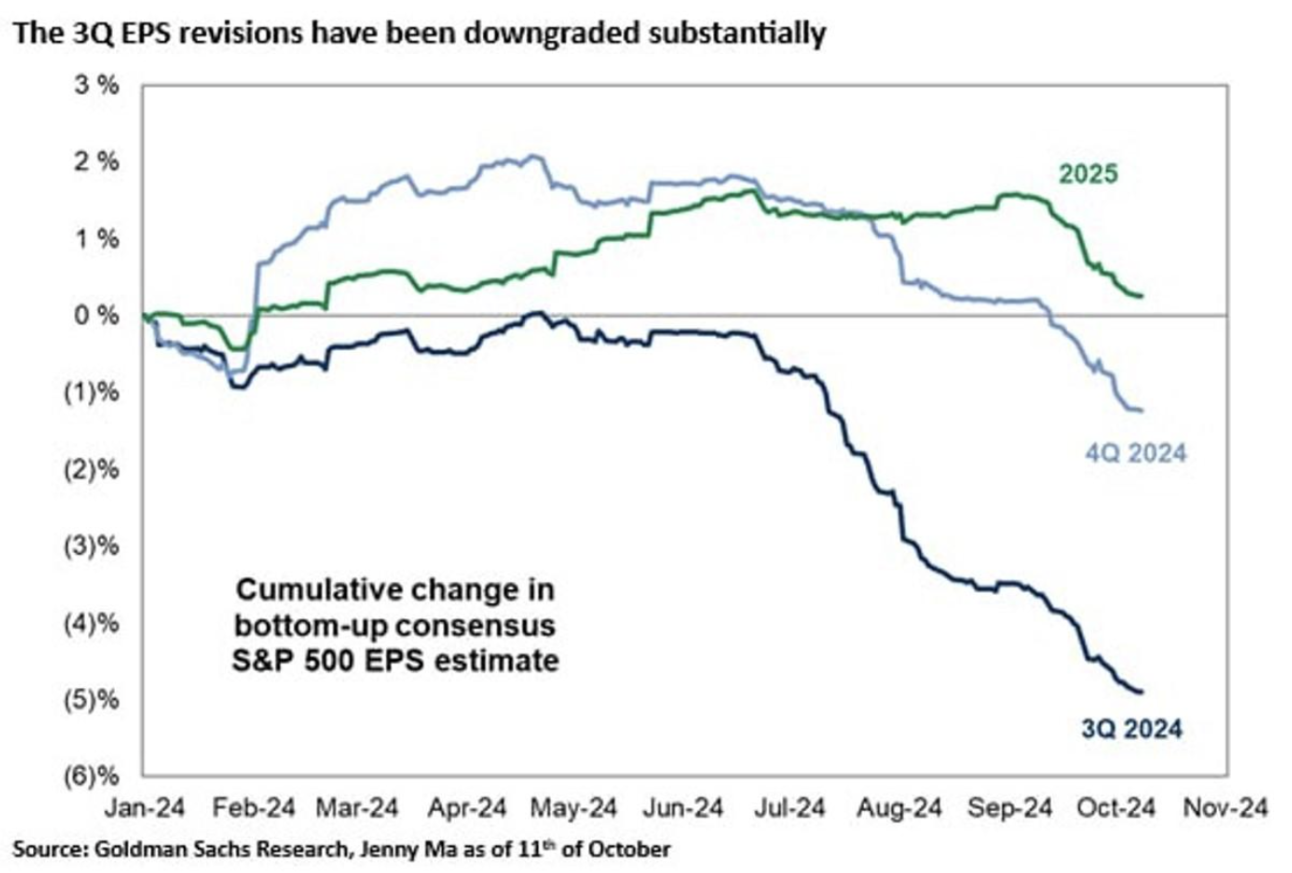

Prognozės

UBS Global Research padidino galutinį 2025 m. S&P 500 tikslą nuo 6000 iki 6400. Pagrindinis teiginys – mažesnės palūkanų normos sumažins įmonių skolinimosi kaštus ir nemokumo riziką, didins pelno vienai akcijai vidurkį bei akcijų vertes. Finansinės sąlygos nurodo sumažėjusį stresą ir likvidumo didėjimą, kas turėtų pozityviai paveikti vertinimus.

Tačiau „Goldman Sachs“ ketvirtojo šių metų ketvirčio pelno vienai akcijai (EPS) prognozė – neigiama:

2025 m. prognozės taip pat rodo mažėjimo tendenciją, kas gali signalizuoti apie galimą ekonominį sulėtėjimą vidutiniu laikotarpiu.

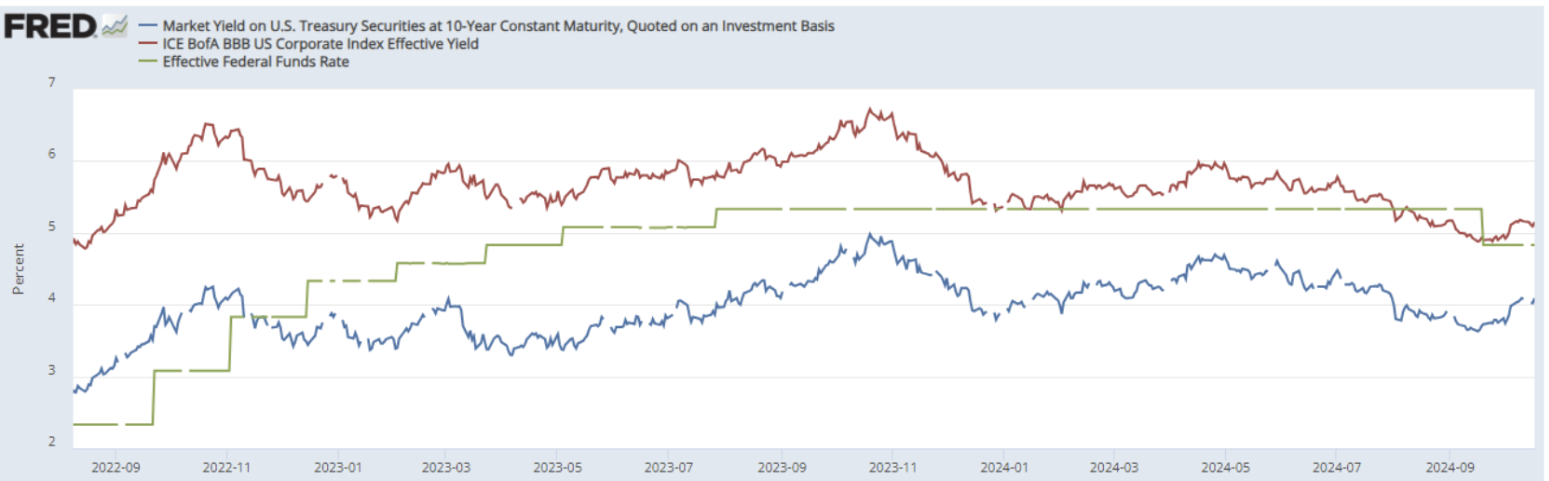

OBLIGACIJŲ RINKA

Valstybės iždo obligacijos (UST10):

Pelningumas

10 metų obligacijų ateities sandoriai praėjusią savaitę iš esmės nepakito. Nuo rugsėjo vidurio obligacijų rinka koreguojasi, nepaisant lūkesčių dėl 0,5 % palūkanų normos mažinimo iki metų pabaigos. Rinkos pelningumas (raudona linija) – 4,09 %. BBB reitingo įmonių obligacijų pelningumas (mėlyna) – 5,15 %. Palūkanų skirtumas – 1,06 %.

AUKSAS

Aukso rinka patiria rekordinę ralio bangą. Geltonojo metalo ateities sandoriai šiandien kainuoja 2 749 JAV dol./uncija. Metinis augimas – beveik 33 %, lenkiant SP500 (+23,8 % nuo metų pradžios). Pagrindiniai augimo varikliai – centrinių bankų pirkimai, taip pat infliacijos rizikų nuogąstavimai.

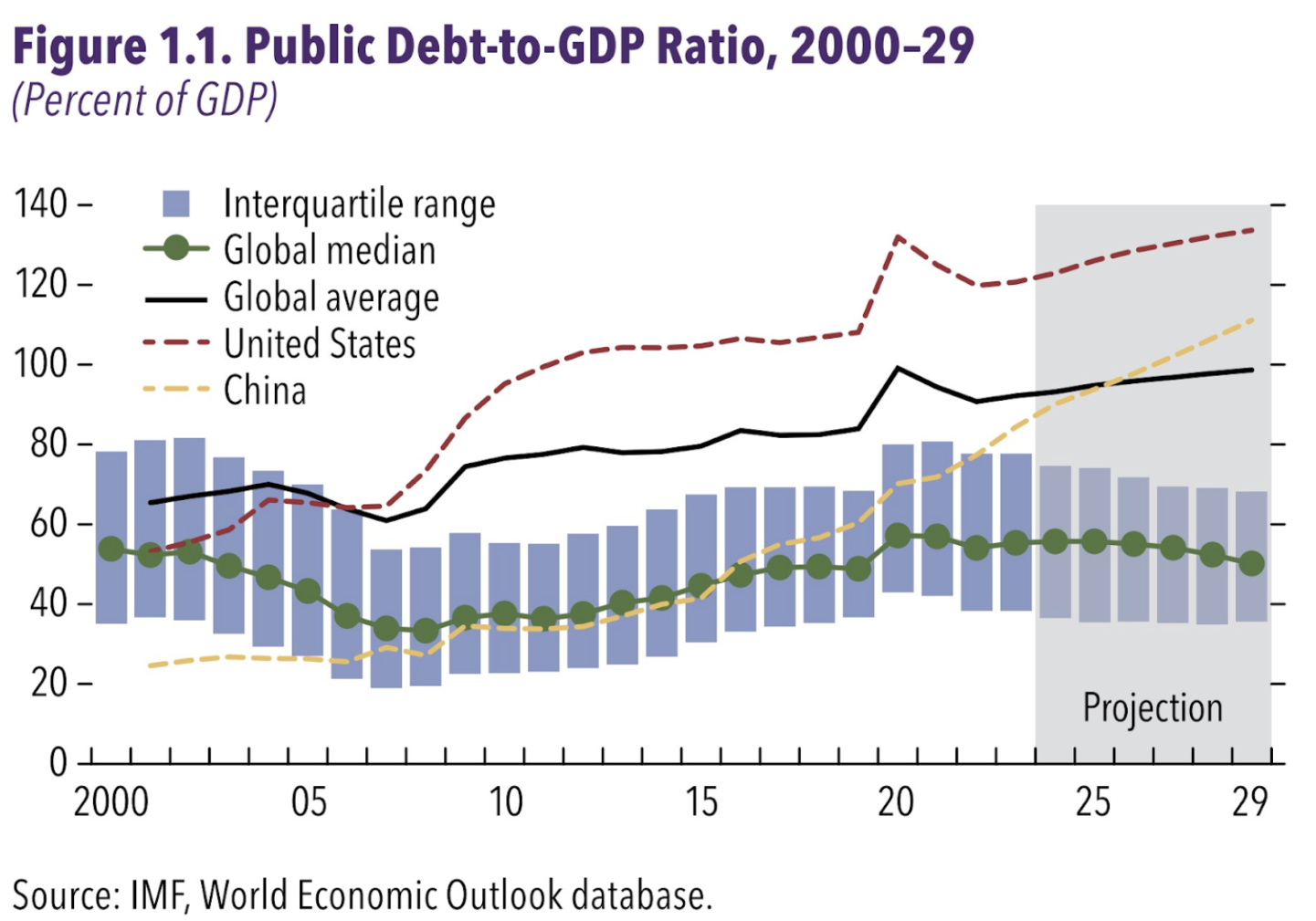

Pasaulinės viešosios skolos augimo prognozė:

Tarptautinio valiutos fondo prognozė rodo, kad pagrindiniai emitentai ir toliau bus JAV ir Kinija. Pasaulio vidurkis (juoda linija) irgi augs – iki dešimtmečio pabaigos įsiskolinimas gali pasiekti 100 % pasaulio BVP. Tai – ilgalaikis proinfliacinis veiksnys.

BTC

Bitkoino ateities sandoriai išlipo iš aštuonių mėnesių nuosmukio kanalo. Pirmosios kriptovaliutos augimas gali tęstis, kol rinkose dominuoja rizikos tolerancijos (Risk ON) nuotaikos. Bitkoino koreliacija su SP500 indeksu išlieka teigiamame lygyje – vidurkis 0,8.

Pasak CryptoQuant, CME ateities sandorių atviras interesas pasiekė istorinį maksimumą.

English

English Қазақша

Қазақша