26.–30. mai 2025: Nädala majandusülevaade

Peamised turuülevaated

MAKROMAJANDUSLIKUD NÄITAJAD

INFLATSIOON

- Tarbijahinnaindeksi (THI) baasväärtus (k/kuus) (aprill): 0,2% (eelnev: 0,1%);

- Tarbijahinnaindeks (THI) (k/kuus) (aprill): 0,2% (eelnev: -0,1%);

- Tarbijahinnaindeksi (THI) baasväärtus (a/astas) (aprill): 2,8% (eelnev: 2,8%);

- Tarbijahinnaindeks (THI) (a/astas) (aprill): 2,3% (eelnev: 2,4%)

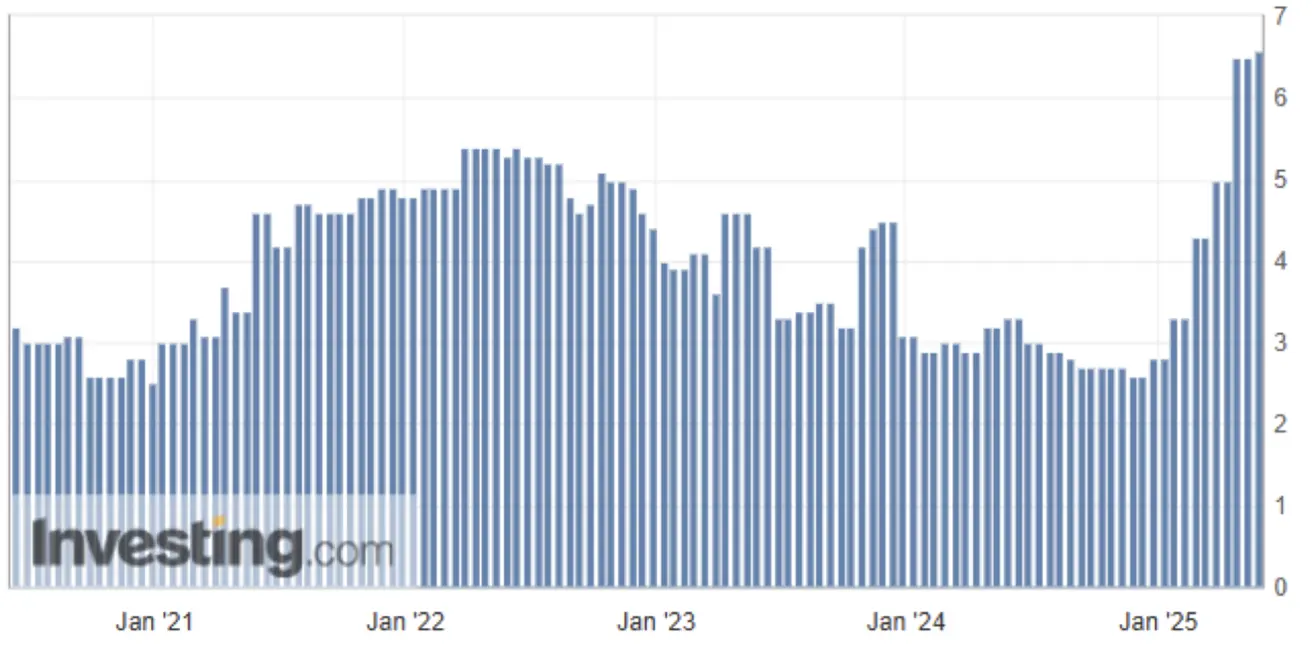

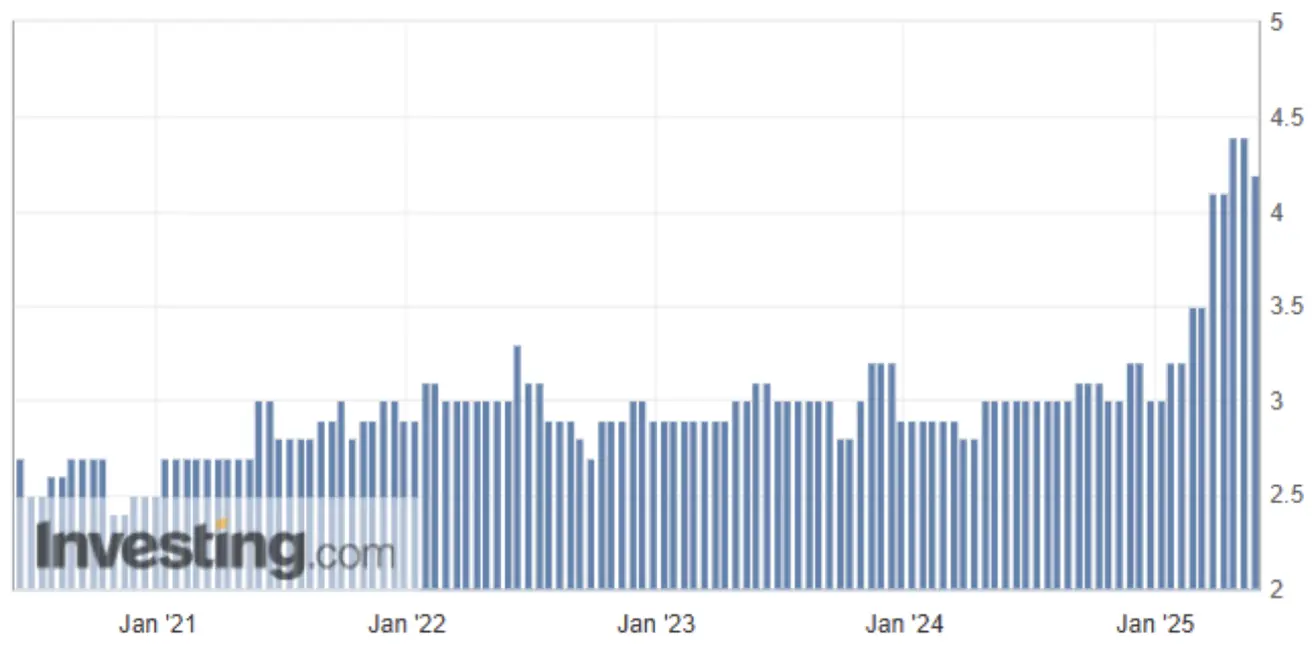

INFLATSIOONIOOTUSED (MICHIGAN)

-

12 kuu inflatsiooniootus (mai): 6,6% (eelnev: 6,5%);

-

5 aasta inflatsiooniootus (aprill): 4,2% (eelnev: 4,4%)

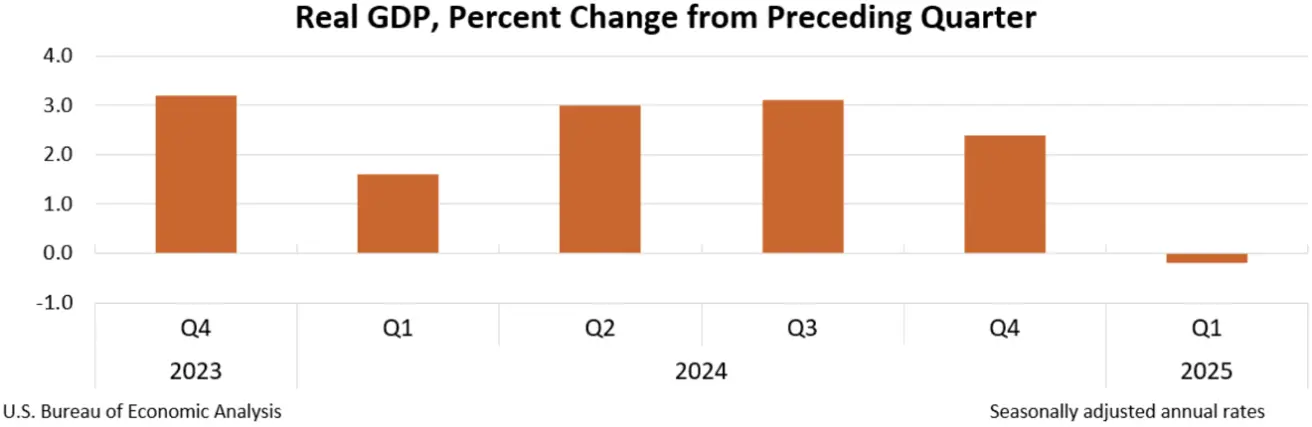

SKP (USA majandusanalüüsi büroo, BEA)

-0,2% (4. kv 24: 2,4%):

USA SKP deflaator (k/kuus): 3,78% (vs 2,3%):

SKP hinnindeks mõõdab SKPsse hõlmatud kaupade ja teenuste aastast hinnamuutust.

SKP hinnindeks mõõdab SKPsse hõlmatud kaupade ja teenuste aastast hinnamuutust.

USA isiklike tarbimiskulutuste (PCE) indeksi baasväärtus (mai, k/kuus): 0,1% (vs 0,1%);

USA PCE hinnindeks (mai, a/astas): 2,5% (vs 2,7%):

See näitaja kajastab keskmist hinnatõusu kogu isiklikus tarbimises USA-s.

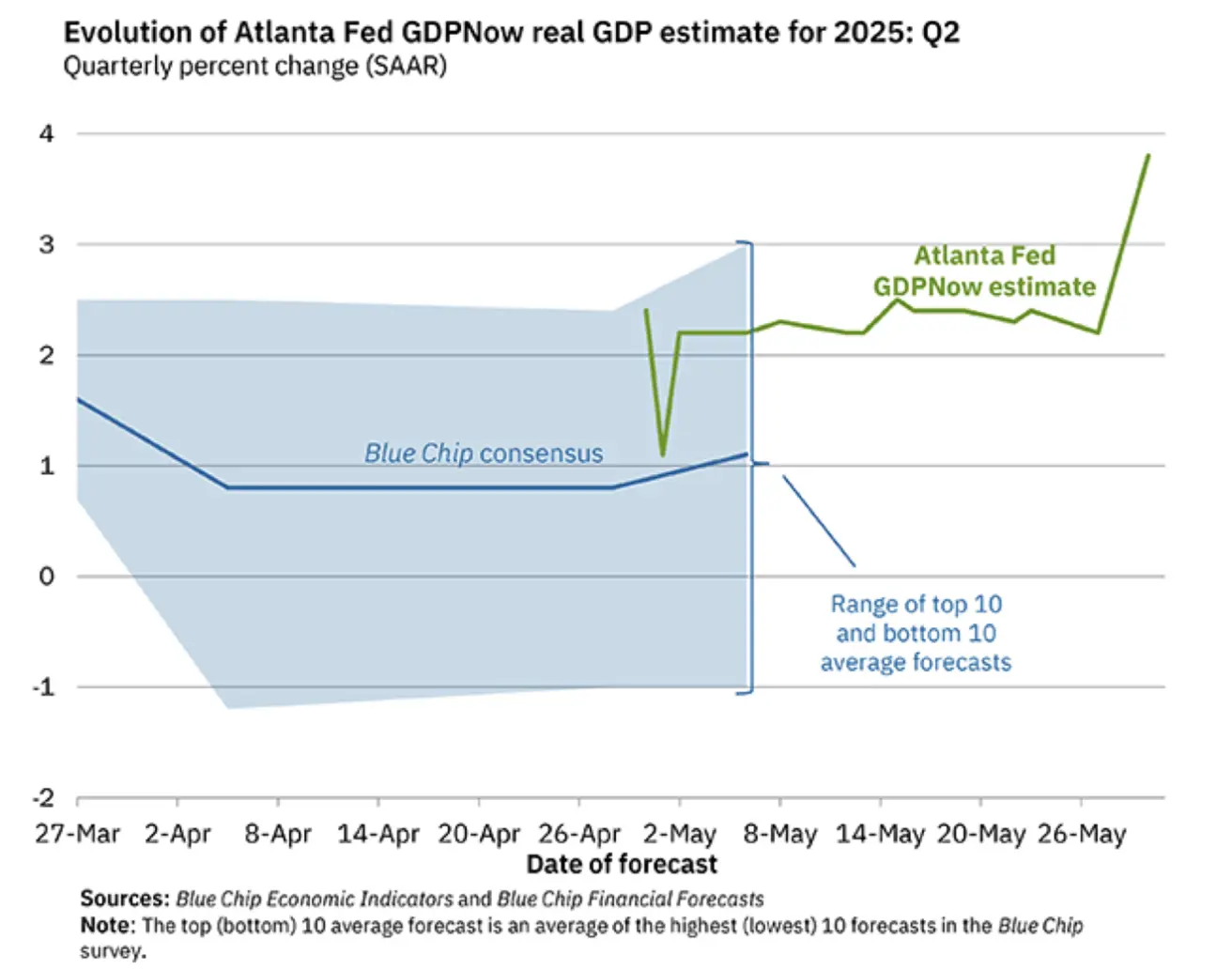

Atlanta Fedi GDPNow prognoos (II kvartal): 3,8% (vs 2,3%):

GDPNow-i prognoosimudel pakub "reaalajas" ametlike SKP hinnangute ettevaadet, kasutades sarnast metoodikat BEA-le.

ÄRIAKTIVSUSE INDEKS (PMI)

(Üle 50 näitab kasvu, alla 50 näitab kahanemist)

- Teenindussektor (mai): 52,3 (eelnev: 50,8);

- Tööstussektor (mai): 52,3 (eelnev: 50,7);

- S&P Global Composite (mai): 52,1 (eelnev: 50,6).

TÖÖTURG

- Tööpuuduse määr (aprill): 4,2% (eelnev: 4,2%);

- Tööväliste sektorite palgasaajate muutus (aprill): 177K (eelnev: 185K korrigeeritud);

- Keskmise tunnipalga muutus (aprill, a/astas): 3,8% (eelnev: 3,8%).

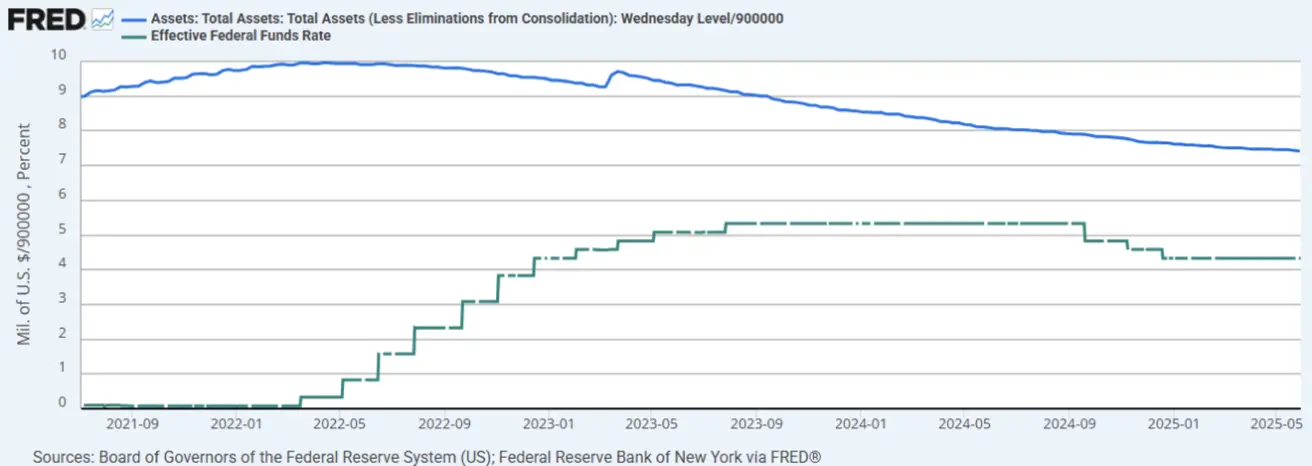

RAHAPOLIITIKA

- Föderaalfondide sihtmäär (EFFR): 4,25% - 4,50% (vahemik);

- Föderaalreservi bilanss: 6,673 triljonit dollarit (vs eelmine nädal: 6,688 triljonit)

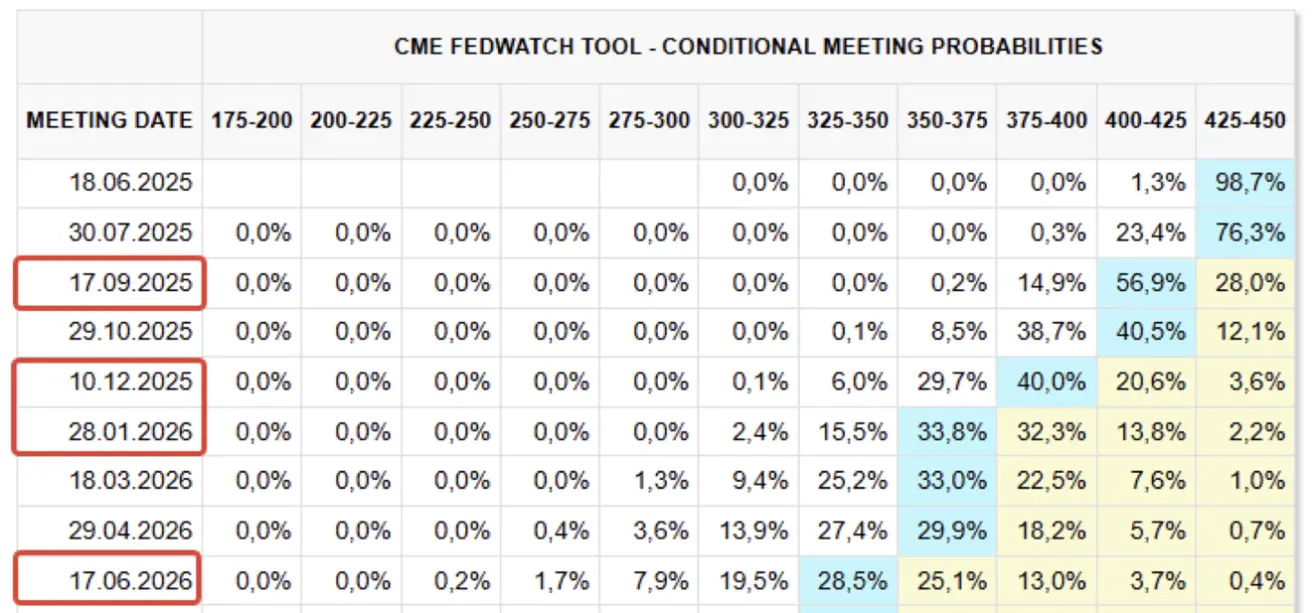

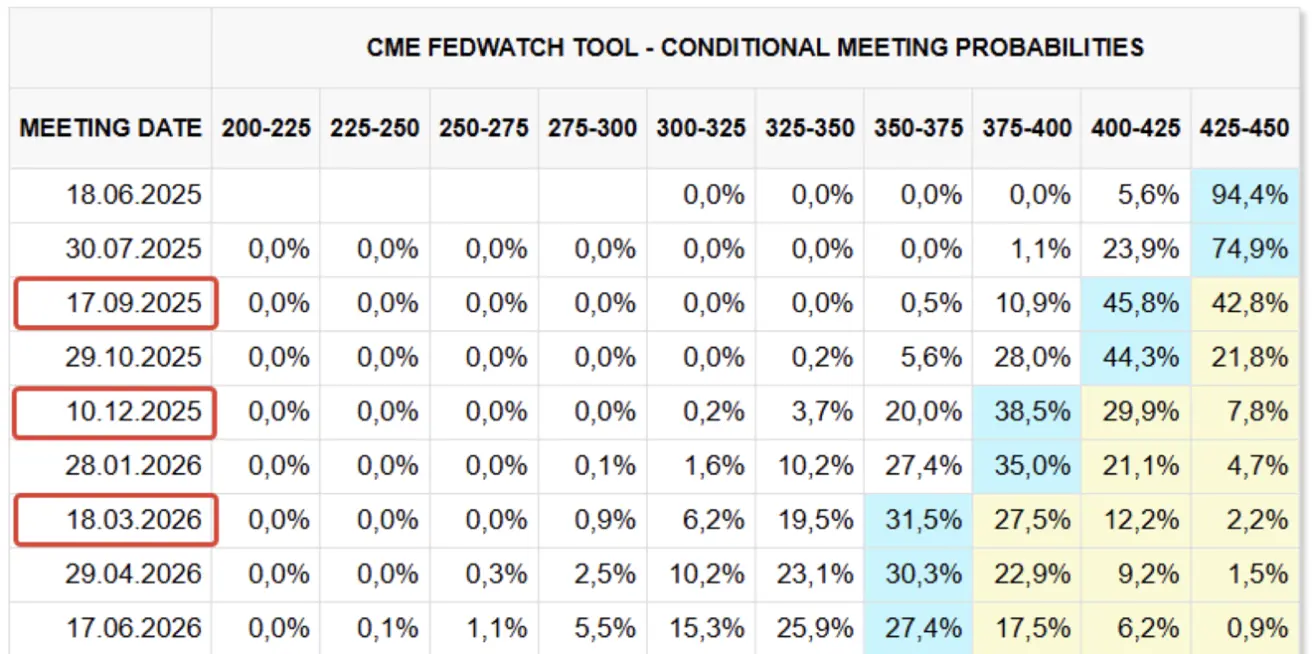

TURU OOTUSED INTRESSIMÄÄRA OSAS

Täna:

Nädal varem:

Kommentaar

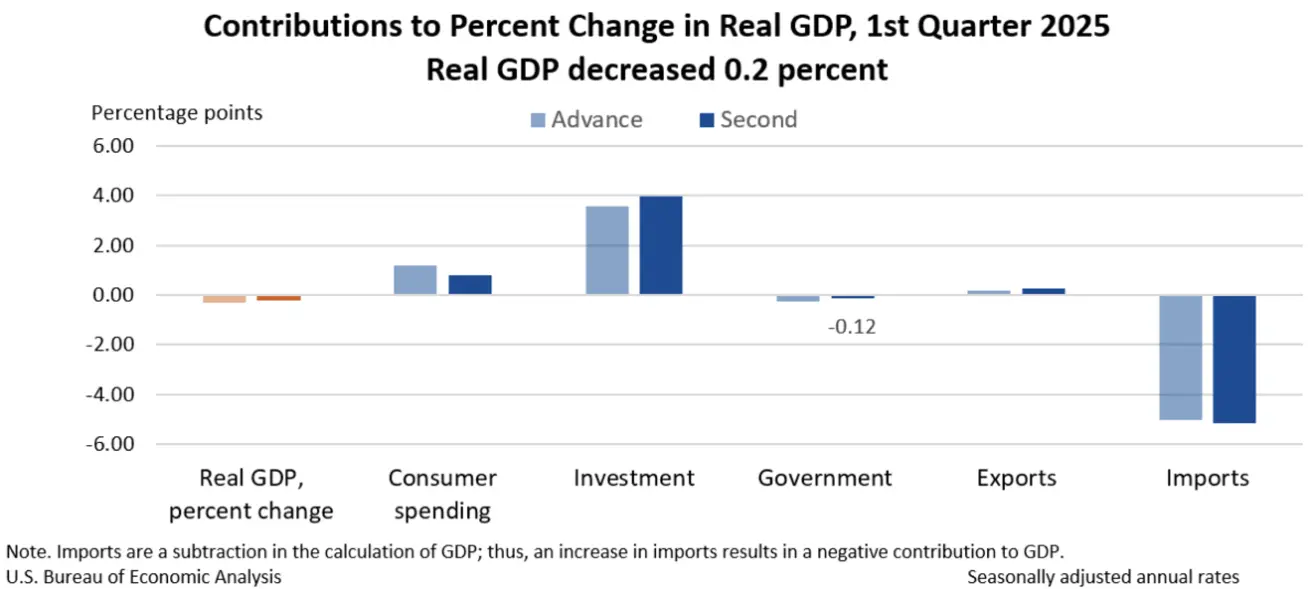

Teise hinnangu kohaselt langes USA reaalne SKP 2025. aasta I kvartalis (jaanuar–märts) aastaseks arvestuseks 0,2%, mis on paranemine esialgse 0,3% languse hinnangu suhtes.

SKP langus oli peamiselt tingitud impordi kasvust (mis arvestatakse SKP-st maha) ja valitsussektori kulude vähenemisest. Neid mõjusid tasakaalustasid osaliselt investeeringute, eratarbimise ja ekspordi kasv.

Samal ajal prognoosib Atlanta Fedi GDPNow oluliselt majanduskasvu II kvartalis, uuendatud prognoosiga 3,8% (eelmise nädala 2,3% asemel), mis annab turgudele positiivse signaali.

Inflatsiooninäitajad annavad vastuolulise pildi.

Ühelt poolt püsivad nii lühiajalised (12-kuulised) kui pikaajalised (5-aastased) inflatsiooniootused kõrgel tasemel: vastavalt 6,6% ja 4,2%. Ka SKP deflaator näitab suuremat inflatsiooni (k/kuus): 3,78% (vs 2,3%).

Teisalt näitavad PCE hinnainidkesid aastasel baasil stabiilset langust. Peamine PCE hinnindeks tõusis 2,1% ja baasväärtus (v.a. toit ja energia) 2,5%.

Föderaalreserv pöörab hetkel enam tähelepanu PCE indeksile, mis võib toetada rahapoliitilistes sõnumites leebemat retoorikat. Siiski jätab Föderaalreserv määrad praegu muutmata, kuna kaubandussõdadega seotud ebakindlus püsib.

FedWatchi põhjal prognoositakse 12 kuu jooksul nelja intressimäära langetamist 0,25% võrra, sihiga vahemikus 3,25%–3,50%. Esimest langust oodatakse augustis.

Järgmine FOMC kohtumine peetakse 18. juunil, kus eeldatakse intressija vahemiku (4,25%–4,50%) jätmist. Ootuse tõenäosus on peaaegu 99%.

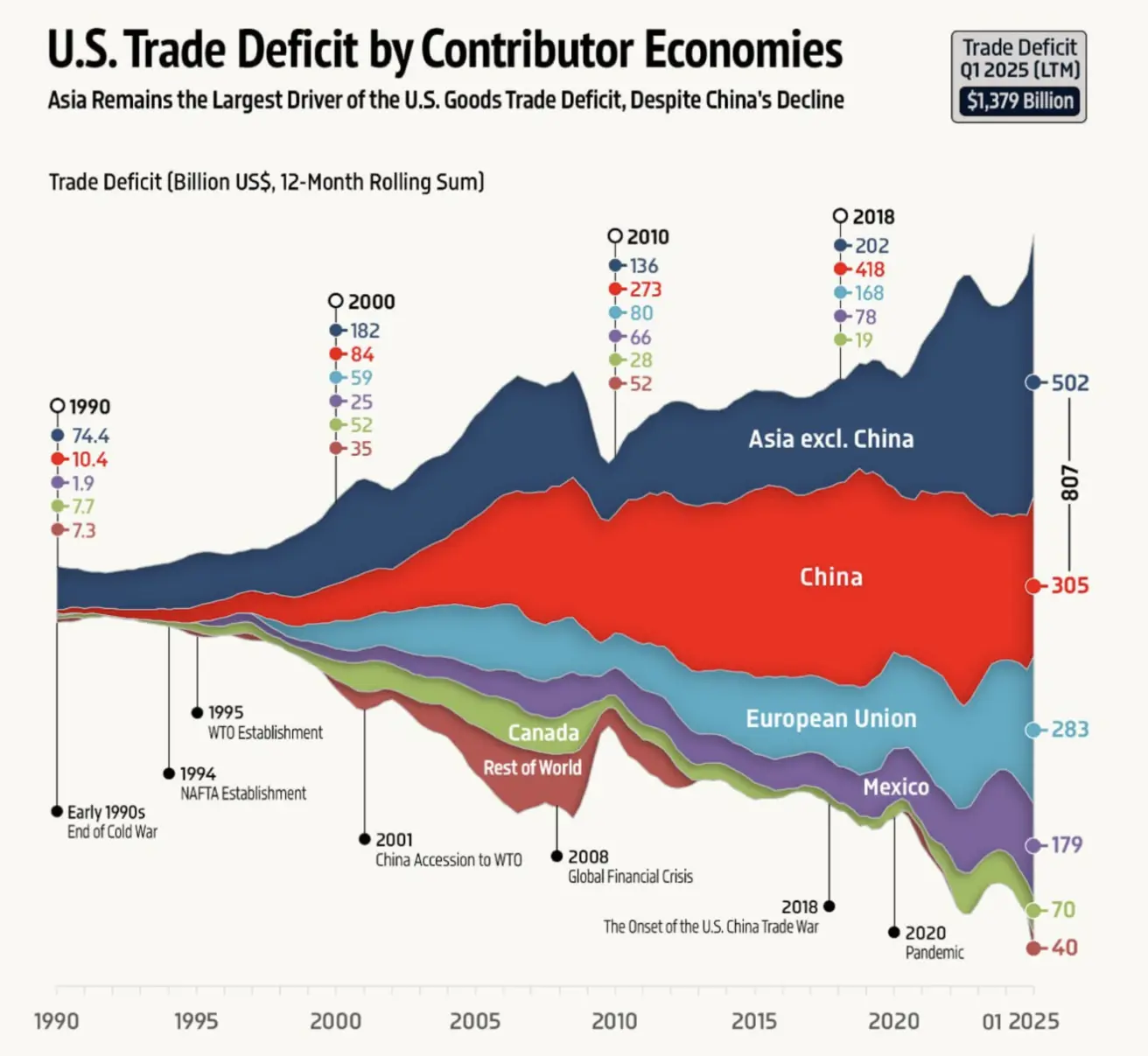

Kaubandussõjad — Ebakindlus jätkub

Eelmisel kolmapäeval kuulutas USA kaubanduskohus enamiku endise president Trumpi globaalseid tariife ebaseaduslikuks ning blokeeris need. Föderaalse apellatsioonikohtu otsus lükkas aga esimese astme kohtuotsuse edasi.

Teras- ja alumiiniumitollid tõusevad 25%-lt 50%-le alates kolmapäevast, 4. juunist.

USA rahandusminister Scott Bessent märkis, et "USA ja Hiina kõnelused on seiskunud." Hiina süüdistas USA-d kaubanduslepingute rikkumises ja lubas vastumeetmeid. Samuti tõuseb geopoliitiline pinge, kuna Washington süüdistab Pekingit Taiwani ähvardamises.

USA kaubandusbilanss doonorriikidega (1990–I kv 2025):

Aktsiaturg

Eelmisel nädalal lõpetas turg plussis. Mediaanmuutus: +0,89%. Negatiivne tulemuse andis ainult energeetikasektor:

Aasta algusest: -5,4%:

TURG

Börsiindeksid tegid pärast V-kujulist taastumist mõõduka korrektsiooni. Volatiilsus (VIX indeks) tõusis mõõdukalt 22-ni.

SP500 Nädalane tõus +1,88% (sulg 5903,26). Aasta algusest +0,14%.

NASDAQ100 Nädalane tõus +2,03% (sulg 21340,99). Aasta algusest +1,05%.

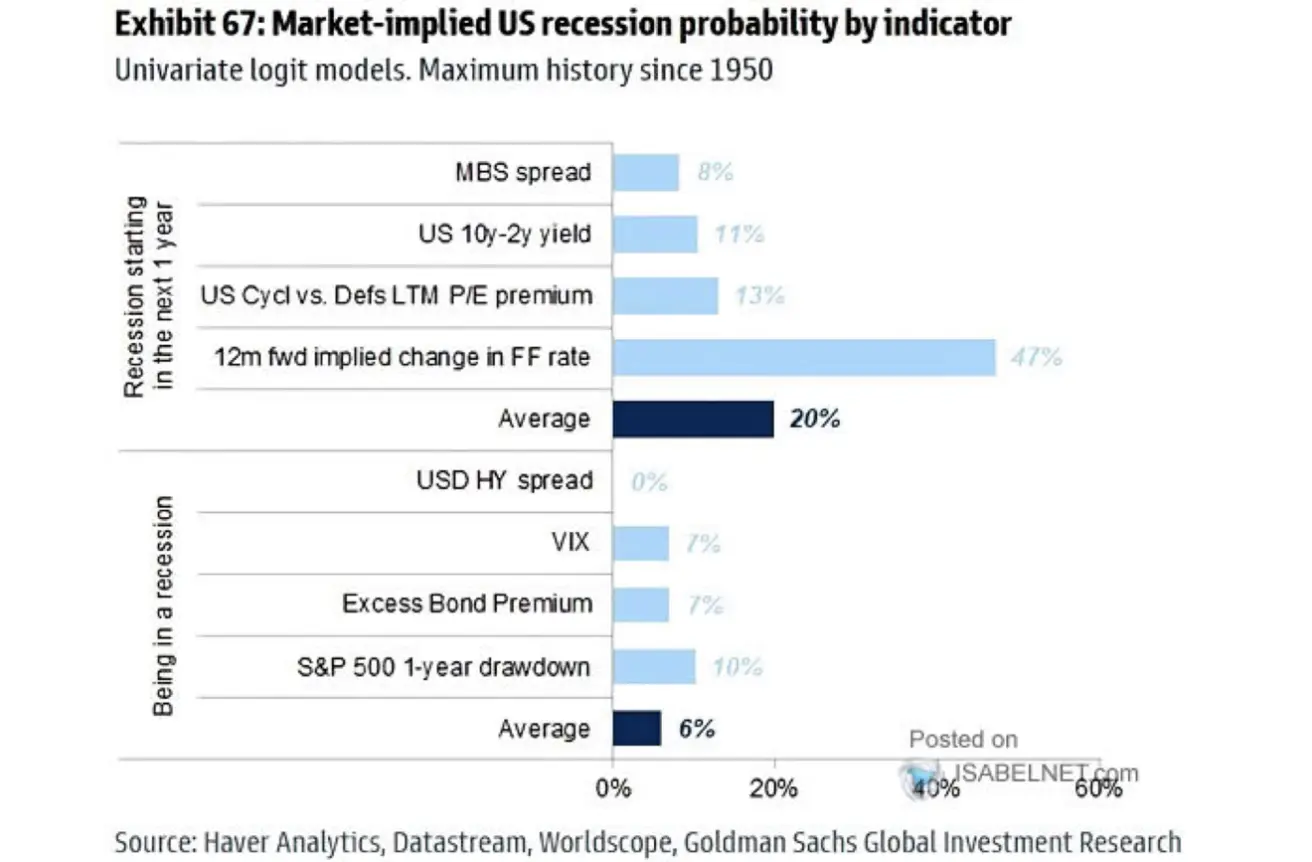

Praegune 12 kuu majanduslanguse tõenäosus (nelja agentuuri keskmine): 20% (langes varasema hinnanguga võrreldes). Fed intressimuutuse tõenäosus: 47%.

Recessiooni stsenaariumis on S&P 500 võimaliku languse suuruseks hinnatud -10%:

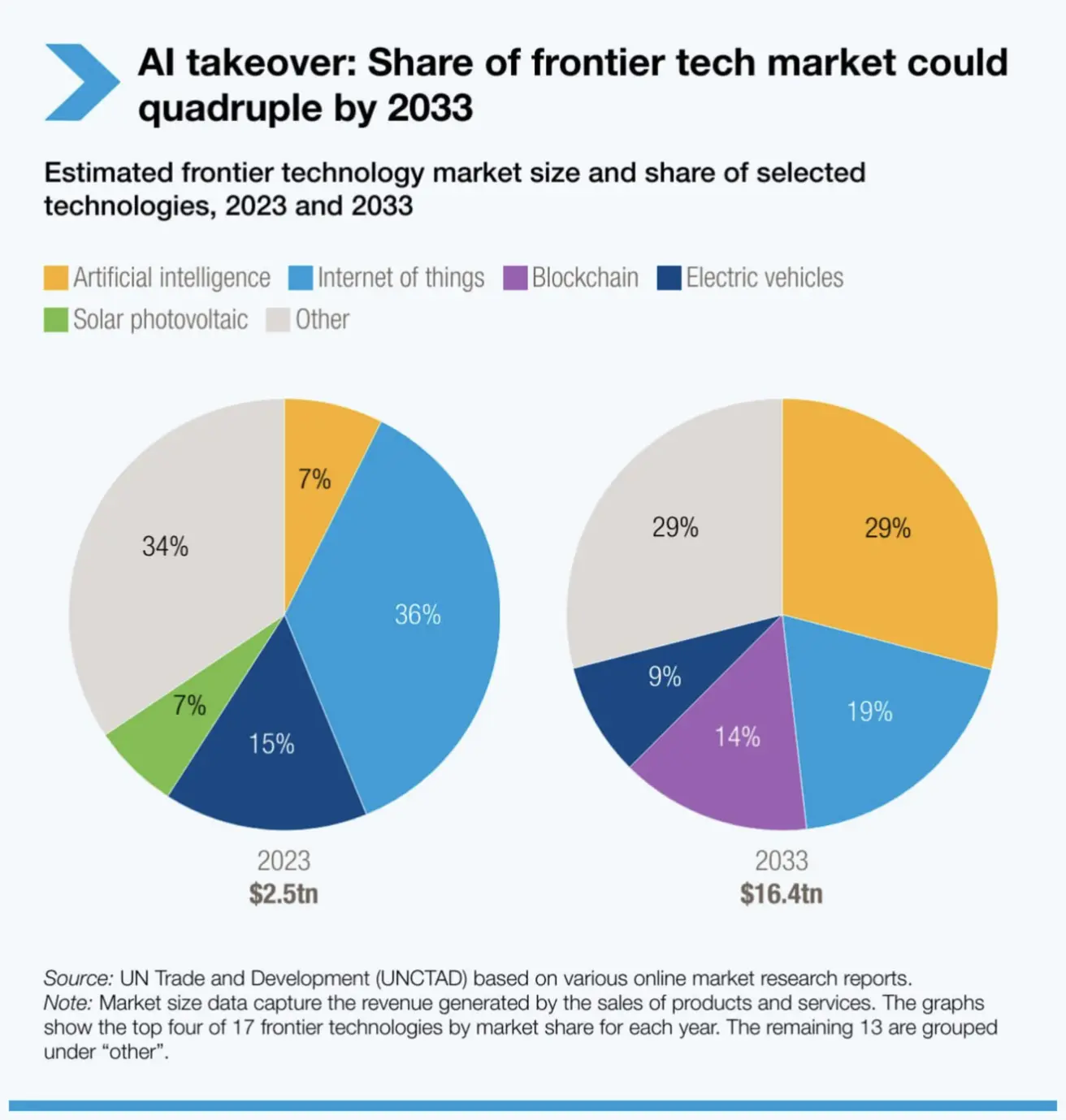

ÜRO Kaubanduse ja Arengukonverents (UNCTAD) prognoosib, et tehisintellekt saab 2033. aastaks juhtivaks tehnoloogiasektoriks, ületades teised valdkonnad turuväärtuse ja investeeringute kasvus (AI sektori kasv prognoositavalt 29%, plokiahela osakaal 14%):

Peamised Hiina indeksid langesid kauplemiskõneluste patiseisu tõttu. Hiina Rahvapank jätkab leebet rahapoliitikat, paisates 26. mail turule 53 miljardit dollarit likviidsust pöördrepode kaudu.

CSI 300

Nädalane muutus -0,52% (sulg 3840). Aasta algusest -2,31%.

Hang Seng

Nädalane muutus -0,64% (sulg 23134,31). Aasta algusest +16,07%.

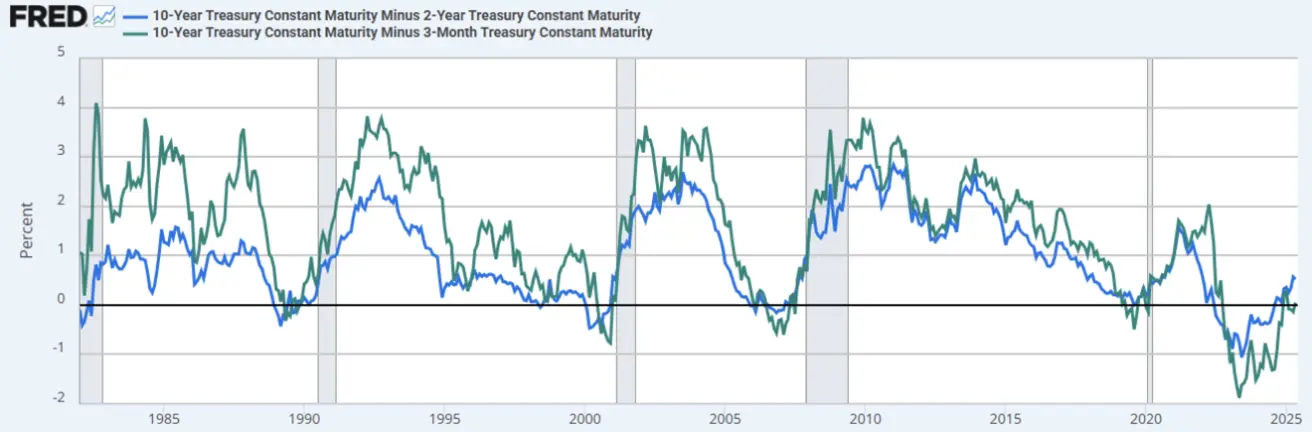

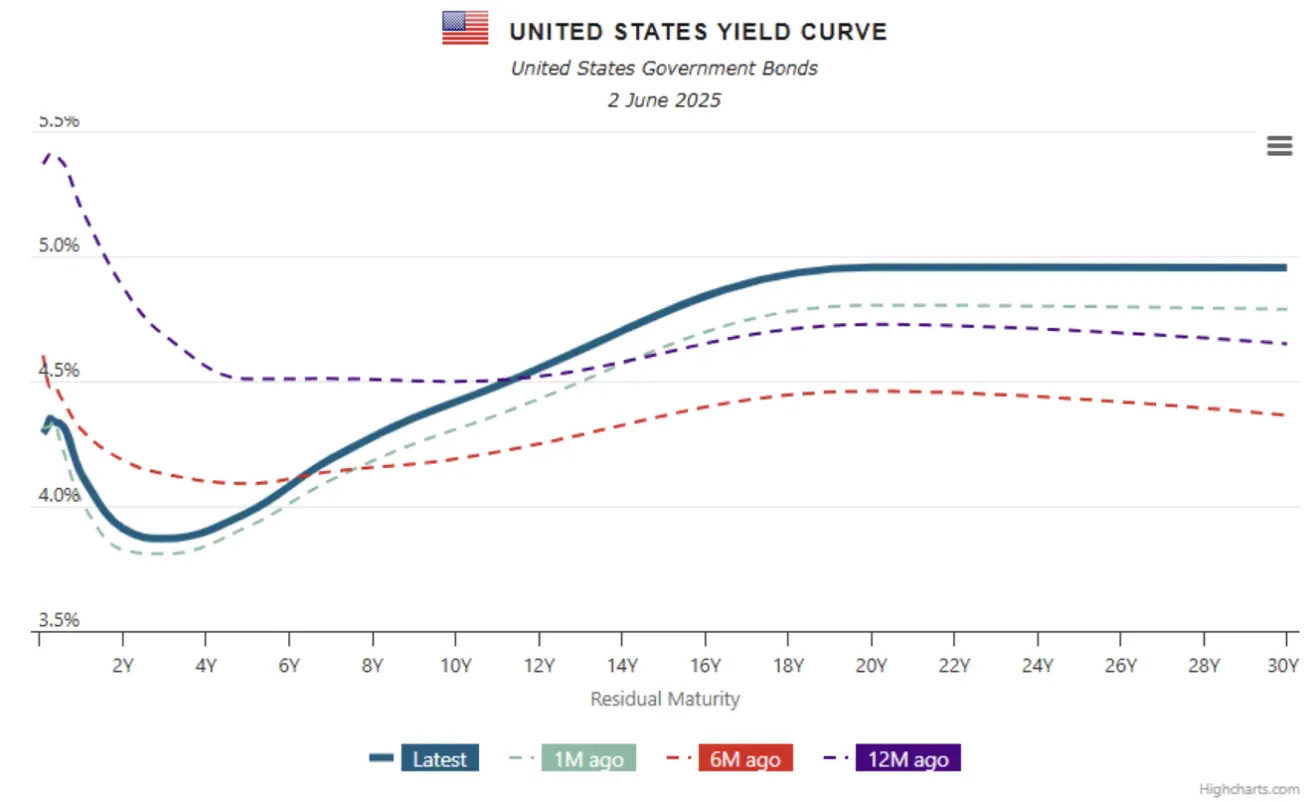

VÕLAKIRJATURG

Nädalaga langesid tootlused nii USA riigivõlakirjadel kui ettevõtete võlakirjadel.

Üle 20-aastased USA riigivõlakirjad (ETF TLT): +2,05% (sulg $86,28). Aasta algusest: -1,73%. Selle nädala alguses langes fond 1,32%:

TOOTLUSED JA SPREADID 02.06.2025 vs 26.05.2025

- USA 10-a ringvõlakirja tootlus: 4,417% (vs 4,555%);

- ICE BofA BBB USA ettevõtteindeksi tootlus: 5,46% (vs 5,57%).

- 10-a – 2-a valitsusväärtpaberite vahe: 50,7 baaspunkti (vs 56,4 bp).

- 10-a – 3-kuu valitsusväärtpaberite vahe: 6,7 bp (vs 21,6 bp).

KULLAFUTUURID (GC)

Nädalane muutus -1,33%, sulgemishind $3313,1/unts. Aasta algusest: +25,45%. Uue nädala alguses kulla hind tõusis ligi +2%:

DOLLARI INDEKSI FUTUURID (DX)

Nädalane tõus +0,37%, sulgemishind 99,37. Aasta algusest: -8,27%. Nädal algas dollari langusega 0,63%.

NAFTA FUTUURID

Nädalane muutus +1,57%, sulgemishind $60,79/barrel. Aasta algusest: -15,39%.

OPEC+ pidas 31. mail 2025 virtuaalkoosoleku ja otsustas tõsta juulis naftatootmist 411 000 barreli võrra päevas — kolme kuu vältel etapiviisiliselt. Vajadusel võib väljaost ajutiselt peatada või tagasi pöörata sõltuvalt turutingimustest. Kokkulepiti ka võimalike ülepakkumise kompenseerimises alates 2024. aasta jaanuarist. OPEC+ arutab turgu ja täitmist iga kuu. Järgmine koosolek toimub 6. juulil 2025.

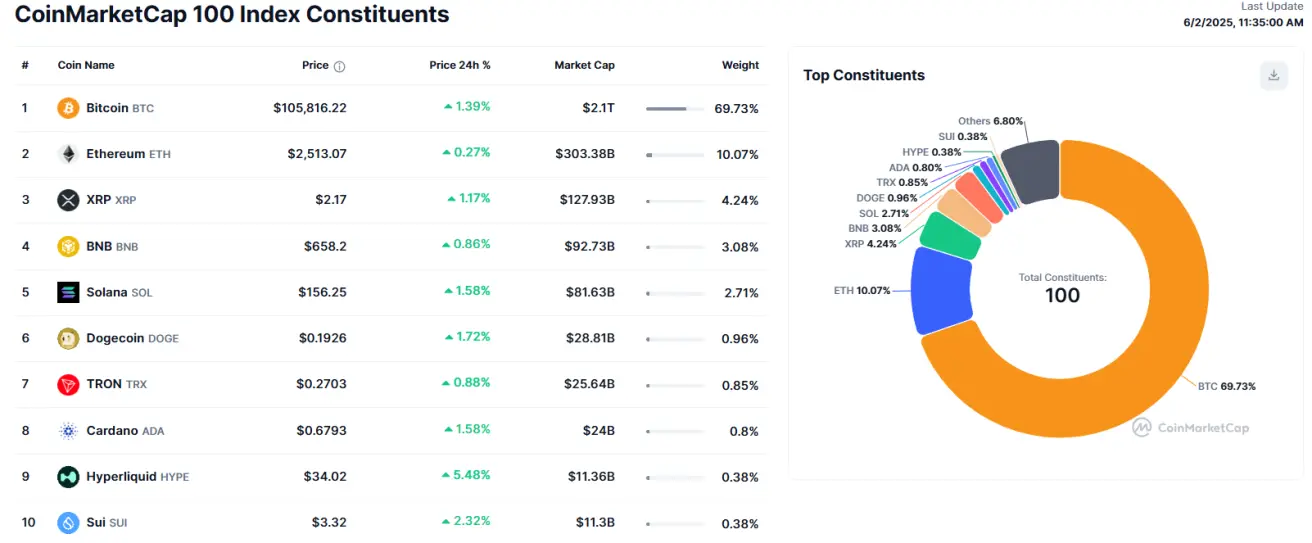

BTC FUTUURID

Nädalane muutus -3,05%, sulgemishind $105 060. Aasta algusest: +10,28%:

ETH FUTUURID

Nädalane muutus +2,04%, sulgemishind $2598,5. Aasta algusest: -23,21%:

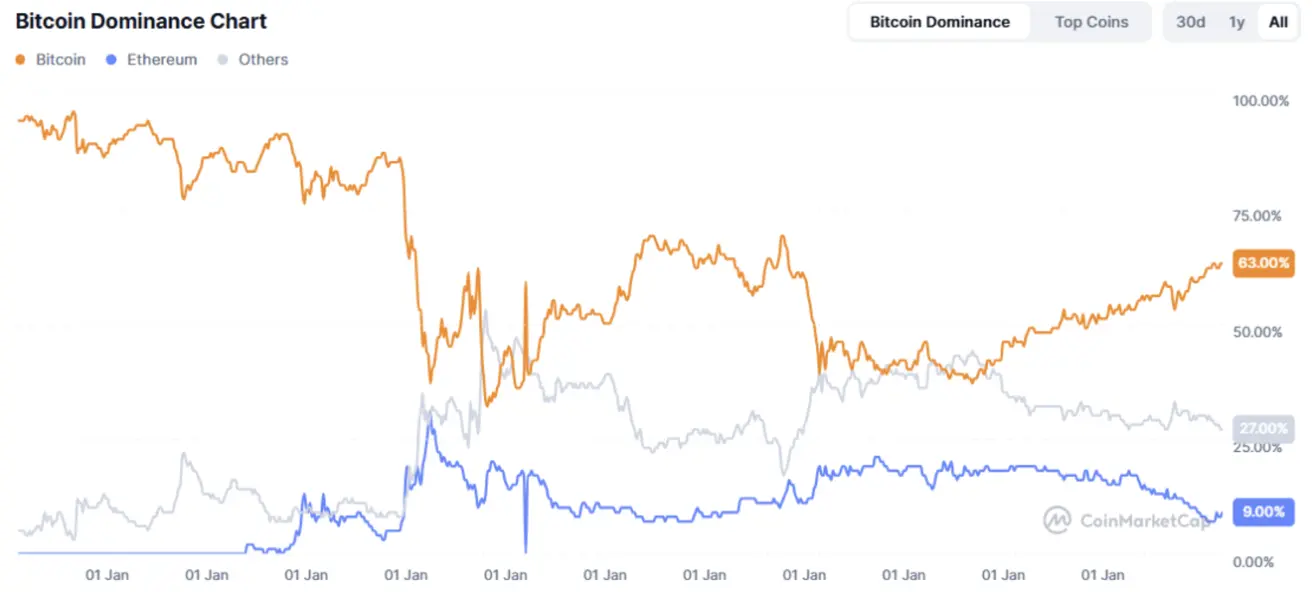

Krüptoturu kapitalisatsioon: $3,3 triljonit (vs $3,45 triljonit eelmisel nädalal) (coinmarketcap.com).

Bitcoini turuosa: 63,7% (eelnev: 63,3%), Ethereum: 9,2% (eelnev: 9,0%), teised: 27,1% (eelnev: 27,0%):

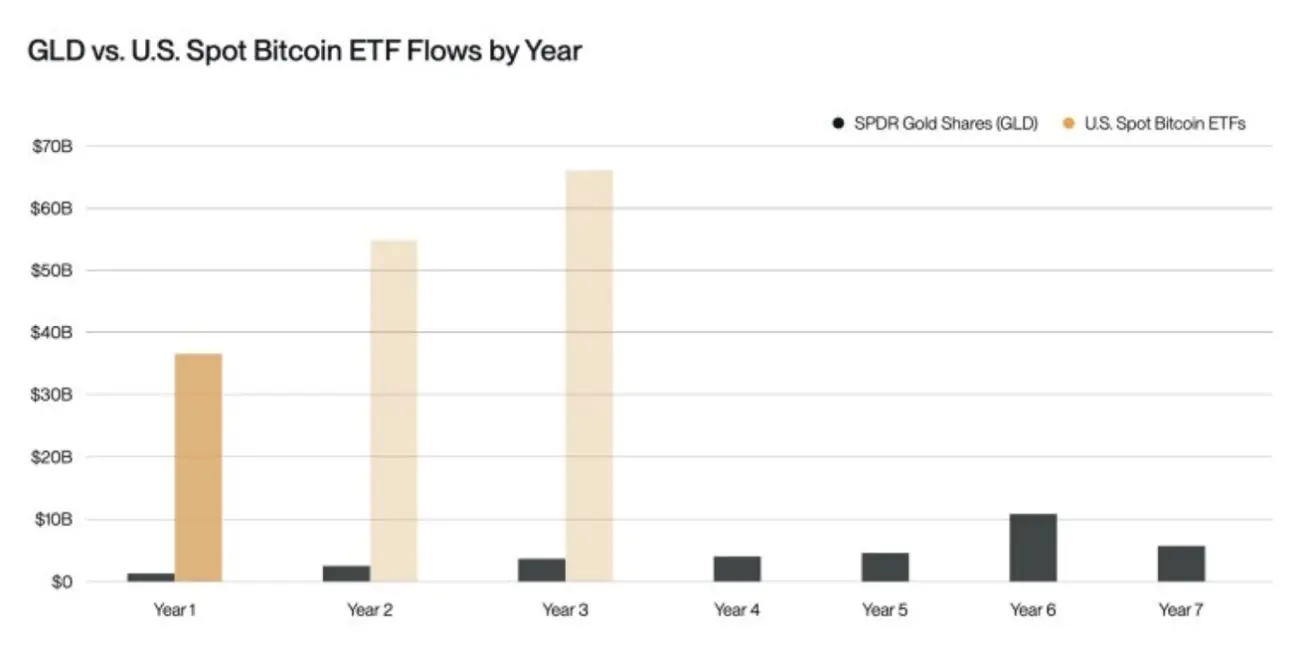

Bitwise prognoosib, et Bitcoini kapitalivoog ületab 2025. aasta lõpuks $55 miljardit. 2024. aastal tõid USA Bitcoini börsil kaubeldavad fondid sisse üle $36 miljardi netovoogu, edestades SPDR Gold Shares ETF-i (GLD) 20 korda.

Krüptoturu uudised

USA asepresident JD Vance toetas Bitcoini konverentsil krüptovaluutat järgmiste põhiväidetega:

"Krüptovaluutad on kindlustus Washingtoni kehva eelarvepoliitika vastu (viidates riigivõla kasvule);

Bitcoin on inflatsioonikaitse;

Eemaldame kõik Bitcoini vastu olevad regulaatorid (näiteks SEC endine juht Gary Gensler);

Kehtestame regulatsioonid, mis integreerivad krüptovaluutad täielikult majandusse. Krüpto ja Bitcoin on nüüd osa USA põhiteenustest ning jäävad selleks."

Emma Reynolds, Suurbritannia Tööparteist, märkis: "Valitsusel ei ole hetkel plaani luua strateegilist Bitcoini reservi."

English

English Қазақша

Қазақша