11. november – 15. november: Nädala majandusülevaade

Peamised turuülevaated

Meie iganädalases rubriigis jagame turu peamisi makromajanduslikke näitajaid.

MAKROMAJANDUSLIKUD STATISTIKAD

INFLATSIOON

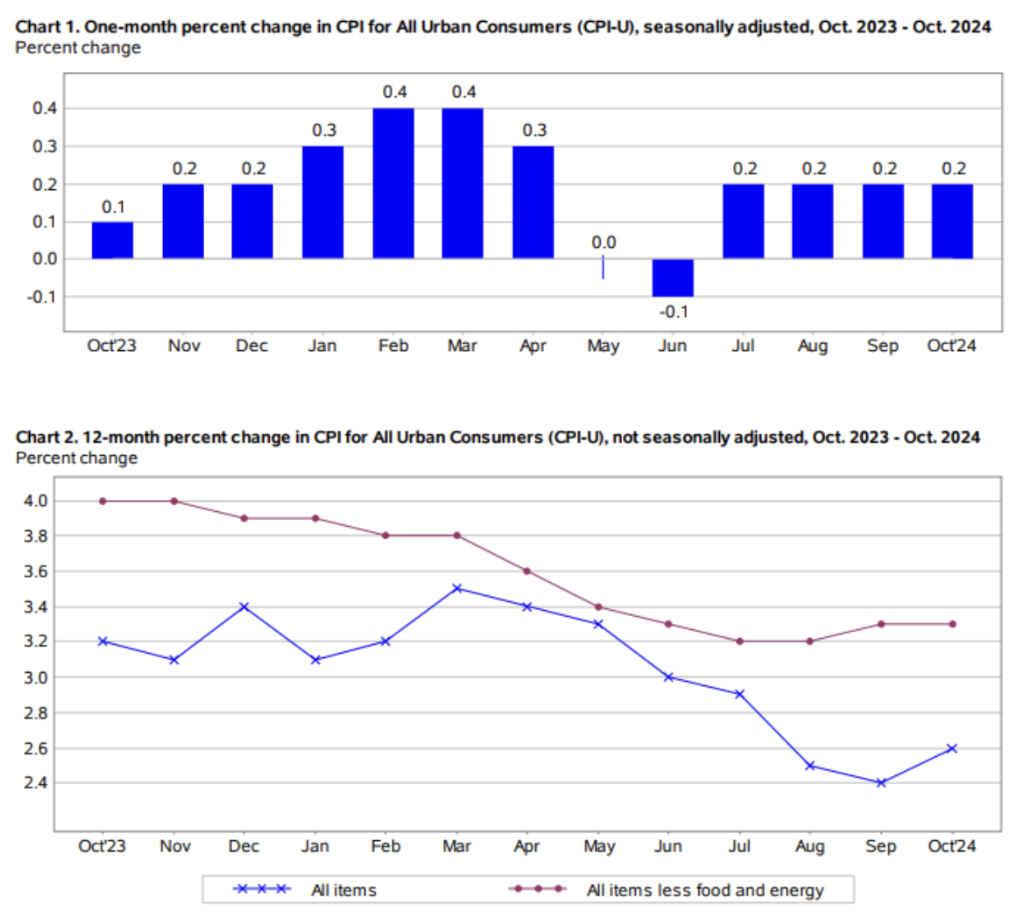

- Põhitarbijahinnaindeks (CPI) (aastane) (sept): 3,3% (eelnev: 3,3%)

- Tarbijahinnaindeks (CPI) (aastane) (sept): 2,6% (eelnev: 2,4%).

FED-i INFLATSIOONIEESMÄRK

- Põhikonsumiindeks (PCE) (aastane) (september): 2,7% (eelnev: 2,7%);

- Konsumiindeks (PCE) (aastane) (september): 2,1% (eelnev: 2,3%);

- Kasutatav isiklik sissetulek (DPI) (september 2024): +0,3%;

- Isikliku tarbimise kulutused (summeeritud PCE) (september 2024): +0,5%;

- Isiklik säästmine (protsent kasutatavatest sissetulekutest): +4,6%.

INFLATSIOONIOOTUSED (MICHIGAN)

- 12 kuu oodatav inflatsioon (sept): 2,7%, eelnev: 2,7%;

- 5 aasta oodatav inflatsioon (sept): 3,1%, eelnev: 3,0%.

Jaemüük:

-

USA jaemüügi maht (kuu võrdluses): 0,4% (eelnev: 0,8%);

-

USA põhijaemüügi indeks (kuu võrdluses): 0,1% (eelnev: 1,0%).

SKP (Majandusanalüüsi Büroo - BEA):

-

SKP (kvartaalselt, III kvartali esialgne hinnang): 2,8% (eelnev: 3,0%);

-

SKP deflaator (kvartaalselt, III kvartal): 1,8% (eelnev: 2,5%).

Atlanta Fedi SKPNow lühiajaline prognoos: Kuni 2,5%.

ÄRITEGEVUSE INDEKS (PMI)

- Teenindussektor (oktoober): 55,0 (eelnev: 52,5).

- Tööstussektor (oktoober): 46,5 (eelnev: 47,2, korrigeeritud).

- S&P Global Composite (september): (oktoober): 54,1 (eelnev: 54,0, korrigeeritud).

TÖÖTURG

- Tööpuudus (august): 4,1% (eelnev: 4,1%);

- Tööhõive muutus erasektori mittepõllumajanduslikus sektoris (oktoober): -28K (eelnev: 192K, korrigeeritud);

- Keskmine tunnipalk (august, aastane): 4,0% (eelnev: 3,9%).

RAHAPOLIITIKA

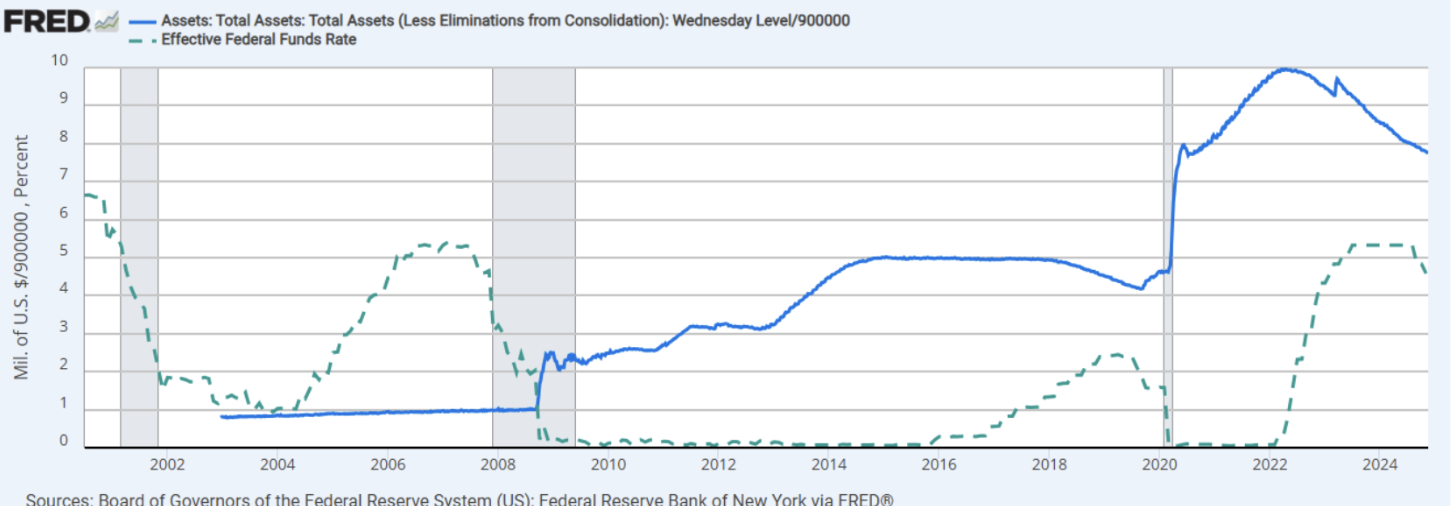

- Föderaalfondide intressimäär (EFFR): 4,50% – 4,75% (punases);

- Fedi bilanss (sinises): $6,967 triljonit (eelmine nädal: $6,994 triljonit).

Föderaalreservi kommenteerimine:

Minneapolise Fedi president Neel Kashkari: "Ainult inflatsiooniandmed võivad takistada detsembrikuu intressimäärade kärbet. CPI põhijooned kinnitavad, et inflatsioon liigub keskpanga 2% eesmärgi suunas." Fed’i esimees Jerome Powell: "Majandus ei näita vajadust kiirustada intressimäärade langetamisega."

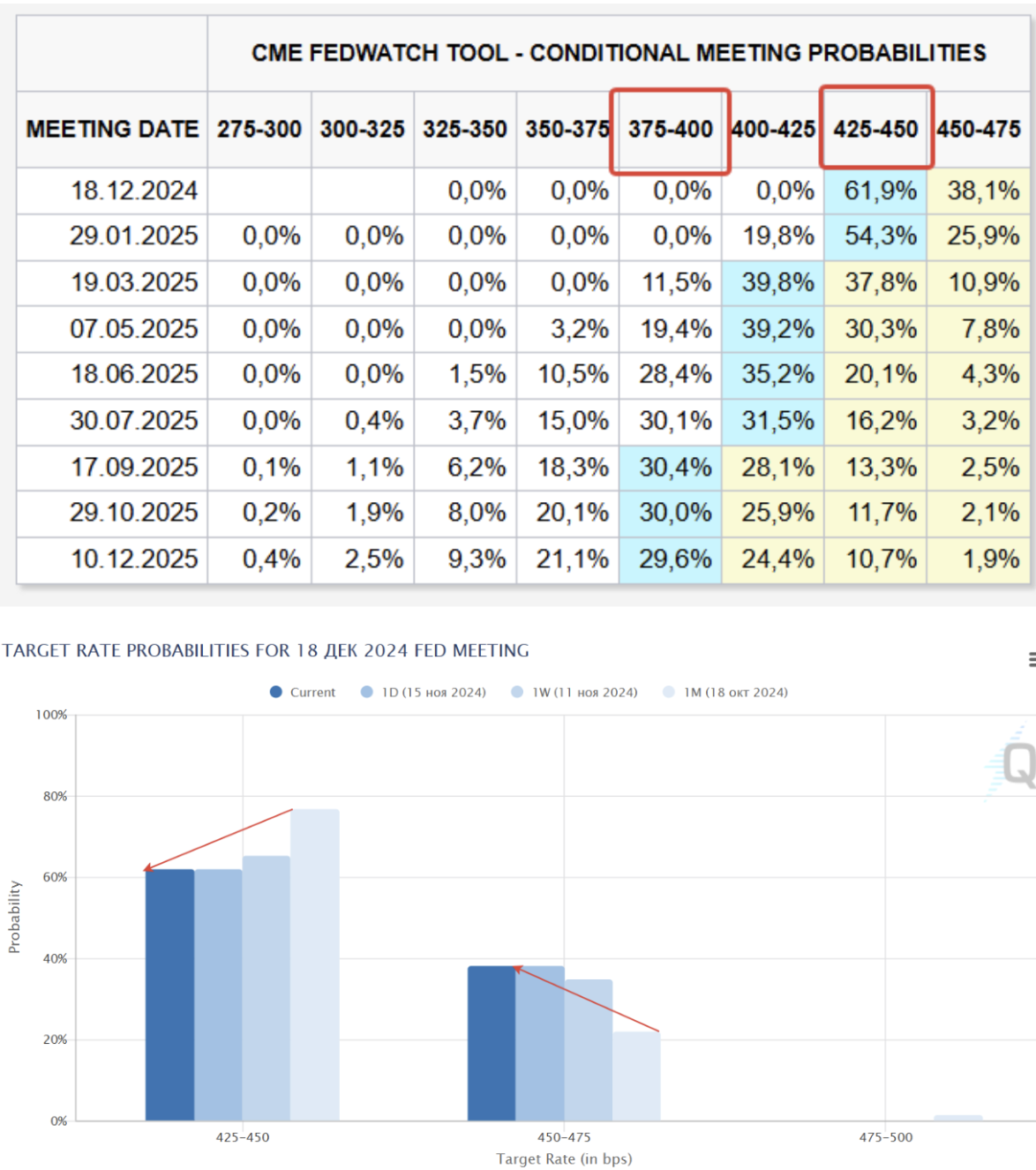

TURU OOTUSED INTRESSIMÄÄRALE

Kommentaar:

Tarbijahindade inflatsiooniandmed ei näita edasist langust. Põhi-CPI jääb samale tasemele (3,3%), samal ajal kui muutlikum CPI tõusis 2,6%-ni.

- Üle poole kuu kasvust pärineb eluasemehinna indeksist (+0,4%).

- Toiduhinna indeks tõusis kuu jooksul 0,2%.

- Energiahindade indeks jäi võrdluses muutmatuks pärast 1,9%-list langust septembris.

Bank of America uuringute järgi on suurimaks riskiks praegu kasvav inflatsioon, millele järgneb majanduslangus ning seejärel geopoliitilised riskid. Fedi retoorikat tõlgendas turg agressiivsena. Tulemuseks on langenud ootused intressimäärade langusele.

FedWatch aasta lõpuks: veel üks intressimäärade kärbe vahemikku 4,25%-4,50%. Pikaajaline prognoos: kaks 0,25%-list kärbet vahemikku 3,75%-4,00%. Järgmine FOMC istung toimub 17.–18. detsembril. Viimase kuu jooksul on intressimäärade langetamise ootused järgmisel istungil langenud 82%-lt 62%-le.

TURG

TURUVÄÄRTUSTE TULEMUSED

Aktsiaturg:

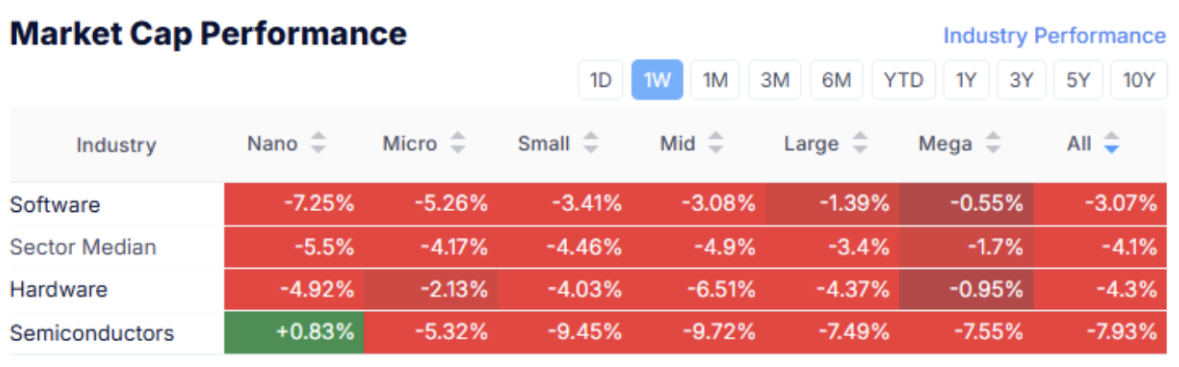

Tehnoloogiaturg:

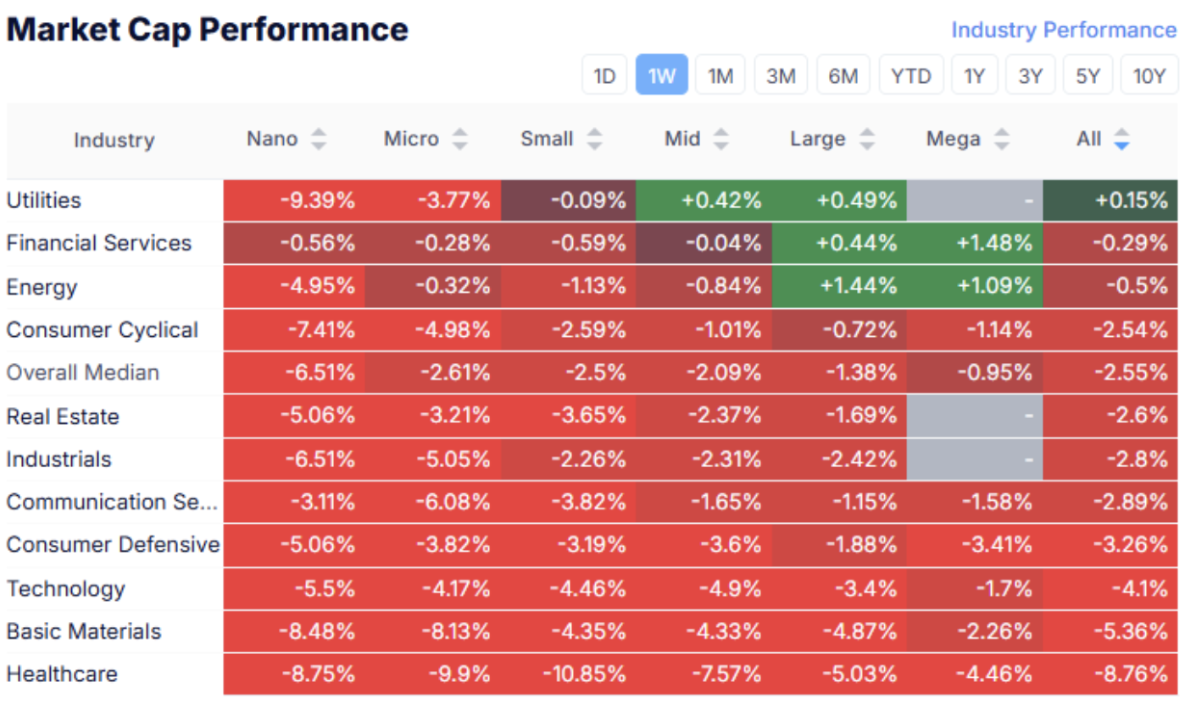

Mediaan oli -2,55%. Kommunaalteenuste sektor näitas väikest tõusu (+0,15%), ülejäänud sektorid liikusid negatiivselt. Tehnoloogiasektoris müüdi enim pooljuhtettevõtteid.

SP500

S&P 500 indeks: -2,29%

NASDAQ100

Nasdaq100: -3,65%

Turu reaktsioon oli tugev – reedel avanes aktsiaturg pärast Powelli kõnet langusgapiga. Teise inflatsioonilaine riskide ja Fedi retoorika taustal jätkus riigikassade võlakirjade langus.

RIIGIKASSATURU

USA 10-aastased riigivõlakirjad: -0,57%

USA 2-aastased riigivõlakirjad: -0,1%

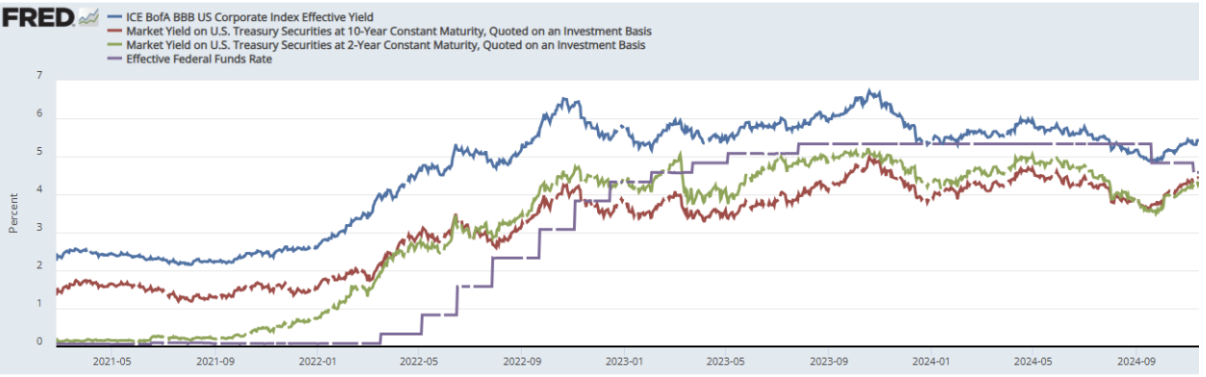

Tootlused ja spread’id

- 10-aastased võlakirjad: 4,43% (eelmine nädal: 4,31%);

- 2-aastased võlakirjad: 4,34% (eelmine nädal: 4,21%);

- BBB-reitinguga ettevõtete indeks: 5,44% (eelmine nädal: 5,33%);

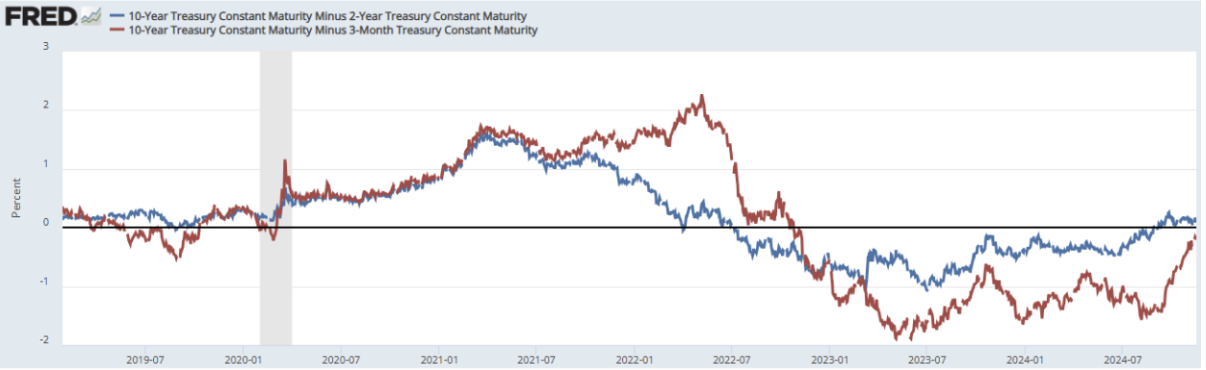

- 10-aastased vs 2-aastased: 0,12%;

- 10-aastased võrreldes 3-kuulistega: -0,17%.

Ajaloolised kõrvalekalded:

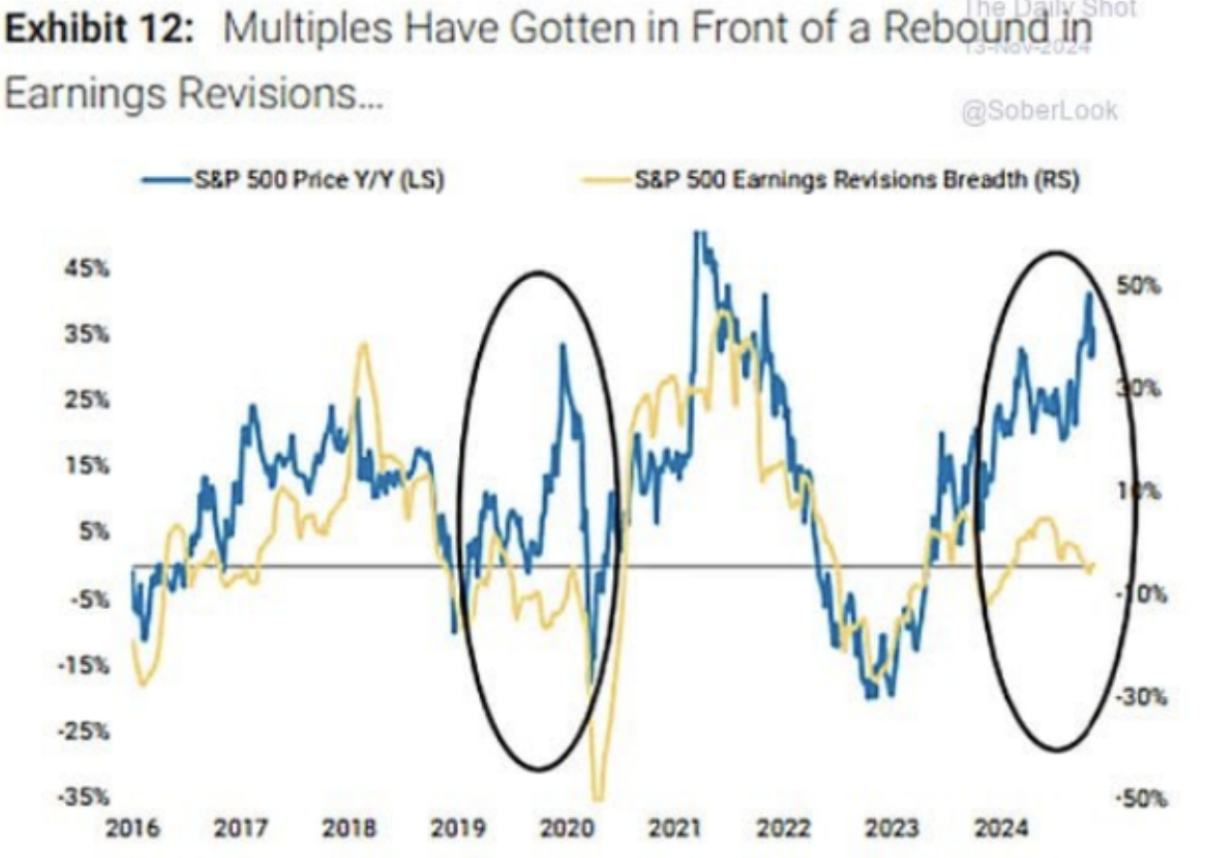

Kasumiootuste langus võrreldes indeksi tasemega on ajalooliselt näidanud tugevat korrelatsiooni. Alates 2024. aasta keskpaigast on täheldatud lahknemist, mille põhjustab riskivalmiduse kasv. Kui Föderaalreserv aeglustab rahapoliitika lõdvendamist, on pigem tõenäoline turu korrektsioon, mitte ettevõtete kasumite kasv.

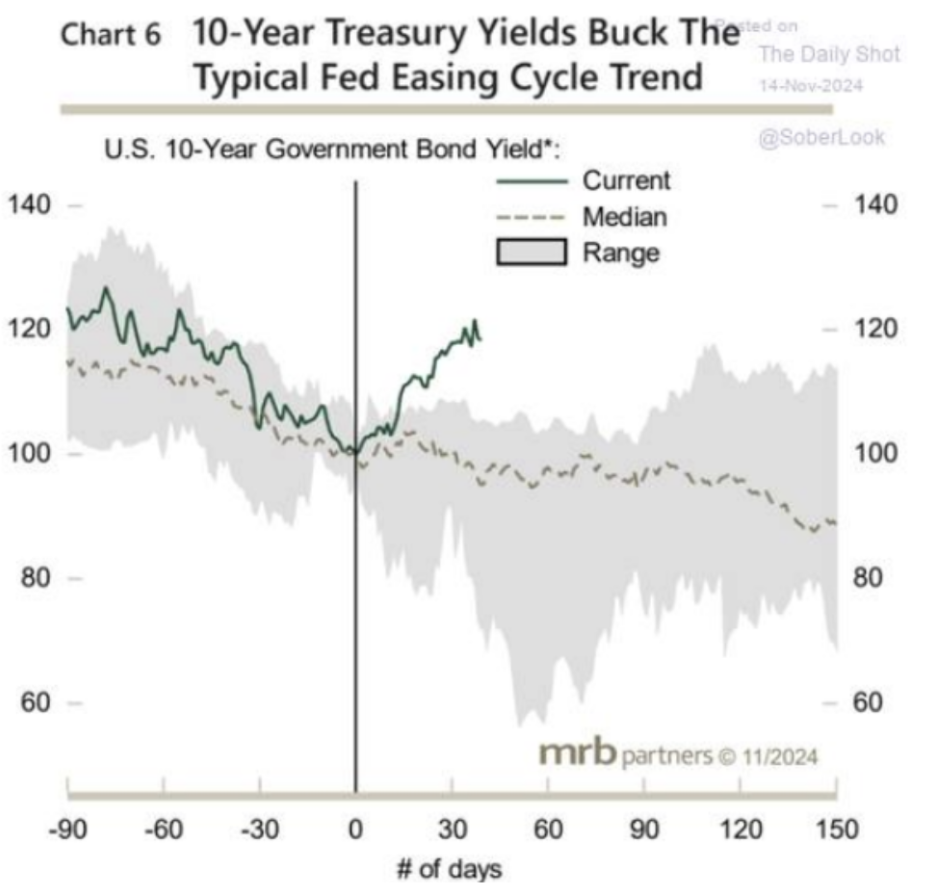

Ajalooliselt on riigivõlakirjade tootlus hakanud pärast intressimäärade langust alanema. Selles tsüklis on tootluste kasv seotud uue inflatsioonilaine riski ja valitsuse võlga ületava emissiooniga.

KULD

-4,54%:

Kuld on korrektsioonis tugeva dollari ja langenud Fedi intressimäärade ootuste tõttu.

DOLLARI FUTUURID (DX)

+1,56%.

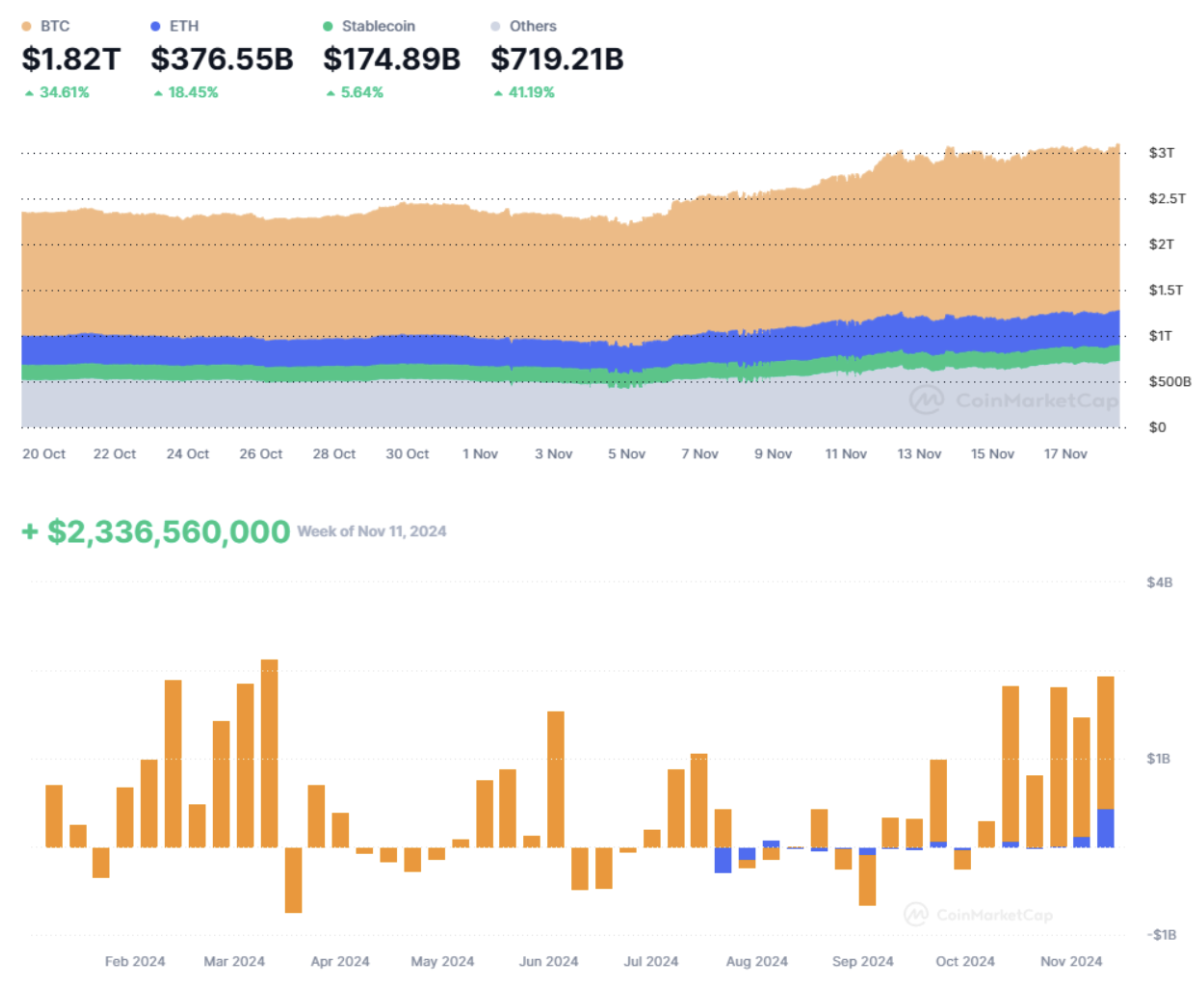

Krüptoturg näitas eelmisel nädalal oluliselt paremat tootlust kui muud varad.

BTC

Bitcoini futuurid: kõigi aegade tipptase $94 065 (13. november), nädalalõpu sulgemishind $91 985 (+19,45%).

ETH

Ethereumi futuurid: nädalalõpu sulgemishind: $3 109 (-3,31%).

TURU VÄLJAVAADE

Turukapitalisatsioon: $3,09 triljonit.

Bitcoin: 58,9%; Ethereum: 12,2%; Muu: 28,9%.

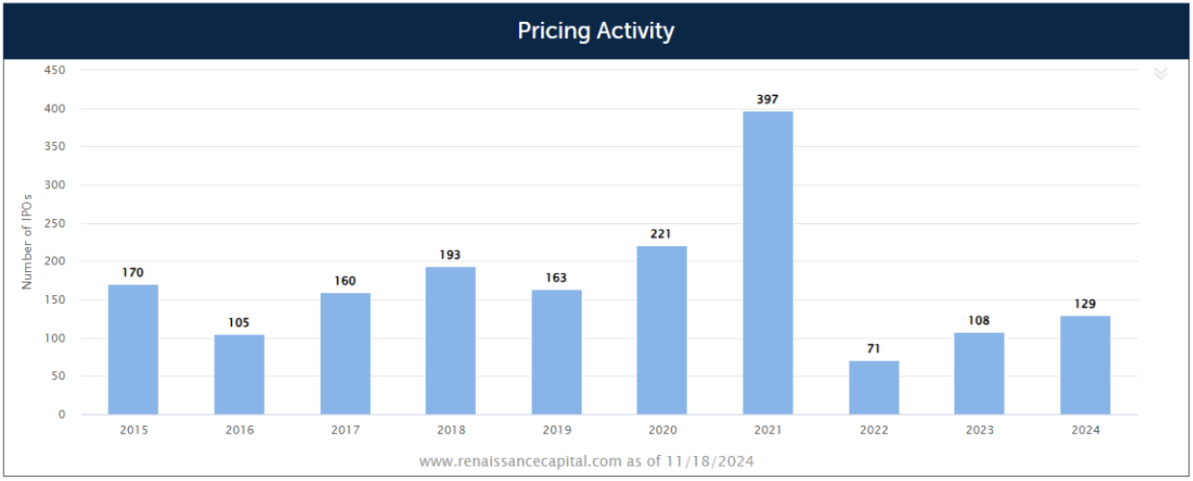

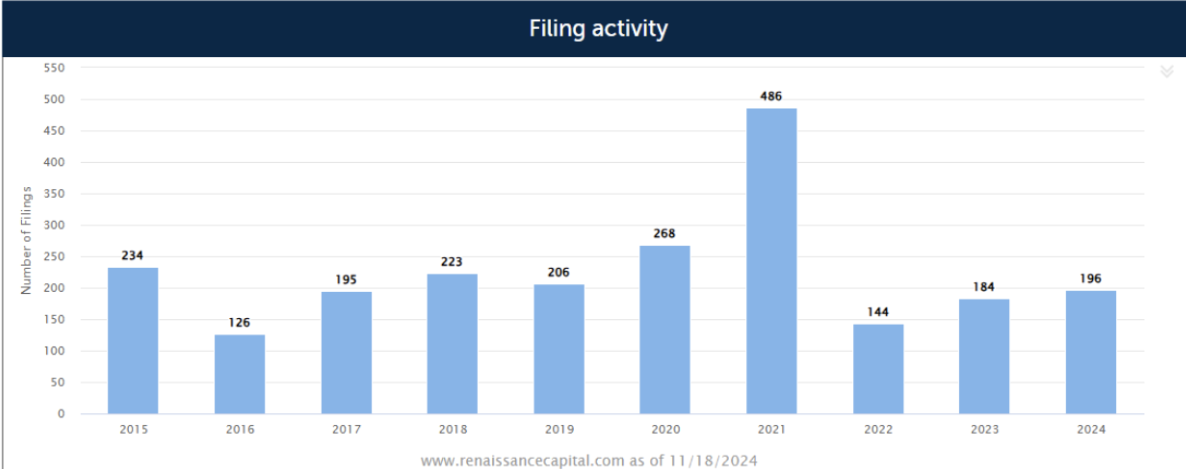

IPO-turg jätkab taastumist. 2024. aasta IPO turu statistika (renaissancecapital.com) 129 IPO-d hinnatud (+26,5% aastaga):

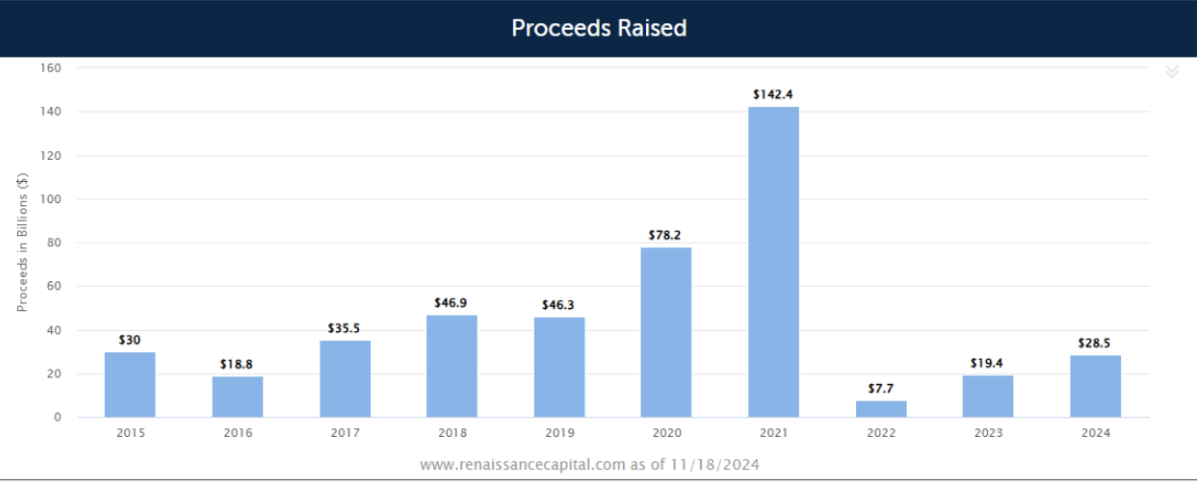

Kokku kaasatud kapital: $28,5 miljardit (+47,3% aastaga):

Esitatud taotluste arv: 196 (+21,0% aastaga).

English

English Қазақша

Қазақша