28. oktoober – 2. november: Nädala majandusülevaade

Olulised turuülevaated

Meie iganädalases rubriigis jagame teiega peamisi makromajanduslikke näitajaid.

MAKROMAJANDUSLIKUD STATISTIKAD

INFLATSIOON

- Tarbijaindeksi põhikomponent (CPI) (aastane võrreldes) (sept): 3,3% (eelmine: 3,2%),

- Tarbijaindeks (CPI) (aastane võrreldes) (sept): 2,4% (eelmine: 2,5%).

FEEDI INFLATSIOONIEESMÄRK

- Isiklike kulutuste põhikomponentide hindade indeks (PCE) (aastane võrreldes) (september): 2,7% (eelmine: 2,7%);

- Isiklike kulutuste indeks (aastane võrreldes) (september): 2,1% (eelmine: 2,3%);

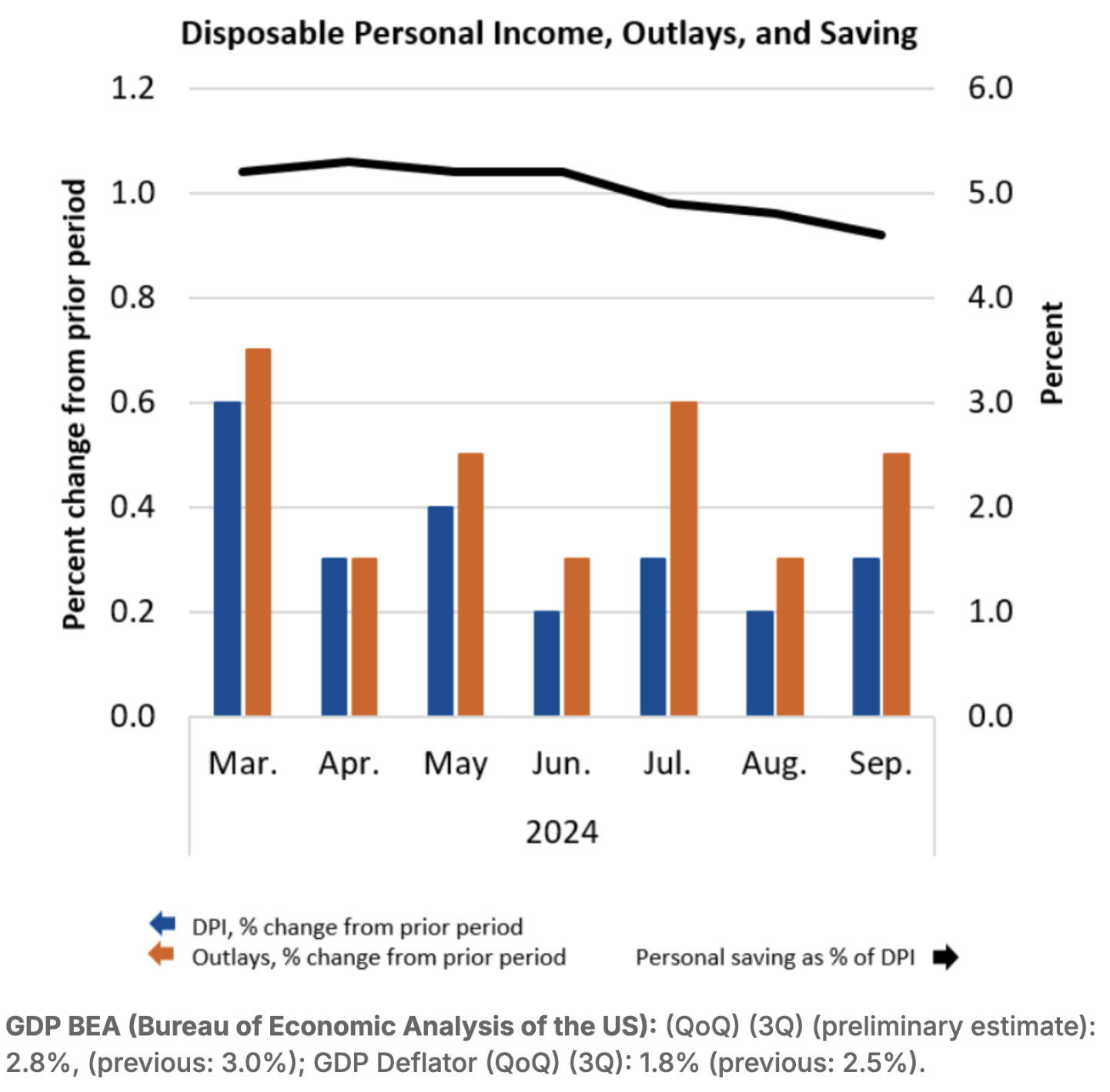

- Vabalt kasutatav isiklik sissetulek (DPI) (september 2024): +0,3%;

- Isiklikud tarbimiskulutused (koosneb PCE-st) (september 2024): +0,5%;

- Isiklik säästmine (protsendina vabalt kasutatavast sissetulekust): +4,6%.

INFLATSIOONIOOTUSED (MICHIGAN)

- 12 kuu inflatsiooniootus (sept): 2,7%, eelmine: 2,7%;

- 5-aastane inflatsiooniootus (sept): 3,0% eelmine: 3,1%.

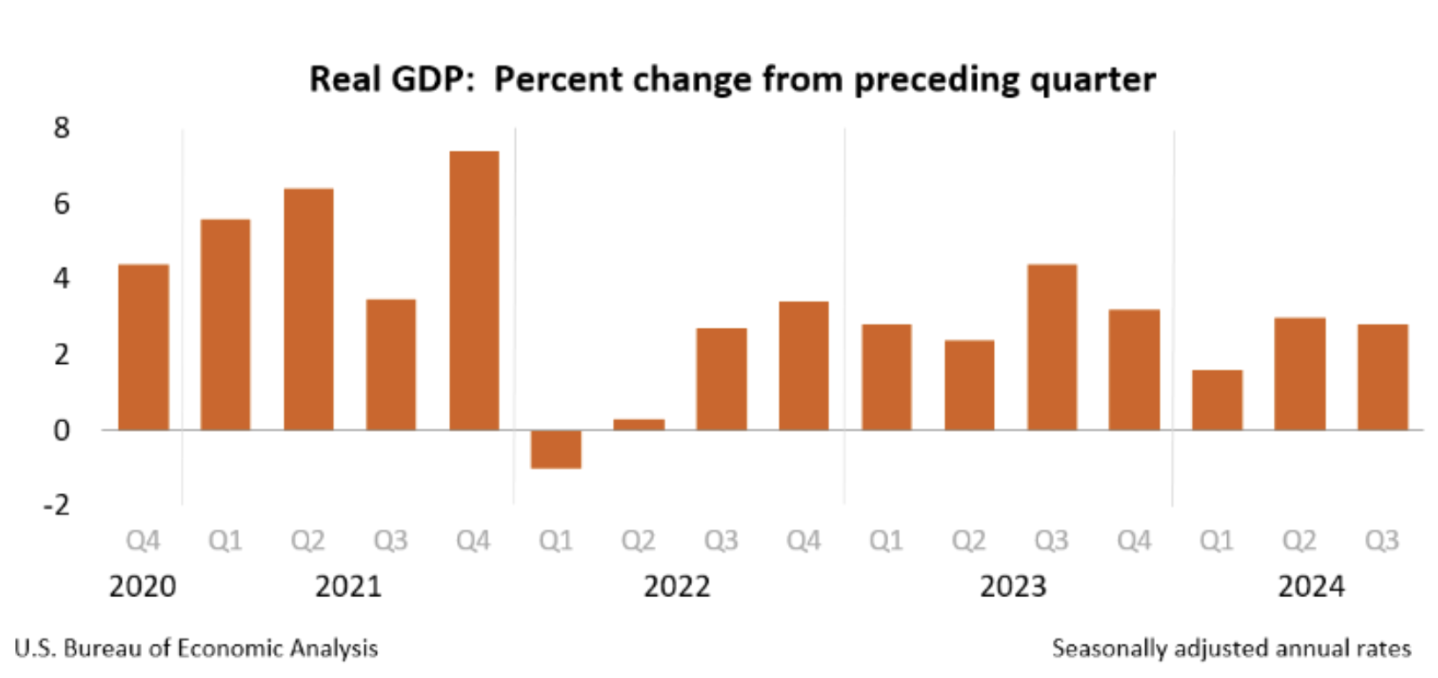

SKT BEA (USA Majandusanalüüsi Büroo): (Kvartaalselt võrreldes) (III kv) (esialgne prognoos): 2,8% (eelmine: 3,0%); SKT deflaator (Kvartaalselt võrreldes) (III kv): 1,8% (eelmine: 2,5%).

SKT (Atlanta Federal Reserve'i pank): lühiajaline prognoos alandatud tasemele 2,3%.

ETTEVÕTETE TEGEVUSINDEKS (PMI)

- Teenindussektor (oktoober): 55,3 (eelmine: 52,5).

- Tööstussektor (oktoober): 46,5 (eelmine: 47,2, korrigeeritud).

- S&P Global Composite (september): (oktoober): 54,3 (eelmine: 54,0, korrigeeritud).

TÖÖTURG

- Tööpuuduse määr (august): 4,1% (eelmine: 4,1%);

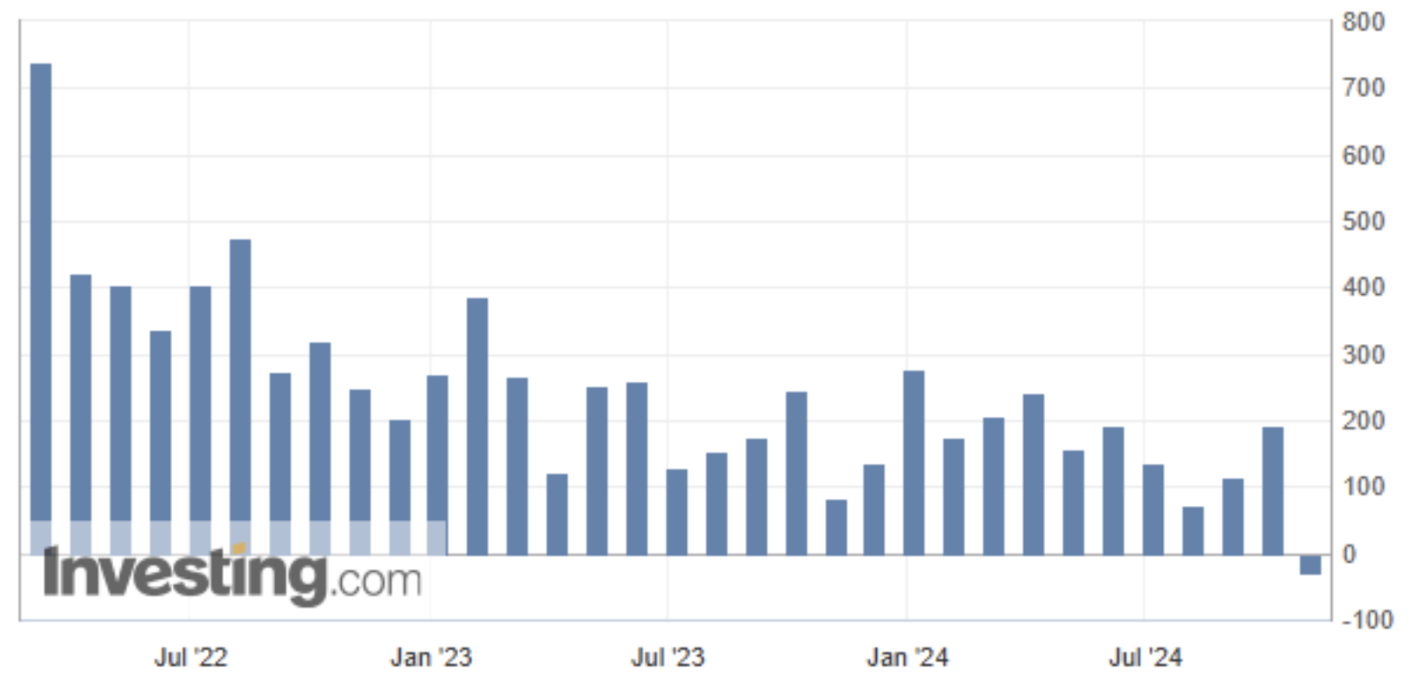

- Tööhõive muutus erasektori mittepõllumajanduslikes ettevõtetes (oktoober): -28K, (eelmine: 192K korrigeeritud);

- Keskmine tunnipalk (august, aastane võrreldes): 4,0% (eelmine: 3,9%).

RAHAPOLIITIKA

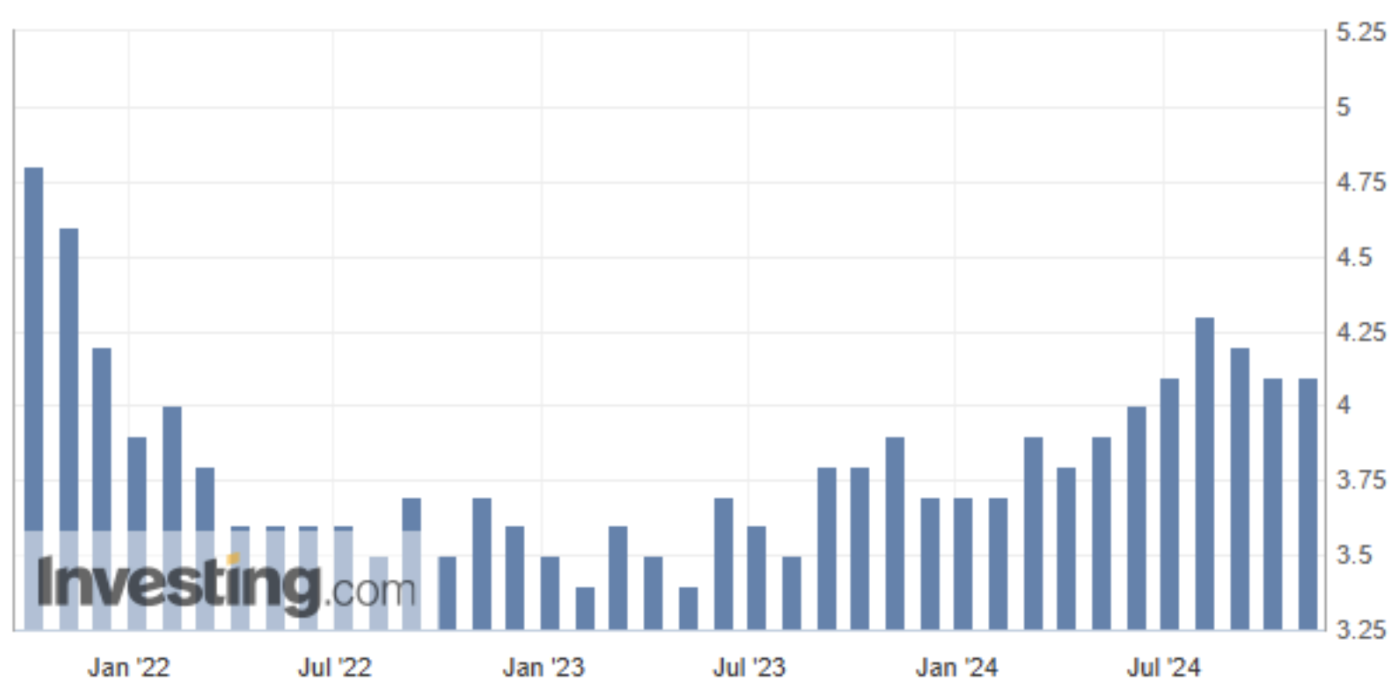

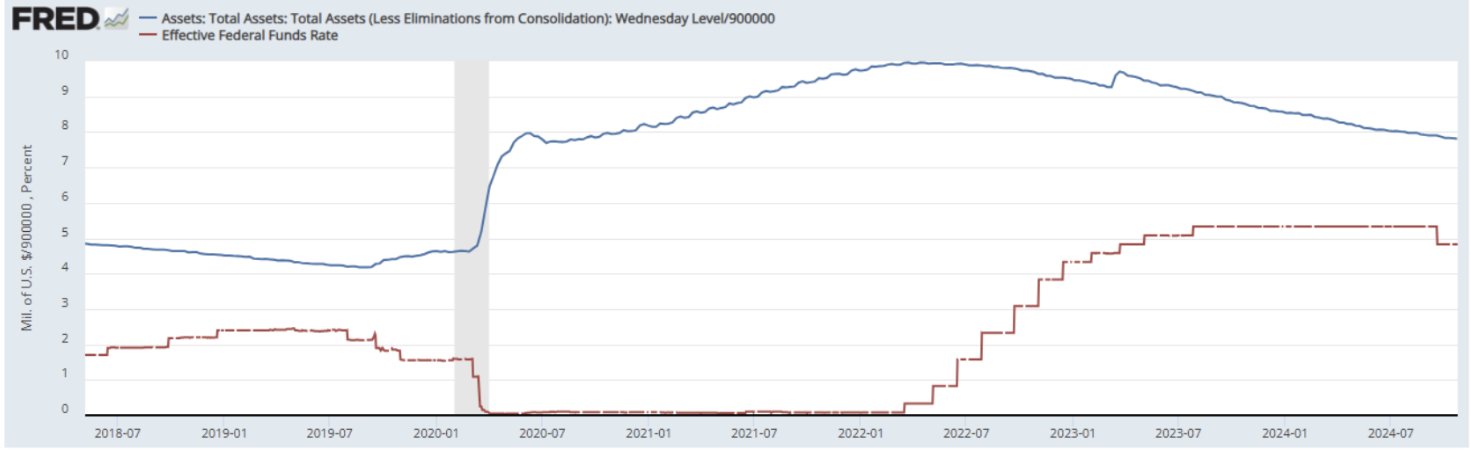

- Föderaalfondide intressimäär (EFFR): 4,75% – 5,00% (punases);

- FEDi bilansi maht (sinises): $7,013 triljonit (eelmine nädal: $7,029 triljonit).

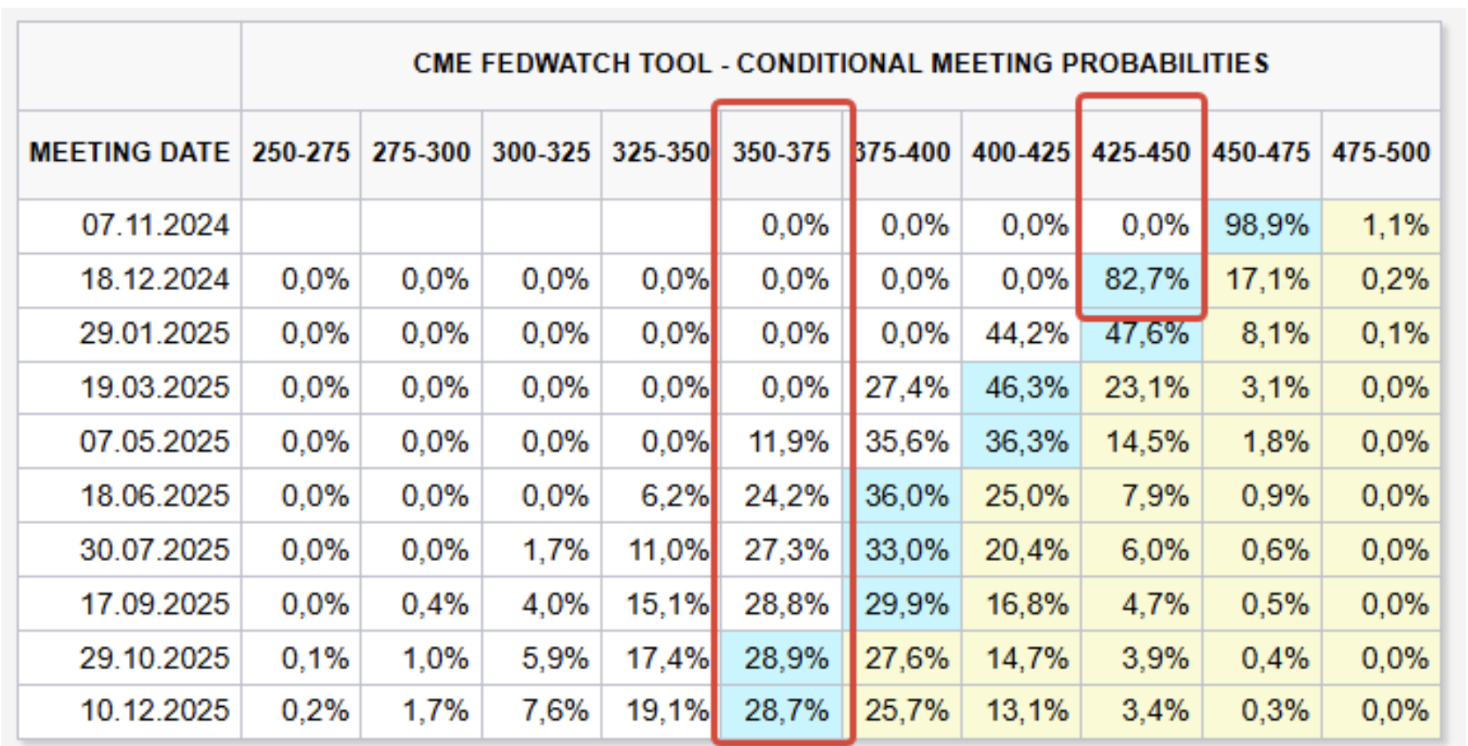

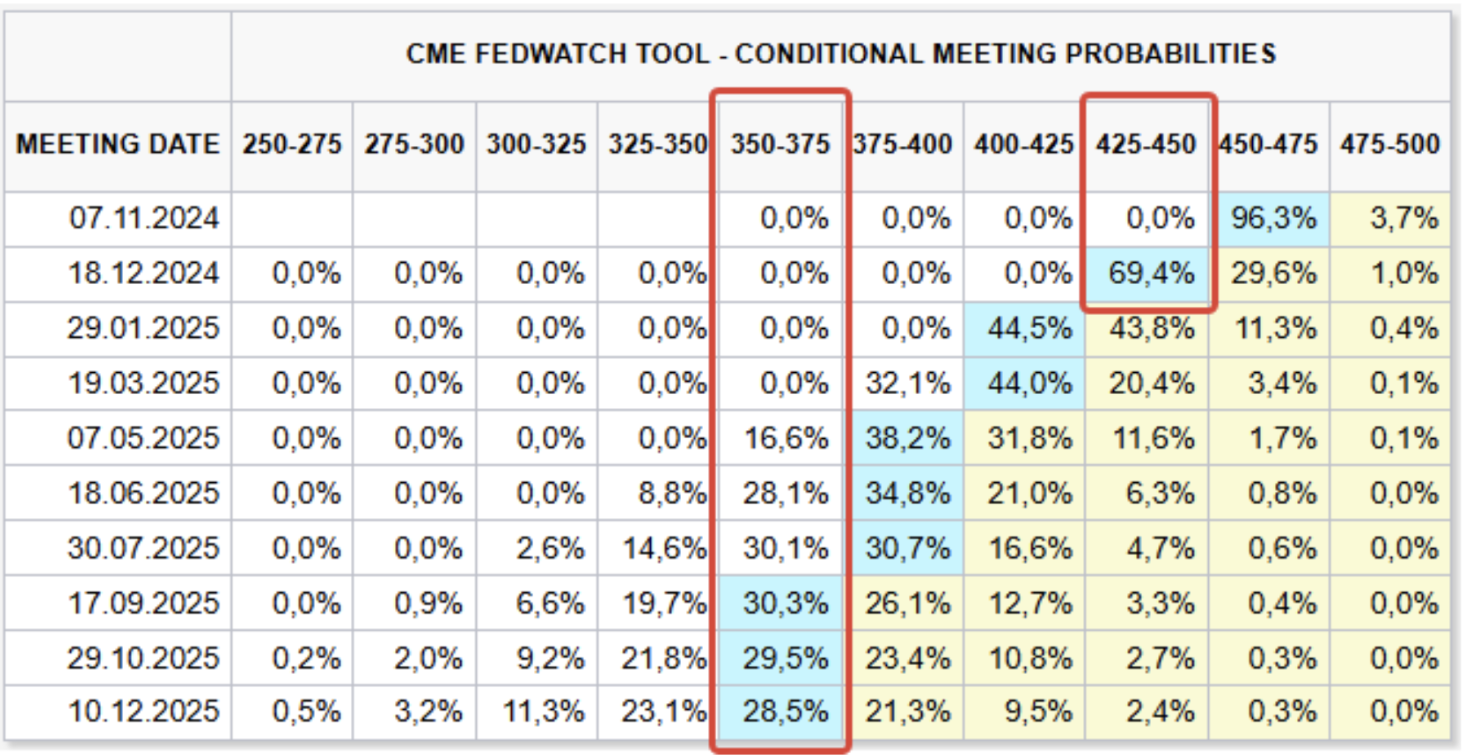

TURU OOTUSED INTRESSIMÄÄRAPIIRKONDADE KOHTA

Täna:

Nädal varem:

Kommentaar

"Esialgse" hinnangu järgi kasvas reaalne sisemajanduse koguprodukt (SKT) 2024. aasta kolmandas kvartalis aastases arvestuses 2,8%. Peamisteks kasvuallikateks olid tarbijakulutused, eksport ja valitsuse kulutused.

Tööpuuduse määr jäi muutumatuks 4,1% tasemele; töötuid oli 7,0 miljonit inimest. Need näitajad on kõrgemad kui aasta tagasi, kui tööpuuduse määr oli 3,8% ja töötuid oli 6,4 miljonit.

Oktoobri tööhõivearuanne näitas, et palgad kasvasid oodatust kiiremini. Tööhõive kasvas tervishoiu- ja avaliku sektori valdkonnas. Tööstustööhõive vähenes streigi tõttu. Erasektori mittepõllumajanduslik tööhõive kahanes 28 000 inimese võrra. USA Tööstatistika Büroo märkis, et "tõenäoliselt mõjutavad orkaanid Helen ja Milton teatud tööstusharude tööhõive andmeid."

Vaatamata tööturu segastele andmetele viitavad suurenenud tarbijakulutused ja palgakasv jätkuvatele inflatsioonisurvele. Kokkuvõttes avaldasid eelmise nädala makromajanduslikud andmed survet aktsiaturgudele ja tõstsid võlakirjade tootlusi.

Eelmisel nädalal ei toimunud Fedi esindajate sõnavõtte (vaikimisnädal). Järgmine, eelviimane, FOMC koosolek toimub järgmisel nädalal, 7. novembril, kus turud ootavad föderaalfondide intressimäära (EFFR) 0,25% langetamist.

FedWatchi aasta lõpu ootused püsivad muutumatuna: kaks intressimääralangust vahemikku 4,25% - 4,50%. Ka pikaajalised ootused on samad: langus 1,25% võrra vahemikku 3,50 - 3,75%.

TURG

TURUKAPITALISATSIOONI TULEMUSED

Aktsiaturg:

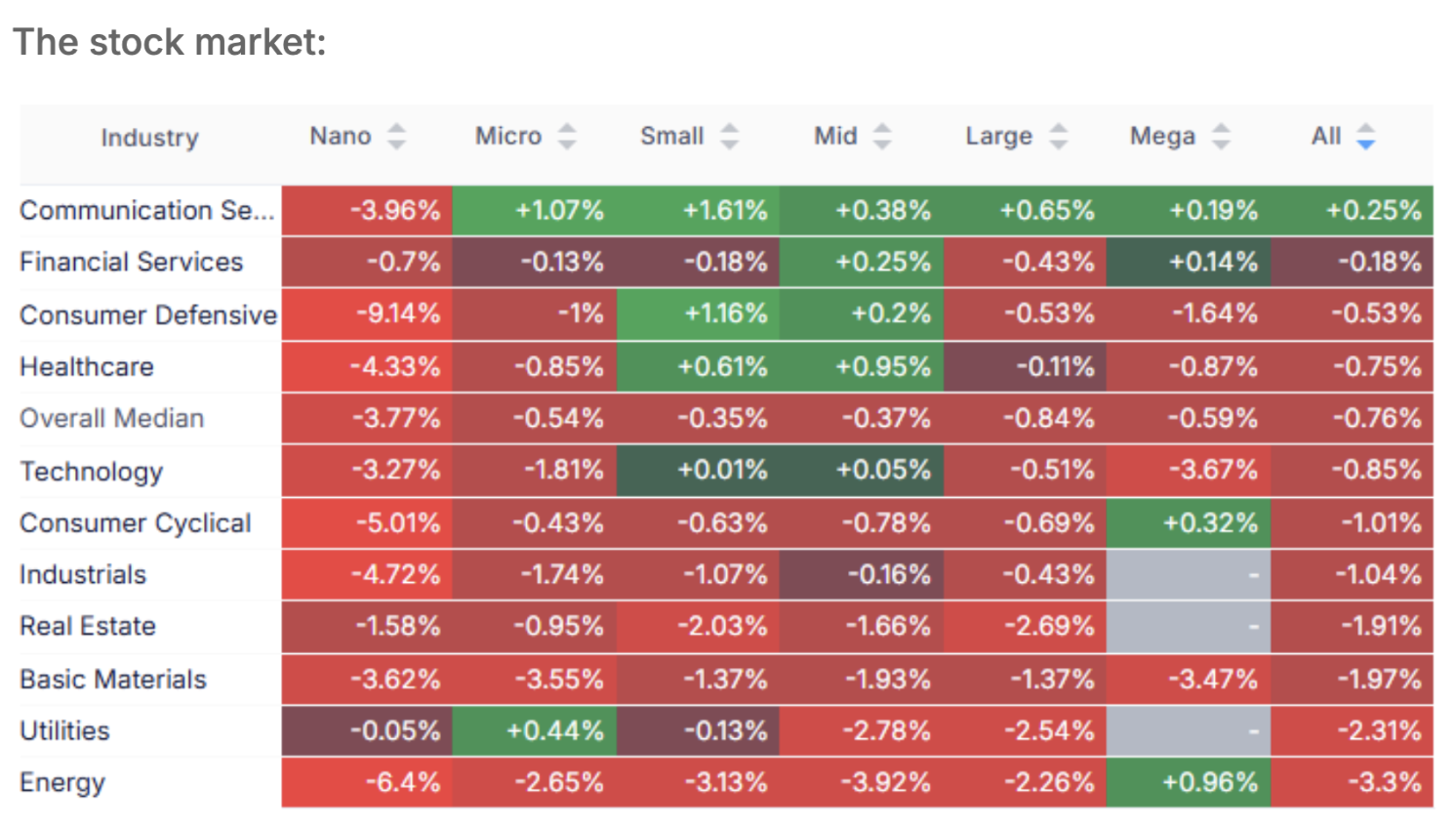

Mediaanlangus oli 0,76%, enim müüdi põhitooraineid, kommunaalteenuseid ja energeetikasektori aktsiaid.

SP500

SP500 indeks langes nädalaga 1,56%:

NASDAQ100

- 2,04%:

RIIGIVÕLA TURG

USA riigivõlakirjad UST10:

USA riigivõlakirjad UST2:

USA riigivõlakirjad langesid eelmisel nädalal makromajanduslike andmete mõjul. 10-aastaste võlakirjade hind langes 0,65% ja 2-aastaste oma 0,13%. Suureneb tõenäosus, et rahapoliitika leevendamise tempo aeglustub.

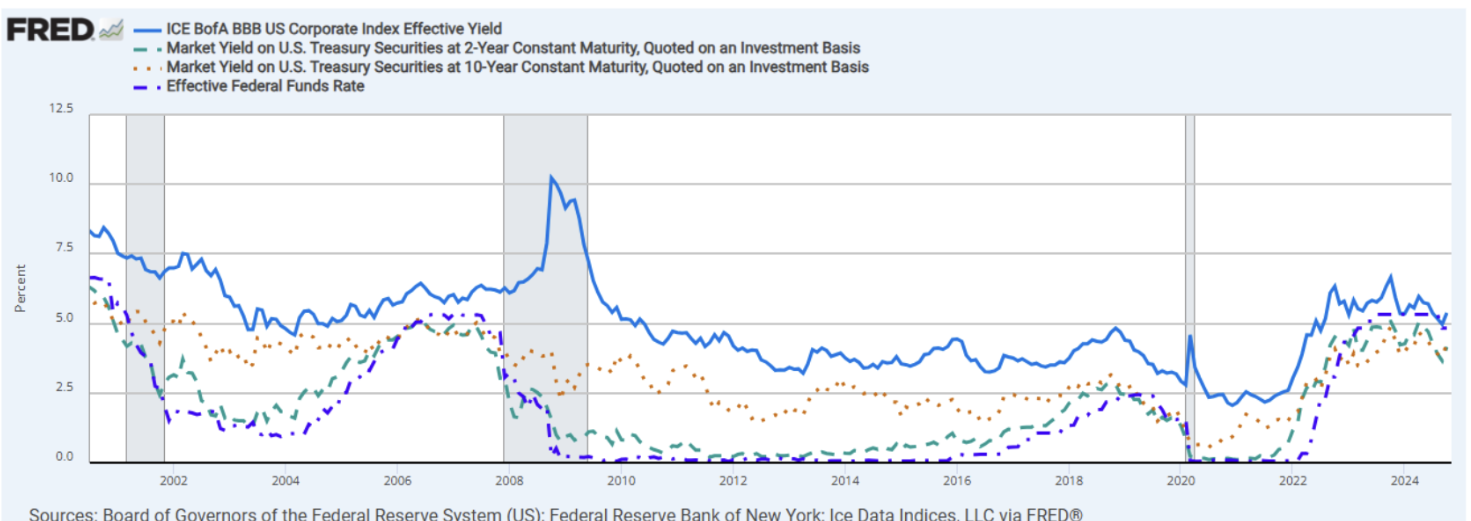

Tootlused ja spreadid

10-aastaste võlakirjade tootlus: 4,28%, 2-aastaste tootlus: 4,16%. BBB-reitinguga ettevõtete indeksi tootlus oli 5,38%.

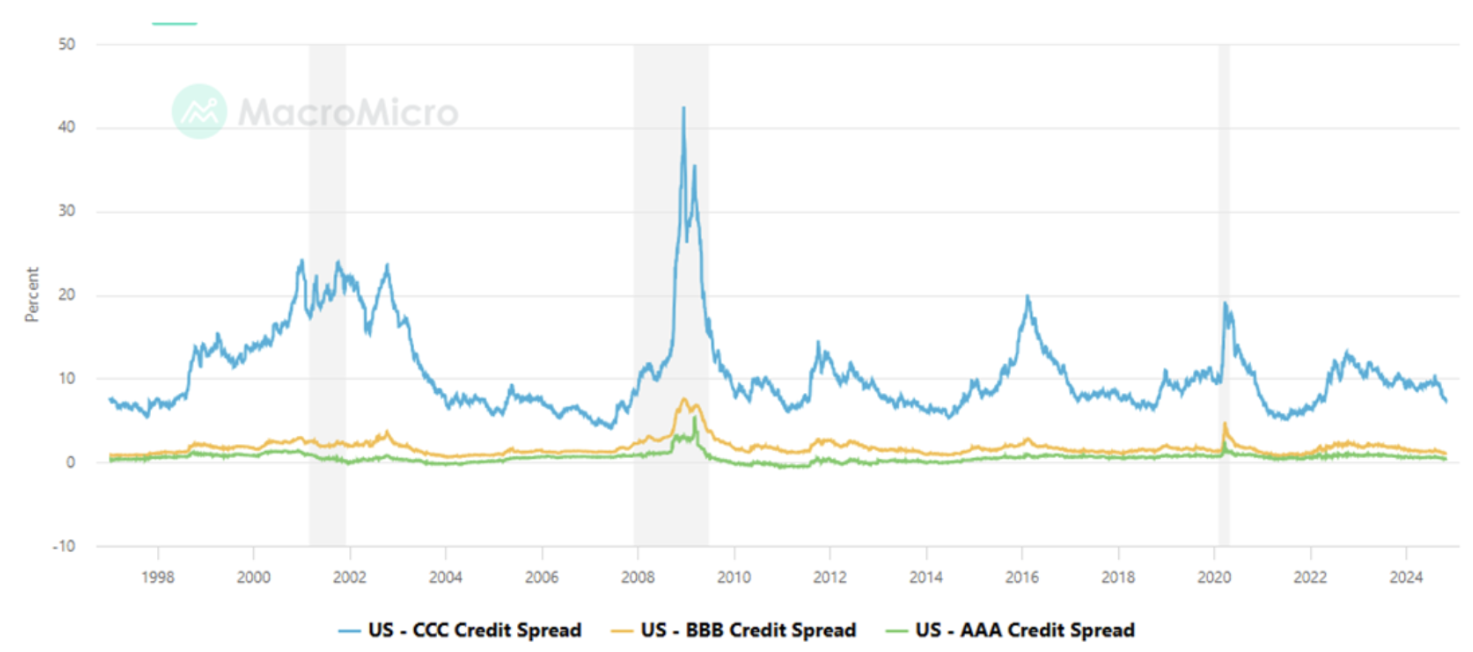

- USA - AAA krediidispread: 0,42%;

- USA - BBB krediidispread: 1,10%;

- USA - CCC krediidispread: 7,42%;

KULD

Kullafutuurid taandusid statistiliste andmete järgselt ka ajaloolistelt tippudelt, langedes 1,83%. Kasv alates aasta algusest: 32,67%.

Goldman Sachs prognoosib kulla hinna tõusu 3 000 dollarini untsi kohta (+9% võrreldes praeguse tasemega).

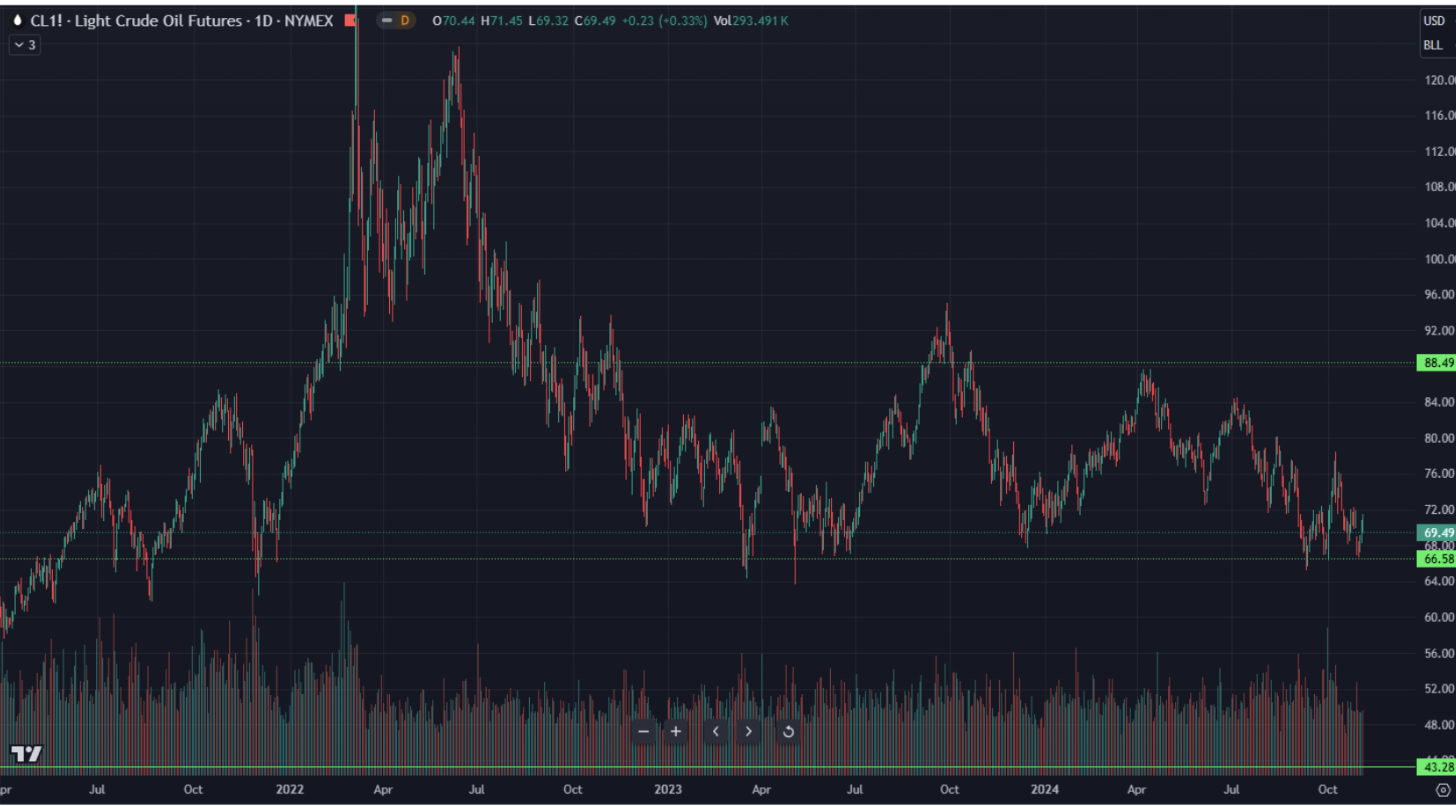

NAFTA

Naftafutuuride hind liigub tugeval toetuspiiril $69,49 barreli kohta. Turule avaldavad survet naftanõudluse prognooside langetused ja Trumpi võimaliku valimisvõidu stsenaarium, mis nähes USA tootmise suurendamist 12-13 miljonilt barreli päevas 16 miljonini.

BTC

Bitcoini futuurid ei suutnud ületada ajaloolist tippu, langedes vastupanutasemelt 6,30% võrra 69 810 dollarini.

ETH

Ethereumi futuurid kauplevad 3 kuu vahemikus 2 530 dollaril.

English

English Қазақша

Қазақша