Spalio 7–13 d.: Savaitinė ekonominė apžvalga

Svarbiausios rinkos įžvalgos

Mūsų savaitiniame skyrelyje dalijamės su jumis pagrindiniais makroekonominiais rinkos rodikliais.

MAKROEKONOMINĖ STATISTIKA

INFLIACIJA

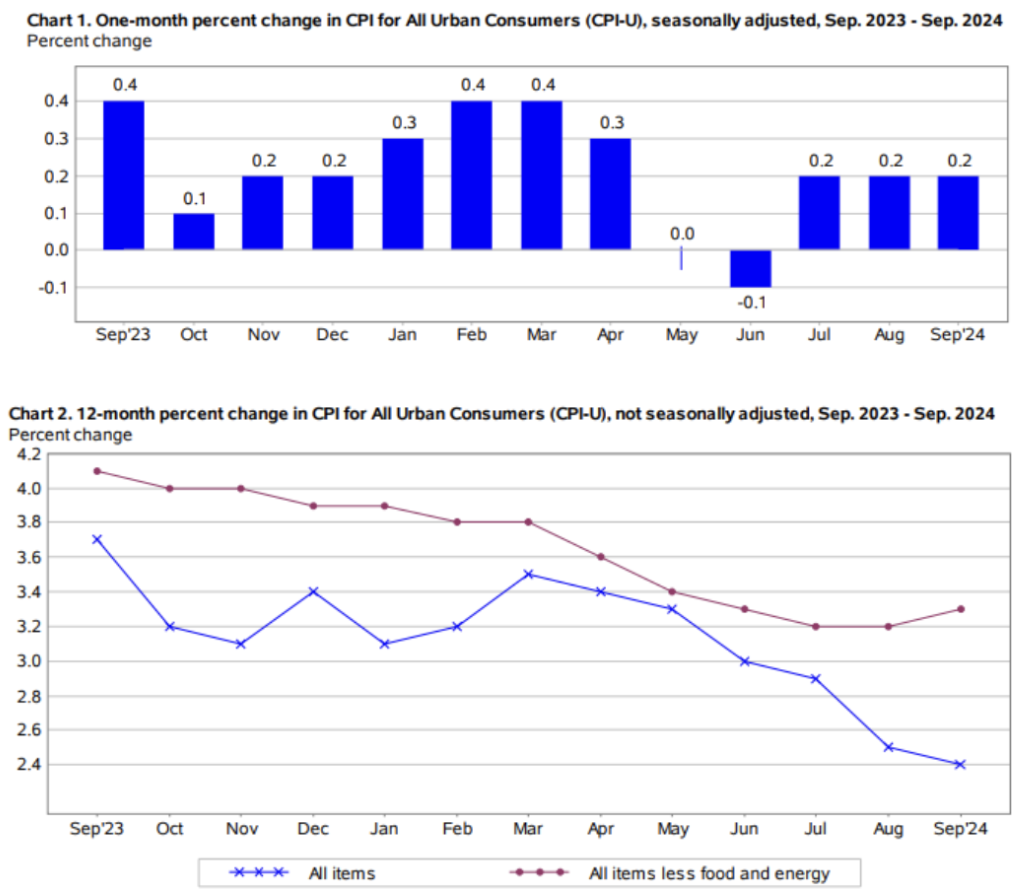

- Bendras vartotojų kainų indeksas (CPI) (per metus) (rugsėjis): 3,3 %, (ankst.: 3,2 %);

- Vartotojų kainų indeksas (CPI) (per metus) (rugsėjis): 2,4 %, (ankst.: 2,5 %).

FED INFLIACIJOS TIKSLAS

- Asmeninio vartojimo išlaidų kainų indekso, atmetus maistą ir energiją, PCE (per metus) (rugpjūtis): 2,7 % (ankst.: 2,6 %);

- Asmeninio vartojimo išlaidų kainų indeksas (per metus) (liepa): 2,2 %, (ankst.: 2,5 %).

INFLIACIJOS LŪKESČIAI

-

12 mėn. tikimasi infliacijos (rugsėjis): 2,9 %, ankst.: 2,7 %;

-

5 metų infliacijos lūkestis (rugsėjis): 3,0 % ankst.: 3,1 %.

-

JAV ekonominės analizės biuras (BEA) BVP: (ketvirtinetis) (2 k.) (trečiasis įvertinimas): 3,0 %, (ankst.: 1,6 % korekcija),

-

BVP defliatorius (ketvirtinetis) (3 k.): 2,5 % (ankst.: 3,0 % korekcija),

-

BVP (Atlanto Federalinis bankas): 3,2 % trumpalaikė prognozė.

VERSLO AKTYVUMO INDEKSAS (PMI)

- Paslaugų sektorius (birželis): 55,4 (ankst.: 55,7);

- Gamybos sektorius (rugsėjis): 47,0 (ankst.: 47,9 korekcija);

- S&P Global Composite (rugsėjis): 54,4 (ankst.: 54,6 korekcija).

DARBO RINKA

- Nedarbo lygis (rugpjūtis): 4,1 % (ankst.: 4,2 %);

- Naujų darbo vietų ne žemės ūkio sektoriuje (rugpjūtis): 254 tūkst. (ankst.: 159 tūkst. korekcija);

- Pokytis privačiame ne žemės ūkio sektoriaus užimtume (rugpjūtis): 223 tūkst., (ankst.: 114 tūkst. korekcija);

- Vidutinis valandinis uždarbis (rugpjūtis, metinis): 4,0 % (ankst.: 3,9 %).

PINIGŲ POLITIKA

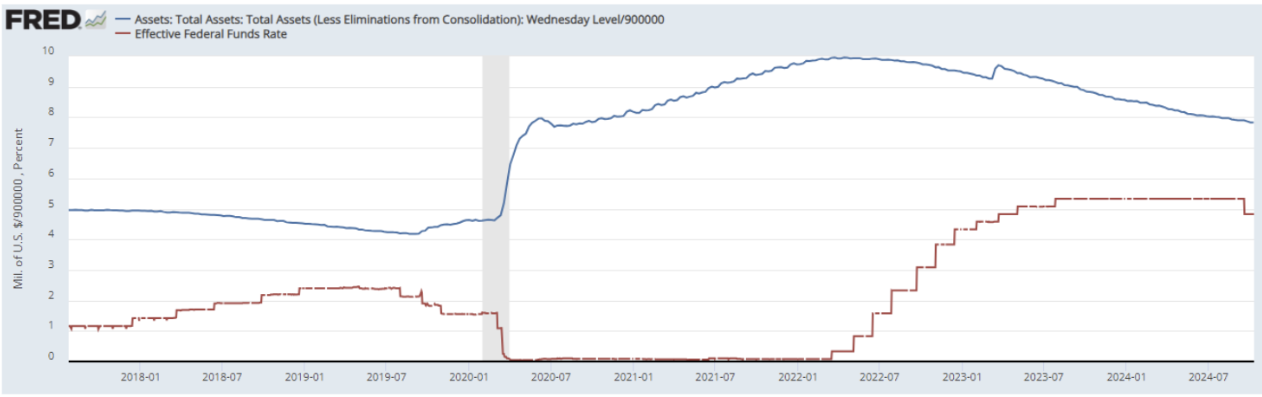

- Federalinis palūkanų normos intervalas (EFFR): 4,75 % – 5,00 % (raudona);

- FED balansas (mėlyna): 7,046 trln. USD (praėjusios savaitės duomenimis: 7,046 trln. USD):

Iš rugsėjo FED posėdžio protokolų (santrauka):

- Dauguma FED vadovų pažymėjo JAV ekonomikos lėtėjimą ir darbo rinkos atvėsimą;

- Rizika dėl didesnės infliacijos sumažėjo, tačiau per ankstyvas ar per didelis palūkanų mažinimas gali panaikinti pasiektą pažangą kovoje su infliacija;

- FED balansą planuojama toliau mažinti nepaisant palūkanų normų mažinimo.

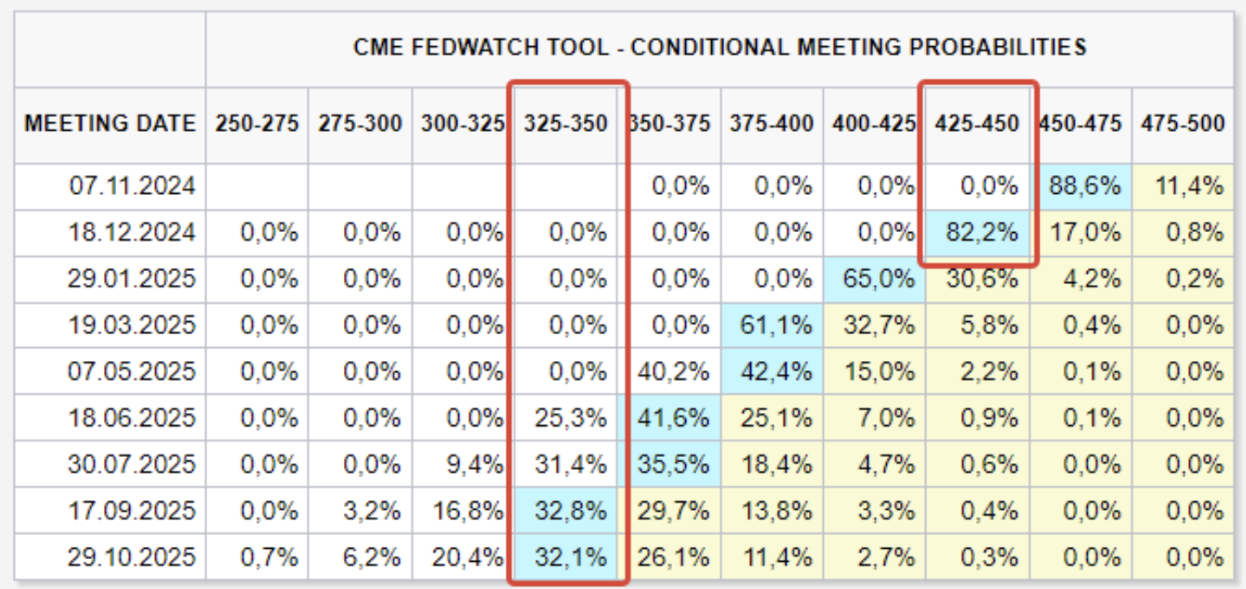

PALŪKANŲ NORMOS PROGNOZĖ RINKOJE

Šiandien:

KOMENTARAI

Rugsėjį, mėnesio JAV CPI ir Core CPI išaugo daugiau nei prognozuota (atitinkamai 0,1 % ir 0,2 %). Metų perspektyvoje CPI sumažėjo iki 2,44 %, tuo tarpu Core CPI (be maisto ir energijos) viršijo lūkesčius ir pasiekė 3,26 %. Be to, 12 mėn. infliacijos lūkesčiai padidėjo 0,2 %.

Šie rugsėjo duomenys rodo galimą infliacijos stabilizavimąsi arba net augimą, kas patvirtina FED susirūpinimą dėl per greito palūkanų mažinimo rizikų.

Jeigu artimiausia infliacijos rodiklių ataskaita neparodys mažėjimo, galima tikėtis dar griežtesnės reguliatoriaus pozicijos.

Tačiau kol kas Fedwatch lūkesčiai daug nesikeičia: du palūkanų mažinimai metų pabaigoje iki 4,25 %–4,50 % intervalo. Ilgalaikė 12 mėn. prognozė išlieka nepakitusi: 2,00 % mažėjimas iki 3,25 %–3,50 % intervalo.

RINKA

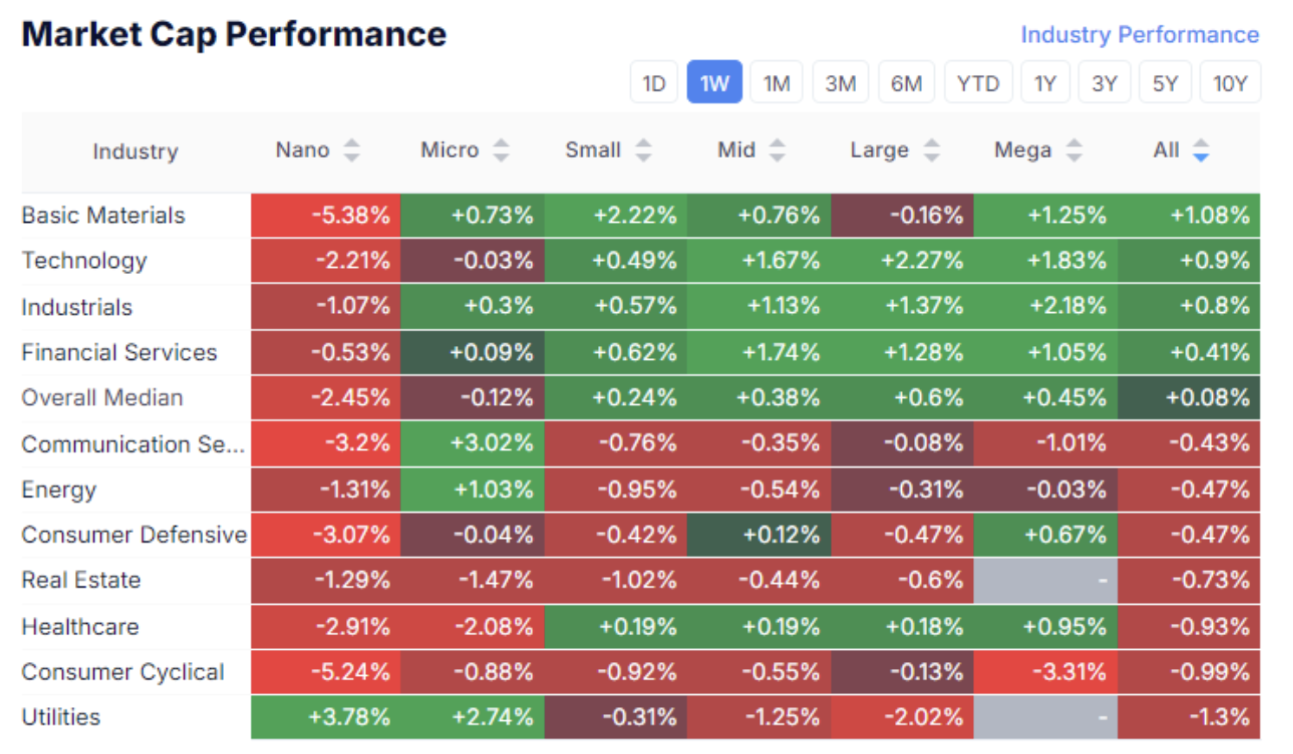

RINKOS KAPITALIZACIJOS REZULTATAI

Akcijų rinka:

Akcijų rinkos medianinis augimas siekė 0,08 %. Investicijos traukėsi daugiausia iš gynybinių sektorių ir buvo nukreiptos į technologijų, žaliavų, pramonės ir finansų sektorius. Tad JAV akcijų rinkoje dominuoja RISK ON nuotaikos.

SP500

VIX

Rizikos toleranciją patvirtina SP500 indekso rezultatas – indeksas pasiekė naują visų laikų aukštumą 5815. VIX, tuo tarpu, neskuba ženkliai mažėti – konsoliduojasi virš 20. Padidėjęs SP500 pasirinkimo sandorių aktyvumas gali rodyti išliekančią nežinią. Pagrindinė rizika šiuo metu yra didėjanti infliacija ir galimas pinigų politikos lengvinimo tempo lėtėjimas.

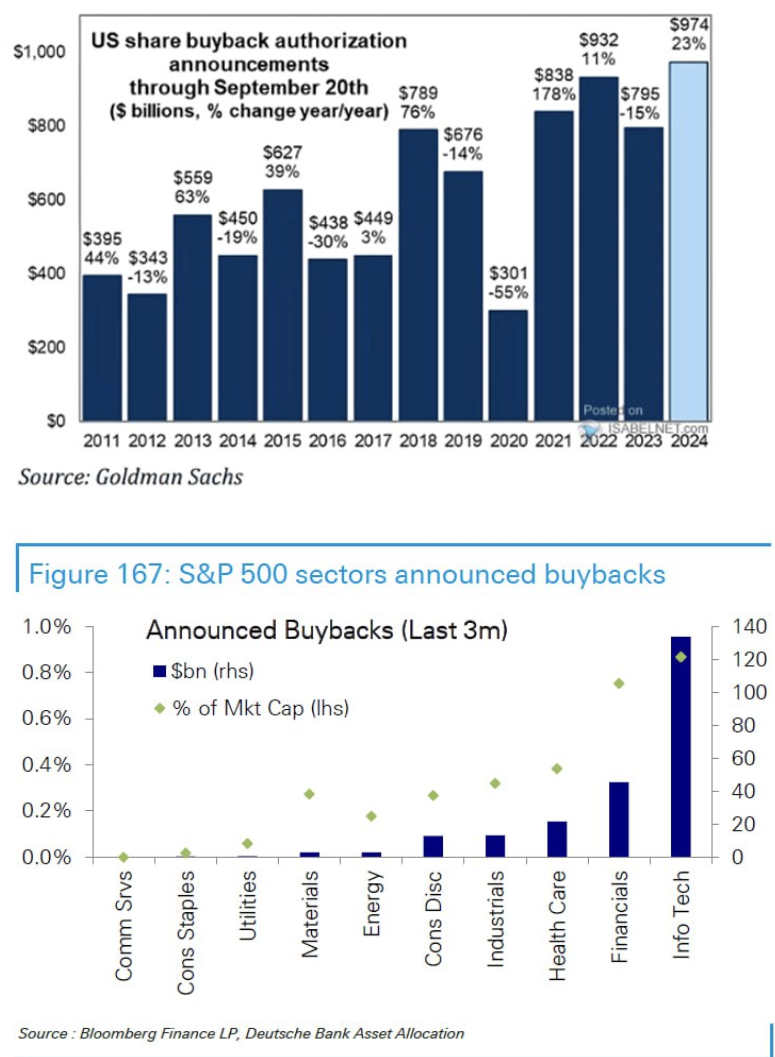

Akcijų supirkimas

Goldman Sachs duomenimis, JAV šiais metais paskelbtų atpirkimo sandorių suma siekė 974 mlrd. JAV dolerių – tai 23 % daugiau nei pernai. Iki metų pabaigos apimtis gali viršyti 1 trilijoną JAV dolerių. Didelės atpirkimo apimtys rodo, kad įmonių vadovai mano, jog jų akcijos yra nepakankamai įvertintos. Technologijų sektorius yra absoliutus lyderis pagal supirkimų apimtį, po jo seka finansų ir sveikatos apsaugos sektoriai.

JAV VALSTYBĖS OBLIGACIJŲ RINKA

JAV iždo obligacijos UST10:

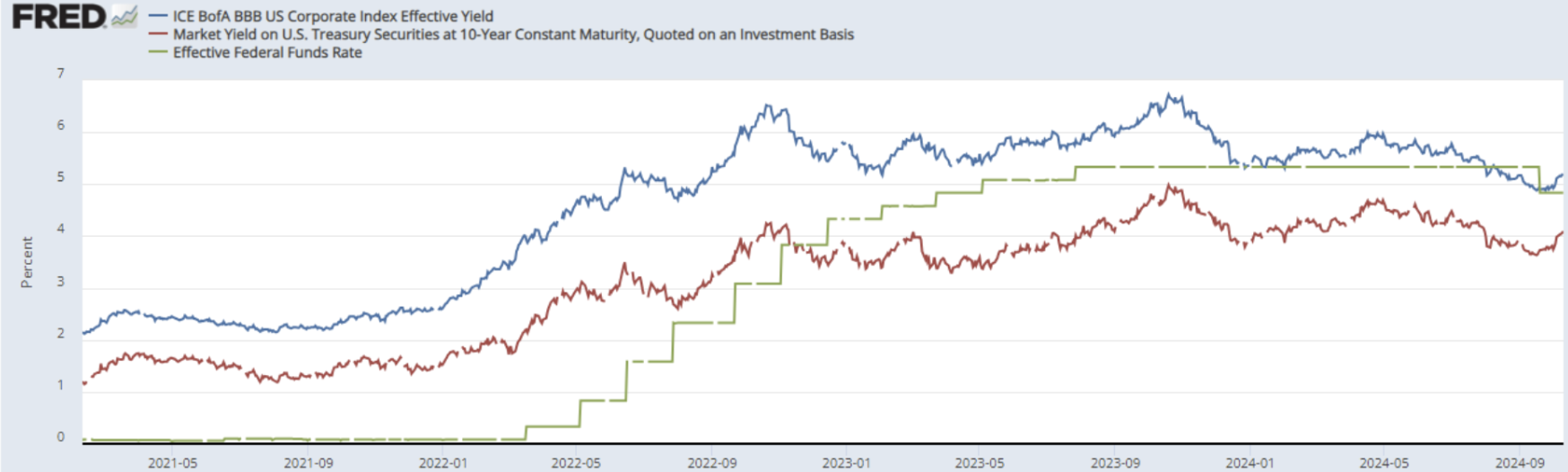

Obligacijų pajamingumas:

10 metų JAV iždo obligacijų ateities sandoriai sumažėjo 0,67 %. Priežastis – CPI paskelbimas ir FED retorika. 10 metų JAV iždo obligacijų (raudona linija) rinkos pajamingumas – 4,107 %. BBB reitingo įmonių obligacijų (mėlyna linija) – 5,17 %. Skirtumas tarp grąžų nedidėja.

DOLERIO INDEKSAS (DXY)

AUKSAS

Dolerio indeksas ir toliau kyla antrą savaitę iš eilės – pasiekta 102 riba. Pastebėtina, jog po FED susitikimo auga tiek obligacijų pajamingumai, tiek dolerio indeksas. Auksas, tikėtina, bandys prasimušti iki 2700 USD už Trojos unciją. Ilgalaikės augimo tendencijos išlieka pagrįstos fundamentaliais argumentais.

Norite įsigyti privačių technologijų bendrovių akcijų kartu su mumis? Susipažinkite su mūsų Wealth ir Growth sąskaitų planų pasiūlymais – jie suteikia jums prieigą prie išskirtinių rizikos kapitalo sandorių!

Disclaimer: „Prekinio ženklo naudojimas yra tik informacinis ir nereiškia partnerystės ar susitarimo. Visa šiame pranešime pateikta informacija yra tik informacinio pobūdžio ir nėra pasiūlymas pirkti ar kvietimas parduoti, užsiprenumeruoti ar įsigyti kokių nors vertybinių popierių.“

English

English Қазақша

Қазақша