4.–8. august 2025: Nädala majandusülevaade

Olulised turuülevaated

Makromajanduslikud näitajad

Inflatsioon (TÜI):

- Põhitarbijahinnaindeks (kõikumisega kuus) (juuni): 0,2% (eelmine: 0,1%)

- Tarbijahinnaindeks (kõikumisega kuus) (juuni): 0,3% (eelmine: 0,1%)

- Põhitarbijahinnaindeks (aastaga) (juuni): 2,9% (eelmine: 2,8%)

- Tarbijahinnaindeks (aastaga) (juuni): 2,7% (eelmine: 2,4%)

Inflatsiooniootused (Michigani Ülikool):

- 12 kuu inflatsiooniootus (mai): 4,5% (eelmine: 5,0%)

- 5 aasta inflatsiooniootus (aprill): 3,4% (eelmine: 4,0%)

SKP (USA Majandusanalüüsi Büroo, BEA) – II kvartali 2025 esmane aastastatud hinnang: 3,0% (I kv 2024: –0,5%). Atlanta Fedi GDPNow (Q2): 2,5% (vs 2,4%)

*GDPNow on reaalajas prognoosimudel, mis annab mitteametliku SKP hinnangu enne BEA ametlikku avaldamist, kasutades sarnast metoodikat.

Äritegevuse indeks (PMI) (>50 = laienemine; <50 = aeglustumine):

- Teenindussektor (juuli): 55,7 (eelmine: 52,9)

- Tööstussektor (juuli): 49,8 (eelmine: 52,0, korrigeeritud)

- S&P Global Composite (juuli): 55,1 (eelmine: 52,9)

Tööturg:

- Töötuse määr (juuni): 4,2% (eelmine: 4,1%)

- Muutus mittetöötleva sektori töökohtades (juuni): +73K (eelmine: +144K, korrigeeritud)

- Muutus erasektori töökohtades (juuni): +83K (eelmine: +137K)

- Tunnipalga keskmine kasv (juuni, aastaga): 3,9% (eelmine: 3,8%)

- JOLTS tööpakkumised (mai): 7,769M (vs 7,395M)

Rahapoliitika

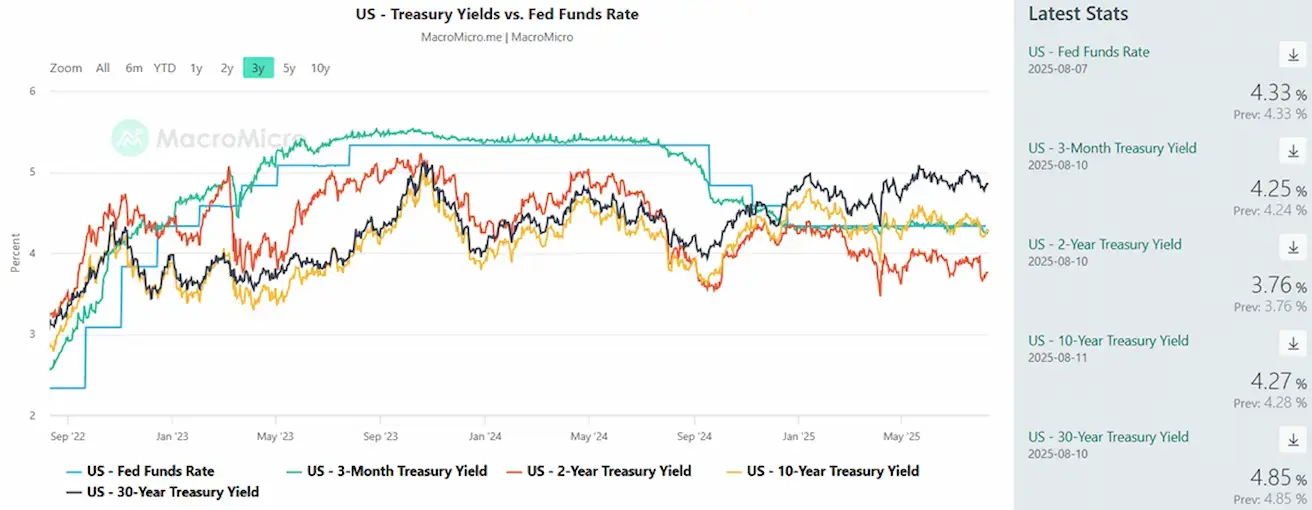

- Föderaalse intressimäära vahemik (EFFR): 4,25–4,50% (muutumatu)

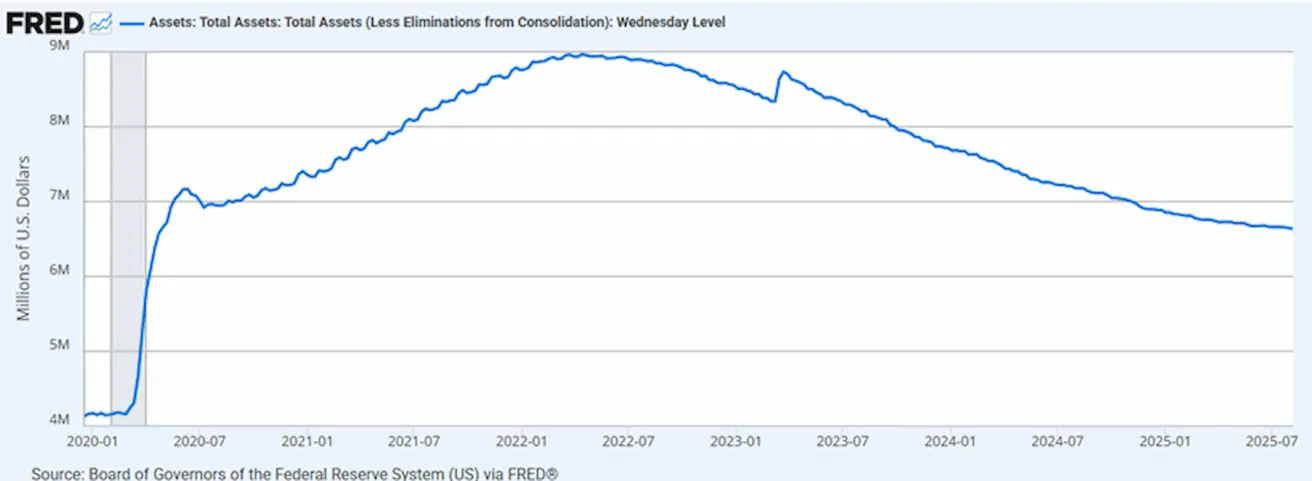

- Fedi bilanss: $6,40B (vs $6,42B eelmisel nädalal)

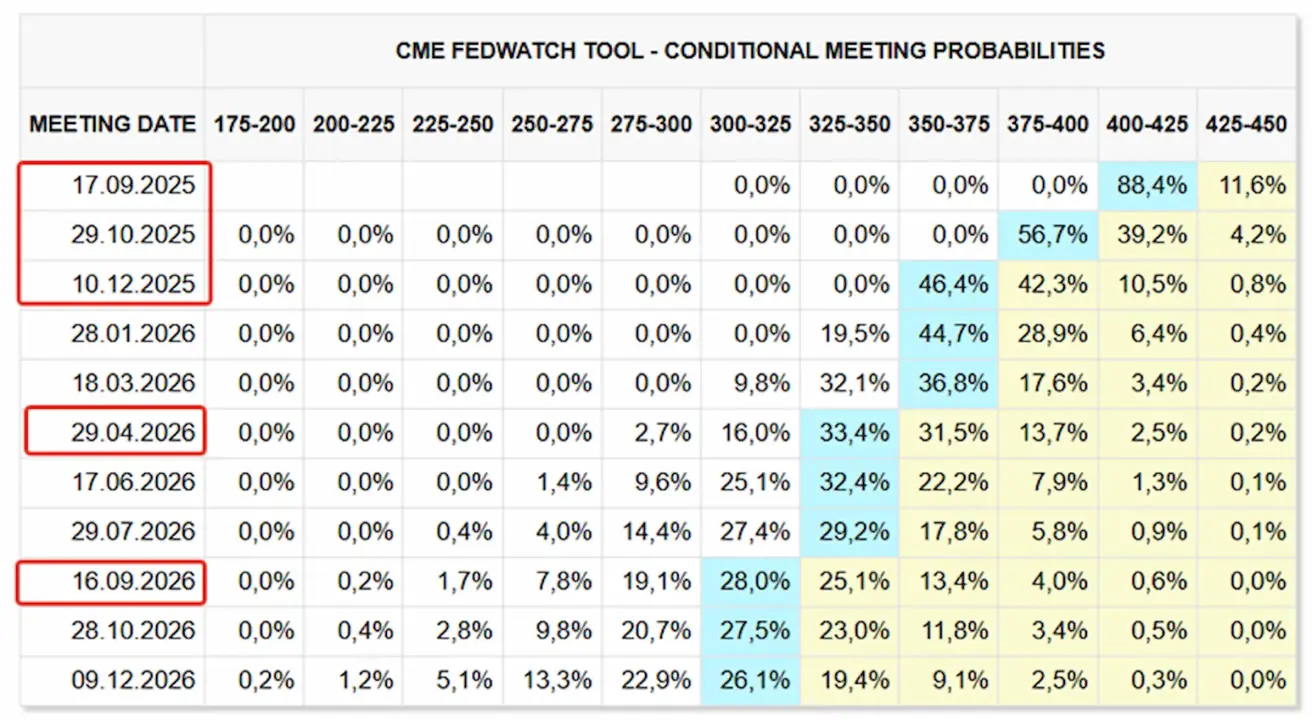

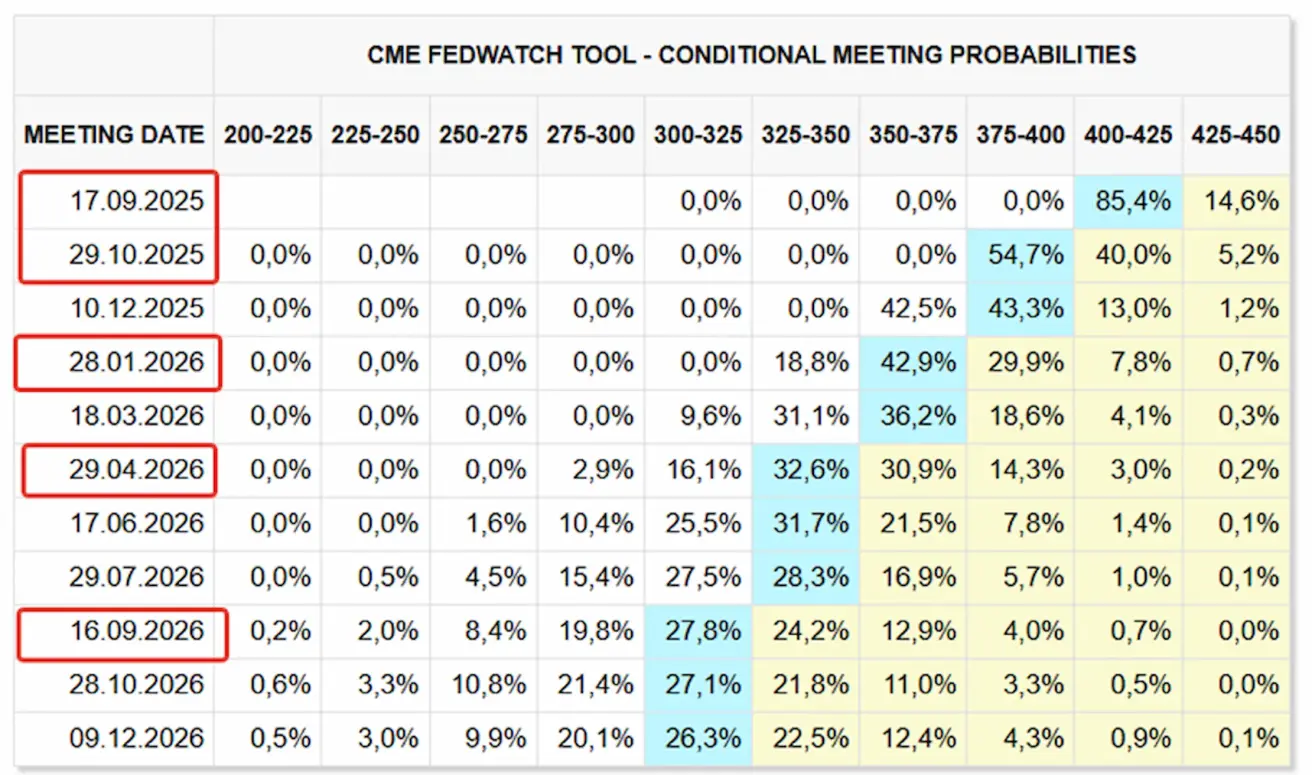

Turumäära prognoos (FedWatch):

Täna:

Eelmisel nädalal:

Kommentaarid

Aktsiaturgudel domineeris riskivalmidus, mida toetas tugev ettevõtete kasumlikkus ja ootused intressimäärade languse jätkumisele.

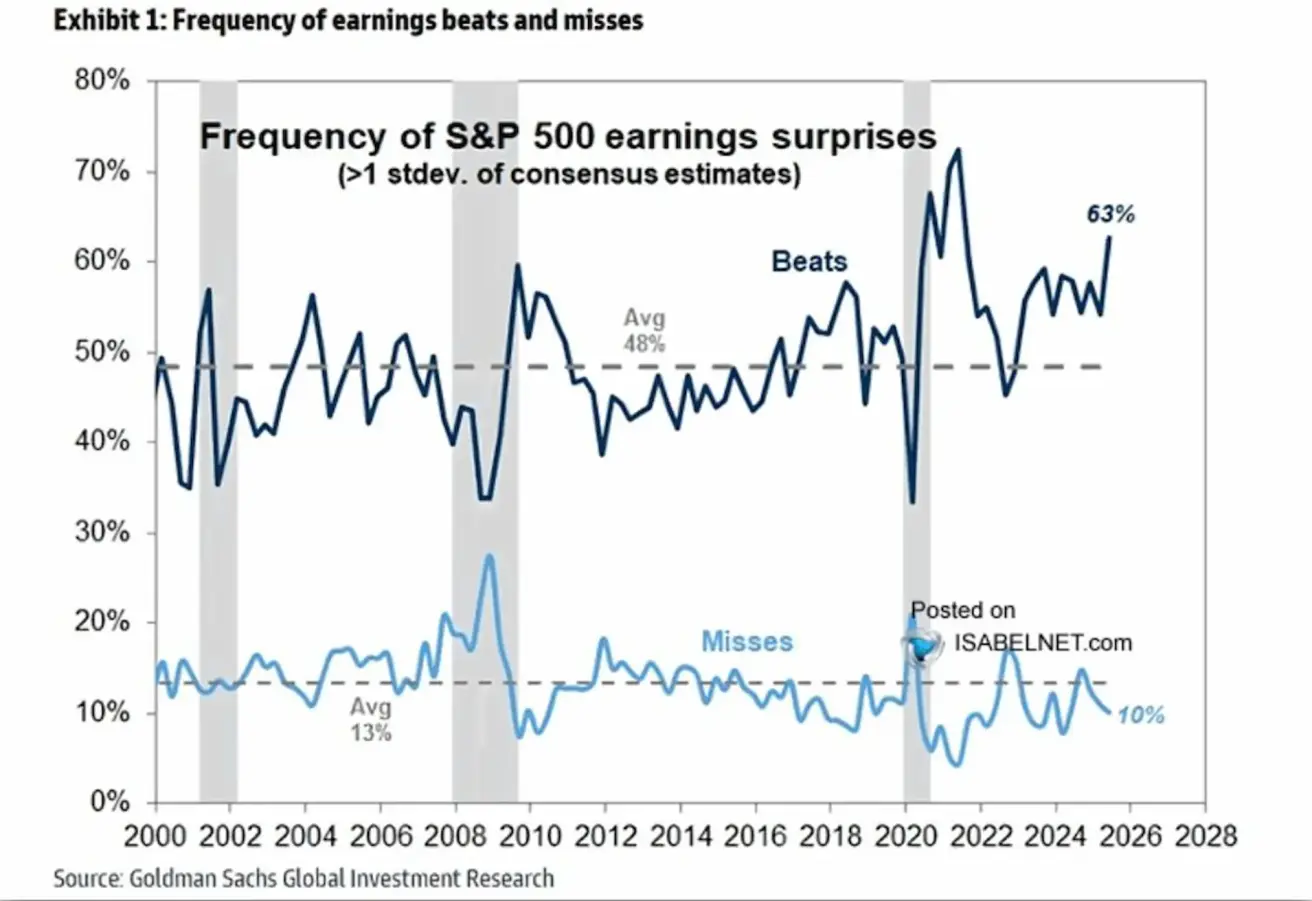

II kvartalis ületas 63% S&P 500 ettevõtetest analüütikute ootusi, vaid 10% jäi alla ootuste – tegemist on kõrgeima ületamismääraga viimase 25 aasta jooksul (välja arvatud stiimulite ajendil 2021).

Rahapoliitika ootustes näitab FedWatch kolme järjestikust määralangetust sellel aastal ning 88% tõenäosust esimesele langetusele septembris. Järgmise 12 kuu jooksul: viis langetust 0,25% kaupa vahemikku 3,00–3,25%.

Trumpi ja Fed'i esimehe Powell'i vaheline vastasseis süveneb. Viimasel Föderaalreservi kohtumisel karmistas Powell retoorikat: "võib minna veel aega, et teha õige otsus". Fed'i juhi kohale kandideerivad kandidaadid pooldavad varasemat määralangetuste algust.

Lisaks nimetab Trump oma majandusnõunik Stephen Mirani Fed'i juhatuse liikme Adriana Kugleri ametikohta täitma.

Täna on turgude fookuses USA tarbijainflatsiooni andmed juuli kohta, mis avaldatakse homme. Juuni andmed näitasid, et põhitarbijahinnaindeks on pärast kolmekuist stabiliseerumist taas tõusmas. Kuu baasil kõikuv TÜI kasvas 0,3%, mis ületas keskmise 0,2%.

Juuli ja augusti andmed kajastavad tariifide mõju algust tarbija- ja tootjahindadele. Seega toob järsk tõus TÜI näitajates kaasa Fedi retoorika edasise karmistumise ja suurendab turgude volatiilsust. Mõõdukad väärtused mõjuvad turule positiivselt.

Tollisõjad

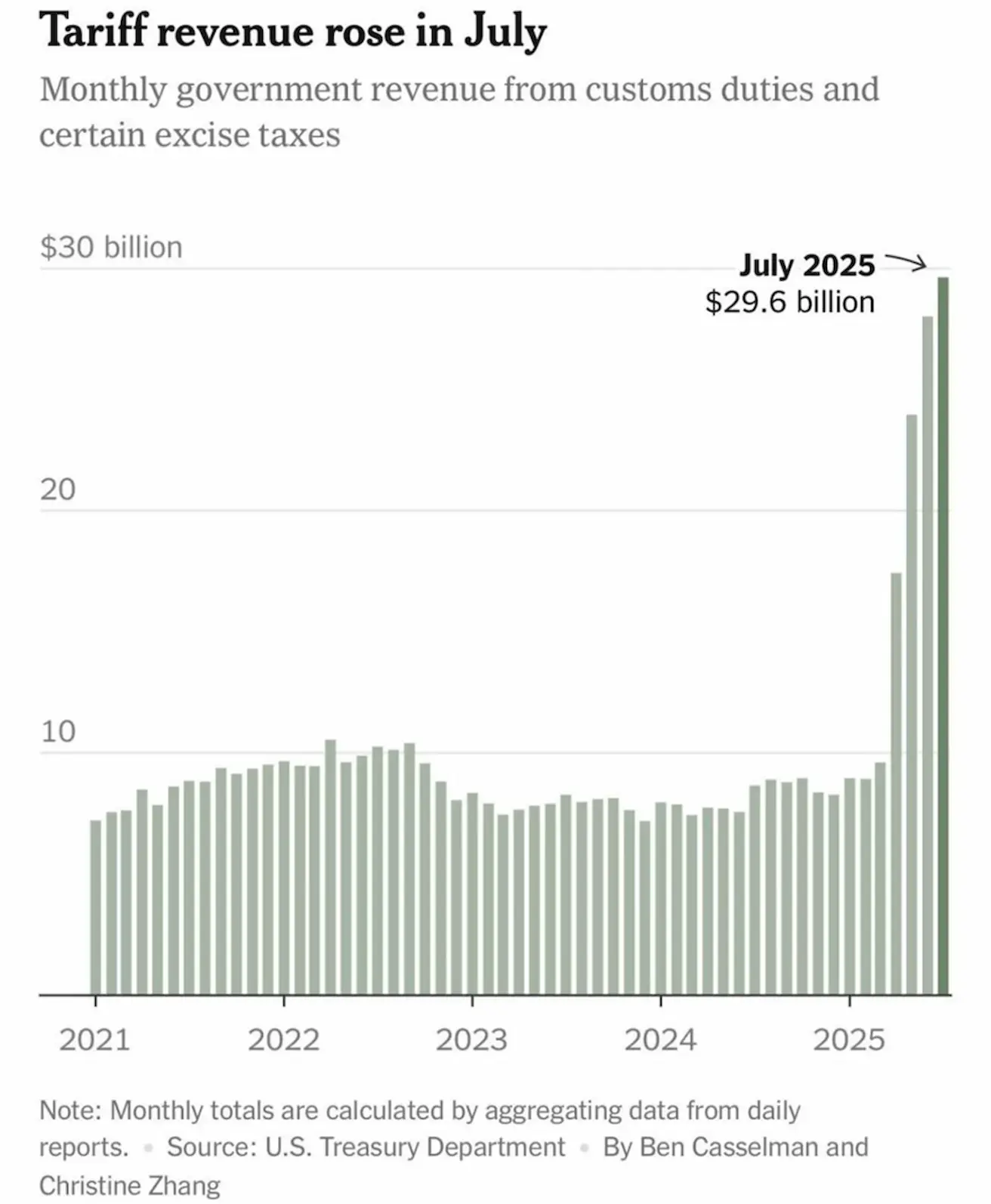

USA tollitulud juulis: $29,6 miljardit – kõigi aegade rekord. Aastane tempo: ~ $360 miljardit (endiselt eelarvedefitsiidi katteks ebapiisav).

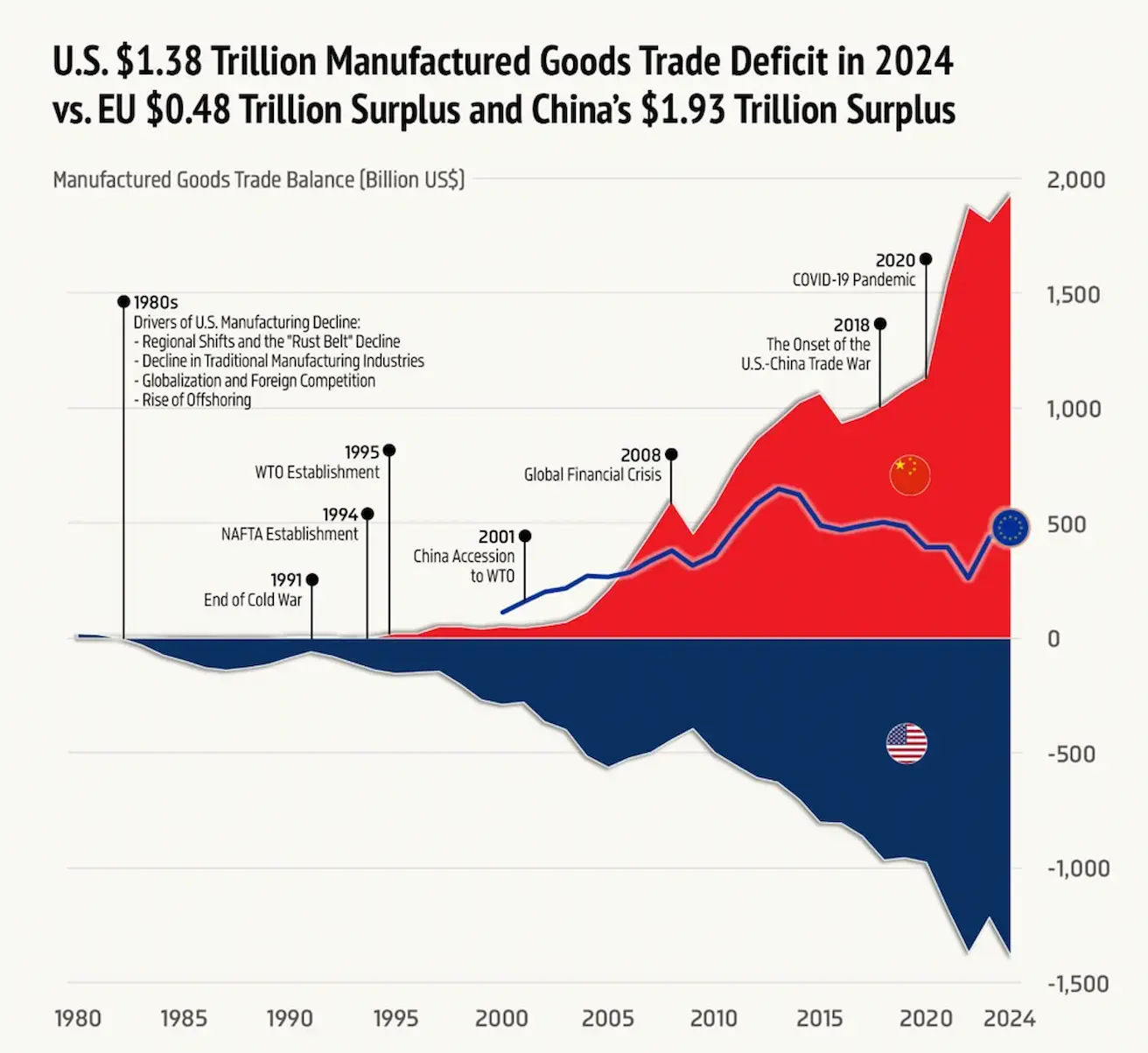

- aasta kaubandusbilanss: USA puudujääk $1,38T vs ELi ülejääk $0,48T ja Hiina ülejääk $1,93T.

Trump allkirjastas täitevkorralduse, mis kehtestab India kaupadele täiendavad 25% tollimaksud, viidates India jätkuvale Venemaa nafta impordile.

Aktsiaturg

Aasta algusest sektori liidrid: kommunaalteenused, esmatarbekaubad, finants

Aasta kaotajad: tehnoloogia (–10,29%), tervishoid (–15,6%)

S&P 500

+2,43% (6 389,44) | aasta algusest: +8,24%

Nasdaq 100

+3,73% (23 611,27) | aasta algusest: +11,80%

Euro Stoxx 600

+2,65% (549,1) | aasta algusest: +8,60%

CSI Index

+1,23% (4 104,96) | aasta algusest: +4,43%

Hang Seng TECH

+1,17% (5 460,3) | aasta algusest: +23,07%

Võlakirjaturg

- Nädala jooksul tootlused veidi kasvasid

- USA pikaajaliste riigivõlakirjade ETF (TLT): –0,60% nädalaga (87,29), –0,58% aasta algusest

Tootlused ja spread’id 30.06.2025 vs 07.07.2024

- 10-aastane yield: 4,27% (vs 4,22%)

- BBB reitinguga ettevõtete yield: 5,14% (vs 5,13%)

- 10Y–2Y spread: 51 baaspunkti (vs 49 bps)

- 10Y–3M spread: 2 baaspunkti (vs –4 bps)

Kaubad & krüpto

Kulla futuurid: +1,24% nädalaga ($3 458,2/oz), aasta algusest +30,94% (päevasiseselt >$3 500)

Dollarindeks

–0,39% nädalaga (98,09), aasta algusest –9,45%

Nafta futuurid

–5,81% nädalaga ($63,35/bbl), aasta algusest –11,83% (OPEC+ tootmisootuste surve)

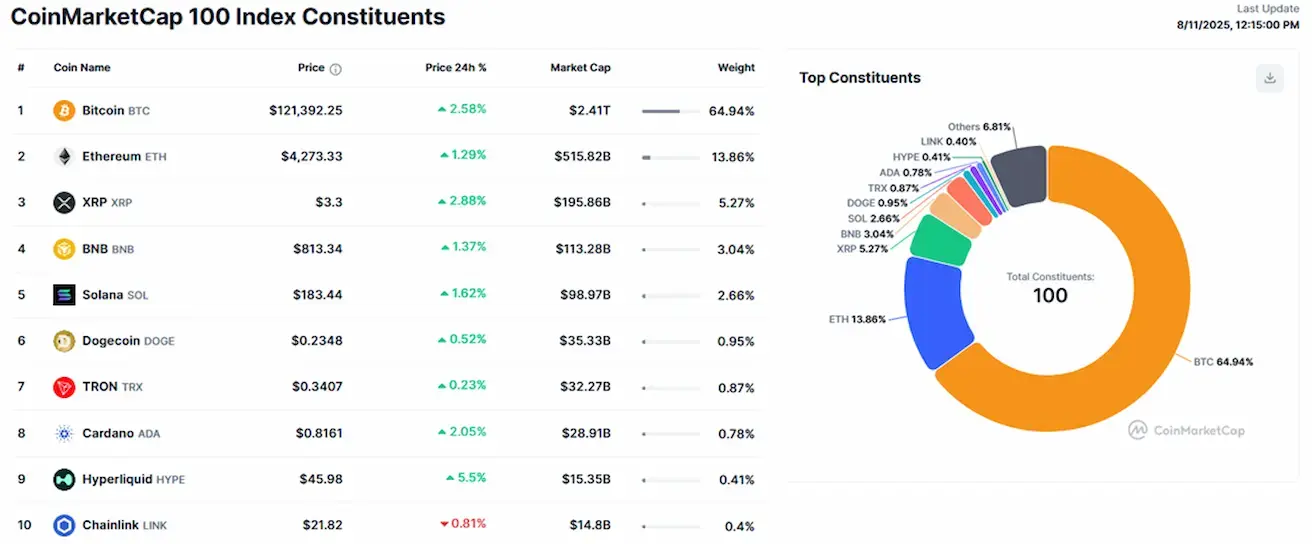

Bitcoini futuurid

+2,77% nädalaga ($117 425), aasta algusest +23,25%; eelturg +4% (> $122K)

Ethereumi futuurid

+15,50% nädalaga ($4 080,5), aasta algusest +20,58%; eelturg +5,5% (~$4 300)

- Krüptoturu kapitalisatsioon $4,06T (eelmine: $3,72T)

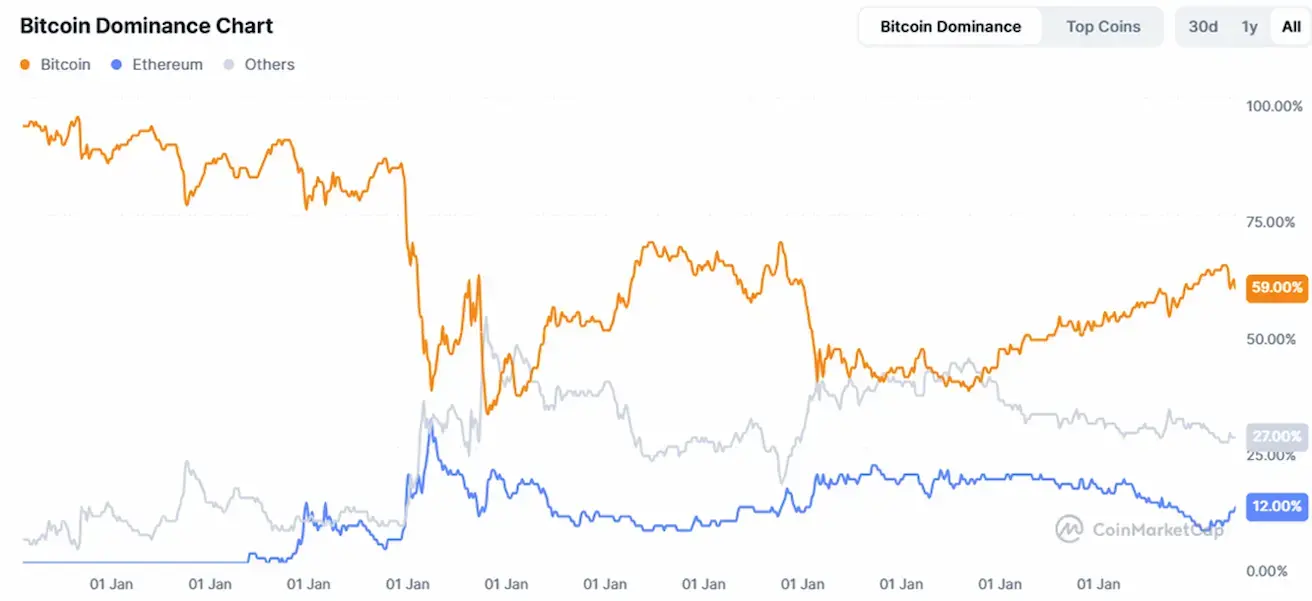

- Bitcoini osakaal: 59,9% (eelmine: 61,1%)

- Ethereum: 12,8% (eelmine: 11,9%)

- Muud krüptovääringud: 27,3% (eelmine: 27,2%)

English

English Қазақша

Қазақша