Eraturud 2025: trendid ja väljavaated 2026. aastaks

Raisoni analüütiline ülevaade

- aasta oli eraturgudele üleminekuaasta: langevad intressimäärad, paranev makromajanduslik keskkond ja kasvav nõudlus alternatiivsete investeeringute järele muutsid dünaamikat kõikides segmentides — alates eralikapitalist kuni riskikapitalini (VC).

BlackRock, Goldman Sachs, PitchBook ja teised turuosalised on avaldanud ajakohastatud andmeid turuolukorra kohta. Nende andmete põhjal oleme koostanud ülevaate peamistest trendidest, mis kujundavad praegust olukorda ja tõenäoliselt mõjutavad eraturgude arengut 2026. aastal.

Sõnastik: lühidefinitsioonid

- Eraturud — mitteavalikud varad, sh erakapital, eralaenud, riskikapital, infrastruktuur jne.

- Järel- ehk sekundaarne turg (Secondaries) — tehingud, mis hõlmavad olemasolevate fondiosaluste või erafirmades osaluste ostu või müüki.

- Väljumisturud — mehhanismid, mille kaudu investorid realiseerivad tootluse: IPO-d, ühinemised ja omandamised (M&A) ning üha enam tehingud järelturul.

- Erakapital (PE) — investeerimisfondid, mis omandavad osalusi küpsetes, börsivälistes ettevõtetes.

- Riskikapital (VC) — rahastamine alustavatele ettevõtetele nende arengu varases ja hilisemas faasis.

- Eralaenud — laenud, mida ettevõtetele annavad erainvestorid ja institutsionaalsed investorid erakapitalifondide kaudu.

- Reaalsed varad — materiaalsed varad, sh kinnisvara, infrastruktuur ja loodusvarad.

Väljumisturud: murest taastumise esimeste märkideni

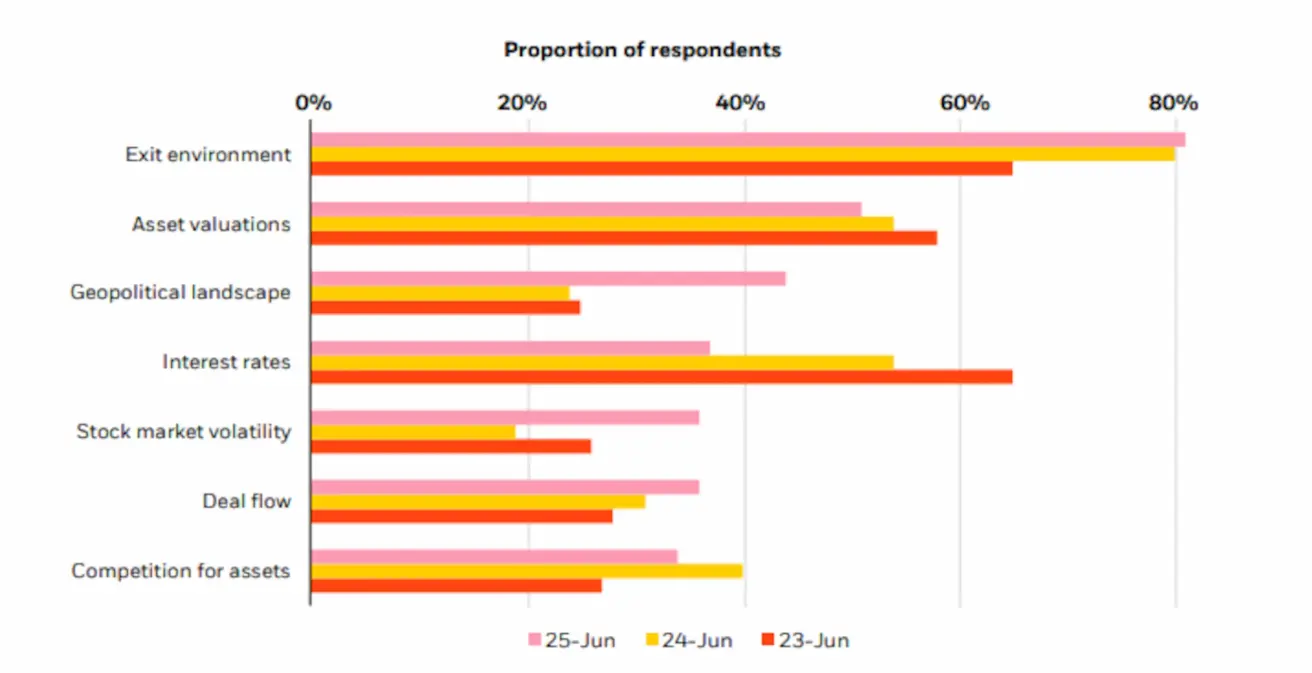

BlackRocki küsitluste kohaselt nägid investorid 2025. aasta alguses väljumisturge — IPO-sid ning ühinemisi ja omandamisi (M&A) — peamise riskina oodatavale tootlusele.

Aasta tõi siiski kaasa ka julgustavaid signaale. Analüütikud osutavad IPO-aktiivsuse paranemisele (mida käsitleme põhjalikumalt meie eelmises raportis) ning M&A tehingute elavnemisele. Need trendid viitavad sellele, et likviidsusmehhanismid on alustanud taastumist — mis on eraturgude toimimise jaoks kriitilise tähtsusega.

Diagramm: investorite küsitlus — peamised tootlusriskid järgmise 12 kuu jooksul

Rohkem fonde turule: erakapitali infrastruktuur laieneb

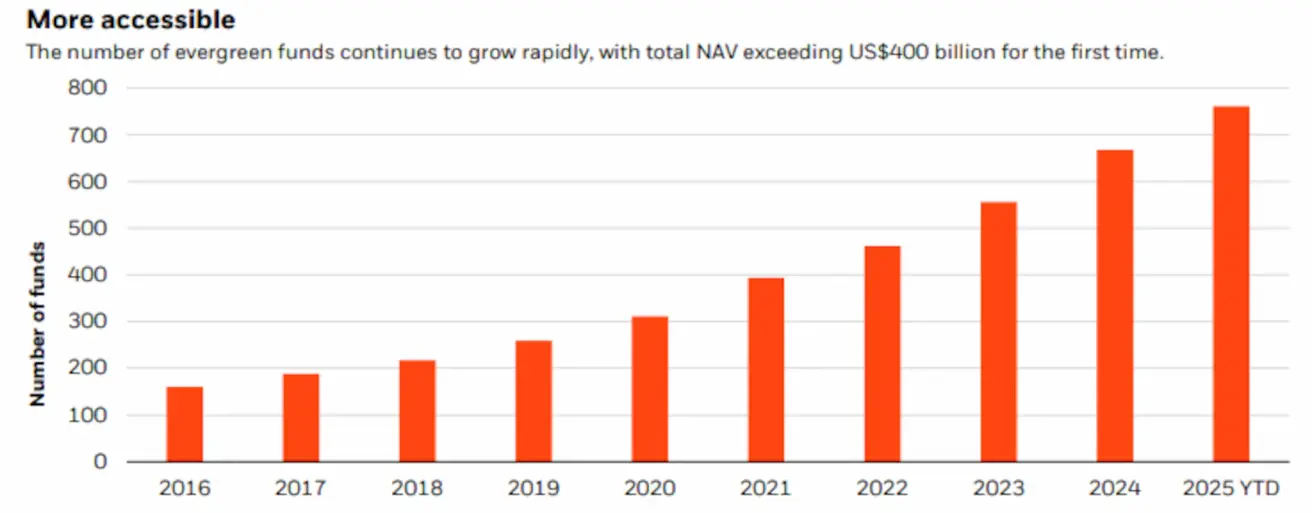

- aastal jätkus erakapitali ökosüsteemi laienemine: kasvas nii aktiivsete fondide arv kui ka hallatavate varade kogumaht. Raporti andmetel ületas PE-fondide arv 700 ning nende koondnetoväärtus (NAV) 400 miljardi dollari piiri.

Erakapitali segmendi kasvav maht mõjutab lisaks omaenda turule ka riskikapitali ökosüsteemi. PE-fondid osalevad üha sagedamini hilise faasi VC voorudes, mis suurendab tehingumahtusid ja tugevdab rahastuse üldist stabiilsust. See toetab kõrgemat kogutootlust riskikapitali sektoris ja vähendab alarahastuse riski küpsetel, skaleerimisfaasis ettevõtetel.

Diagramm: aktiivsete PE-fondide arv aastate lõikes

Eralaenud vähenevad esimest korda pärast kümnendi pikkust kasvu

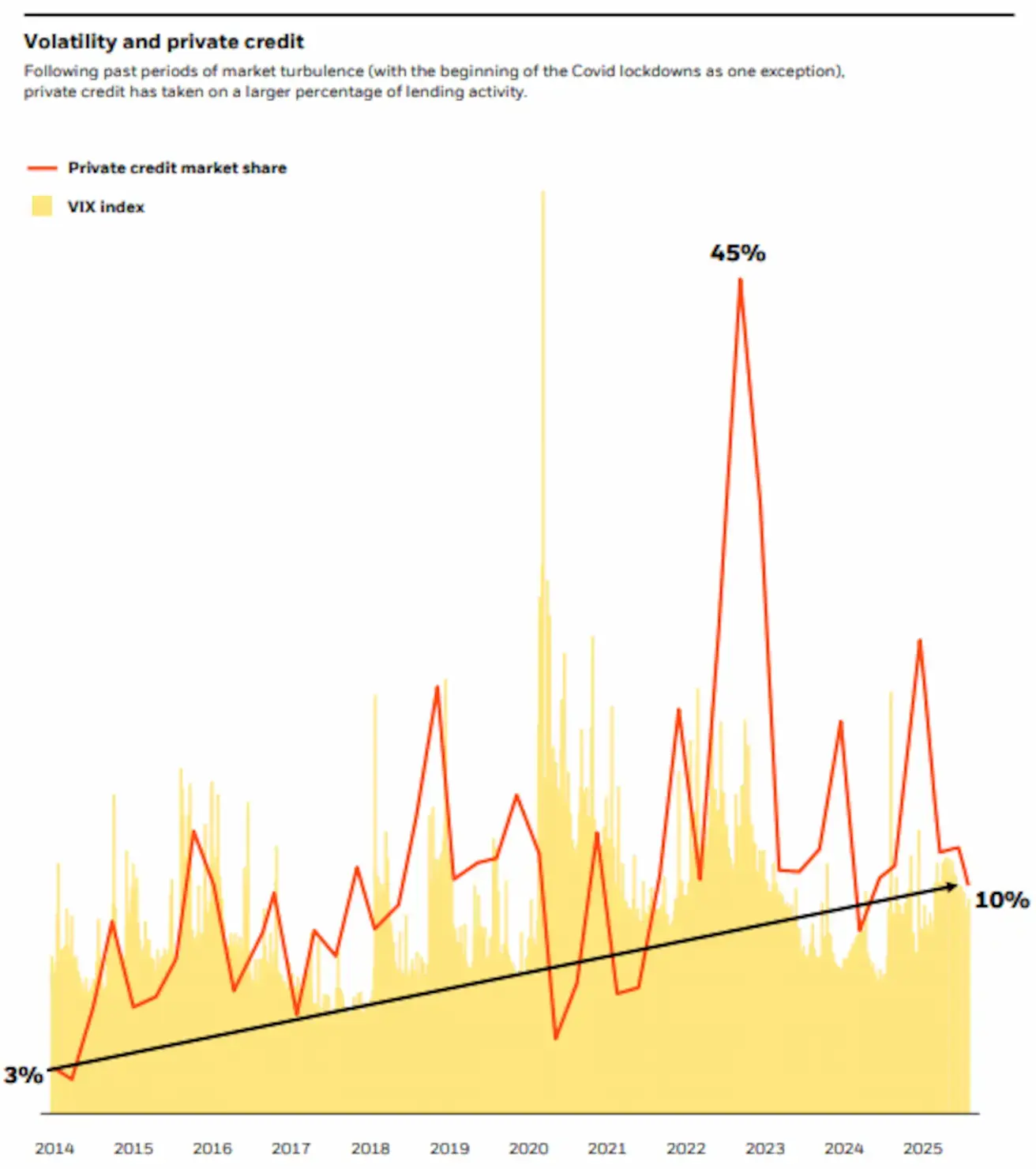

Viimase kümne aasta jooksul on eralaenude osakaal järjepidevalt kasvanud, liikudes sarnaselt VIX-indeksi — turu volatiilsuse ja ebakindluse levinud mõõdiku — dünaamikaga. Kuid 2025. aasta lõpuks toimus esmakordselt pööre: eralaenude osakaal kogu võlakirjaturul hakkas vähenema.

Muutust veavad kaks peamist tegurit:

- Föderaalreservi jätkuvad intressimäärade kärped.

- Makromajandusliku keskkonna üldine paranemine.

Kuigi pööre on alles algfaasis, on see positiivne signaal. See viitab süsteemse riski vähenemisele, madalamatele laenukulukustele ja vastupidavamale keskkonnale ettevõtetele. On veel liiga vara öelda, kas trend on püsiv, kuid see loob eeldused ettevaatlikuks optimismiks.

Diagramm: eralaenude osakaal vs VIX-indeks viimase 10 aasta jooksul

Sekundaarse turu pidev laienemine

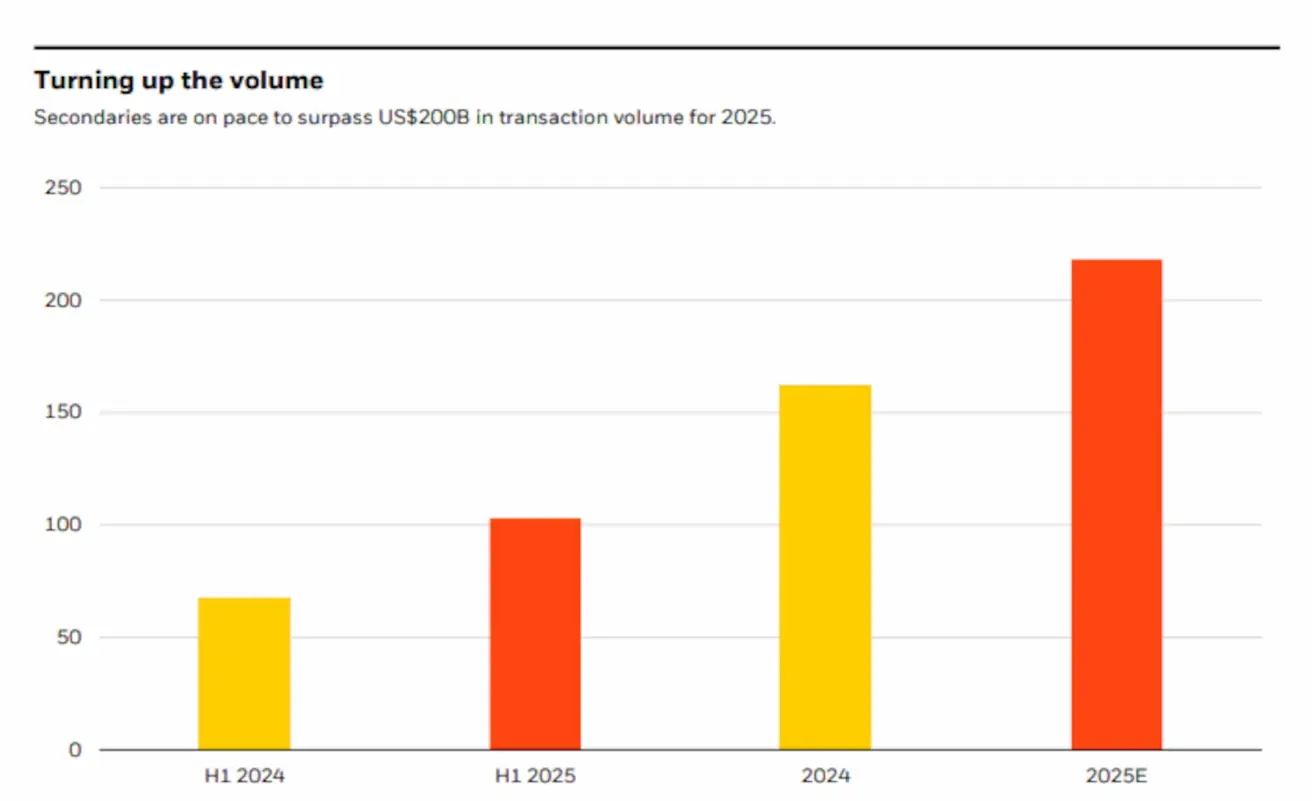

Alates 2023. aastast on järelturg näidanud stabiilset kasvu ja prognooside kohaselt ületab selle kogumaht 2025. aasta lõpuks 200 miljardit dollarit, saavutades uue ajaloolise rekordi.

Diagramm: järelturu tehingumahud — poolaasta tulemused ja kogu aasta 2024–2025

Laienemist toetavad struktuursed muutused:

- Turule siseneb rohkem osalejaid.

- Likviidsusvajadused muutuvad mitmekesisemaks.

- Järelturgu kasutatakse üha sagedamini paindliku portfellihalduse tööriistana.

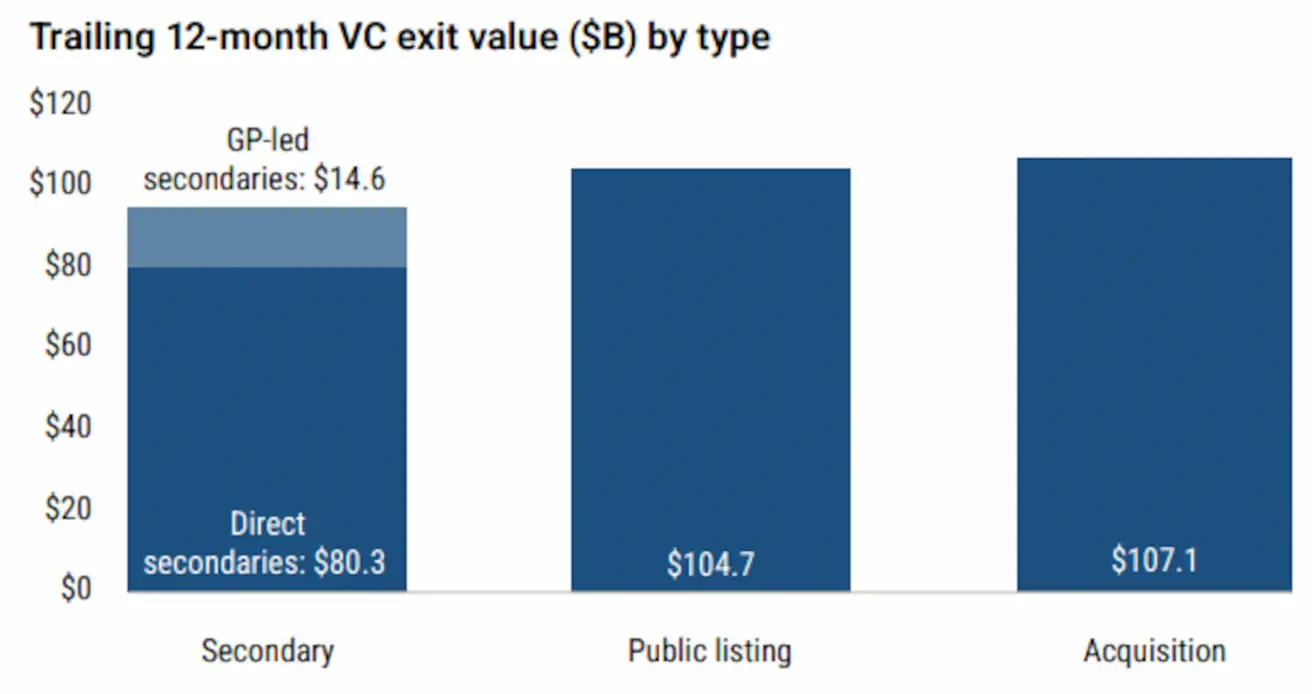

Allolev diagramm näitab, et järelturutehingutest on saanud täiemahuline väljumiskanali alternatiiv. Nende kogumaht viimase 12 kuu jooksul (94,9 miljardit dollarit) on juba võrreldav IPO-dega (104,7 miljardit dollarit) ja M&A väljumistega (107,1 miljardit dollarit). See näitab, et järelturud kujunevad investorite jaoks stabiilseks ja skaleeritavaks likviidsusmehhanismiks.

Diagramm: koguväljumiste väärtus kategooriate lõikes, viimased 12 kuud

BlackRock märgib eraldi, et 2025. aastal oli varahaldus järelturu kiireimini kasvav segment.

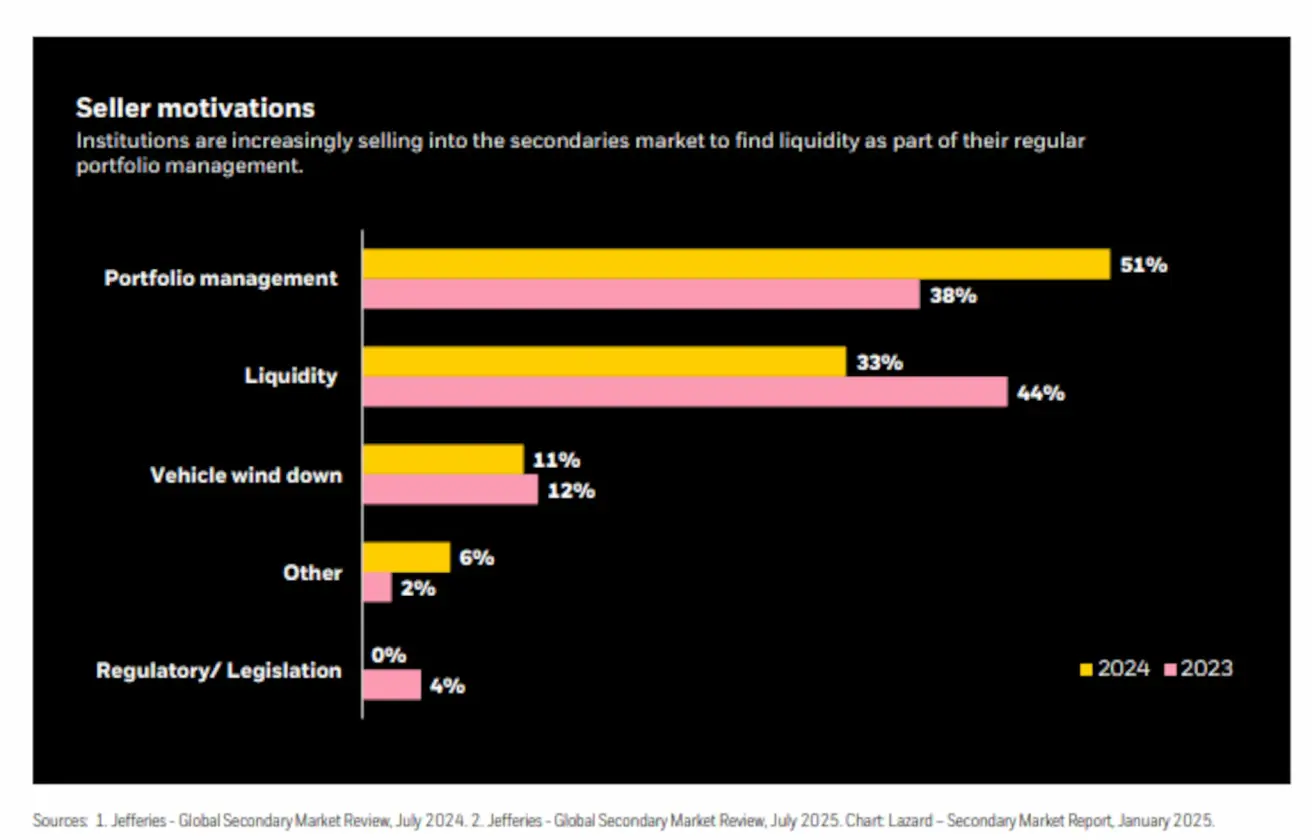

Diagramm: küsitlus — peamised põhjused järelturu kasutamiseks

Küsitlusandmed näitavad, et 2024. aastal kasutati järelturgu üha enam kavandatud portfellihalduse tööriistana: 51% müüjatest tõi peamise motivatsioonina välja portfelli korrigeerimise (2023. aastal 38%). Samal ajal kasvas nende vastanute osakaal, kes müüsid varasid likviidsuse vabastamiseks, 44%ni. Need trendid kokku näitavad, et järelturu tehingutest on saamas tavapärane mehhanism portfelli tasakaalustamiseks ja kapitali ümberjaotamiseks, mitte reaktsioon stressiolukordadele või regulatiivsele survele.

Makromajanduslik keskkond kiirendab huvi eraturgude vastu

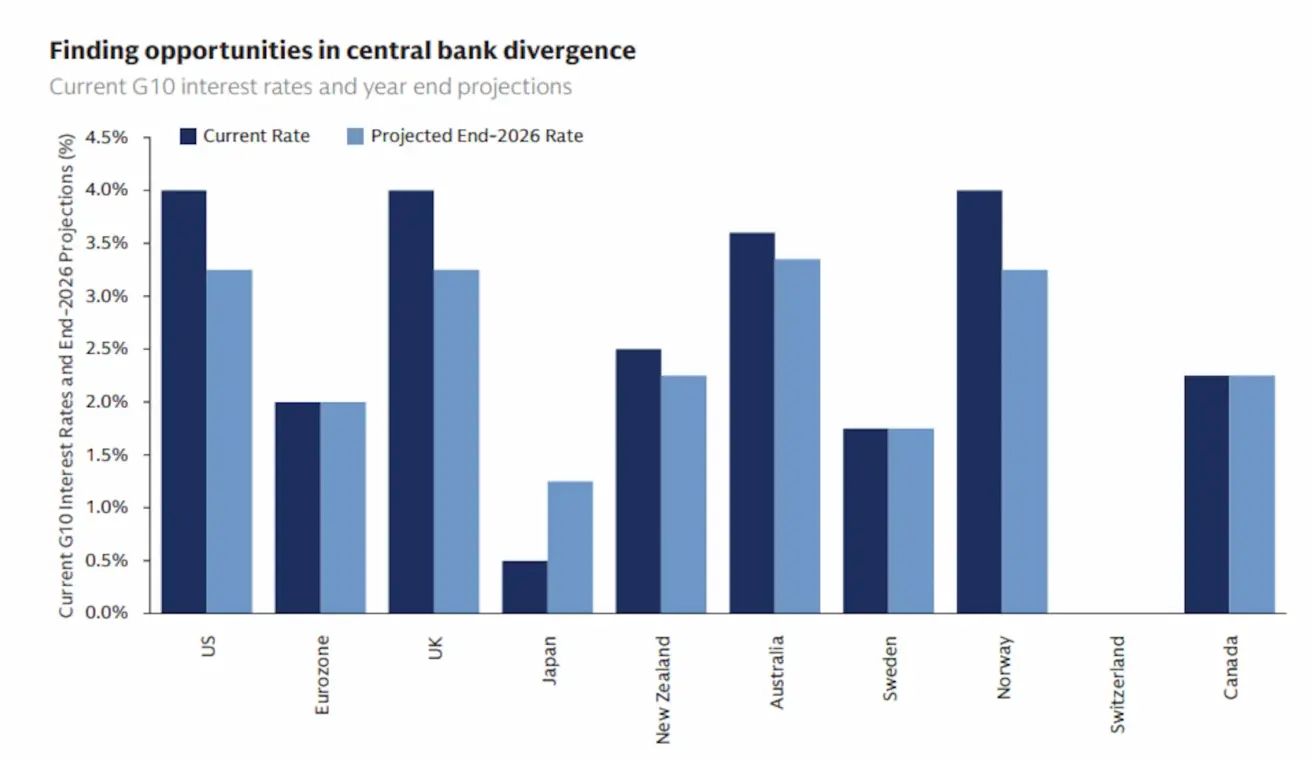

Paranenud makromajanduslik olukord on võimaldanud keskpankadel alustada intressimäärade langetamise tsüklit. Goldman Sachs prognoosib, et see suundumus jätkub ka 2026. aastal.

Diagramm: peamiste intressimäärade langetamise prognoos suuremates Lääne majandustes 2026. aastal (Goldman Sachs, oktoober 2025)

Madalamad intressimäärad vähendavad traditsiooniliselt kõige turvalisemate ja likviidsemate varade — riigivõlakirjade — atraktiivsust. Nende tulususe langusega hakkavad investorid otsima kõrgemat tootlust teistelt turgudelt, ennekõike avalikelt, mis omakorda toetab laiemat investeerimisaktiivsust, sh eraturgudel.

Samal ajal vähenevad üldised riskitasemed: odavam laenuraha vähendab ettevõtete finantskoormust, kuna väiksem osa tegevuskasumist kulub võla teenindamisele. See muudab ettevõtete kasumid stabiilsemaks ja lihtsustab uute projektide ja kapitaliinvesteeringute rahastamist.

Kes kujundab nõudlust: alternatiivsete investeeringute põlvkondlik vaade

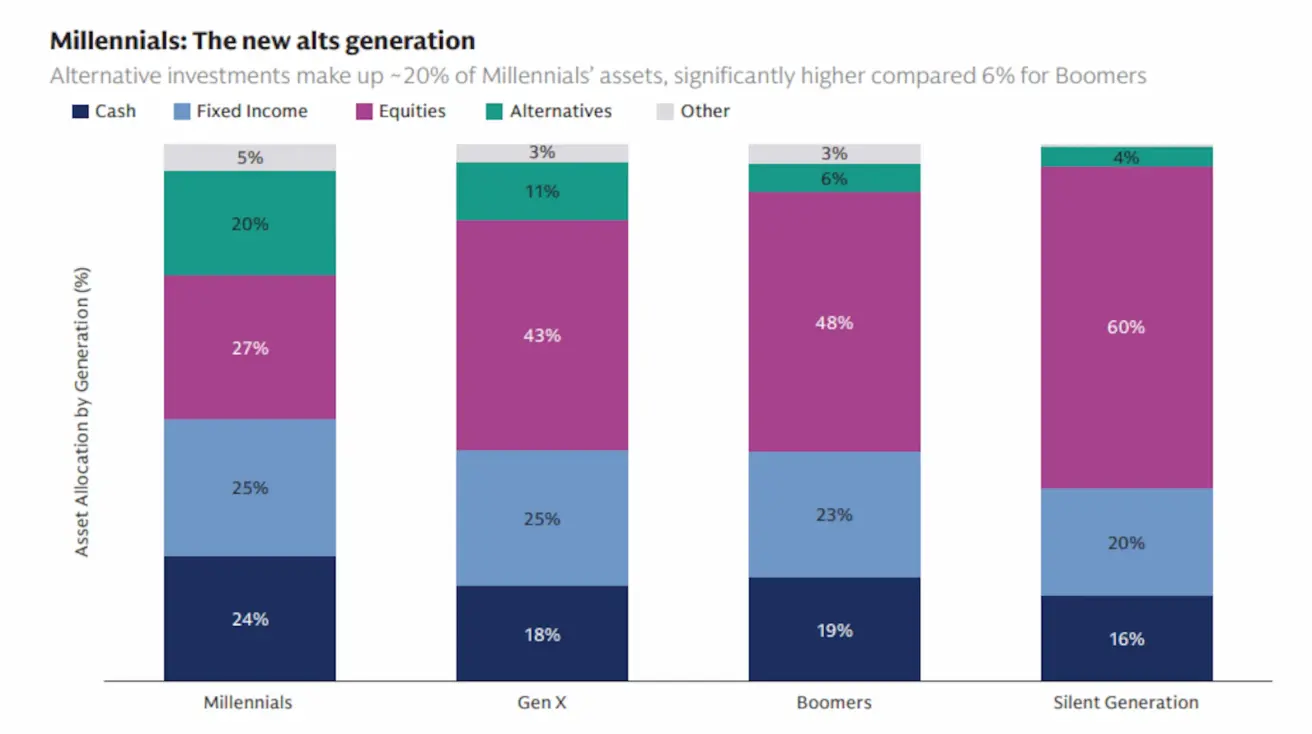

Huvi alternatiivsete varade vastu kasvab kõigi põlvkondade seas, kuid kõige aktiivsemad on miljoniaasta põlvkonna ehk millennialide esindajad. Aastatel 1981–1996 sündinud miljoniaasta põlvkond on täna majanduslikult kõige aktiivsem. Sissetulekute kasvu ja investeerimisvõimekuse suurenemisega mängivad nad võtmerolli alternatiivsete varade nõudluse kujundamisel, investeerides eraturgudele aktiivsemalt kui teised vanuserühmad.

Diagramm: investeeringute jaotus põlvkonniti

Diagramm: investeeringute jaotus põlvkonniti

Goldman Sachsi küsitlus 1 000 suure netovaraga eraisiku (HNWI) seas näitas, et miljoniaasta põlvkond on alternatiivsete varade kõige aktiivsem investor — s.t investeeringud väljaspool avalikke turgusid, sh riskikapitalifondidesse.

Trendil on mitu selgitavat tegurit:

- Massiturule suunatud investeerimisplatvormide, nagu Robinhood, esilekerkimine, mis muutis aktsiate ja fondide ostmise kättesaadavaks ka ilma professionaalse finantskogemuseta kasutajatele.

- Uute varaklasside, sh krüptovarade teke.

- Ettevõtete pikem püsimine börsivälises omanduses, mis suurendab võimalusi investeerida enne IPO-t.

- Eraturgude üldine laienemine.

Koos loovad need muutused eraturgudele suunatud investeeringute jaoks jätkusuutlikuma ja pikaajalisema nõudlusprofiili.

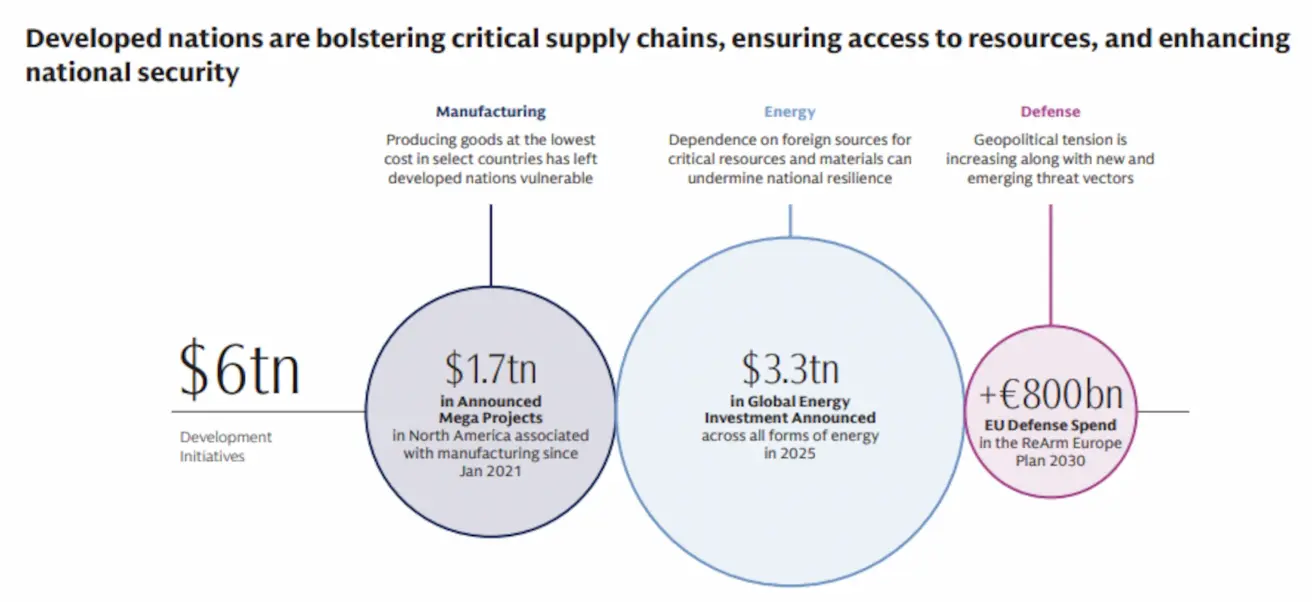

Infrastruktuur, tootmine, kaitse: kuhu suundub riigi kapital

Kestev geopoliitiline ebakindlus on ajendanud suuremate majanduste valitsusi suurendama investeeringuid strateegilistesse sektoritesse — eeskätt energia-, infrastruktuuri-, tootmis- ja kaitsetööstusesse.

Diagramm: valitsuste globaalsed investeeringud infrastruktuuri, energiasse, tootmisse ja kaitsevõimesse

Teine tugev tegur on kiirenev tehisintellekti võidujooks, mida analüütikud võrdlevad üha enam kaasaegse “space race’iga”.

Need nihked suurendavad huvi nii riiklike programmide kui ka iduettevõtete vastu, mis tegutsevad AI, süvatehnoloogia (science- and engineering-driven technologies) ja deftech’i (kaitsetehnoloogiad) valdkondades.

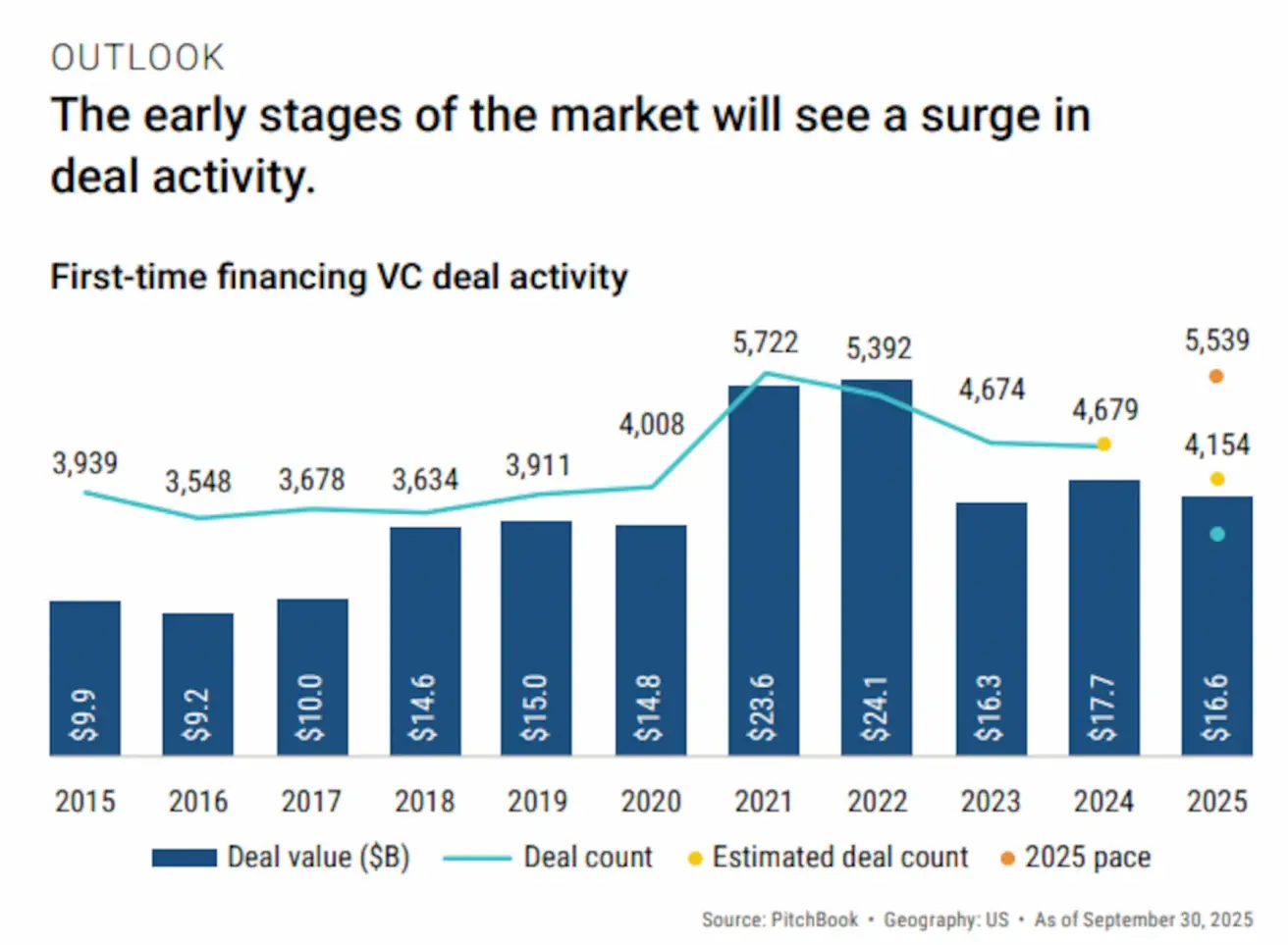

Tugev kasv riskikapitali turul

PitchBooki andmed näitavad, et VC tehingute arv ja kogumaht 2025. aastal ületavad 2024. aasta taseme.

Diagramm: riskikapitali tehingute arv ja väärtus, 2025. aasta prognoos

Peamised kasvumootorid on:

- tehisintellekt

- kaitsetehnoloogiad

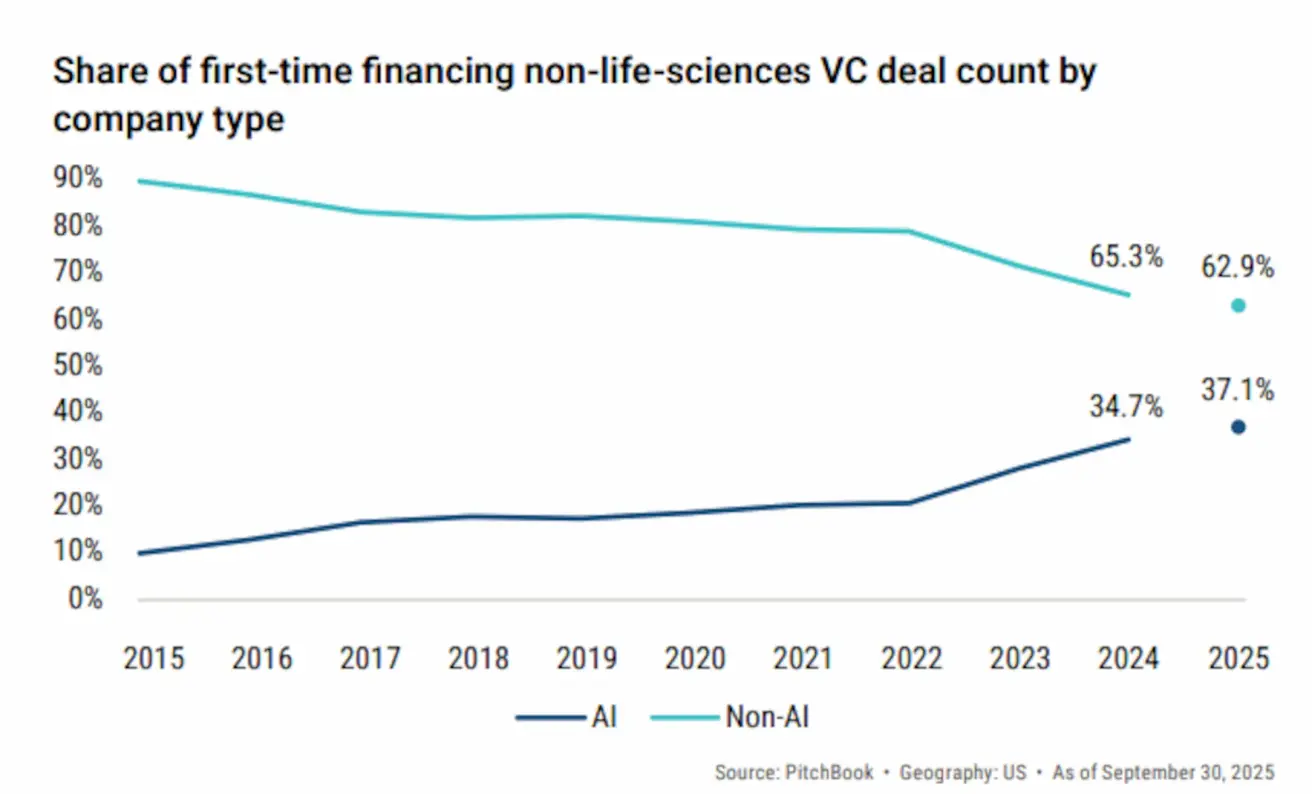

Diagramm: AI iduettevõtete osakaal riskikapitali rahastuses

Diagramm: AI iduettevõtete osakaal riskikapitali rahastuses

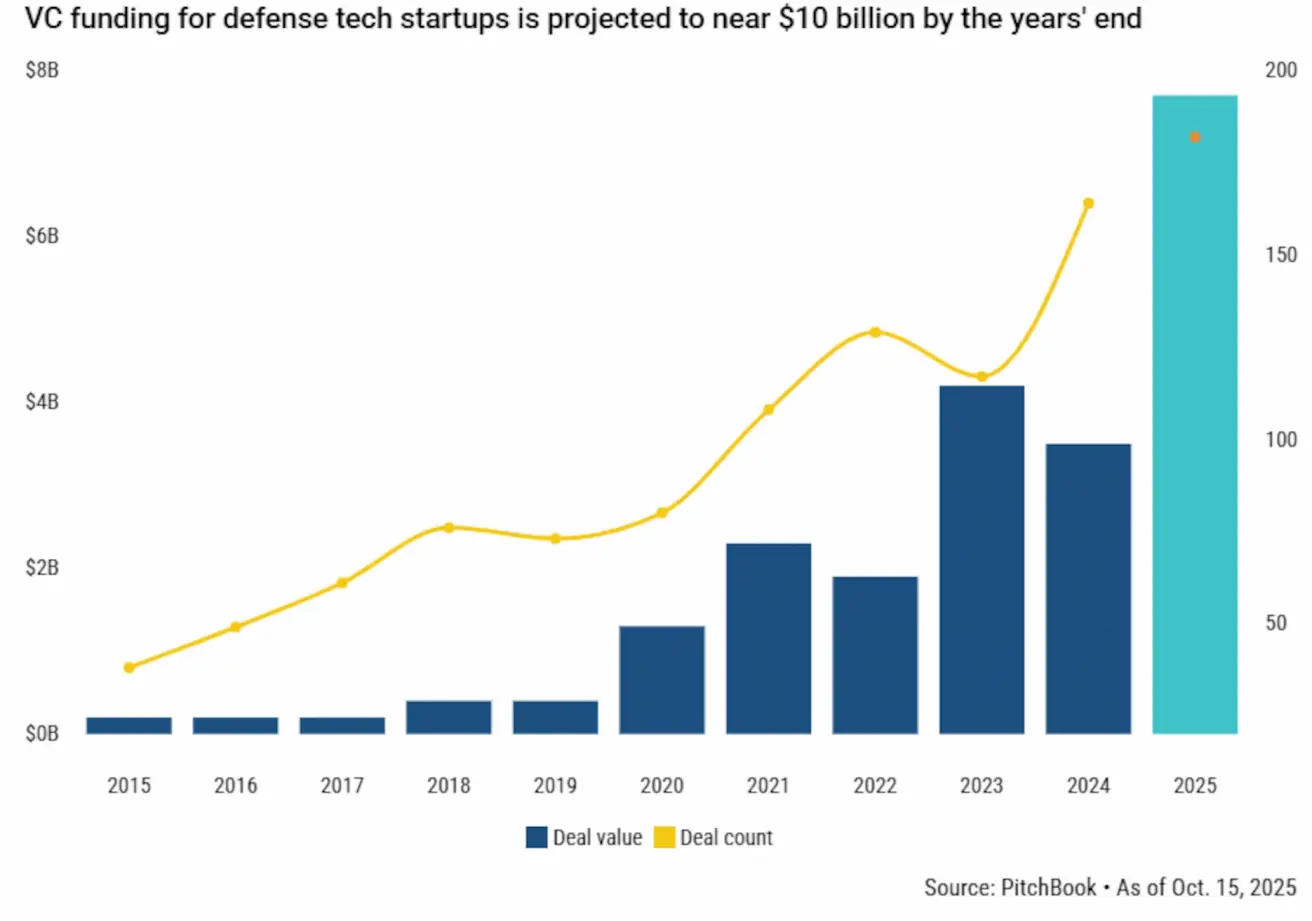

Diagramm: deftech’i tehingute arv ja investeeringute maht aastate lõikes

Diagramm: deftech’i tehingute arv ja investeeringute maht aastate lõikes

AI jääb üheks peamiseks kapitali koondumise piirkonnaks, kuid kõige dünaamilisema kasvutrajektooriga on deftech.

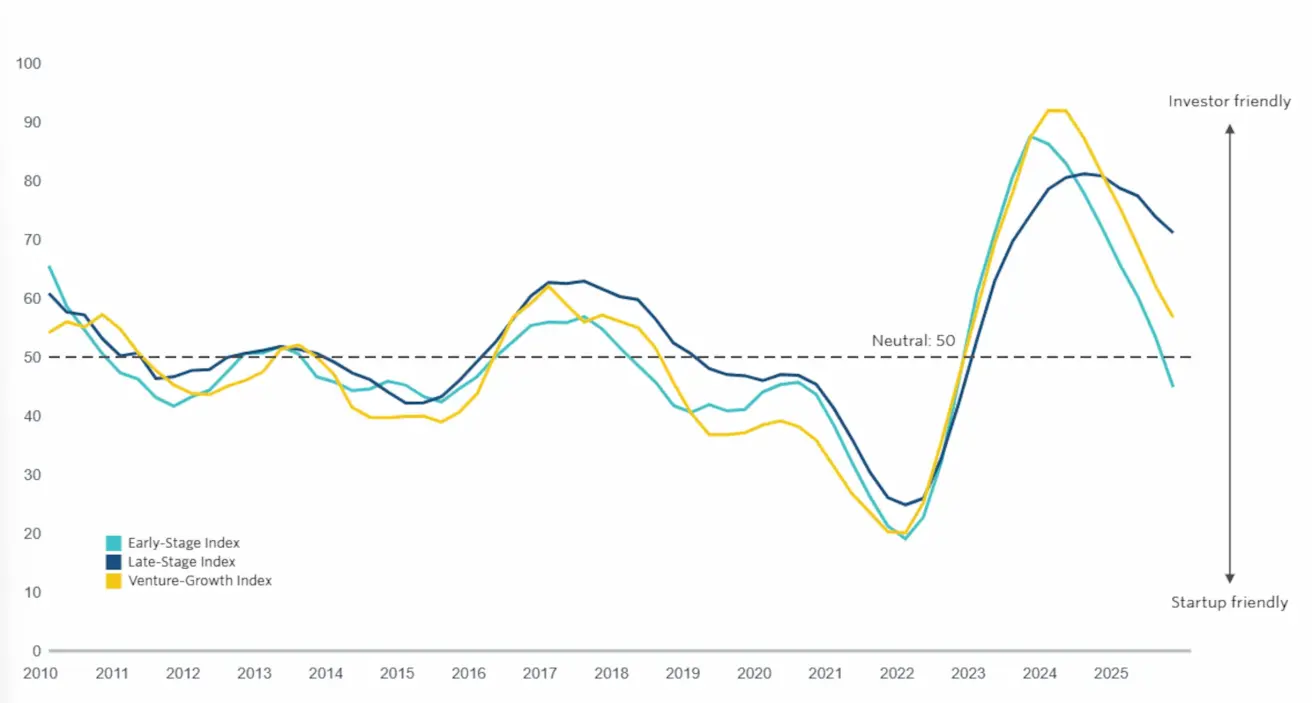

Diagramm: PitchBook Dealmaking Index etapi lõikes (2010–2025)

PitchBook Dealmaking Index näitab liikumist neutraalses suunas pärast 2023–2024. aasta “liquidity drought’i”, mil enamikul investoritest oli piiratud kapital ja suurfondidel tugevam läbirääkimispositsioon. Nihe peegeldab kahte paralleelset arengut: kättesaadava kapitali kasvu ja nõutud valdkondades — nagu AI ja kaitsetehnoloogia — “vabade” iduettevõtete arvu vähenemist. Selle tulemusel stabiliseerub tasakaal investorite ja ettevõtete vahel ning kapitali kaasamise tingimused muutuvad etteaimatavamaks.

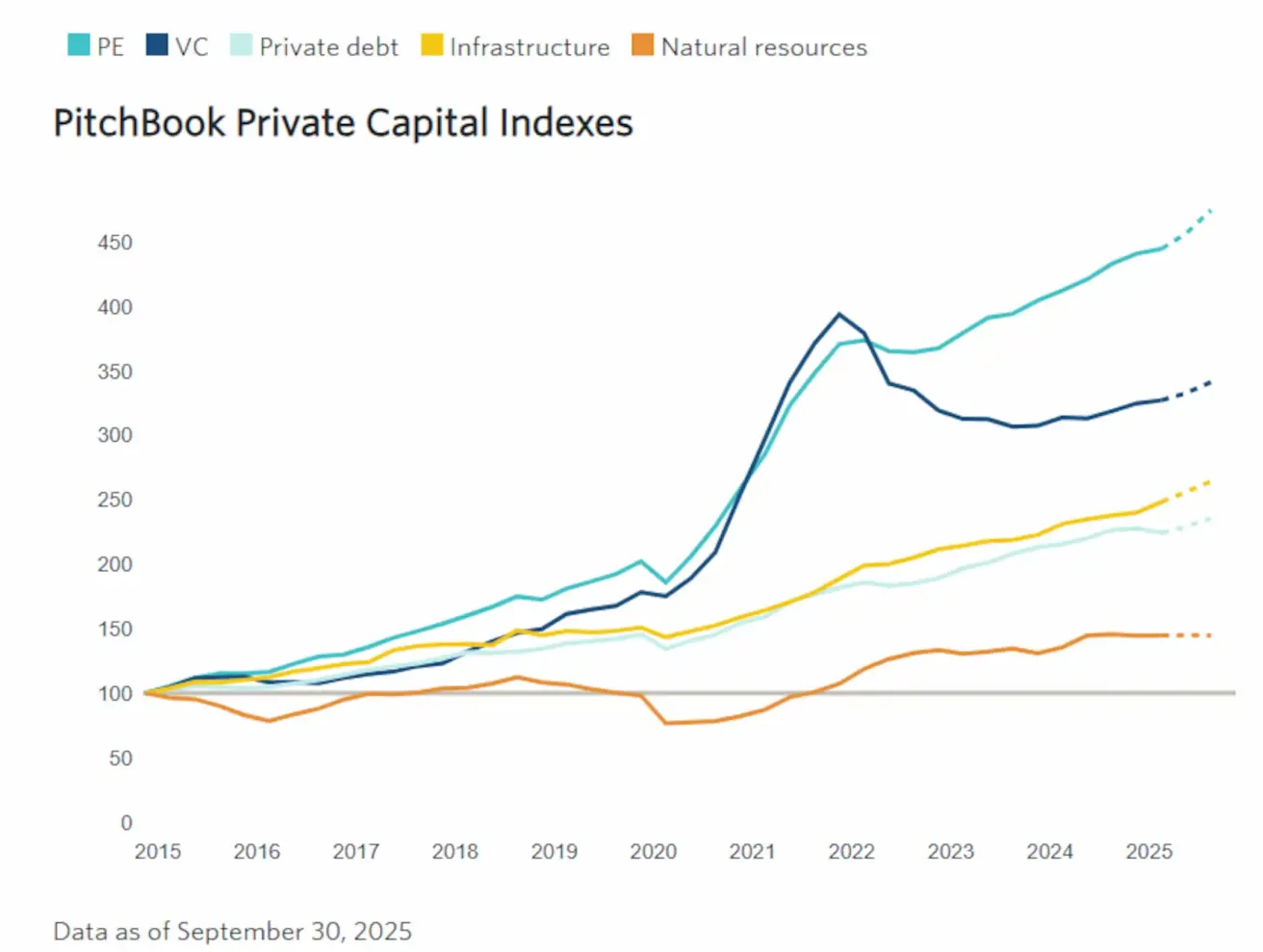

Diagramm: investeeringute kasv kõigis eraturgude segmentides

Sarnast mustrit näitavad laiemad PitchBook Private Capital Indexes: investeeringute tase kasvab peaaegu kõigis suuremates eraturgude segmentides — alates erakapitalist ja riskikapitalist kuni infrastruktuuri ja loodusvaradeni. Pikaajaline tõusutrend viitab kapitali suuremale kättesaadavusele ja kasvavale investorite huvile alternatiivsete varade vastu.

Kokkuvõte: 2025 tähistas taastumist, 2026 võib tuua kiirenemise

Lõdvendava rahapoliitika, langevate baasintressimäärade, järelturu laienemise ja aktiivsete investorite arvu kasvu taustal näitavad eraturud selgeid ja püsivaid taastumismärke.

Paranenud makrokeskkonnale on reageerinud ka riskikapitali turg: tehingute maht ja sagedus on kasvanud, hilise faasi rahastamine on muutunud vastupidavamaks ning investorite huvi AI ja kaitsetehnoloogiate vastu jätkab tugevnemist.

Kui praegused trendid jätkuvad, võib 2026. aastast kujuneda uus eraturgude kasvutsükkel.

Raison jälgib jätkuvalt turu arenguid ja jagab olulisi analüütilisi tähelepanekuid.

English

English Қазақша

Қазақша