2025 жылғы 12 – 16 мамыр: Апталық экономикалық шолу

Негізгі нарықтық жаңартулар

МАКРОЭКОНОМИКАЛЫҚ КӨРСЕТКІШТЕР

ИНФЛЯЦИЯ

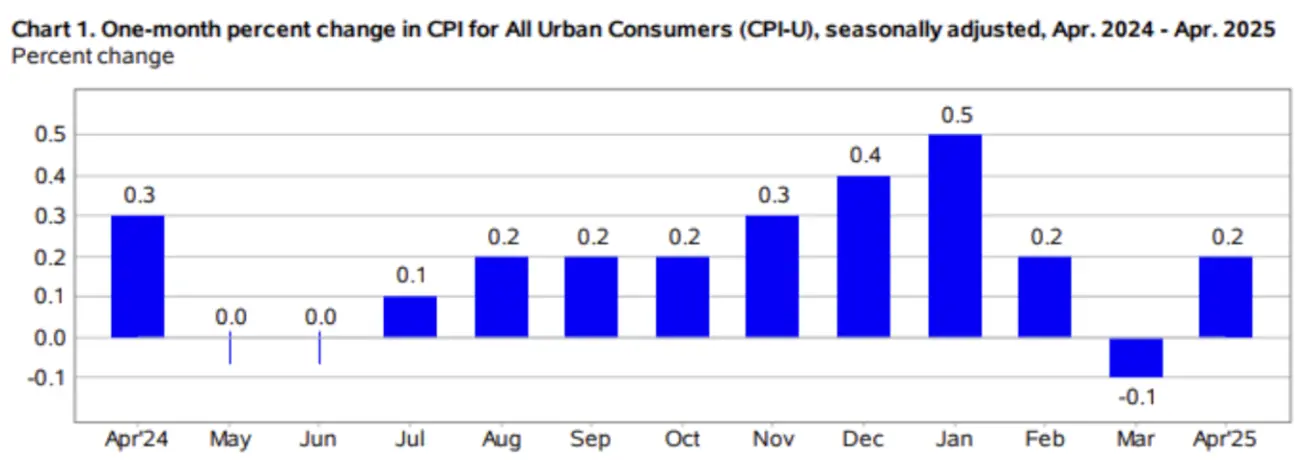

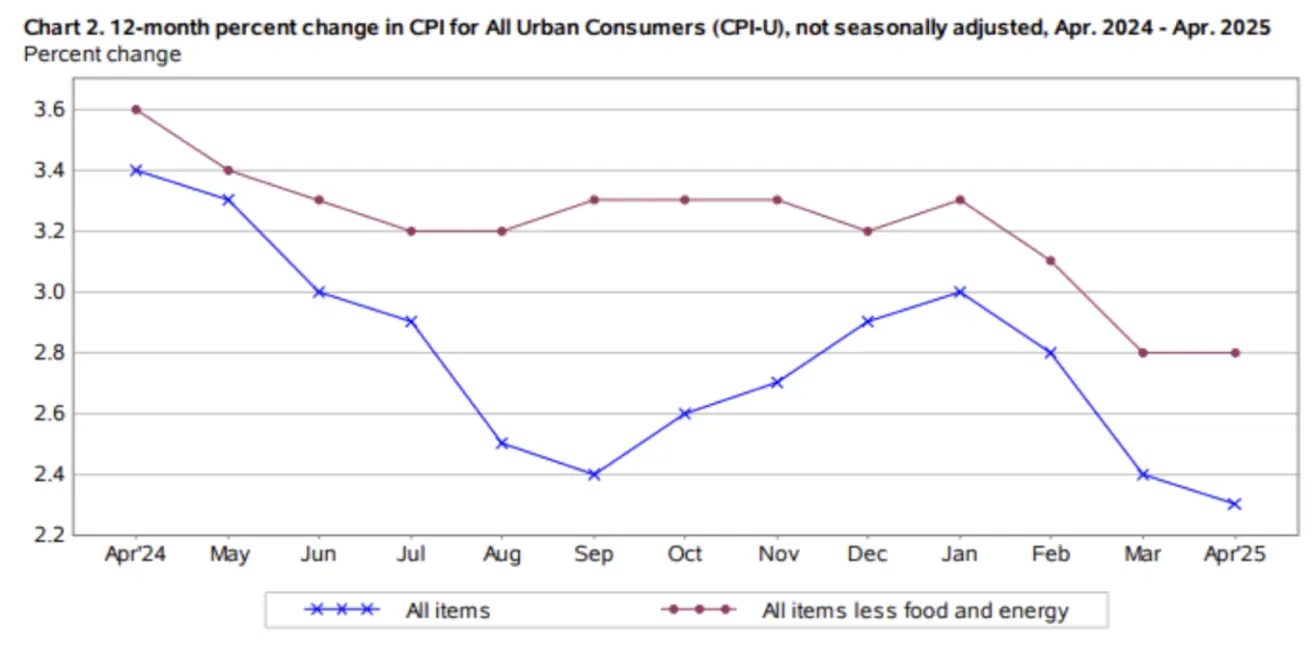

- Негізгі тұтыну бағасы индексі (айлық) (сәуір): 0,2 % (бұрын 0,1 %)

- Тұтыну бағасы индексі (айлық) (сәуір): 0,2 % (бұрын –0,1 %)

- Негізгі тұтыну бағасы индексі (жылдық) (сәуір): 2,8 % (бұрын 2,8 %)

- Тұтыну бағасы индексі (жылдық) (сәуір): 2,3 % (бұрын 2,4 %)

ИНФЛЯЦИЯ КҮТІЛІМІ (МИЧИГАН)

- 12 айлық күтілетін инфляция (мамыр): 7,3 % (бұрын 6,5 %)

- 5 жылдық күтілетін инфляция (сәуір): 4,6 % (бұрын 4,4 %)

ЖІӨ (АҚШ-тың экономикалық талдау бюросы, BEA)

- 2025 1-тоқсан, жылдық (алғашқы бағалау): –0,3 %

- 2024 4-тоқсан: 2,4 % қайта қаралған

Atlanta Fed GDPNow, 2-тоқсан: 2,5 % (бұрын 2,3 %)

(GDPNow болжау моделі ЖІӨ өсімінің «нақты уақыттағы» көрсеткішін ұсынады, әдісі ресми бағалау (BEA) сияқты.)

ІСКЕРЛІК БЕЛСЕНДІЛІК ИНДЕКСІ (PMI)

(50-ден жоғары – өсу, 50-ден төмен – төмендеу)

- Қызмет көрсету секторы (сәуір): 50,8 (бұрын: 54,4)

- Өндірістік сектор (сәуір): 50,7 (бұрын: 49,8)

- S&P Global біріктірілген PMI (сәуір): 50,6 (бұрын: 53,5)

ЕҢБЕК НАРЫҒЫ:

- Жұмыссыздық деңгейі (сәуір): 4,2 % (бұрын 4,2 %)

- Ауыл шаруашылығынан тыс жұмыс орындары санының өзгерісі (сәуір): 177 мың (бұрын 185 мың түзетілді)

- Орташа сағаттық жалақы (сәуір, жылдық): 3,8 % (бұрын 3,8 %)

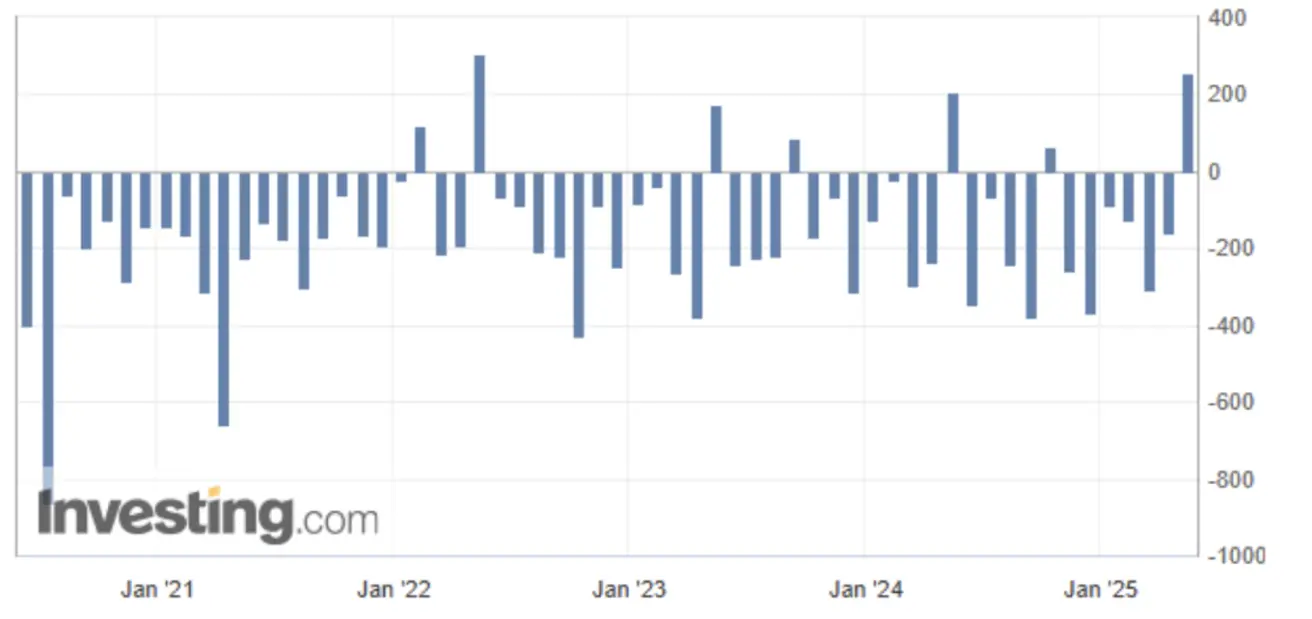

АҚШ-тың федералды бюджеті (сәуір)

+248 млрд доллар:

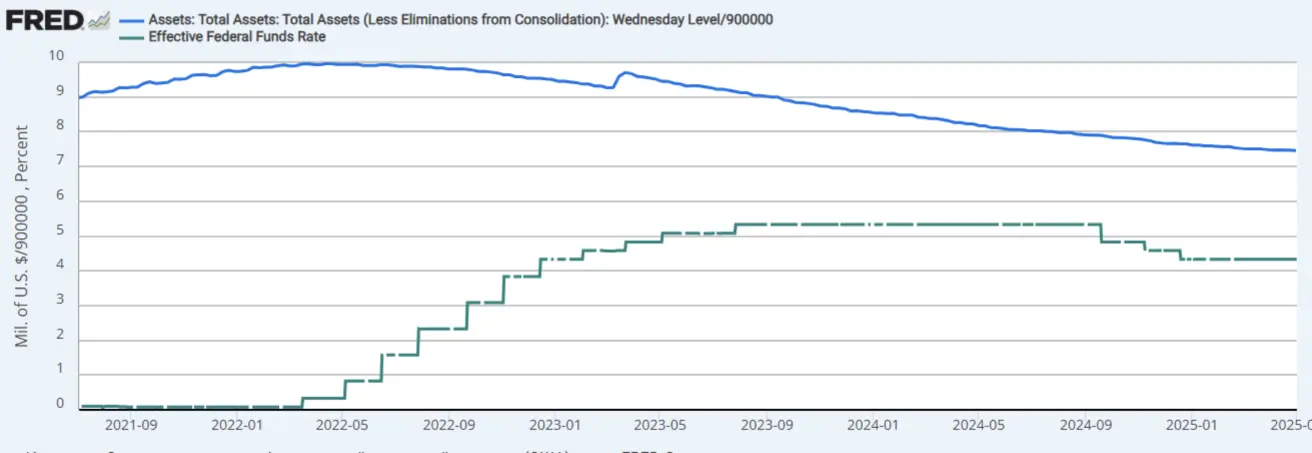

АҚША-НЕСИЕ САЯСАТЫ

- Федералды қор мөлшерлемесі (EFFR): 4,25 – 4,50 % (үзік сызық)

- ФРЖ балансы (көк): ⬆ USD 10 млрд-қа, USD 6,713 трлн (бұрынғы аптада USD 6,710 трлн) – қатарынан екінші апталық өсім.

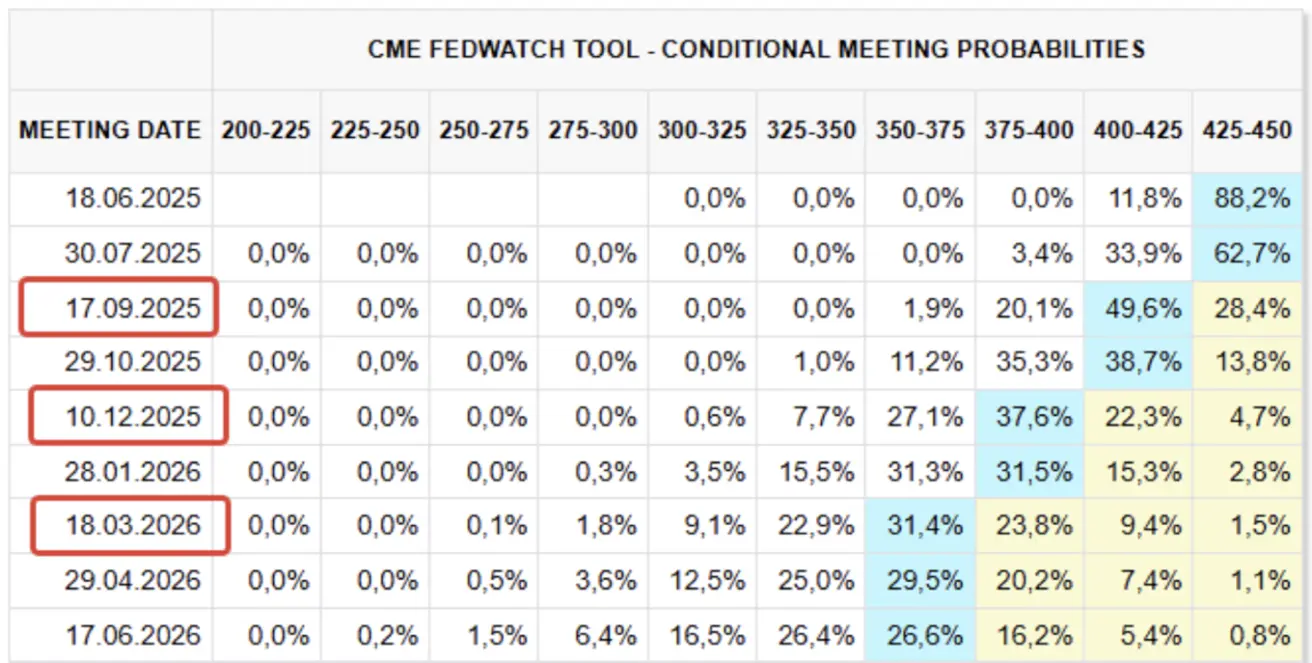

МӨЛШЕРЛЕМЕГЕ ДЕГЕН НАРЫҚТЫҚ БОЛЖАМ

Бүгінгі жағдай:

Бір апта бұрын:

Түсіндірме

- Сәуір айындағы ТБИ болжамнан төмен шықты: жалпы индекс айына +0,2 % (күтілгені +0,3 %). Жылдық жалпы индекс: 2,3 % (күтілгені 2,4 %); негізгі индекс: 2,8 %, өзгеріссіз. Бұл 2021 жылғы ақпаннан бері ең баяу 12 айлық өсу.

- Тұрғын үй бағасы 0,3 % өсті, жалпы өсімнің жартысынан астамын құрады. Мұнай бағасының төмендігіне қарамастан, энергия индексі бензин мен электр қуаты қымбаттаған соң 0,7 % артты.

- Азық-түлік индексі –0,1 % төмендеді.

- Айлық өсімі жоғары секторлар: тұрмыстық заттар мен операциялар, медицина, автокөлік, сақтандыру, білім, жеке күтім.

- Atlanta Fed GDPNow индексі 2,4% өсімді көрсетуді жалғастыруда (бұрынғы 2,5%). Инфляциялық күтiлер сақталуда.

- Федералды бюджет: сәуір айында оң сальдоға оралды (+248 млрд доллар), шығын азайып, салық түсімі маусымға жетті. Түсім: +9,5% (жылдық); шығыс: +4,4% (жылдық).

2025 қаржылық жыл басталғалы дефицит: 1,048 трлн доллар – рекордты көрсеткішке жақын.

Қытай

Жаңа несиелер (сәуір): 280 млрд юань (күтілгені 710 млрд юань; бұрын 3,64 трлн юань). Маусымдық әсерге қарамастан, несие беру көлемі 2024 жылдың басынан бері төмендеуде, бұл сұраныстың әлсіздігін, экономикалық белсенділіктің төмендігiн көрсетеді. Билік 5% ЖІӨ мақсатынан үміт үзбестен ынталандыруды күшейтуде:

- Банктерге қосымша өтімділік

- Алғашқы ипотека ставкаларын төмендету

- Акция нарығын тұрақтандыру үшін мемлекеттік қорлар арқылы 800 млрд юаньға дейін өтімділік

- Тариф бойынша жеңілдіктер және т.б.

Сауда келіссөздері негізгі жұмсарту факторы болып отыр.

Өткен аптадағы нарықтық триггерлер

- Тарифтер: Қытай импорттық бажды 10 %-ға дейін төмендетті (бұрын 125 %); АҚШ – 30 %-ға (бұрын 145 %), мерзімі 90 күн. Сонымен бірге, Қытайдың Сауда министрлігі АҚШ-тың 28 компаниясына қатысты экспорттық шектеулерді 90 күнге тоқтатты (14 мамырдан бастап).

- Сауд Арабиясының саммиті: АҚШ-тың экс-президенті Трамп 600 млрд доллар инвестиция туралы келісімге қол жеткізді. Сауд Арабиясы АҚШ-тан қорғаныс, авиация, теңіз қауіпсіздігі мен ІТ салаларында 142 млрд доллар сомаға тауарлар мен қызметтер сатып алады.

- Санкциялар: АҚШ Иран мұнайын Қытайға тасымалдайтын елдерге санкция енгізді (ядролық келіссөздер аясында Иранның табысын шектеу мақсатында).

- Канада (премьер-министр Марк Карни): АҚШ-тан жеткізілетін 60 млрд CA долларлық тауарға 25% тариф енгізген соң, өндіріс, денсаулық, қауіпсіздік және автокөлік секторлары бойынша жарты жыл жеңілдік берді. Oxford Economics мәліметінше, тұтас тарифтік мөлшерлеме қазір "нөлге жуық".

- АҚШ–Катар келісімдері: > 243,5 млрд доллар (мақсат: 1,2 трлн), Boeing (96 млрд доллар), Raytheon (1 млрд доллар – БПЛА жүйесі, 2 млрд доллар – MQ-9B дрондары).

- ФРЖ балансы: қатарынан екінші апта өзгеріссіз қалды.

- FedWatch: Нарық алдағы 12 айда 3 рет 25 б.п. төмендеуді (3,50 – 3,75 %) күтеді, бірінші рет – тамызда. Келесі FOMC отырысы: 18 маусым – күтілетіні: өзгеріссіз (4,25 – 4,50 %).

Акция нарығы

Инвесторлар тәуекелге бейілділік танытты. Орташа өсу: +2,92 %. Көшбасшылар: тұтыну, технология, өнеркәсіп секторлары.

YTD: медианалық индекс –3,83 %:

НАРЫҚ

АҚШ индекстері жоғары секіріп, 100 және 200 күндік сырғымалы орта мәндерден асып, апта бойы өсті

SP500

+5,27 % апталық (жабылу 5 958,37). YTD: +0,93 %

NASDAQ100

+6,81 % апталық (жабылу 21 427,94). YTD: +1,46 %

CSI 300

+1,12 % апталық (жабылу 3 889). YTD: –1,07 %

Hang Seng

+6,81 % апталық (жабылу 21 427,94). YTD: +1,46 %

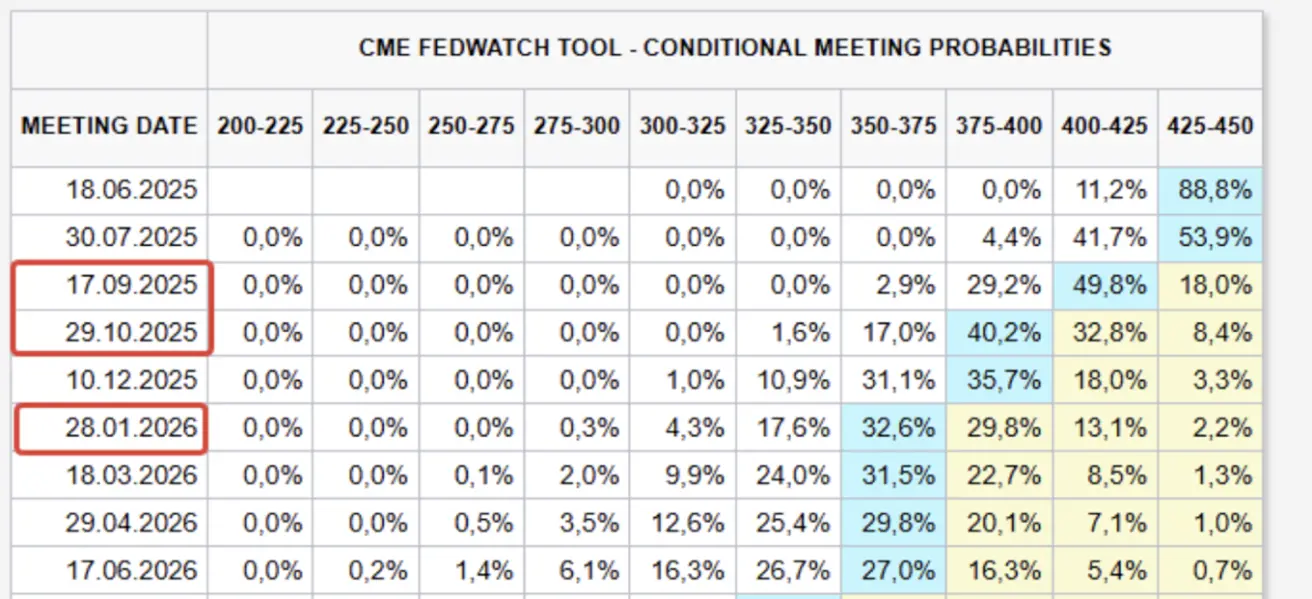

ОБЛИГАЦИЯ НАРЫҒЫ

Қазынашылық құнды қағаздарының кірістілігі өсуде, корпоративтік сектор бейтарап.

АҚШ қазынашылық облигациялары 20 жылдан жоғары ETF (TLT): –0,86 % апталық (жабылу USD 86,30). YTD: –1,71 %

КІРІСТІЛІК ЖӘНЕ СПРЕДТЕР 2025/05/16 қарсы 2025/05/12

- 10 жылдық қазынашылық облигация кірістілігі: 4,522 % (бұрын 4,409 %)

- ICE BofA BBB кірістілігі: 5,53 % (бұрын 5,58 %)

- 10 жылдық пен 2 жылдық АҚШ қазынашылық облигациялары арасындағы спред – 53,7 б.п. (бұрын 49,1 б.п.).

- 10 жылдық пен 3 айлық облигация арасындағы спред – 0,15 б.п. (бұрын 0,47 б.п.).

АЛТЫН ФЬЮЧЕРСТЕРІ (GC)

–3,72 % апталық, жабылу USD 3 205,3/унция. YTD: +1,37 %

ДОЛЛАР ИНДЕКС ФЬЮЧЕРСТЕРІ (DX)

+0,58 % апталық, жабылу 100,840. YTD: –6,91 %

МҰНАЙ ФЬЮЧЕРСТЕРІ

+1,42 % апталық, жабылу USD 61,93/баррель. YTD: –13,81 %

IEA Мұнай нарығы жөніндегі есеп – мамыр 2025:

Жаһандық мұнайға сұраныс өсімі 2025 жылы 1-тоқсанда +0,99 млн барр/тәу-тен жылдың соңына дейін +0,65 млн барр/тәу деңгейіне дейін баяулайды: экономикалық қысым, электр көліктердің рекордтық сатылымы әсер етуде. Орташа өсім: 2025 жылы +0,74 млн барр/тәу, 2026 жылы +0,76 млн барр/тәу, OECD елдерінде төмендеу байқалады (–0,12 млн барр/тәу және –0,24 млн барр/тәу).

IEA Мұнай нарығы жөніндегі есеп – мамыр 2025:

Жаһандық мұнайға сұраныс өсімі 2025 жылы 1-тоқсанда +0,99 млн барр/тәу-тен жылдың соңына дейін +0,65 млн барр/тәу деңгейіне дейін баяулайды: экономикалық қысым, электр көліктердің рекордтық сатылымы әсер етуде. Орташа өсім: 2025 жылы +0,74 млн барр/тәу, 2026 жылы +0,76 млн барр/тәу, OECD елдерінде төмендеу байқалады (–0,12 млн барр/тәу және –0,24 млн барр/тәу).

Жаһандық ұсыныс 2025 жылы 1,6 млн барр/тәу өсіп, 104,6 млн барр/тәу болады, 2026 жылы тағы 0,97 млн барр/тәу қосылады. OPEC-ке кірмейтіндер 2025 жылы 1,3 млн, 2026 жылы 0,82 млн барр/тәу қосады, ал АҚШ сланец өндірісі баяулайды. OPEC+ 2025 жылы қосымша 0,31 және 2026 жылы 0,15 млн барр/тәу ұлғайтуды жоспарлауда.

Сәуір–мамырда эталондық мұнай бағасы тарифтердің өсуі мен OPEC+ өндірісінің күтуден жоғары артуына байланысты шамамен 10 доллар/барр-ке арзандады. АҚШ–Ұлыбритания, АҚШ–Қытай (90 күн) сауда келісімдерінен соң төмендеу үрдісі бәсеңдеді (8 мамыр, 12 мамыр).

OPEC айлық есеп – мамыр 2025: Дүниежүзілік өсім болжамы 2025 жылы 2,9 % деңгейіне қысқартылды, 2026 жылы өзгеріссіз – 3,1 %.

ЖІӨ болжамы: АҚШ 1,7 % (2025) | 2,1 % (2026); Қытай 4,6 % | 4,5 %; Үндістан 6,3 % | 6,5 %.

Мұнайға сұраныс өсімі өзгеріссіз: +1,3 млн барр/тәу (2025).

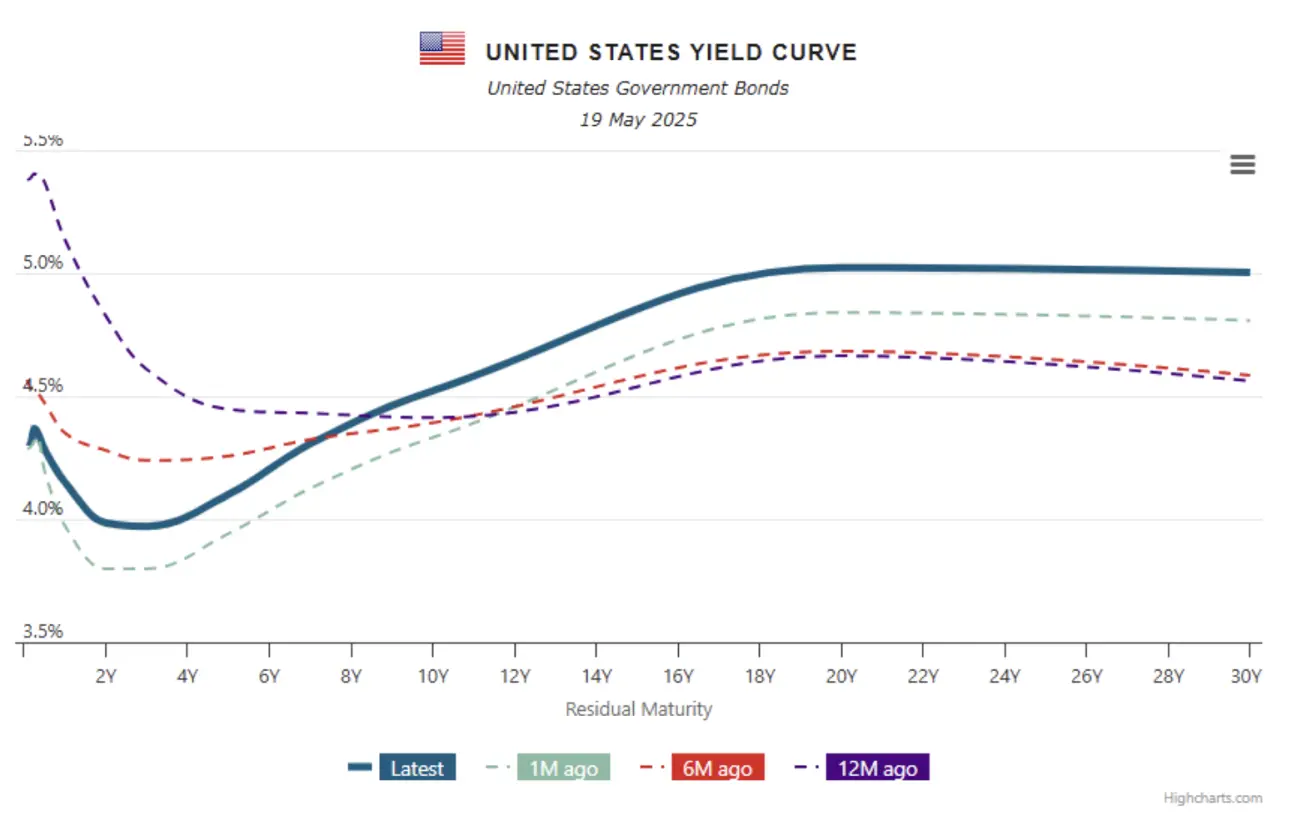

BTC ФЬЮЧЕРСТЕРІ

+0,58 % апталық, жабылу USD 104 095. YTD: +9,26 %

ETH ФЬЮЧЕРСТЕРІ

+9,81 % апталық, жабылу USD 2 580,5. YTD: –23,74 %

- Крипто-рыноктың жалпы құны: USD 3,25 трлн (бұрын 3,35 трлн)

- Нарықтағы үлестер: BTC 62,9 %, ETH 9,0 %, басқалары 28,1 %

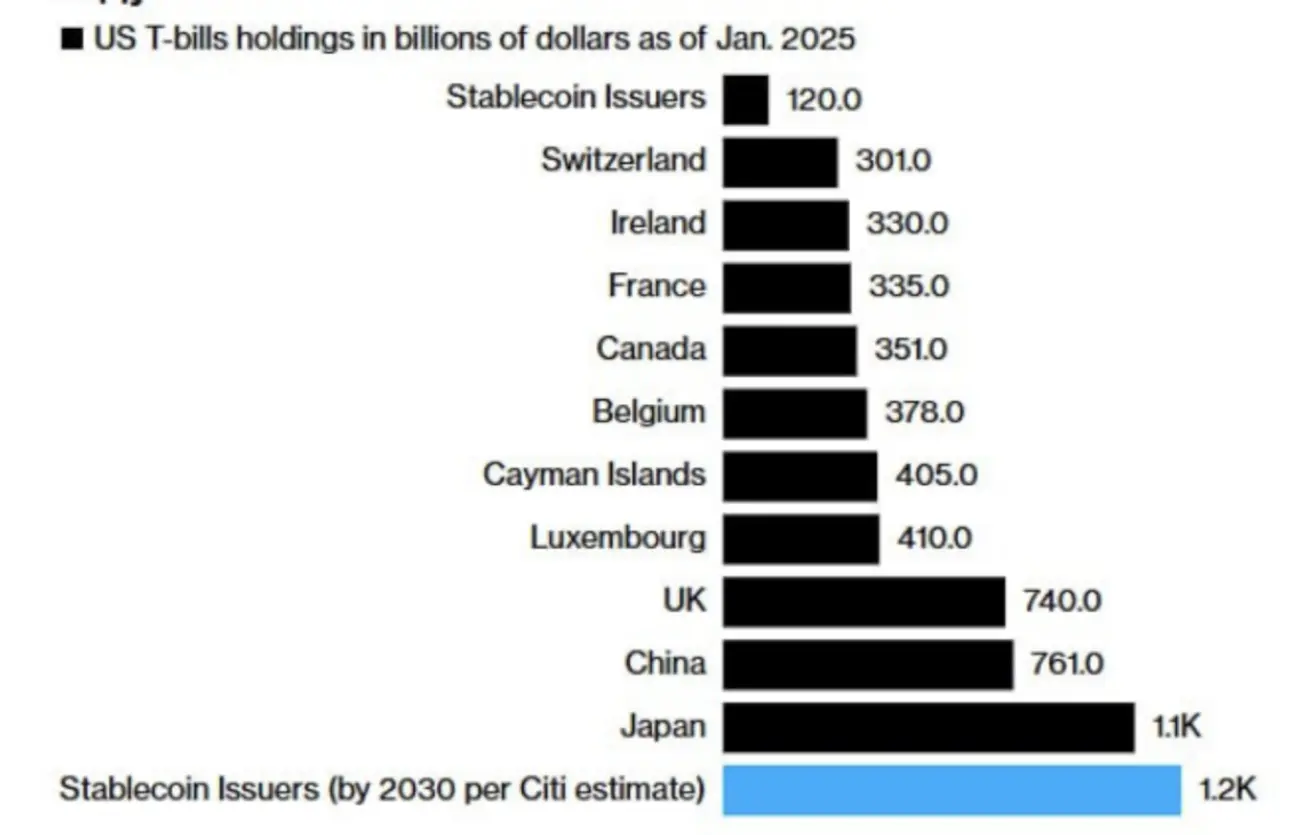

Стейблкойн эмитенттері 2030 жылға қарай АҚШ қазынашылық вексельдерінің ең ірі иелері болуы мүмкін (Жапония мен Қытайдан басып озып):

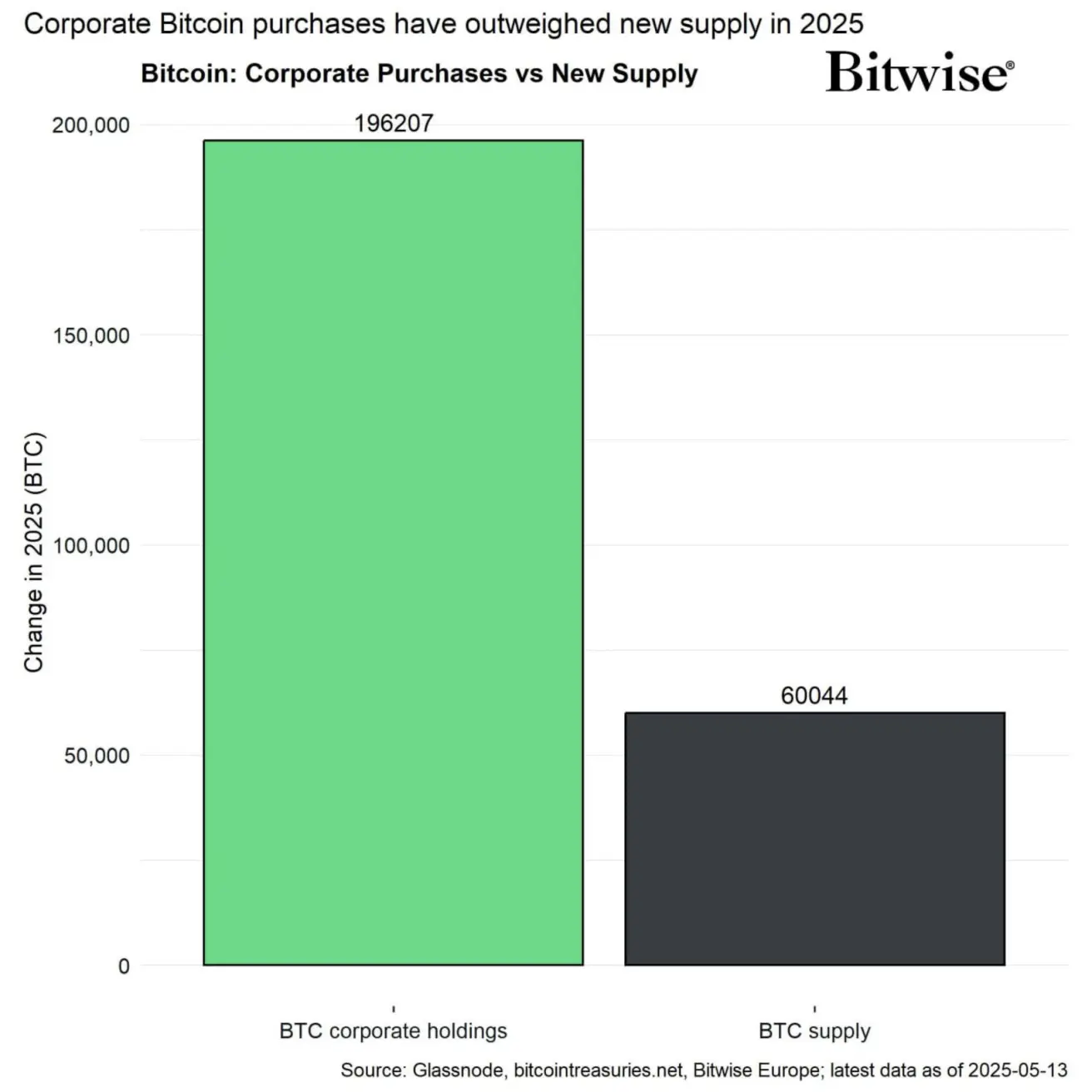

Институционалды сұраныс мықты: Bitwise бойынша, 2025 жылы компаниялар жаңадан өндірілген биткоин көлемінен 3,3 есе көп сатып алды.

- JPMorgan-ның Bitcoin ETF-інде 1,7 млрд доллар (Form 13F).

- BlackRock өзінің Ethereum Trust қорына тікелей ETH-пен өтемді рұқсат ету туралы өтініш берді.

English

English