12 – 16 мая 2025: Еженедельный экономический обзор

Ключевые рыночные обновления

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

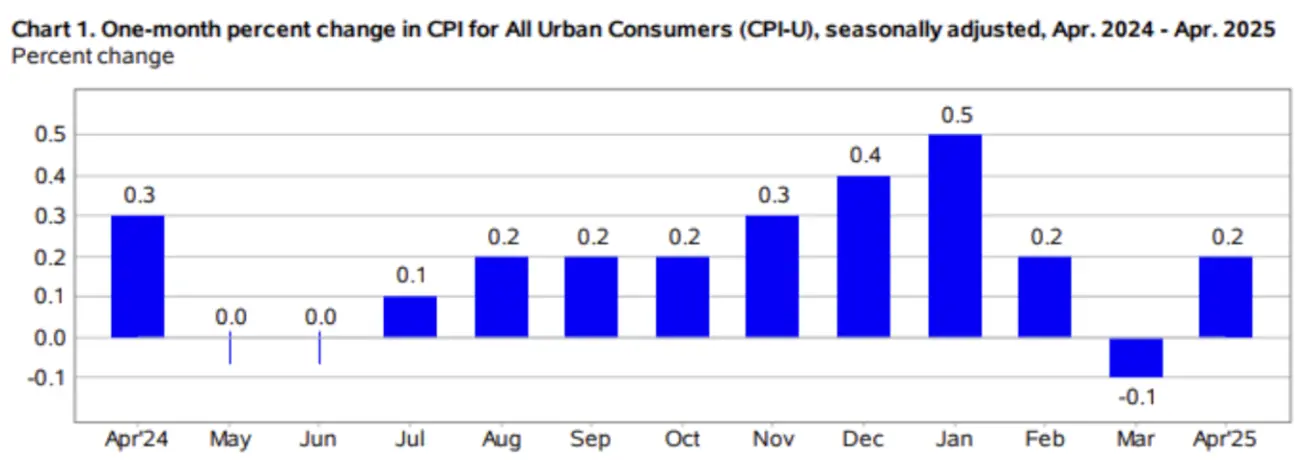

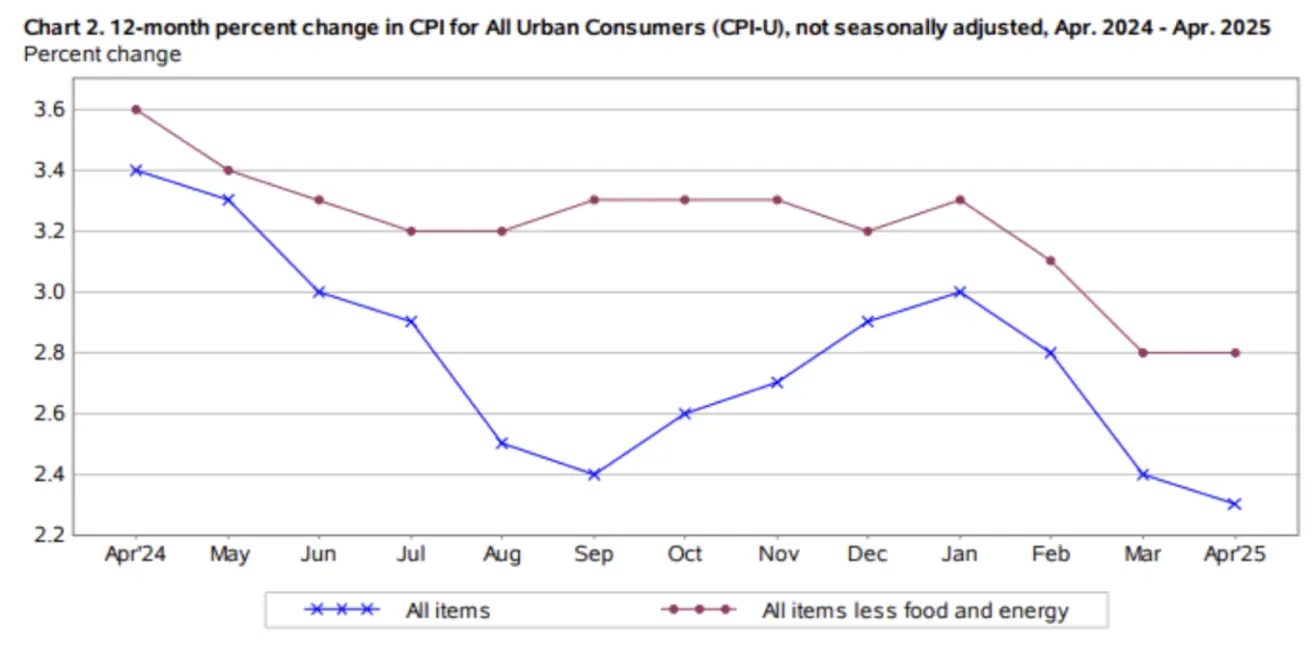

ИНФЛЯЦИЯ

- Базовый индекс потребительских цен (м/м) (апр): 0,2 % (пред. 0,1 %)

- Индекс потребительских цен (м/м) (апр): 0,2 % (пред. –0,1 %)

- Базовый индекс потребительских цен (г/г) (апр): 2,8 % (пред. 2,8 %)

- Индекс потребительских цен (г/г) (апр): 2,3 % (пред. 2,4 %)

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (МИЧИГАН)

- Ожидаемая инфляция на 12 мес. (май): 7,3 % (пред. 6,5 %)

- Ожидаемая инфляция на 5 лет (апр): 4,6 % (пред. 4,4 %)

ВВП (Бюро экономического анализа США, BEA)

- 1 кв. 2025 г., в годовом исчислении (первая оценка): –0,3 %

- 4 кв. 2024: 2,4 % (пересмотрено)

Atlanta Fed GDPNow, 2 кв.: 2,5 % (против 2,3 %)

(Модель GDPNow Атлантского ФРС предоставляет «оперативную» оценку официального роста ВВП до публикации, используя методологию, аналогичную BEA.)

Индекс деловой активности (PMI)

(Значение выше 50 — расширение; ниже 50 — сокращение)

- Сектор услуг (апрель): 50,8 (пред: 54,4)

- Производственный сектор (апрель): 50,7 (пред: 49,8)

- S&P Global Composite PMI (апрель): 50,6 (пред: 53,5)

РЫНОК ТРУДА:

- Уровень безработицы (апр): 4,2 % (пред. 4,2 %)

- Изменение занятости вне сельского хозяйства (апр): 177 тыс. (пред. 185 тыс., пересм.)

- Средний рост почасовой оплаты (апр, г/г): 3,8 % (пред. 3,8 %)

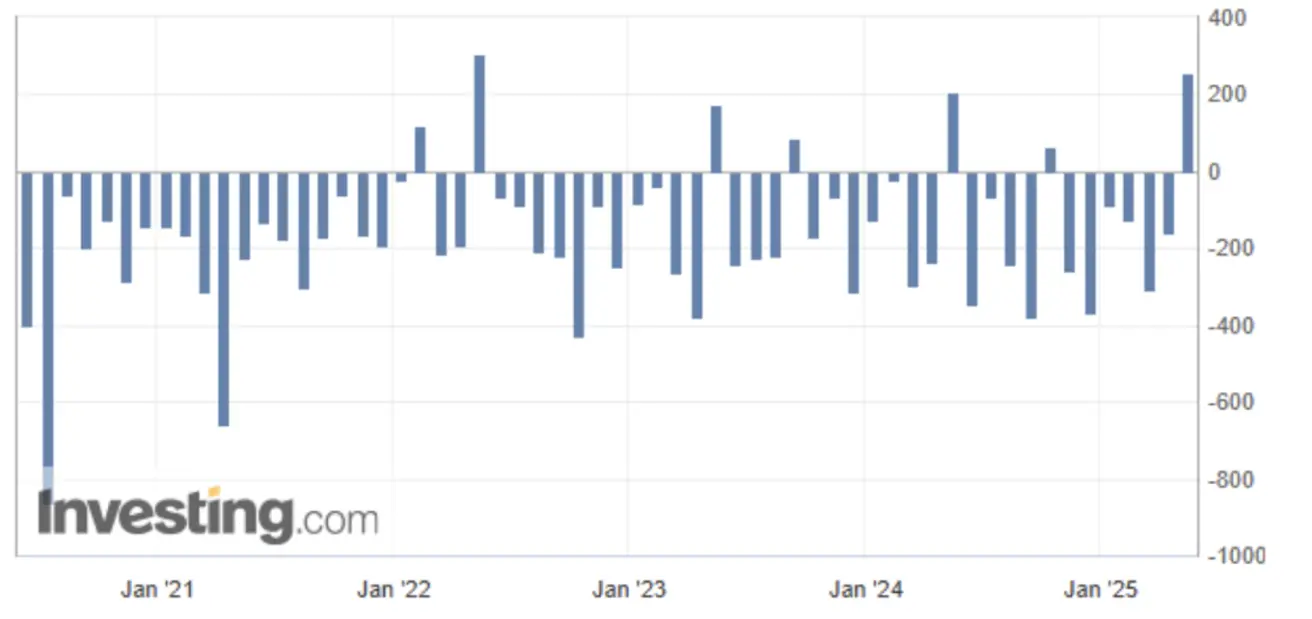

Федеральный бюджет США (апр)

Сальдо: +248 млрд долл.:

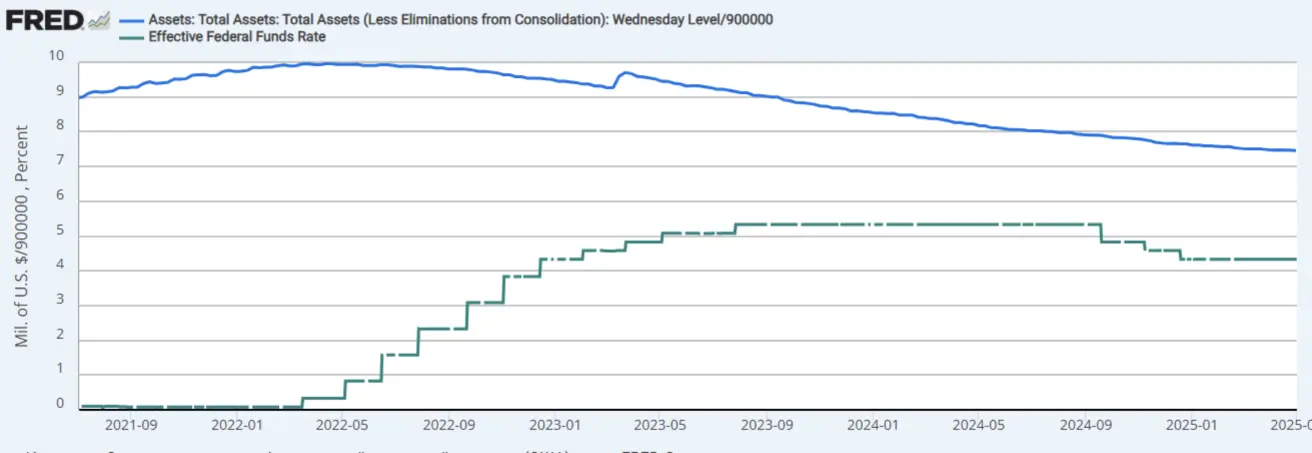

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- Целевая ставка по федеральным фондам (EFFR): 4,25 – 4,50 % (пунктирная линия)

- Баланс ФРС (синий): ↑ на 10 млрд долл., до 6,713 трлн долл. (пред. 6,710 трлн долл.) — второй подряд недельный рост.

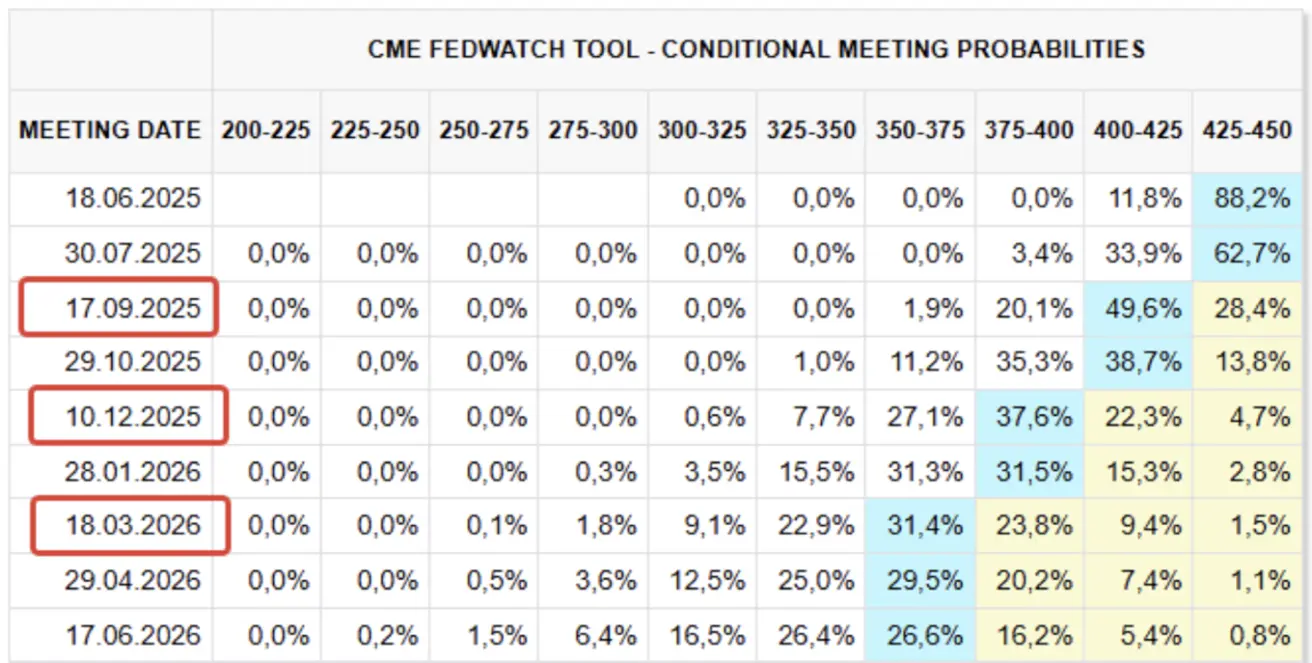

ПРОГНОЗЫ ПО СТАВКЕ

Сегодня:

Неделей ранее:

Комментарий

- Индекс потребительских цен за апрель оказался ниже ожиданий: общий рост составил 0,2 % м/м (консенсус 0,3 %). Общий ИПЦ: 2,3 % г/г (консенсус 2,4 %); базовый ИПЦ — 2,8 % г/г, без изменений. Это самый медленный 12-месячный рост совокупного индекса с февраля 2021 года.

- Рост цен на жилье составил 0,3 % м/м, обеспечив более половины общего увеличения. Несмотря на удешевление нефти, индекс энергии вырос на 0,7 % из-за роста цен на бензин и электроэнергию.

- Продовольственный индекс снизился на 0,1 %.

- Лидеры месячного роста: товары для дома, здравоохранение, автотранспорт, страхование, образование, личная гигиена.

- Atlanta Fed GDPNow по-прежнему прогнозирует рост на уровне 2,4 % (против — 2,5 %). Инфляционные ожидания остаются высокими.

- Федеральный бюджет: в апреле зафиксирован профицит (+248 млрд долл.) на фоне сокращения расходов и пика налоговых поступлений. Доходы: +9,5 % г/г; расходы +4,4 % г/г.

Дефицит за 2025 финансовый год: 1,048 трлн долл. — близко к рекорду.

Китай

Новые кредиты (апр): 280 млрд юаней (консенсус 710 млрд; пред. 3,64 трлн). Даже с учетом сезонности объем кредитования падает с начала 2024 года, что указывает на слабый спрос и вялую экономическую активность. Власти расширяют стимулы для достижения целевого роста ВВП 5 %, включая:

- Дополнительную ликвидность для банков

- Снижение ставок по первым ипотекам

- До 800 млрд юаней через госпрограммы для стабилизации рынков акций

- Таможенные льготы и др.

Главный драйвер смягчения — торговые переговоры.

Драйверы прошедшей недели

- Тарифы: Китай снизил импортные пошлины до 10 % со 125 %; США — до 30 % со 145 % на 90 дней. Минкоммерции Китая приостановило экспортные ограничения для 28 американских компаний на 90 дней (с 14 мая).

- Саммит в Саудовской Аравии: бывший президент Трамп обеспечил инвестиционные обязательства на 600 млрд долл. Саудовская Аравия закупит американские товары и услуги в сферах обороны, авиации, морской безопасности и ИТ на 142 млрд долл.

- Санкции: США ввели санкции против стран, поставляющих иранскую нефть в Китай, чтобы ограничить доходы Тегерана на фоне ядерных переговоров.

- Канада (премьер-министр Марк Карни): после введения тарифов 25 % на товары из США на 60 млрд канадских долл. Оттава на полгода предоставила исключения для обрабатывающей промышленности, здравоохранения, безопасности и автосектора. По оценкам Oxford Economics, эффективная тарифная ставка теперь «практически нулевая».

- Сделки США – Катар: > 243,5 млрд долл. (цель — 1,2 трлн долл.), в том числе покупка самолетов Boeing (96 млрд) и контрактов Raytheon на БПЛА (1 млрд на контр-БПЛА-системы, 2 млрд на MQ-9B drones).

- Баланс ФРС: без изменений вторую неделю подряд.

- FedWatch: рынки закладывают три снижения ставки по 25 б.п. за 12 месяцев — до 3,50 – 3,75 %, первое — в августе. Следующее заседание FOMC — 18 июня: консенсус — без изменений (4,25 – 4,50 %).

Акции

Преобладали настроения на риск. Медианный рост: +2,92 %. Лидеры: потребсектор, технологии, промышленность.

С начала года: медианный индекс –3,83 %:

РЫНОК

Американские индексы росли весь месяц, преодолели 100- и 200-дневные средние

SP500

+5,27 % н/н (закрытие 5 958,37). С начала года: +0,93 %

NASDAQ100

+6,81 % н/н (закрытие 21 427,94). С начала года: +1,46 %

CSI 300

+1,12 % н/н (закрытие 3 889). С начала года: –1,07 %

Hang Seng

+6,81 % н/н (закрытие 21 427,94). С начала года: +1,46 %

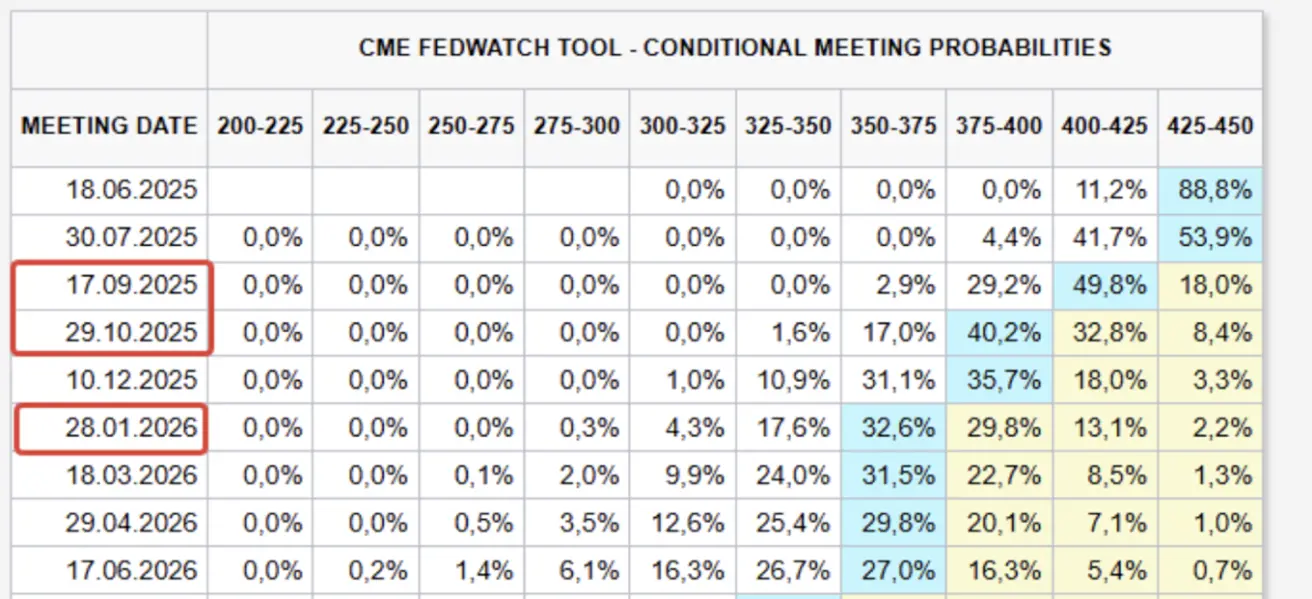

ДОЛГОВОЙ РЫНОК

Рост доходностей американских казначейских облигаций при нейтральной динамике на рынке корпоративного долга.

ETF на долгосрочные облигации США (TLT): –0,86 % н/н (закрытие 86,30 долл.). С начала года: –1,71 %

ДОХОДНОСТЬ И СПРЕДЫ 16.05.2025 vs 12.05.2025

- Доходность 10-летних гособлигаций США: 4,522 % (пред. 4,409 %)

- ICE BofA BBB yield: 5,53 % (пред. 5,58 %)

- Спред между 10-летними и 2-летними гособлигациями США: 53,7 б.п. против 49,1 б.п. (разница между долгосрочными и краткосрочными бумагами).

- Спред между 10-летними и 3-месячными гособлигациями: 0,15 б.п. (против 0,47 б.п.).

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

–3,72 % н/н, закрытие 3 205,3 долл./унция. С начала года: +1,37 %

ФЬЮЧЕРСЫ НА ИНДЕКС ДОЛЛАРА (DX)

+0,58 % н/н, закрытие 100,840. С начала года: –6,91 %

ФЬЮЧЕРСЫ НА НЕФТЬ

+1,42 % н/н, закрытие 61,93 долл./барр. С начала года: –13,81 %

IEA Oil Market Report – май 2025:

Мировой рост спроса на нефть, по прогнозу, замедлится с +0,99 млн б/с в 1 кв. 2025 года до +0,65 млн б/с к концу года на фоне экономических трудностей и рекордных продаж электромобилей. Средний прирост: +0,74 млн б/с в 2025 и +0,76 млн б/с в 2026, несмотря на спад в странах ОЭСР (–0,12 млн и –0,24 млн б/с).

IEA Oil Market Report – май 2025:

Мировой рост спроса на нефть, по прогнозу, замедлится с +0,99 млн б/с в 1 кв. 2025 года до +0,65 млн б/с к концу года на фоне экономических трудностей и рекордных продаж электромобилей. Средний прирост: +0,74 млн б/с в 2025 и +0,76 млн б/с в 2026, несмотря на спад в странах ОЭСР (–0,12 млн и –0,24 млн б/с).

Мировое предложение вырастет на 1,6 млн б/с в 2025 до 104,6 млн б/с и еще на 0,97 млн в 2026. Доля не-ОПЕК+ — +1,3 млн б/с (2025) и +0,82 млн (2026), даже несмотря на замедление добычи в США. ОПЕК+ планирует прибавку 0,31 млн б/с (2025) и 0,15 млн (2026).

Базовая нефть подешевела примерно на 10 долл./барр. в апреле–мае на фоне повышения тарифов и более заметного роста добычи ОПЕК+. Негативные настроения ослабли после торговых соглашений США–Великобритания и 90-дневной сделки США–Китай (8 и 12 мая).

OPEC MOMR — май 2025: Мировой рост ВВП сокращён до 2,9 % (2025), без изменений — 3,1 % (2026).

Прогнозы ВВП: США 1,7 % (2025) | 2,1 % (2026); Китай 4,6 % | 4,5 %; Индия 6,3 % | 6,5 %.

Прогноз роста спроса на нефть: +1,3 млн б/с (2025).

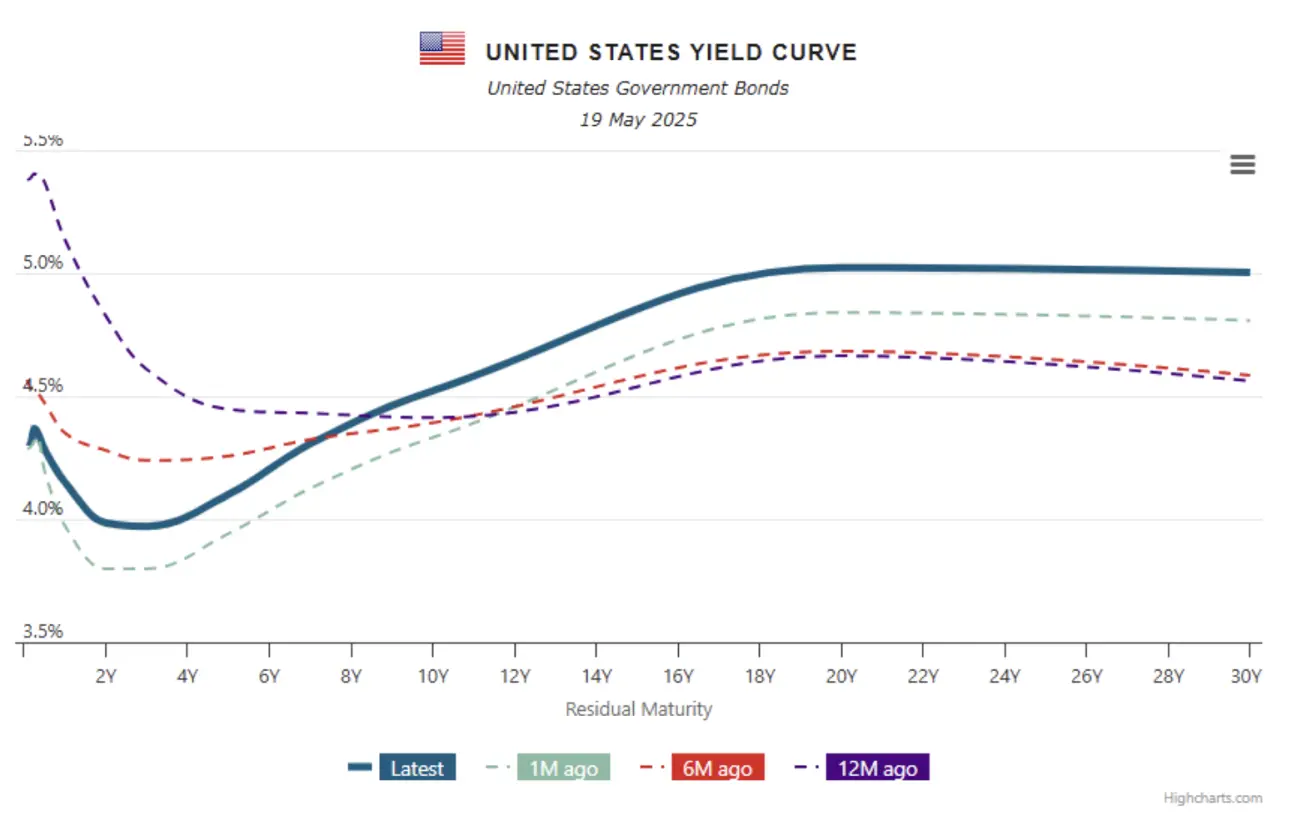

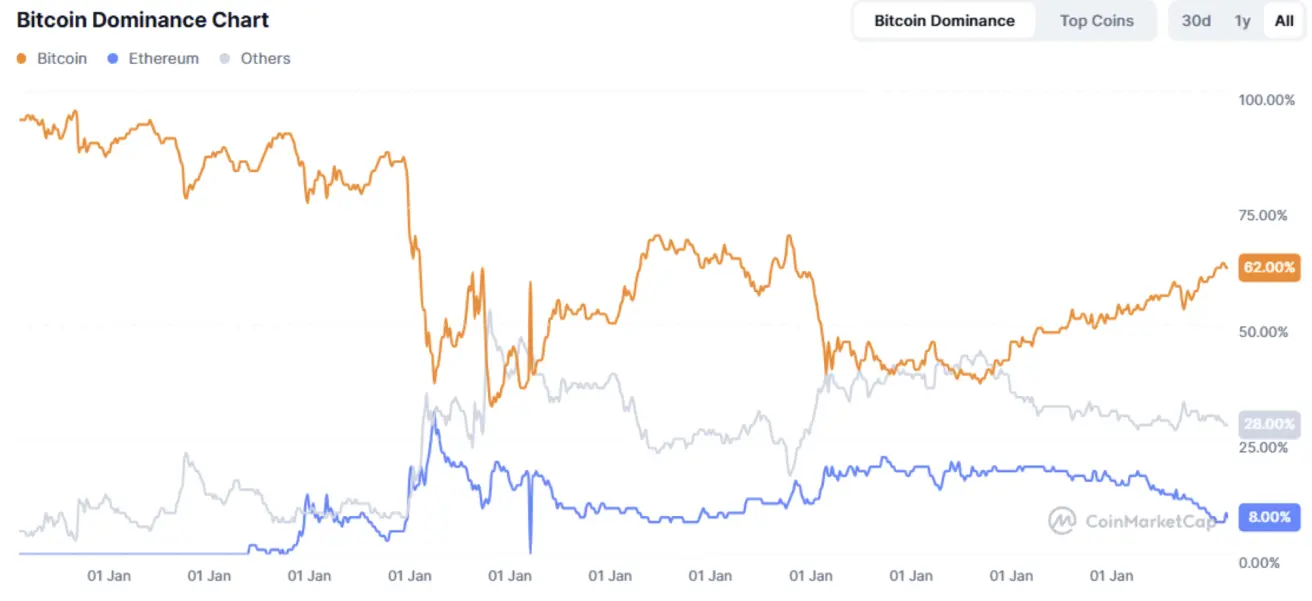

BTC ФЬЮЧЕРСЫ

+0,58 % н/н, закрытие 104 095 долл. С начала года: +9,26 %

ETH ФЬЮЧЕРСЫ

+9,81 % н/н, закрытие 2 580,5 долл. С начала года: –23,74 %

- Рыночная капитализация криптовалют: 3,25 трлн долл. (пред. 3,35 трлн)

- Доли: BTC 62,9 %, ETH 9,0 %, прочие 28,1 %

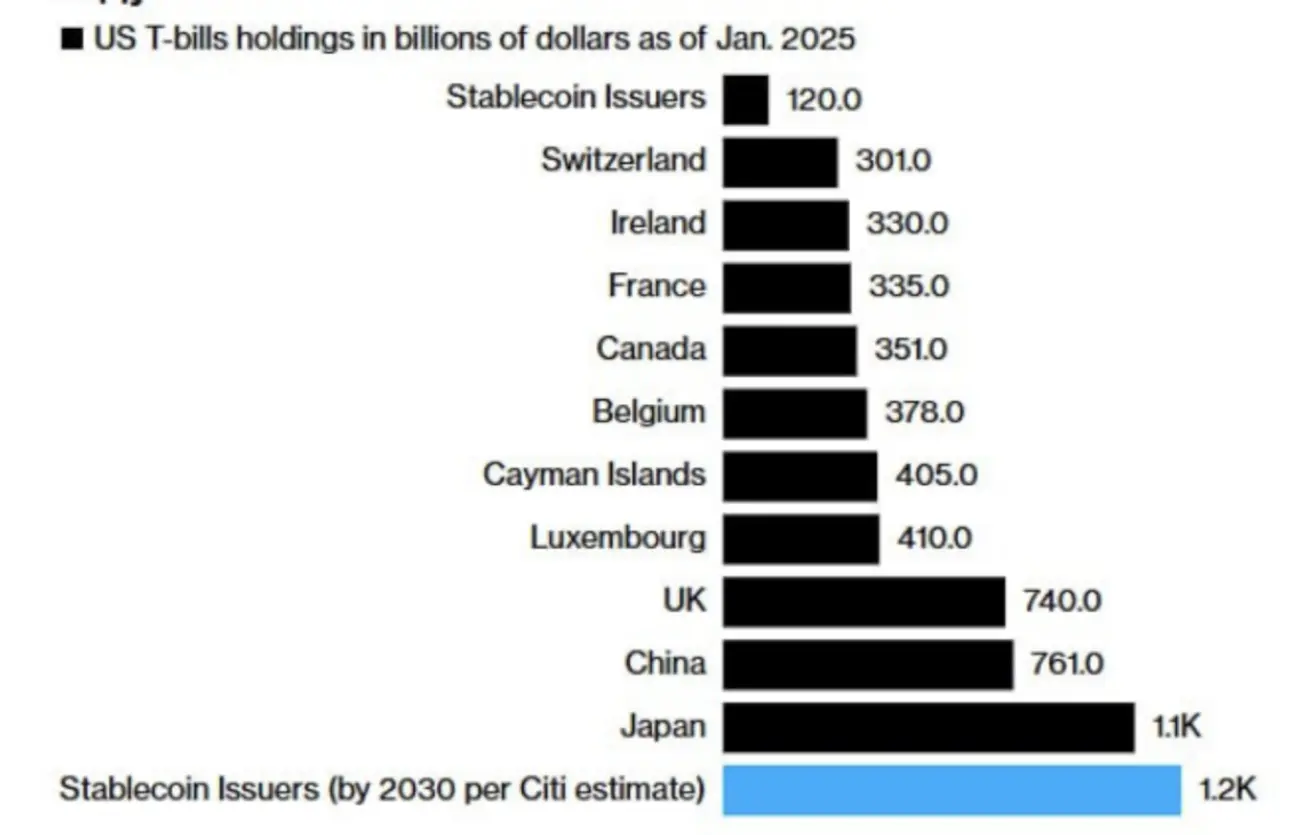

К 2030 г. ожидается, что эмитенты стейблкоинов станут крупнейшими держателями гособлигаций США, опередив Японию и Китай:

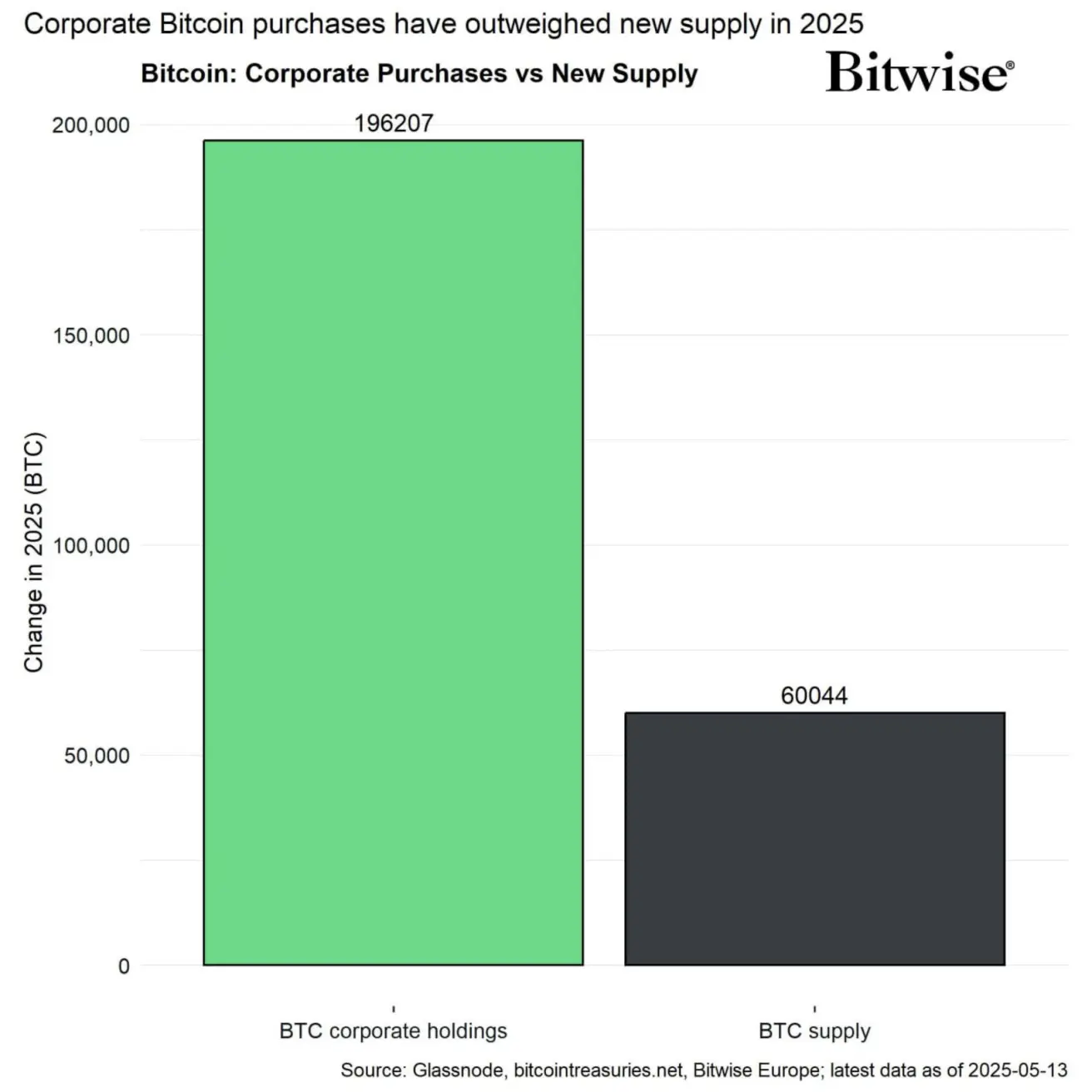

Спрос со стороны институционалов сохраняется: по данным Bitwise, корпорации в 2025 году скупали в 3,3 раза больше нового предложения биткоина.

- Доля биткоин-ETF JPMorgan: 1,7 млрд долл. (форма 13F).

- BlackRock подала заявку на разрешение произвести обратный выкуп по Ethereum Trust, что позволит осуществлять прямые расчеты в ETH.

English

English Қазақша

Қазақша