19 - 23 мая 2025: Еженедельный экономический обзор

Ключевые обновления рынка

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

ИНФЛЯЦИЯ

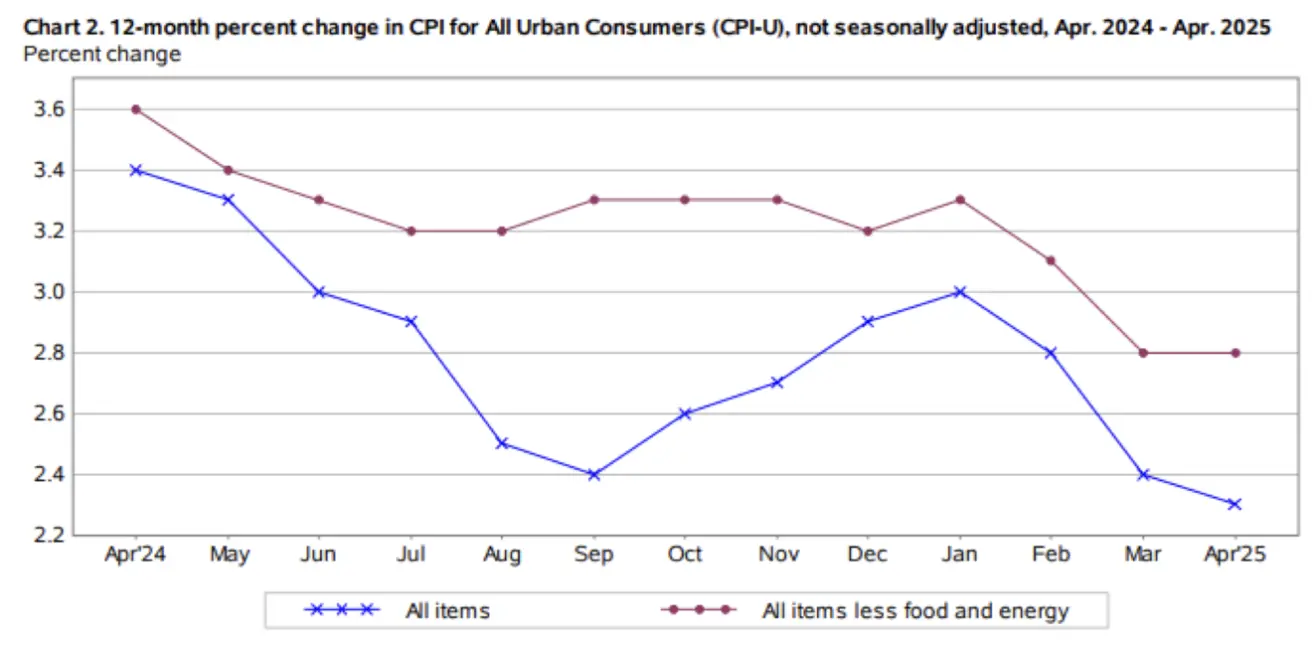

- Базовый индекс потребительских цен (м/м) (апрель): 0,2 % (предыдущее значение 0,1 %)

- Индекс потребительских цен (м/м) (апрель): 0,2 % (предыдущее значение –0,1 %)

- Базовый индекс потребительских цен (г/г) (апрель): 2,8 % (предыдущее значение 2,8 %)

- Индекс потребительских цен (г/г) (апрель): 2,3 % (предыдущее значение 2,4 %)

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (МИЧИГАН)

- 12-месячное ожидаемое значение инфляции (май): 7,3 % (предыдущее значение 6,5 %)

- 5-летние ожидаемые инфляционные ожидания (апрель): 4,6 % (предыдущее значение 4,4 %)

ВВП (Бюро экономического анализа США, BEA)

- ВВП США (BEA, I кв. 2025, предварительные данные): –0,3% (IV кв. 2024, пересмотрено: +2,4%)

- Прогноз Atlanta Fed GDPNow (оценка II кв.): +2,5% (предыдущее: 2,3%)

(Модель прогнозирования GDPNow предоставляет «оперативную» оценку официального роста ВВП до его публикации, используя схожую методологию с BEA.)

ИНДЕКС ДЕЛОВОЙ АКТИВНОСТИ (PMI)

(Значение выше 50 — рост, ниже 50 — спад)

- Сектор услуг (апрель): 52,3 (предыдущее: 50,8)

- Обрабатывающая промышленность (май): 52,3 (предыдущее: 50,7)

- Композитный индекс (май): 52,1 (предыдущее: 50,6)

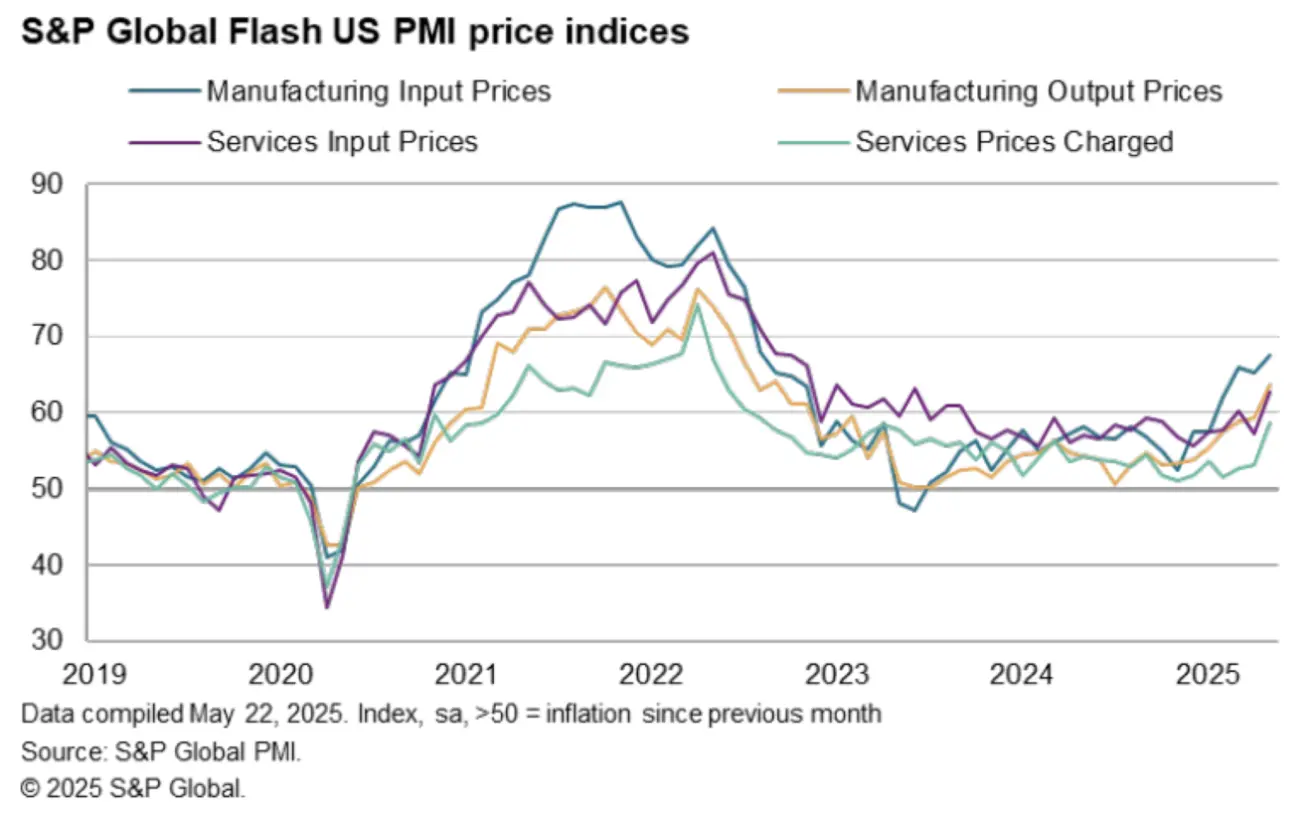

Детализация по ценовым компонентам из отчёта S&P Global Flash US PMI®:

РЫНОК ТРУДА:

- Уровень безработицы (апрель): 4,2% (без изменений)

- Создание рабочих мест вне сельского хозяйства (апрель): +177 тыс. (предыдущее пересмотрено: 185 тыс.)

- Средние почасовые заработки (г/г, апрель): +3,8% (без изменений)

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

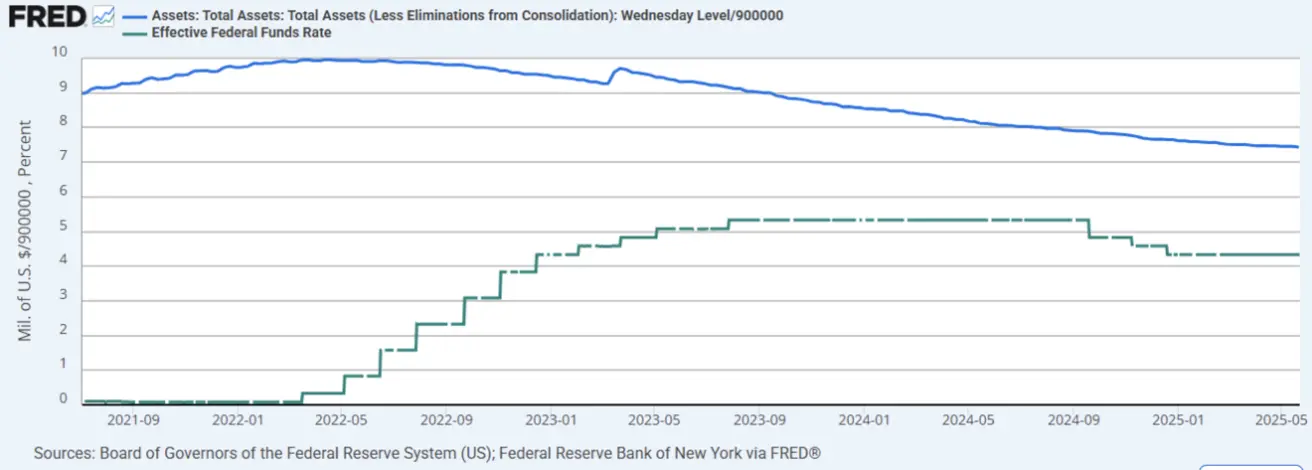

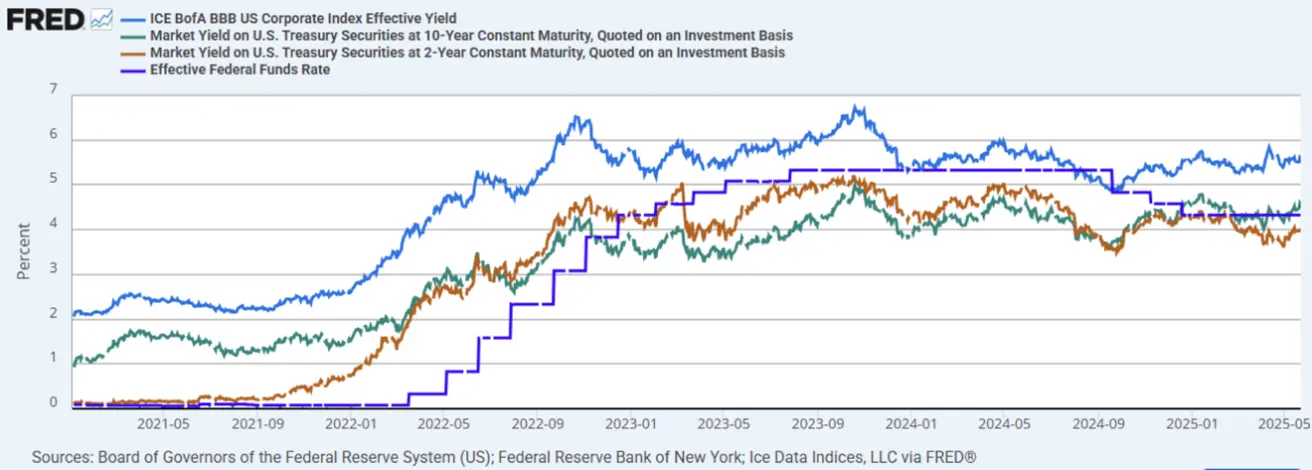

- Ставка федеральных фондов (EFFR): 4,25–4,50%

- Баланс ФРС: сокращён на $25 млрд до $6,688 трлн (предыдущее: $6,713 трлн)

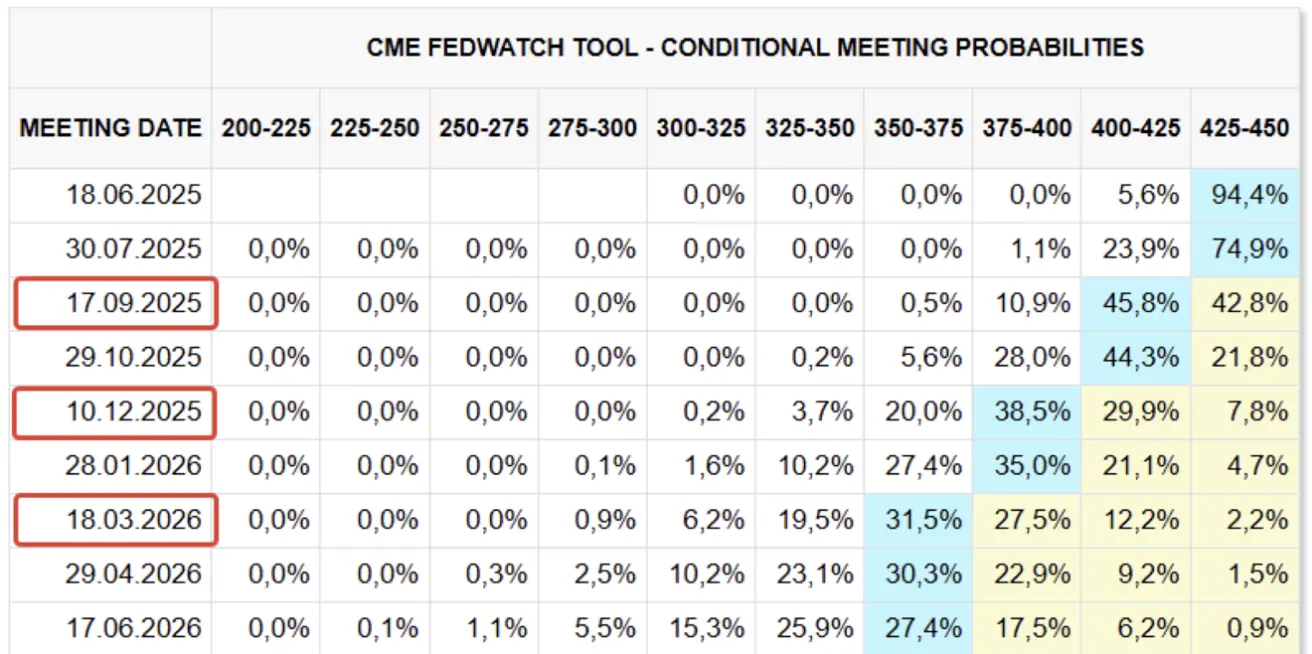

РЫНОЧНЫЙ ПРОГНОЗ СТАВОК

На сегодня:

Неделю назад:

Комментарий Согласно данным S&P Global об активности в мае, наблюдалось расширение как в секторе услуг (52,3), так и в промышленности (52,3). Средние цены на товары и услуги росли в мае самыми высокими темпами с августа 2022 года, когда перебои с поставками во время пандемии спровоцировали широкомасштабный рост инфляции. Наибольший скачок отмечен по ценам производителей, где зафиксирован самый сильный месячный рост с сентября 2022 года. Тарифы стали основной причиной роста затрат: они либо напрямую поднимали стоимость импортируемых комплектующих, либо вынуждали поставщиков перекладывать увеличение расходов на клиентов. Затраты производителей в промышленности выросли рекордными темпами с августа 2022 года, а ценовое давление в секторе услуг — с июня 2023 года.

Этот ценовой тренд контрастирует с индексом CPI, который снижается в течение пяти месяцев подряд с начала года. Тогда как CPI отражает итоговые розничные цены для потребителей, ценовой индекс PMI фиксирует давление на ранних этапах производственных цепочек — и показывает устойчивый рост за тот же период, особенно по входящим расходам производителей и в секторе услуг.

Различие в динамике свидетельствует о вероятном дальнейшем росте финальных потребительских цен, поскольку большинство экономических агентов имеет стимул перекладывать издержки на конечных потребителей. Следует ожидать повышения значений CPI в следующих релизах.

В еврозоне последний PMI указал на замедление деловой активности во всех секторах: услуги снизились до 48,9, производство до 48,4, композитный индекс до 49,5. Базовая инфляция (CPI) в ЕС ускорилась до 2,7% (с 2,4%), общий CPI остался на уровне 2,2%. Пока значения не критичны, но тренд негативный — замедление при росте инфляции.

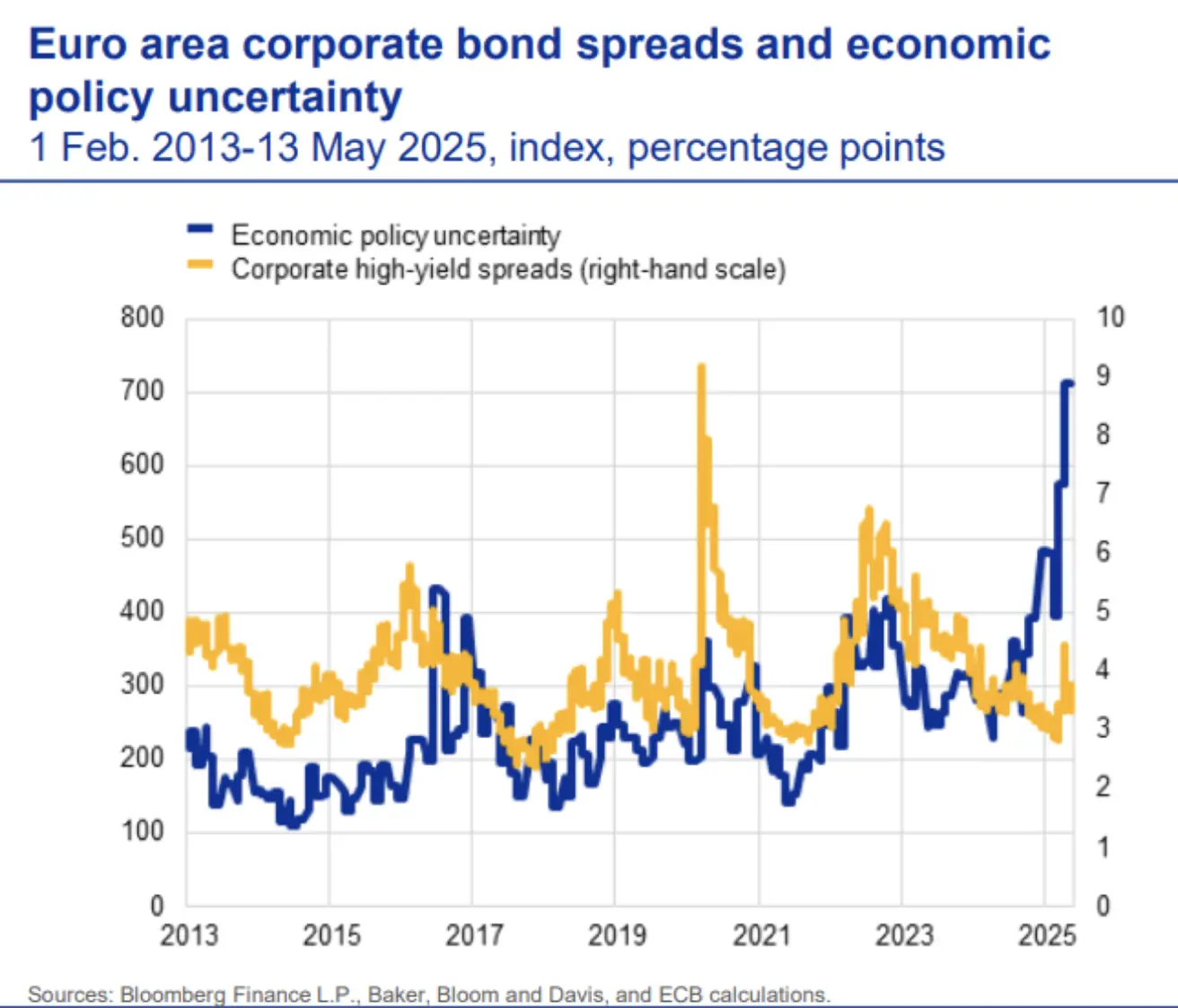

Майский Обзор финансовой стабильности ЕЦБ (май 2025) зафиксировал небольшое расширение спредов корпоративных облигаций с начала года. Рост спредов обычно свидетельствует о растущем риске, хотя уровни пока остаются в нижней части исторического диапазона. Фактор неопределённости — синяя линия — сохраняется на высоких отметках. Переговоры по тарифам между ЕС и США не продвинулись, однако бывший президент Трамп отказался от угрозы ввести 50% тарифы на импорт из ЕС с 1 июня: блоку предоставили время для достижения «благоприятной сделки»

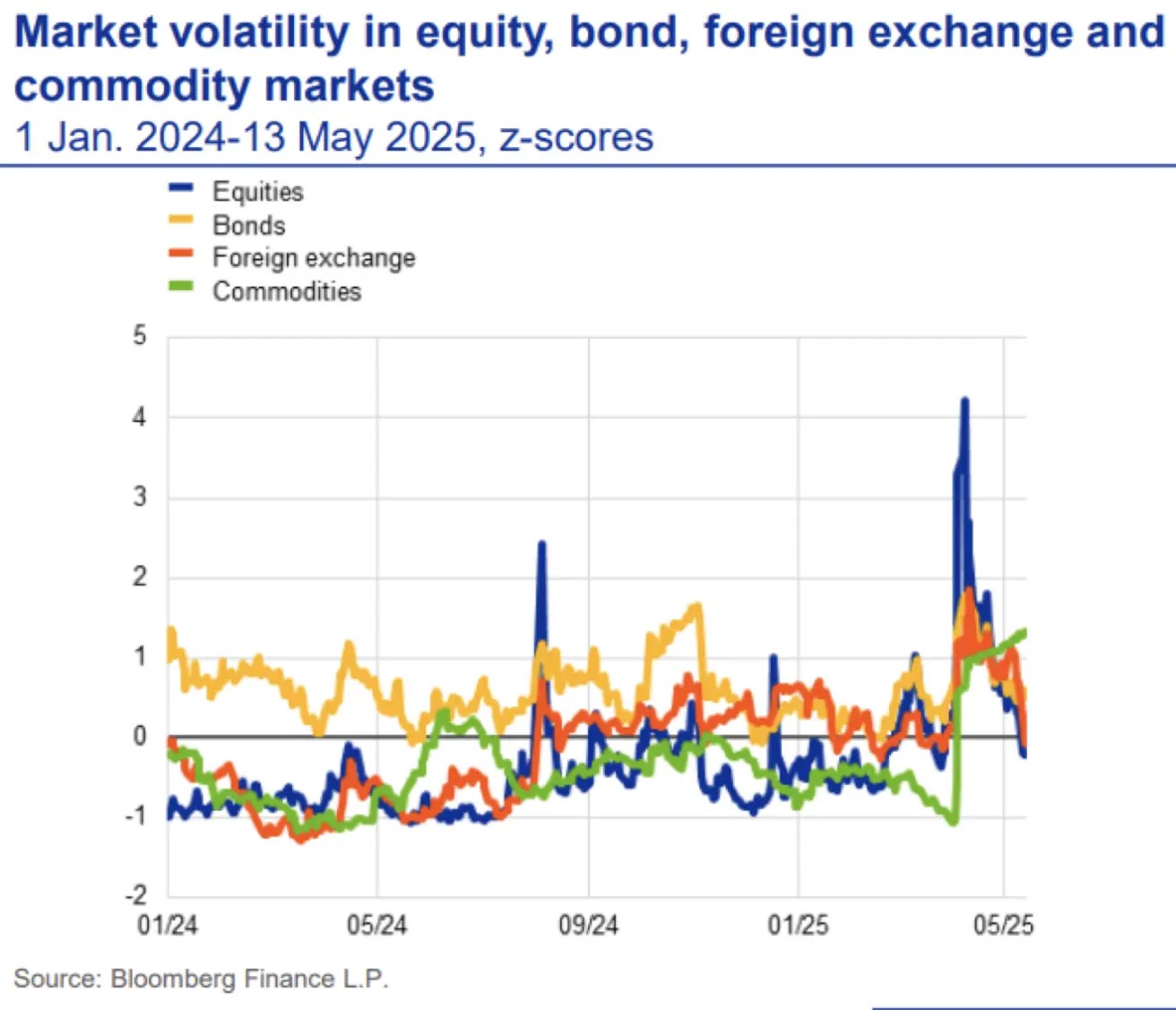

Волатильность на рынках акций, облигаций и валют вернулась к средним историческим значениям после всплеска в апреле. Однако волатильность на рынке сырья остаётся высокой, отражая сохраняющиеся риски, связанные с тарифами:

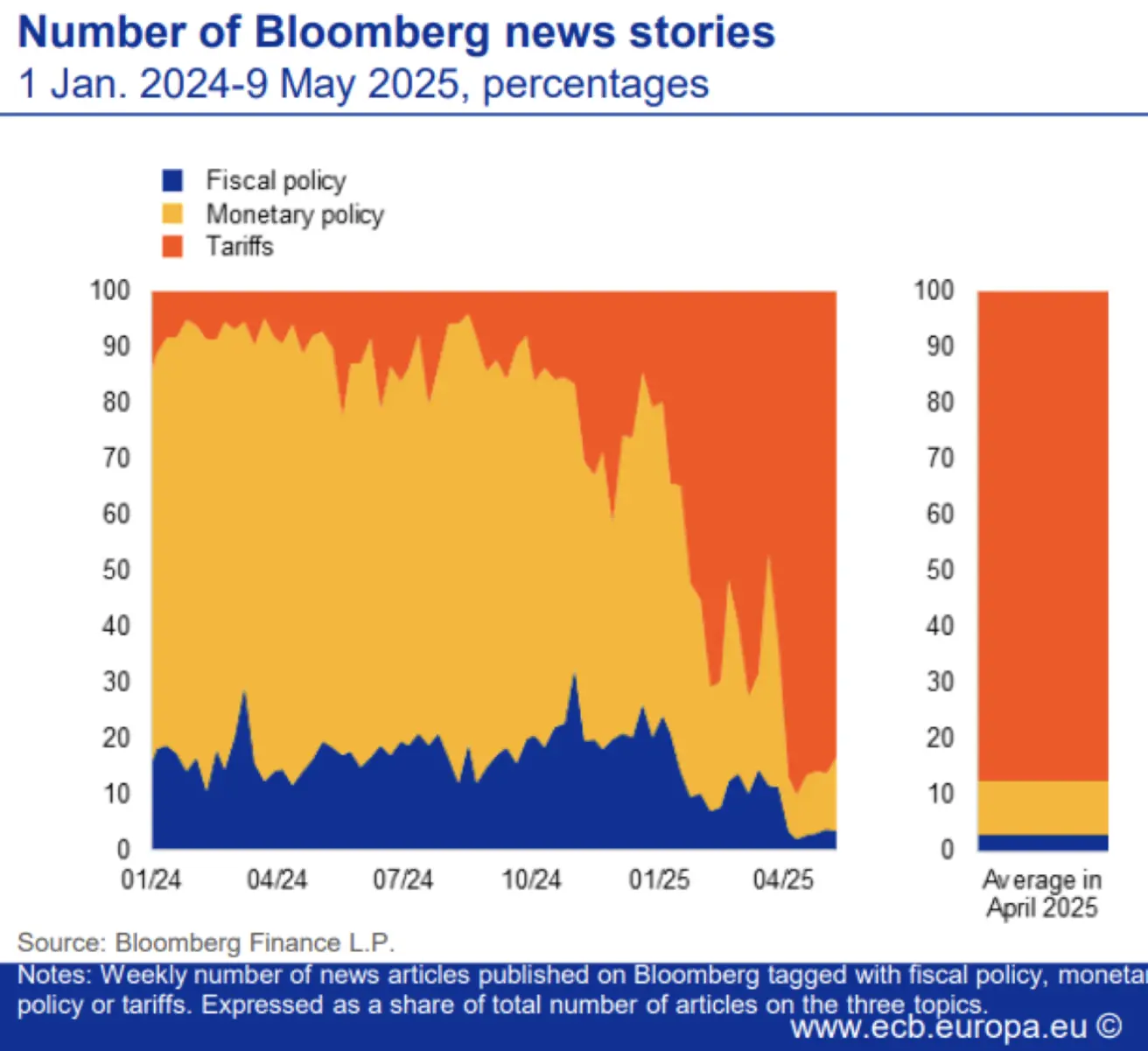

Количественная оценка неопределённости торговых тарифов на основе анализа Bloomberg (по публикациям СМИ) показывает: почти всё рыночное внимание сосредоточено на тарифах, лишь 10% публикаций касаются монетарной политики и практически не затрагивают фискальную (оранжевая зона):

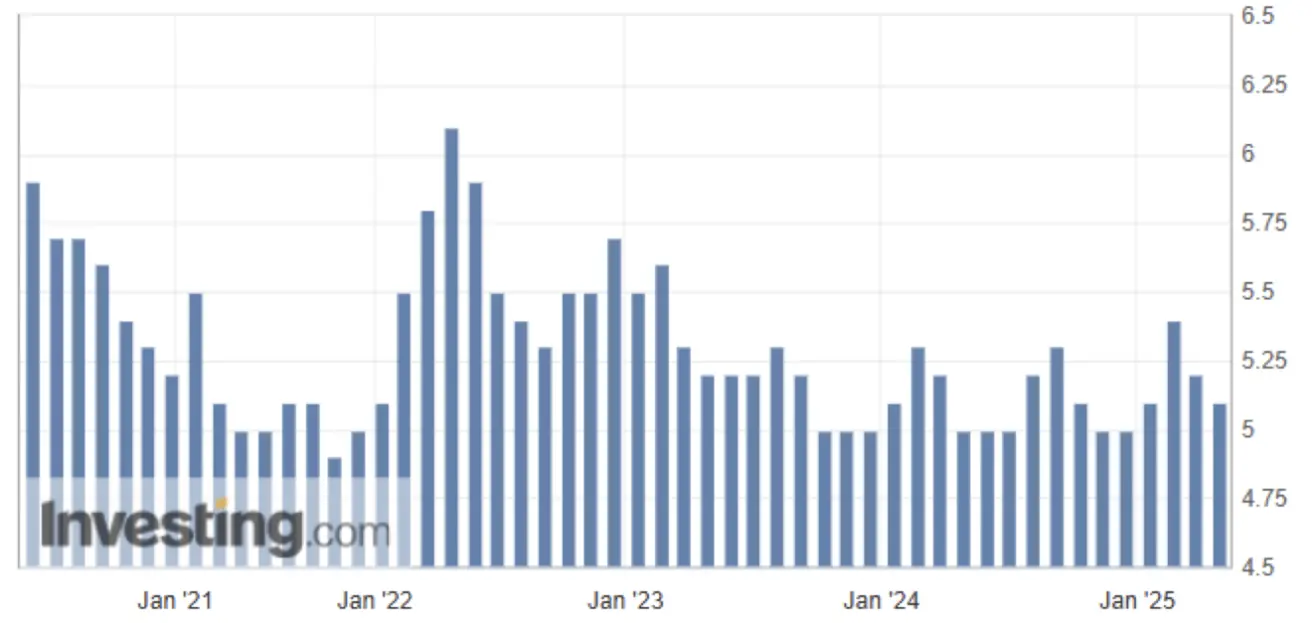

Уровень безработицы в Китае снизился в апреле на 0,1% до 5,1% — минимального значения после COVID:

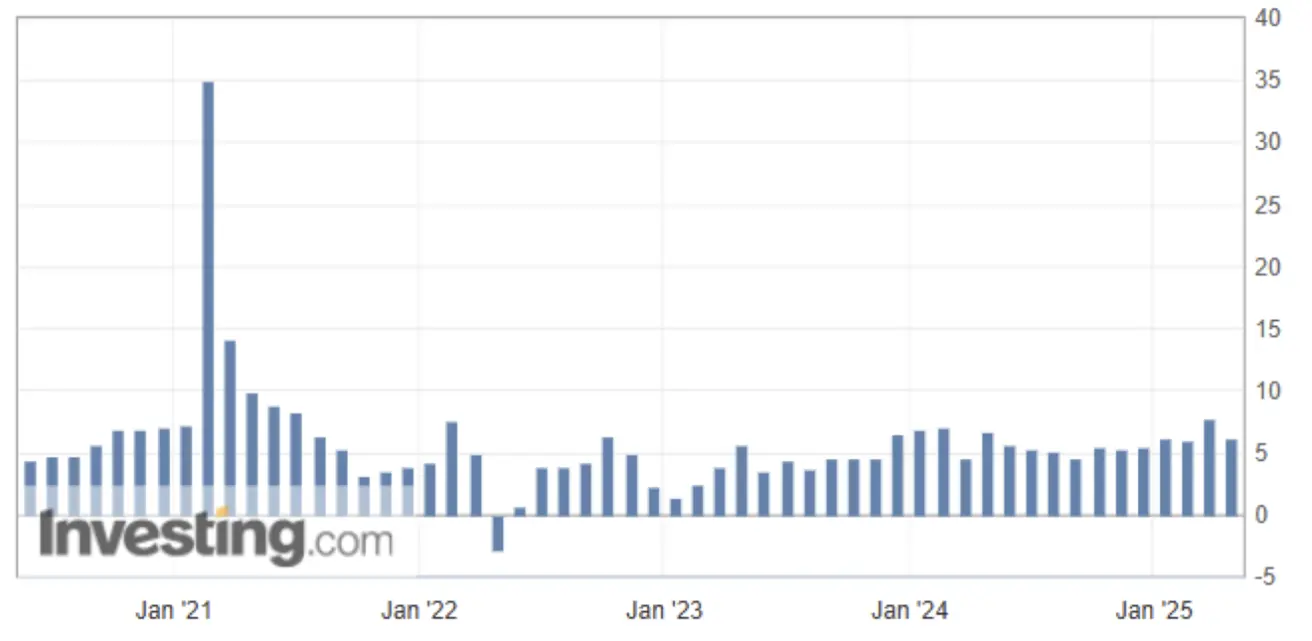

Между тем рост промышленного производства замедлился до 6,1% г/г (с 7,7%). Этот уровень сопоставим со средним за 2024 год и выше показателей 2020–2023 гг.:

Народный банк Китая снизил базовые ставки кредитования по следующим инструментам:

- 1 год: снижено до 3,50% (с 3,60%)

- 5 лет: снижено до 3,00% (с 3,10%)

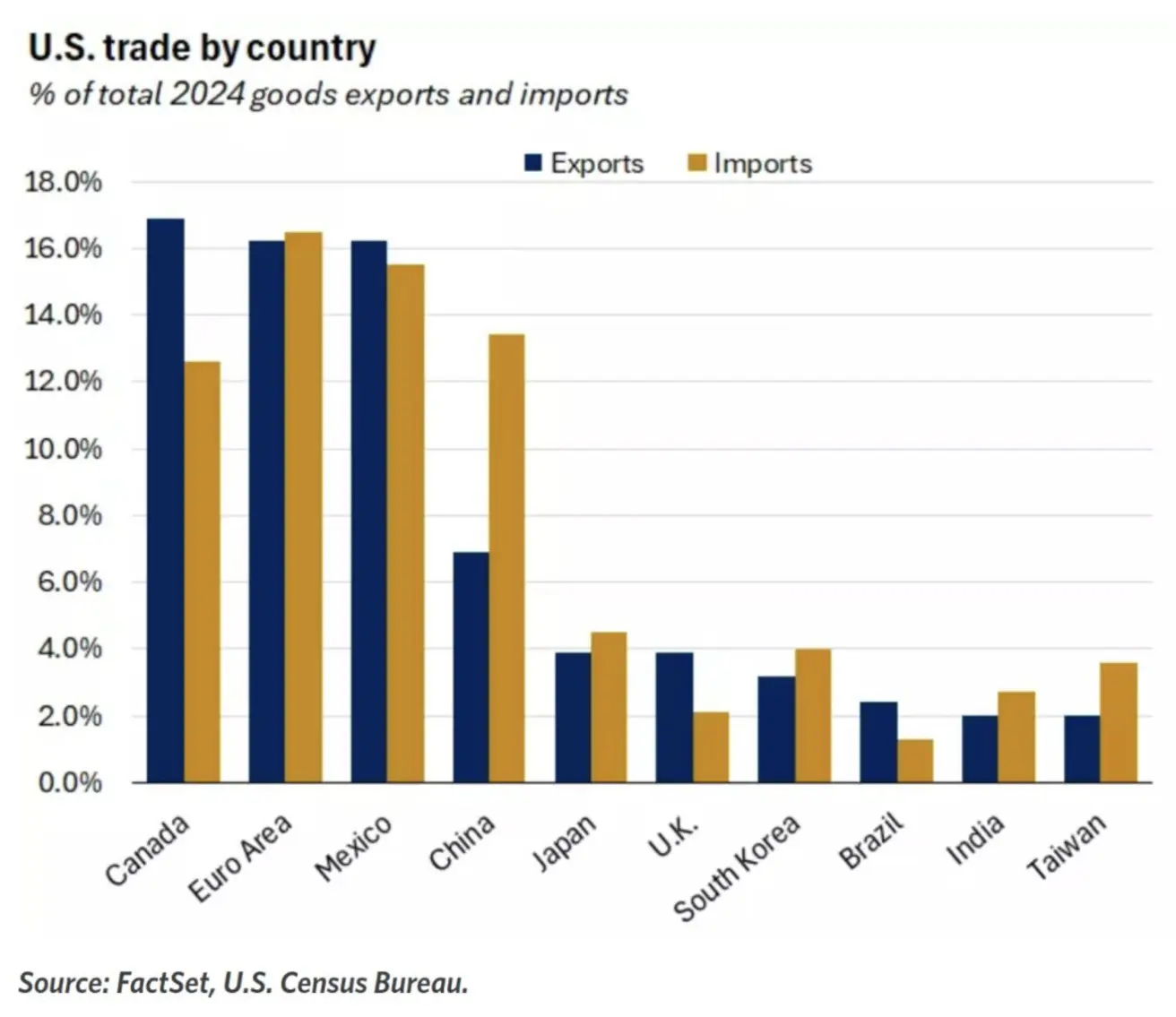

Дисбаланс сохраняется прежде всего в объёмах внешней торговли, особенно с Китаем:

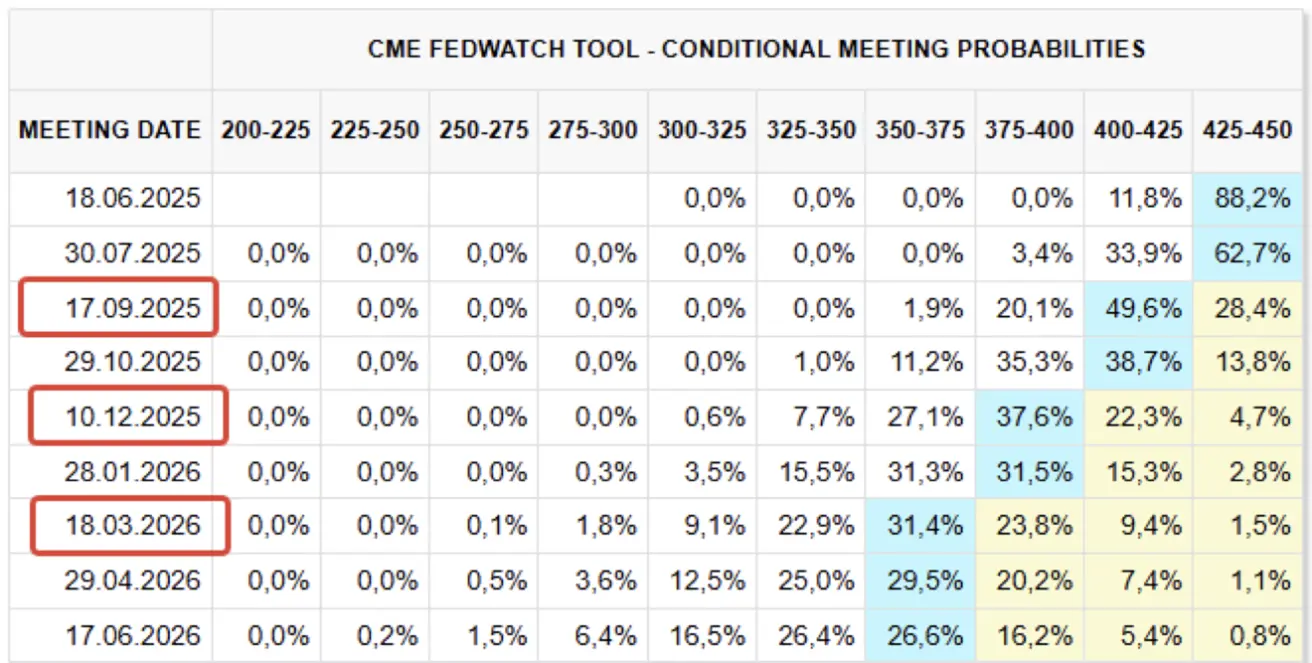

Ожидания по ставкам FedWatch на ближайшие 12 месяцев остаются без изменений: рынки закладывают три снижения на 25 б.п., итоговый диапазон — 3,50–3,75%. Первое изменение ожидается в августе этого года.

Следующее заседание FOMC пройдёт 18 июня, рынки с вероятностью 94% закладывают сохранение диапазона 4,25–4,50%.

РЫНОК АКЦИЙ

Рынок завершил неделю в отрицательной зоне по всем секторам и капитализациям.

Медианное снижение за неделю: –2,66%:

С начала года: –6,6% медианное снижение; в плюсе только сектор коммунальных услуг:

РЫНОК

Фондовые индексы показали небольшую коррекцию после V-образного восстановления. Рост волатильности (VIX) был умеренным, индекс поднялся до 22.

SP500

–2,61% | Закрытие недели: 5802,83 | С начала года: –1,70%

NASDAQ100

–2,39% | Закрытие недели: 20915,65 | С начала года: –0,97%

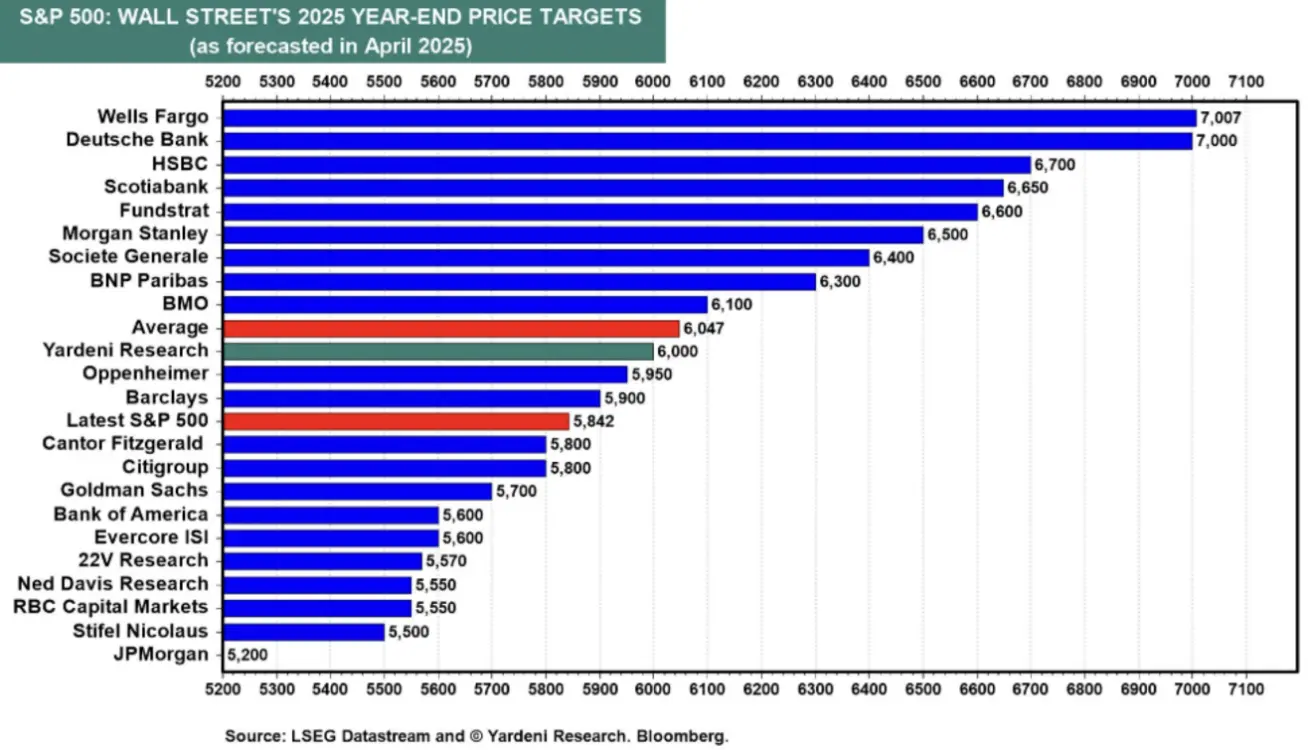

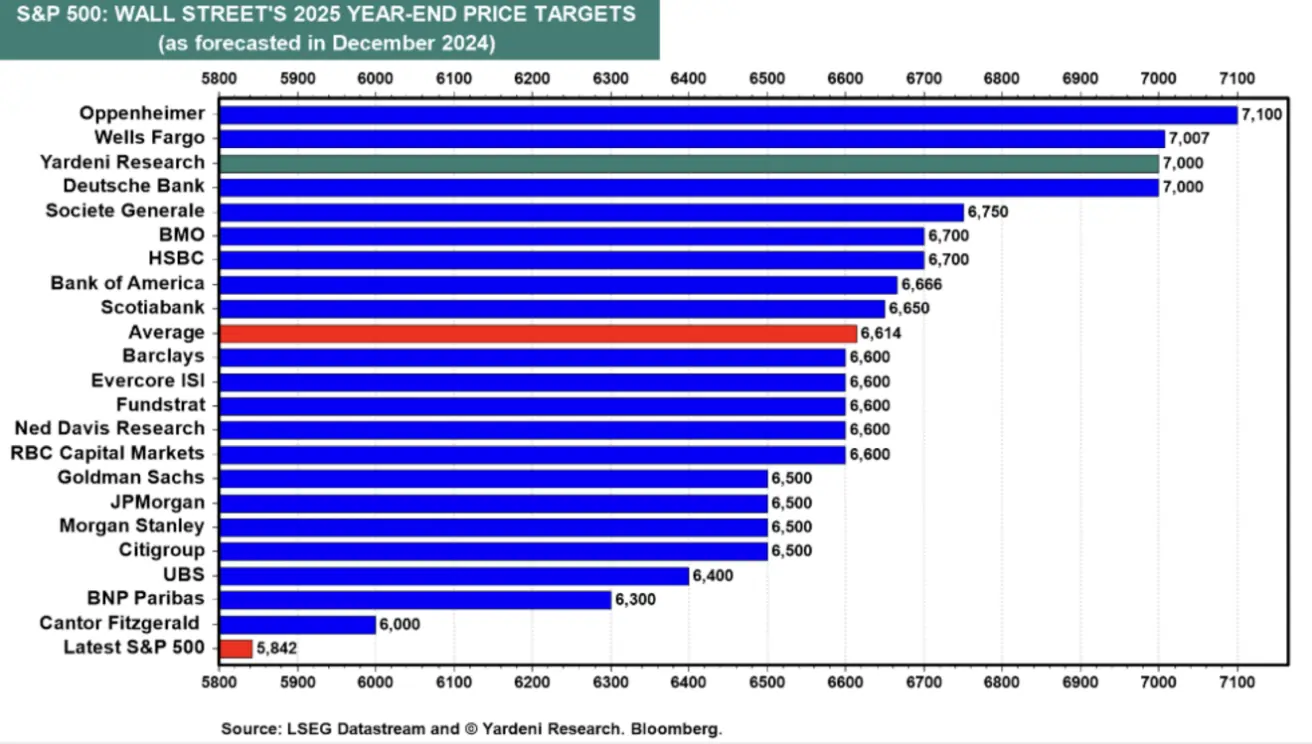

Апрельские прогнозы по S&P 500 (после тарифов) от Yardeni Research — по сравнению с декабрьскими:

Оптимисты, такие как Wells Fargo и Deutsche Bank, сохранили свои целевые значения без изменений. Yardeni понизил прогноз с 7000 до 6000. Среднее ожидание среди респондентов снизилось с 6600 до 6000. Некоторые прогнозы уже ниже текущих значений индекса: диапазон 5500–5800. JP Morgan сохраняет самый пессимистичный прогноз — 5200.

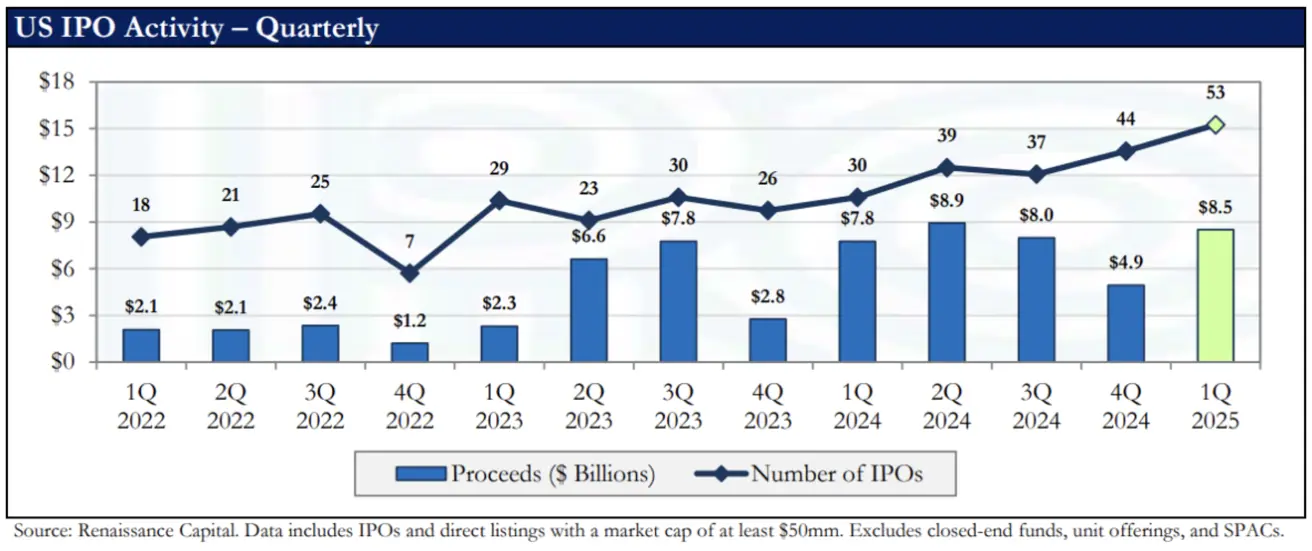

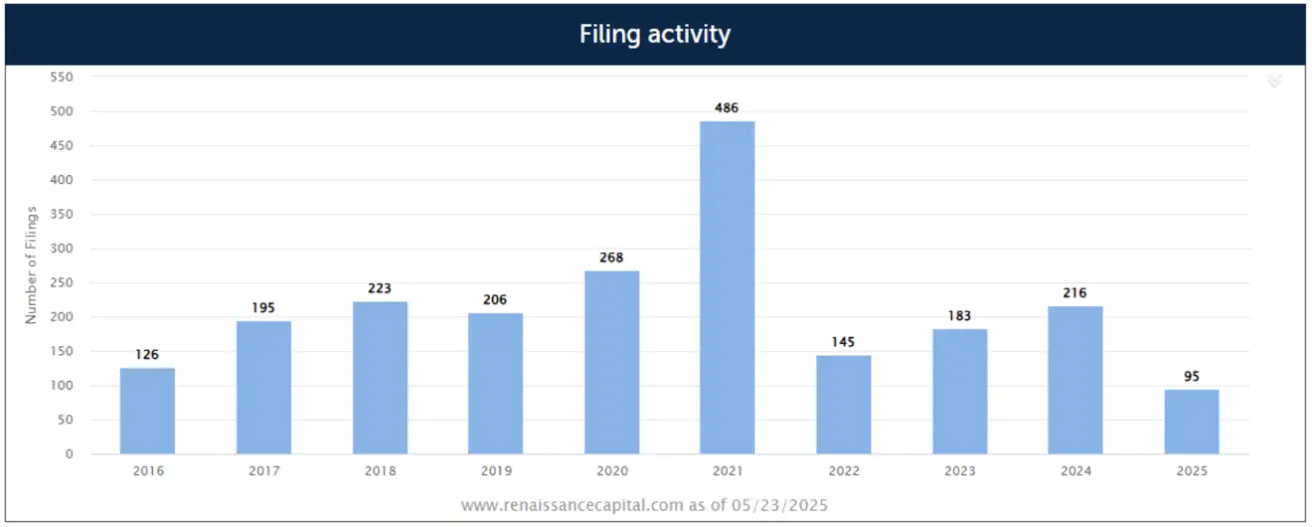

В целом рынок IPO продолжает функционировать уверенно несмотря на риск-офф настроение в марте и апреле.

Ключевые итоги за I квартал 2025 года:

- Было проведено 53 IPO, привлечено более $8 млрд, несмотря на то что волатильность в марте снизила объём размещений.

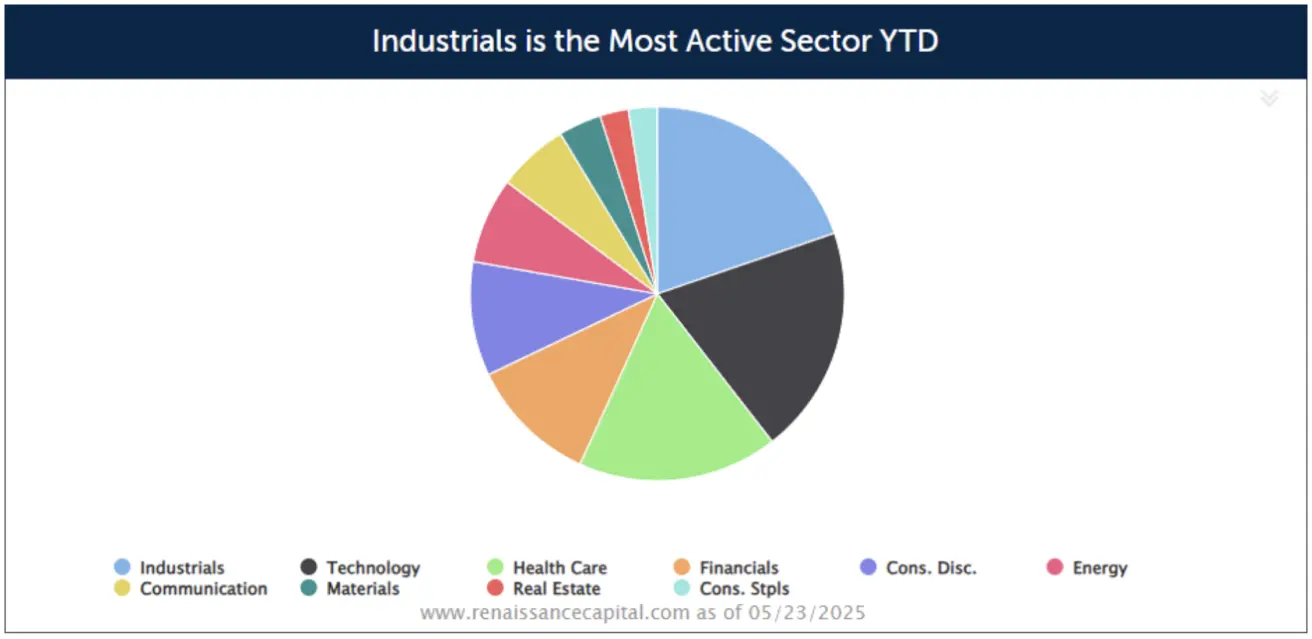

- По количеству лидирует сектор здравоохранения, по объёму — технологический сектор:

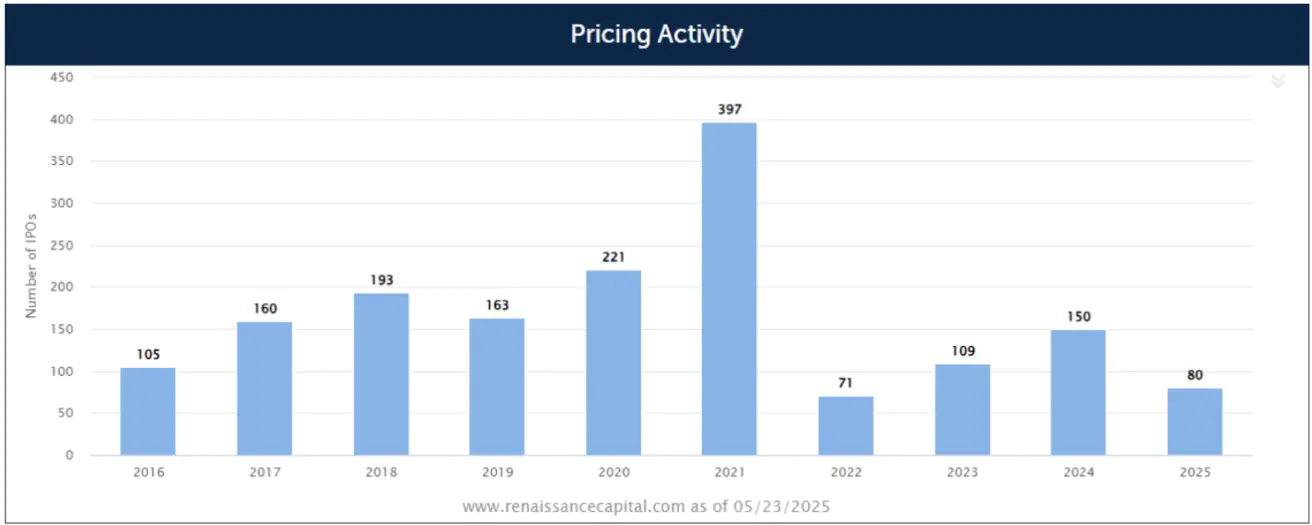

В этом году проведено 80 IPO, что на +37,9% больше, чем в аналогичный период прошлого года.

В этом году проведено 80 IPO, что на +37,9% больше, чем в аналогичный период прошлого года.

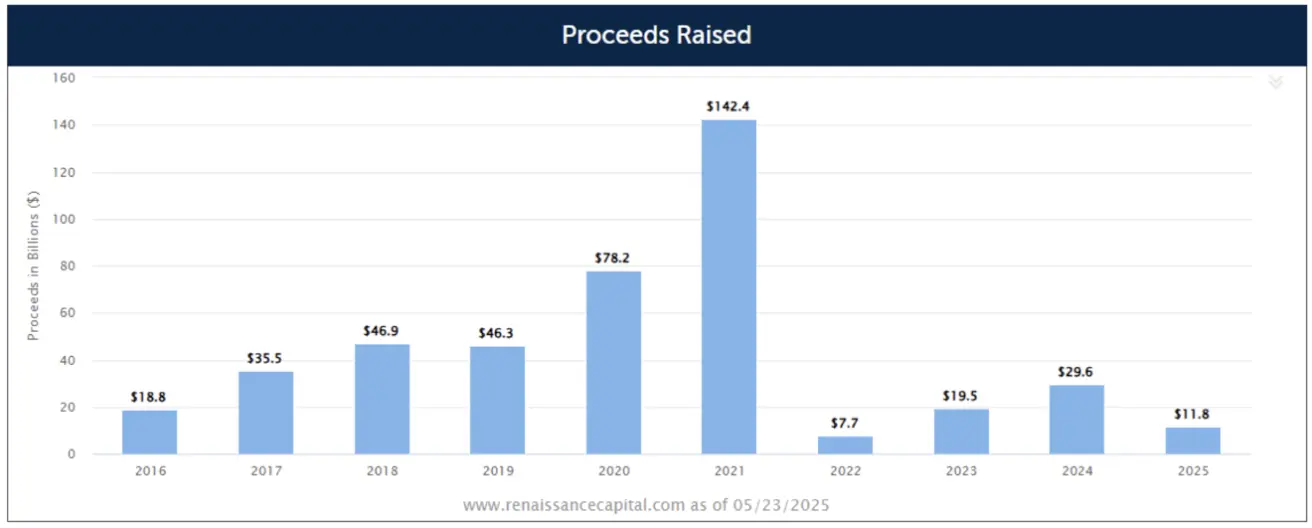

Общий объём привлечённых средств: $11,8 млрд, на –16,5% ниже аналогичного периода прошлого года.

Общий объём привлечённых средств: $11,8 млрд, на –16,5% ниже аналогичного периода прошлого года.

Заявлено 95 IPO, что на +21,8% больше, чем годом ранее.

Заявлено 95 IPO, что на +21,8% больше, чем годом ранее.

CSI 300

–0,75% | Закрытие недели: 3860 | С начала года: –1,81%

Hang Seng

+0,16% | Закрытие недели: 23282,34 | С начала года: +16,81%

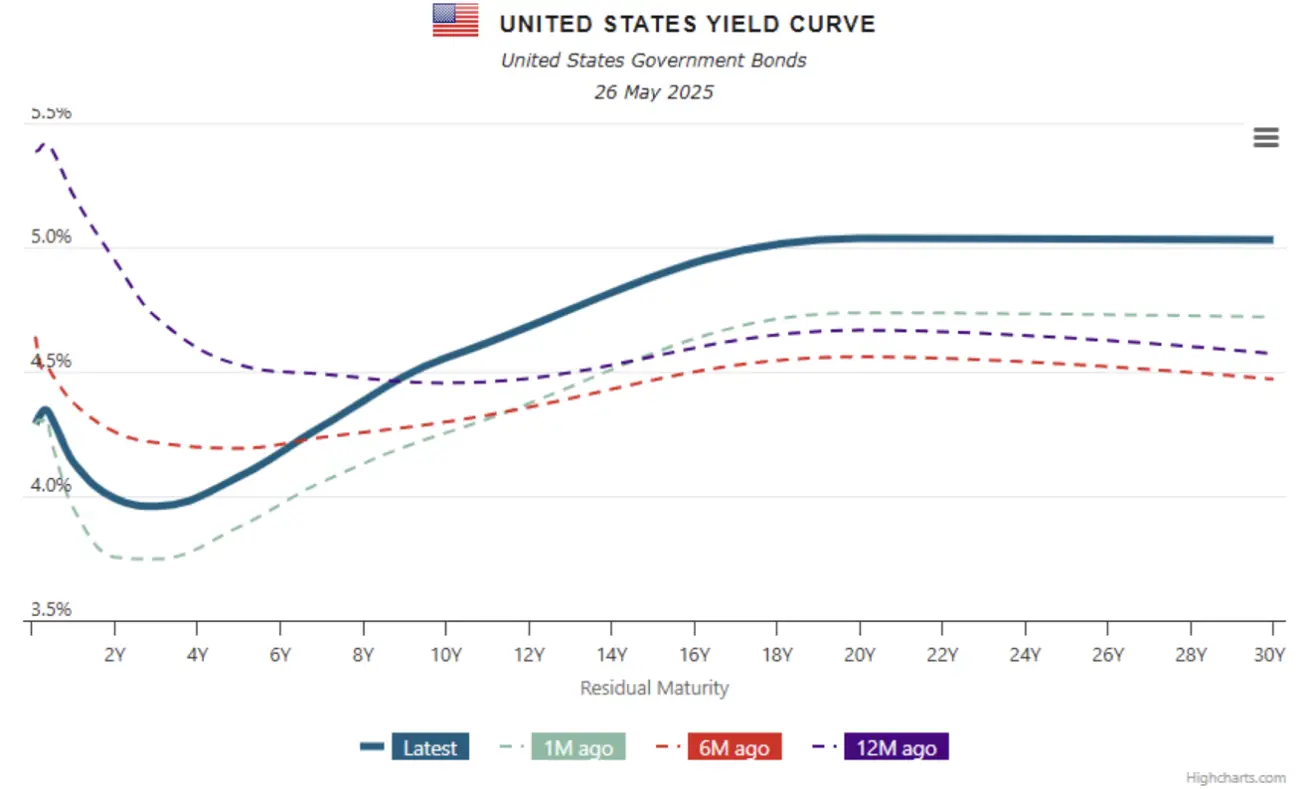

ДОЛГОВОЙ РЫНОК

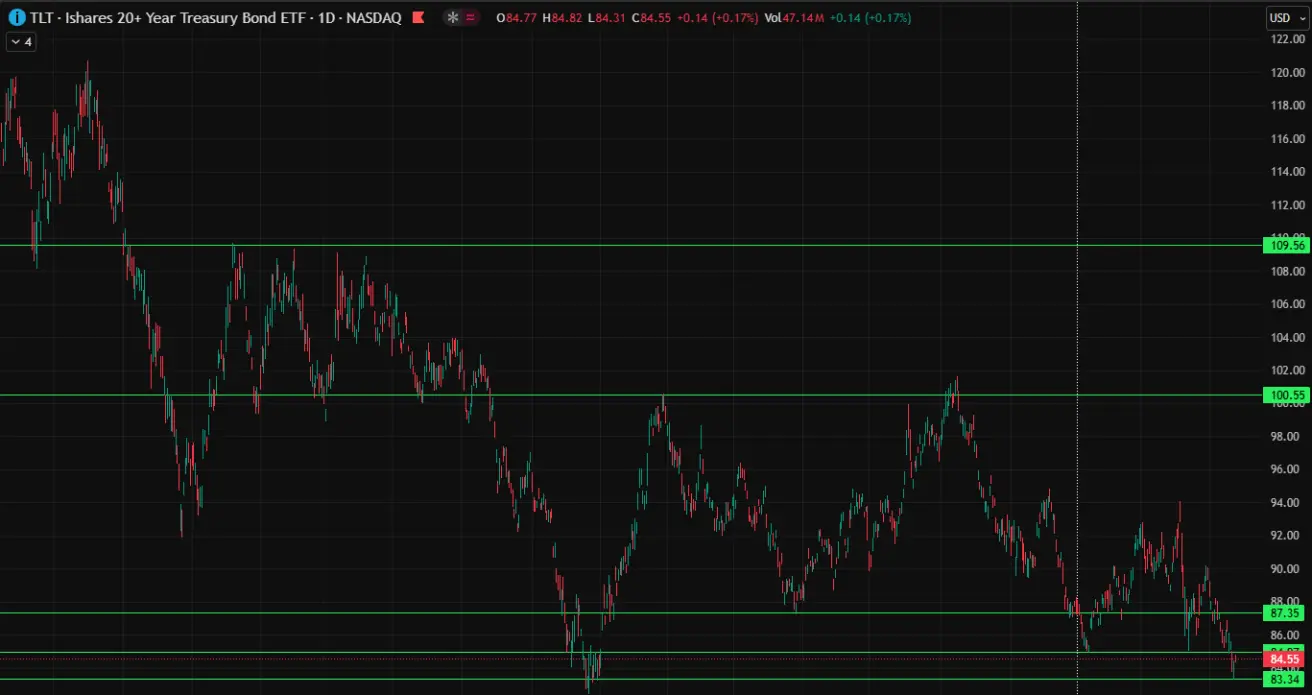

В сегменте фиксированного дохода отмечен рост доходностей по гособлигациям и корпоративным облигациям США.

ETF 20+ Year Treasury Bond (TLT) снизился на 2,03% за неделю и закрылся на отметке $84,55.

С начала года падение на –3,70%. После понижения кредитного рейтинга ETF снизился до исторически важного уровня поддержки, однако к концу недели показал отскок.

ДОХОДНОСТИ И СПРЕДЫ 26.05.2025 и 19.05.2025

- Доходность 10-летних казначейских облигаций США: 4,555% (против 4,522%);

- ICE BofA BBB US Corporate Index (эффективная доходность): 5,57% (против 5,53%).

- Спред между доходностями 10-летних и 2-летних казначейских облигаций США составляет 56,4 б.п. против 53,7 б.п. ранее.

- Спред между 10-летними и 3-месячными трежерис — 21,6 б.п. против 0,15 б.п.

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

+4,75% | Закрытие недели: $3357,7/унция | С начала года: +27,14%

ФЬЮЧЕРСЫ НА ДОЛЛАР (DX)

–1,82% | Закрытие недели: 99,000 | С начала года: –8,61%

Слабость доллара обусловлена изменением политики и ростом фискальных расходов при администрации Трампа, что снижает интерес инвесторов.

Слабость доллара обусловлена изменением политики и ростом фискальных расходов при администрации Трампа, что снижает интерес инвесторов.

ФЬЮЧЕРСЫ НА НЕФТЬ

–0,27% | Закрытие недели: $61,76/баррель | С начала года: –14,04%

ФЬЮЧЕРСЫ НА BTC

+4,11% | Закрытие недели: $108 370 | С начала года: +13,75%

ФЬЮЧЕРСЫ НА ETH

–1,32% | Закрытие недели: $2546,5 | С начала года: –24,75%

- Капитализация крипторынка: $3,25 трлн

- Доля биткоина: 62,9% | Ethereum: 9,0% | Альткоины: 28,1%

- Институциональный спрос на цифровые активы сохраняется стабильно несмотря на разнонаправленную динамику рынка.

English

English Қазақша

Қазақша