11–15 августа 2025: Еженедельный экономический обзор

Ключевые рыночные новости

Макроэкономическая статистика

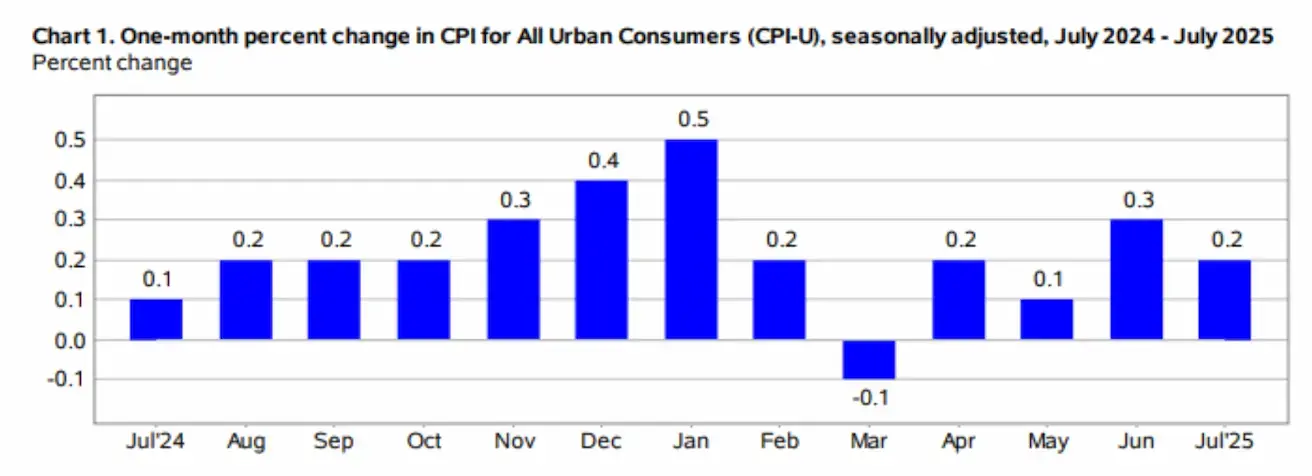

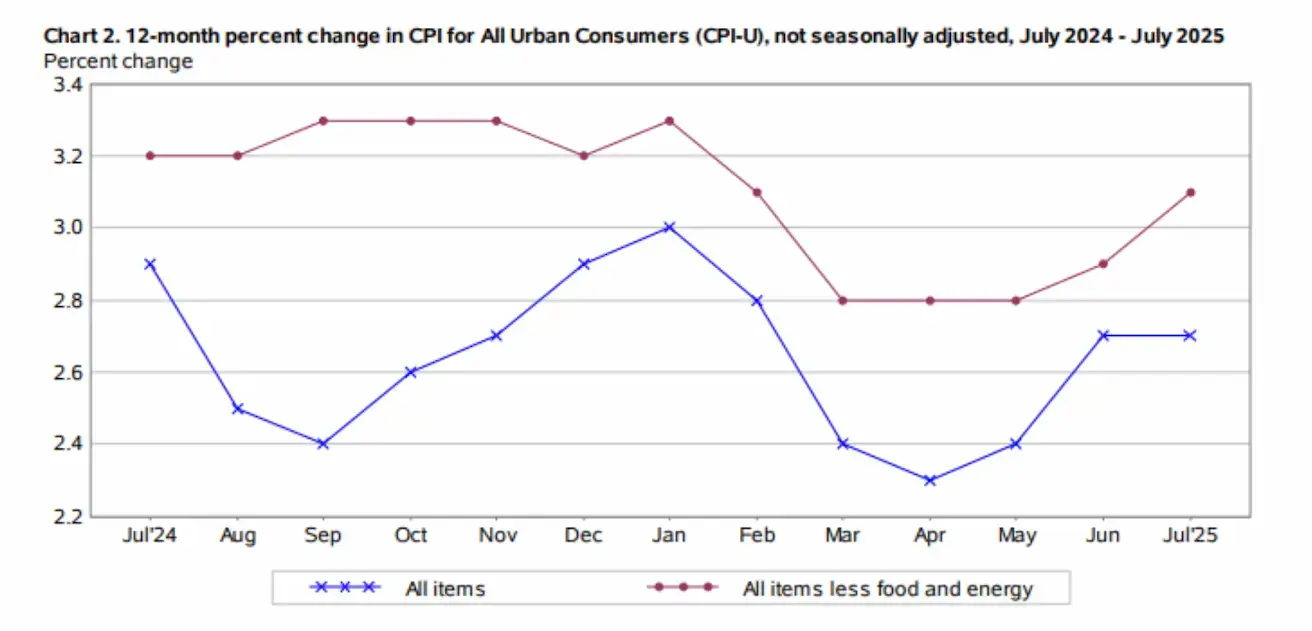

Инфляция (CPI):

- Базовый индекс потребительских цен (CPI) (м/м) (июнь): 0,3% (предыд.: 0,2%)

- Индекс потребительских цен (CPI) (м/м) (июнь): 0,2% (предыд.: 0,3%)

- Базовый CPI (г/г) (июнь): 3,1% (предыд.: 2,9%)

- CPI (г/г) (июнь): 2,7% (предыд.: 2,7%)

Инфляционные ожидания (Мичиганский университет):

- Ожидаемая инфляция на 12 месяцев (август): 4,9% (предыд.: 4,5%)

- Ожидаемая инфляция на 5 лет (август): 3,9% (предыд.: 3,4%)

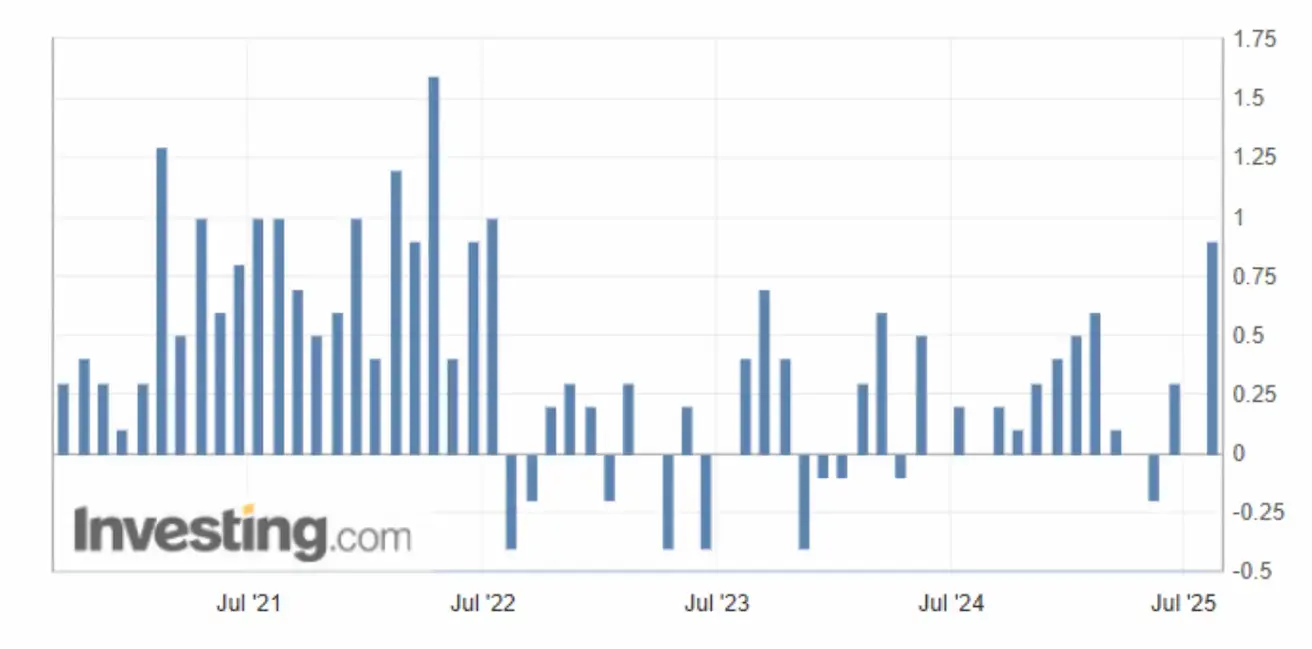

Индекс цен производителей (PPI):

- PPI (м/м) (август): 0,9% (предыд.: 0,0%)

- Базовый PPI (м/м) (август): 0,9% (предыд.: 0,0%)

ВВП (Бюро экономического анализа США, BEA):

- 2 кв. 2025 год, предварительная оценка (в годовом выражении): 3,0% (1 кв. 2024: –0,5%)

- Atlanta Fed GDPNow (2 кв.): 2,5% (против 2,5%) (Модель GDPNow предоставляет "онлайн" версию официальной оценки до её публикации, используя аналогичную методику BEA США.)

Индекс деловой активности (PMI) (выше 50 — рост, ниже 50 — спад):

- Сектор услуг (июль): 55,7 (предыд.: 52,9)

- Промышленный сектор (июль): 49,8 (предыд. уточнённое 52,0)

- S&P Global Composite (июль): 55,1 (предыд.: 52,9)

Рынок труда:

- Уровень безработицы (июнь): 4,2% (предыд.: 4,1%)

- Несельскохозяйственные рабочие места (июнь): +73 тыс. (предыд. уточнённое 144 тыс.)

- Частные несельскохозяйственные рабочие места (июнь): +83 тыс. (предыд.: 137 тыс.)

- Средний почасовой заработок (г/г, июнь): 3,9% (предыд.: 3,8%)

- Открытые вакансии JOLTS (май): 7,769 млн (против 7,395 млн)

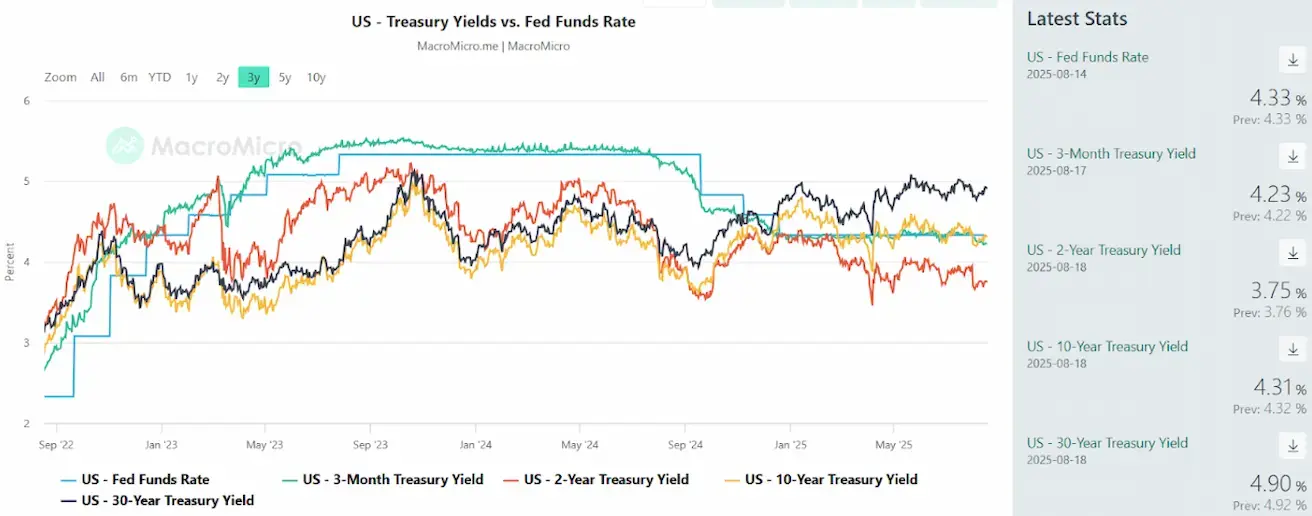

Денежно-кредитная политика

- Ставка федеральных фондов (EFFR): 4,25%–4,50% (целевой диапазон)

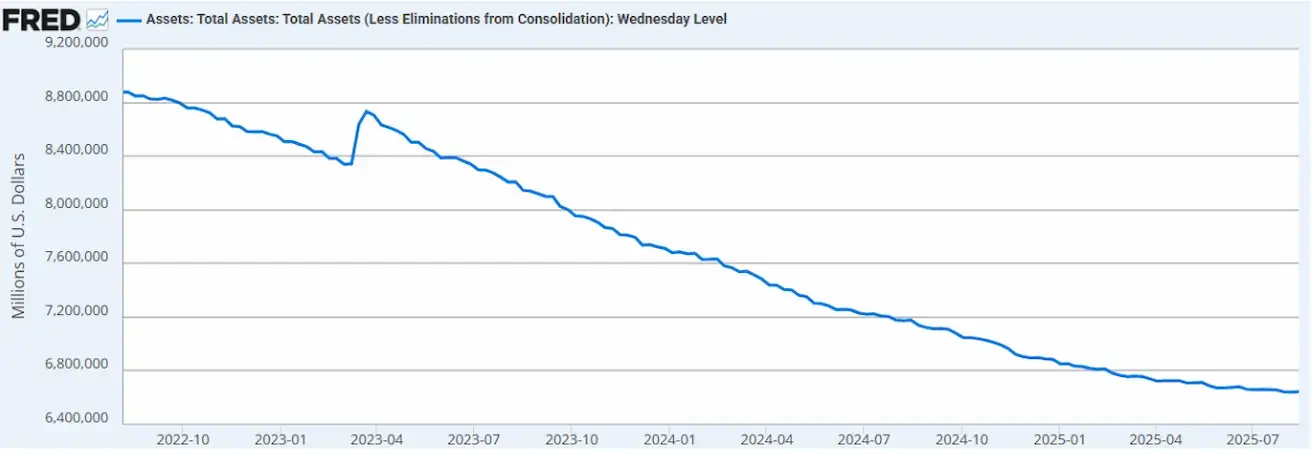

- Баланс ФРС: $6,643 трлн (на прошлой неделе: $6,42 трлн)

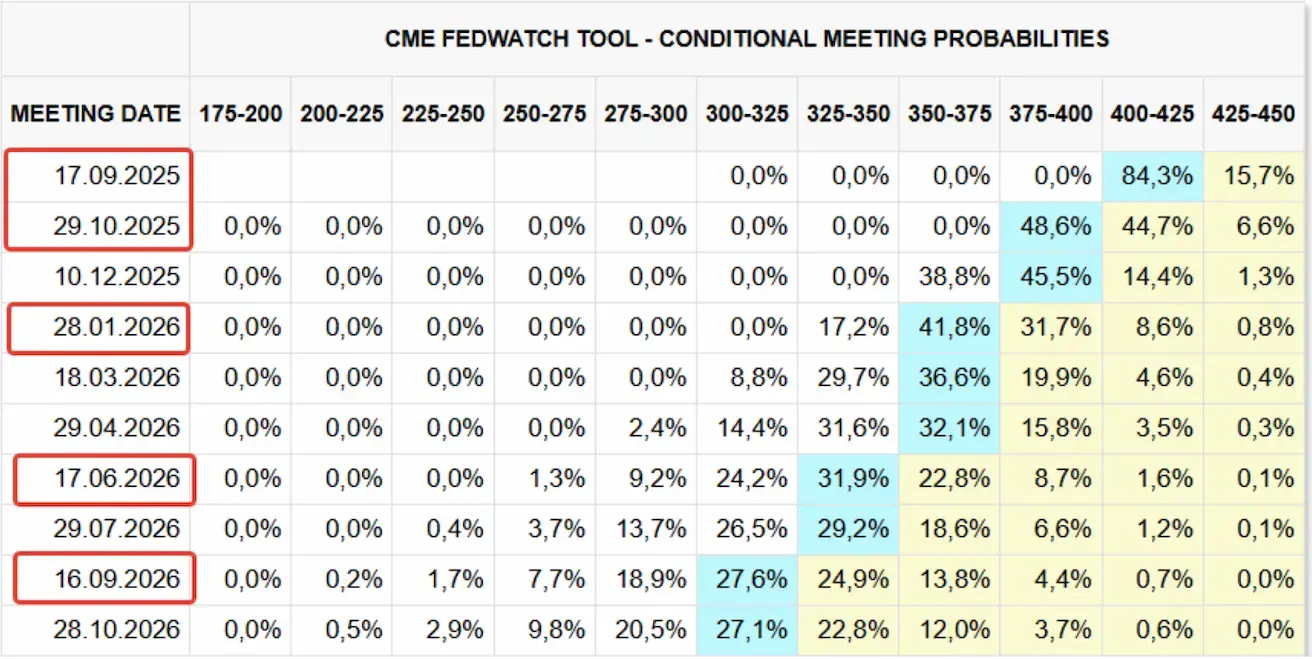

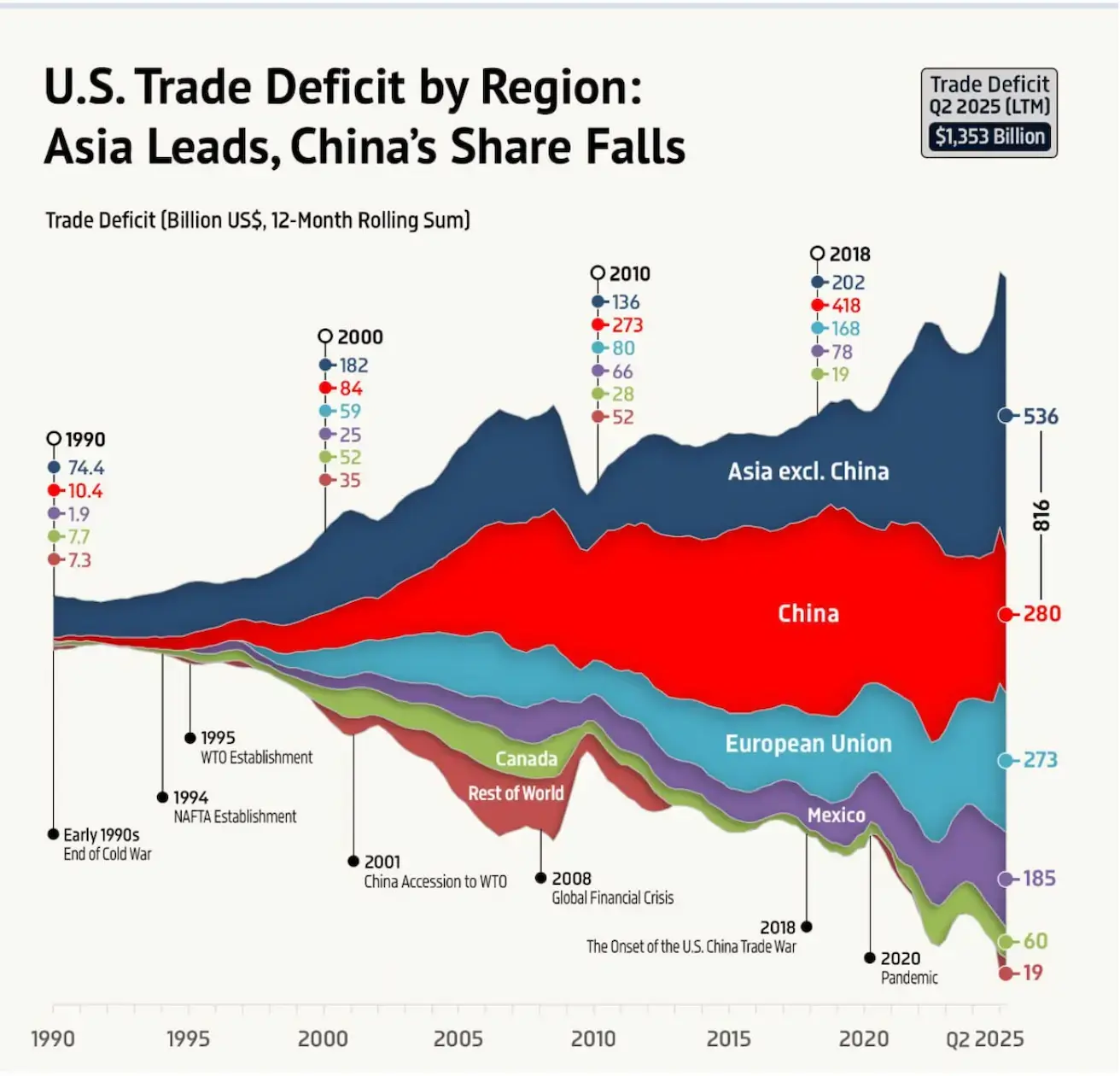

Прогноз рыночной ставки (FedWatch):

Сегодня:

Неделю назад:

Комментарии

На прошлой неделе фондовые рынки оставались в режиме Risk-on. Данные по потребительской инфляции вышли смешанными и были восприняты рынком в целом умеренно позитивно. С одной стороны, месячный CPI за июль показал более скромный рост +0,2% против роста 0,3% в июне. В годовом выражении CPI не изменился — 2,7%, однако базовый CPI вырос до 3,1% (против 2,9% в июне) — это явный разворот тренда вверх.

Также в четверг были опубликованы данные по производственной инфляции (PPI). Индекс показал рост (м/м) на 0,9% в июле с учётом сезонности, что стало самым большим приростом с июня 2022 года. В нескорректированном выражении индекс вырос на 3,3% за 12 месяцев, закончившихся в июле, что стало самым крупным годовалым приростом с 3,4% в феврале 2025 года.

Данный рост указывает на то, что компании не берут на себя расходы по росту импортных пошлин.

CPI отражает текущий уровень инфляции, а PPI — будущий. Соответственно, последний выпуск PPI повышает вероятность роста потребительской инфляции в ближайшие недели. В такой ситуации риторика ФРС может остаться умеренно жёсткой.

Также выросли инфляционные ожидания: на 12 месяцев — 4,9%, на 5 лет — 3,9%.

Однако рыночные ожидания по FedWatch остаются позитивными:

- К следующему заседанию (17 сентября): ожидаемая вероятность снижения ставки 84,3%;

- В течение следующих 12 месяцев: 5 шагов снижения по 0,25% до диапазона 3,00–3,25%;

- До конца года ожидается ещё 2 снижения.

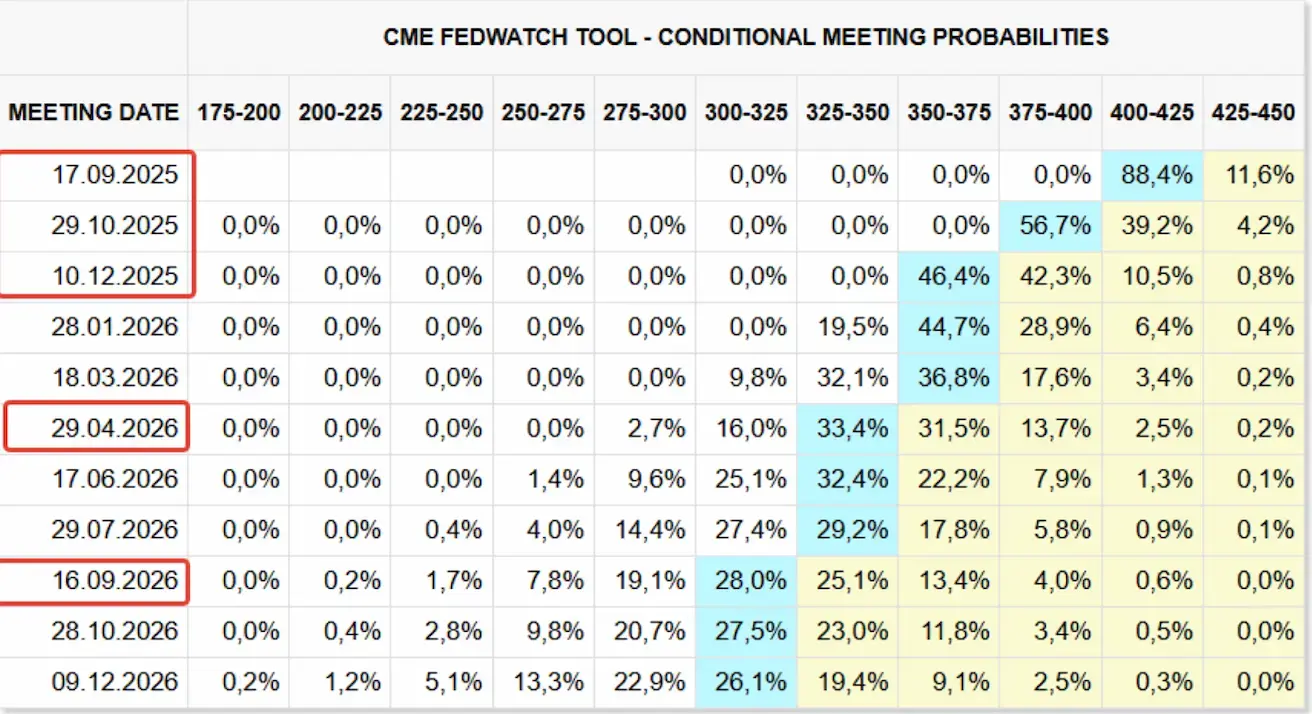

Торговые войны сквозь призму торгового баланса США

- Дефицит торгового баланса США по товарам (12 мес. до 2 кв. 2025): $1,353 трлн.

- Азия: $816 млрд (60%) — Китай $280 млрд (21%), остальная Азия $536 млрд (40%).

- ЕС: $273 млрд (20%).

- Мексика: $185 млрд (14%).

- Канада: $60 млрд (5%).

Фондовый рынок

- Медианный рост за неделю: +1,41%. Лидеры: базовые материалы, потребительские циклические, здравоохранение.

- С начала года: +0,42%. Лидеры: коммунальные услуги, базовые материалы, коммуникационные услуги. Аутсайдеры: технологии (–7,96%), здравоохранение (–10,93%).

Индексы:

- S&P 500: +0,94% (закрытие недели 6449,79). С начала года +9,26%.

- Nasdaq 100: +0,43% (закрытие недели 23712,07). С начала года +12,27%.

- Euro Stoxx 600: +1,09% (закрытие недели 555,1). С начала года +9,79%.

- CSI Index (Китай): +2,37% (закрытие недели 4202,35). С начала года +6,90%.

Китай/Торговля:

- Трамп разрешил некоторые продажи чипов из США в Китай; перемирие с Пекином продлено на 3 месяца (до 10 ноября).

- Котировки китайских индексов выросли.

- Hang Seng TECH Index: +1,52% (закрытие недели 5543,17). С начала года +24,94%.

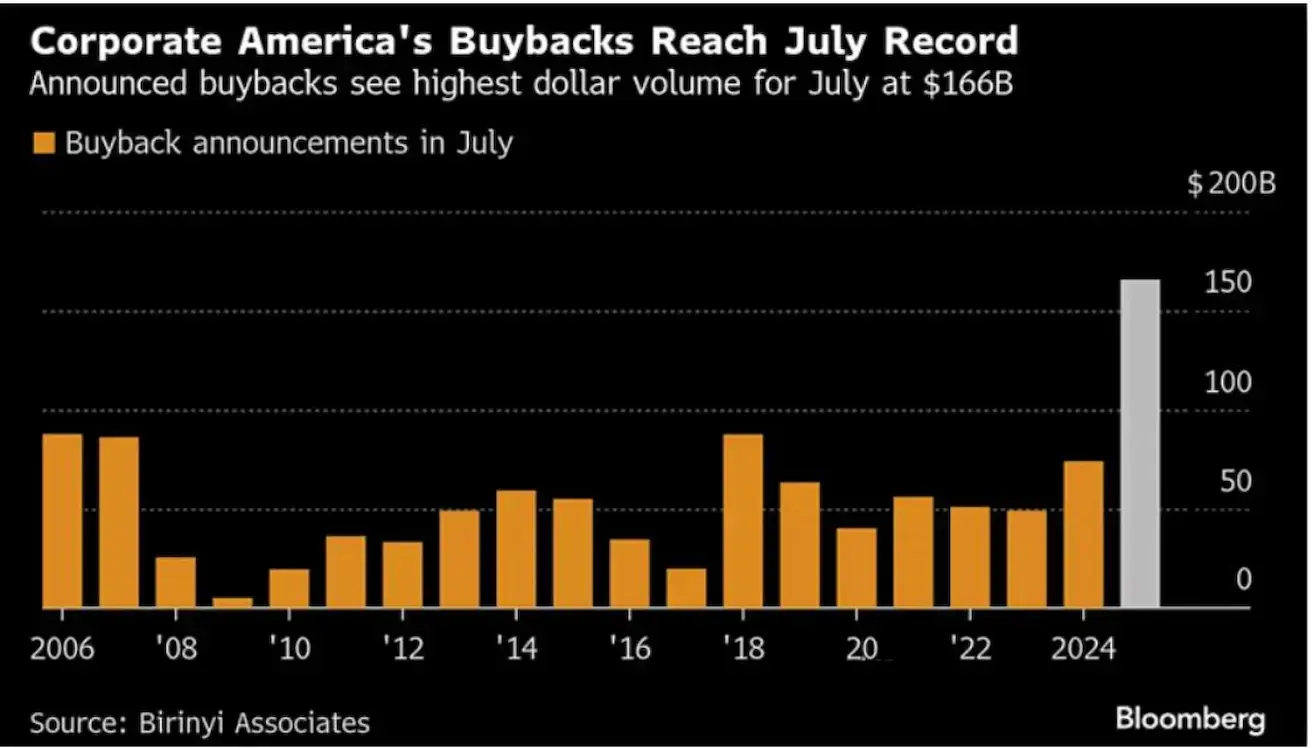

Выкуп акций:

- Июль: американские компании объявили о байбэках на $166 млрд — рекордный июль за 20 лет.

- Воспринимается как доверие к устойчивости рынка.

- Однако продажи инсайдерами высоки: например, основатель Amazon Джефф Безос продал акций на $1,51 млрд в июле.

Долговой рынок

- Доходности казначейских облигаций выросли (негативная реакция на инфляционные данные).

- ETF 20+ летних казначейских облигаций США (TLT): –1,02% (закрытие 86,40). С начала года –1,59%.

Доходности и спрэды (30.06.2025 vs 07.07.2024):

- Доходность 10-летних гособлигаций США: 4,31% (против 4,27%).

- Индекс доходности BBB корпоративных облигаций США (ICE BofA): 5,12% (против 5,14%).

- Спред между 10-летними и 2-летними облигациями: 56 б.п. (против 51).

- Спред между 10-летними и 3-месячными облигациями: 8 б.п. (против 2).

Товарные рынки

Золото (фьючерсы, GC):

- –2,21% (закрытие недели 3381,7 $/унц.).

- С начала года +28,05%.

- С апреля диапазон: 3250–3450 $/унц.

Индекс доллара США (DX фьючерсы):

- –0,39% (закрытие недели 97,705).

- С начала года –9,81%.

Нефть (фьючерсы CL):

- –0,33% (закрытие недели $63,14/баррель).

- С начала года –12,12%.

- Текущий баланс спроса/предложения не способствует росту цен на нефть.

OPEC+:

- Прогноз спроса на 2025 г. — без изменений: 105,14 млн барр./сут. (+1,29 млн).

- На 2026 г. пересмотрен вверх: 106,52 млн барр./сут. (+1,38 млн против 1,28 млн).

- Корректировка добычи: в сентябре 2025 г. 8 стран снизят добычу на 547 тыс. б/с к уровню августа (отмена четырёх последних месячных увеличений).

- Гибкость позволяет приостановить отмену ограничений при изменении рыночной ситуации.

EIA (Управление энергетической информации США):

- Прогноз Brent: падение с $71/барр. (июль) до $58 в 4 кв. 2025, около $50 в начале 2026.

- Причина: рост запасов после решений OPEC+.

- Ожидается увеличение мировых запасов более чем на 2 млн б/с в 4 кв. 2025 и 1 кв. 2026.

Источник: EIA STEO

IEA (Международное энергетическое агентство):

- Прогнозирует рекордный профицит нефти в 2026: +2,96 млн б/с (больше, чем во время пандемии 2020).

- Мировой рост спроса в 2025: 680 тыс. б/с (ранее 700 тыс.).

- В 2026: 700 тыс. б/с (ранее 740 тыс.), до общего уровня 104,4 млн б/с.

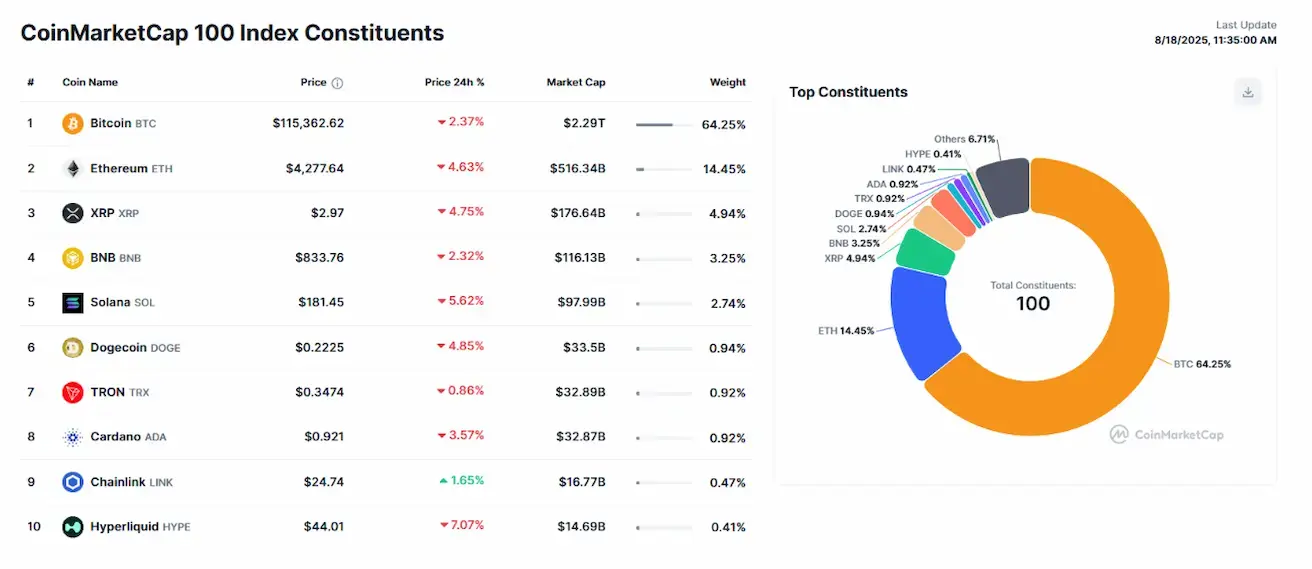

Криптовалюты

Фьючерсы на биткоин:

- +0,16% (закрытие недели $117 610).

- С начала года +23,45%.

Фьючерсы на эфир:

- +9,02% (закрытие недели $4448,5).

- С начала года +31,46%.

- После выхода PPI как BTC (ATH $125K), так и ETH (локальный $4800) снизились.

- На премаркете сегодня: BTC –2%, ETH –5%.

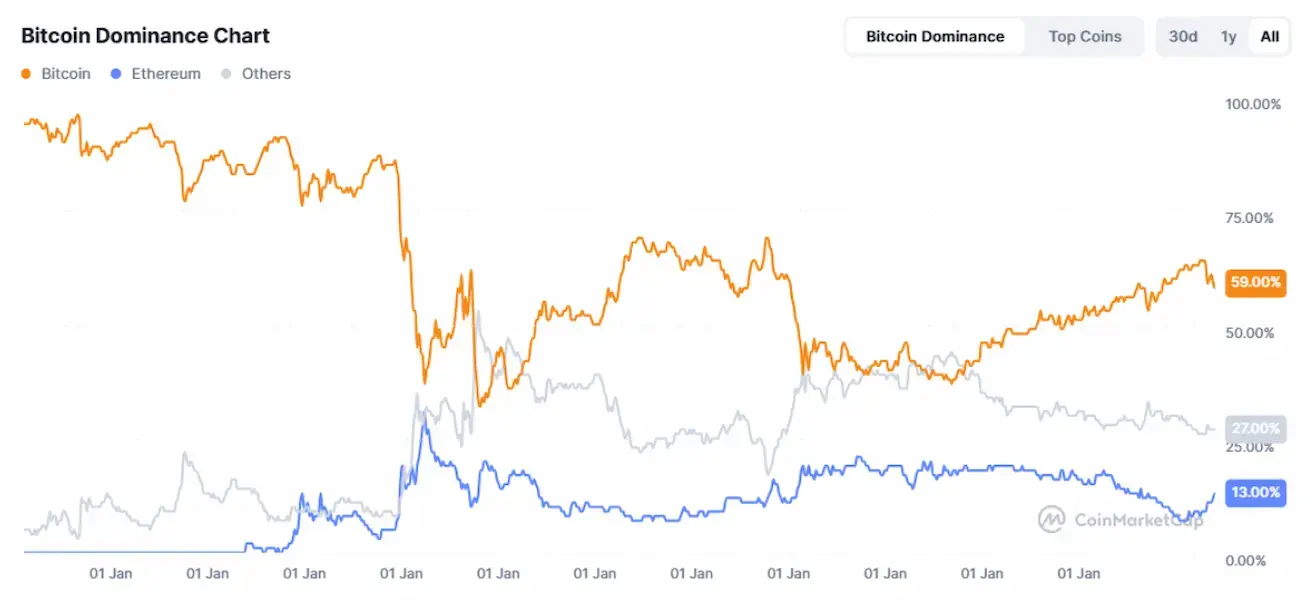

Рыночная капитализация:

- $3,89 трлн (против $4,06 трлн на прошлой неделе).

- Доля BTC: 59,0% (предыд. 59,9%).

- Доля ETH: 13,3% (предыд. 12,8%).

- Прочие криптоактивы: 27,7% (предыд. 27,3%).

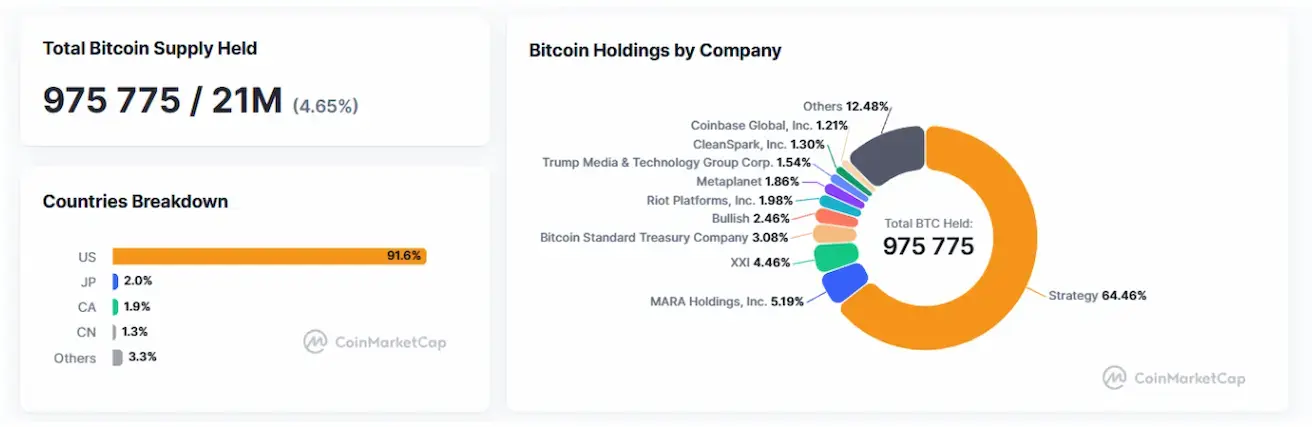

Bitcoin Treasuries:

- Корпоративные держатели владеют 4,65% общего предложения BTC; 91% из них — компании США.

Новости:

- Минфин США Скотт Бессент исключил дальнейшие закупки биткоина в резервы (несмотря на прежнюю поддержку).

- Текущий резерв США в BTC: $15–20 млрд.

Источник: CryptoBriefing

English

English Қазақша

Қазақша