5 августа — 11 августа: Еженедельный экономический обзор

Ключевые рыночные инсайты

Макроэкономическая статистика

Инфляция:

- Базовый индекс потребительских цен (CPI) (г/г) (июнь): 3,3% (предыдущее значение: 3,4%)

- Индекс потребительских цен (CPI) (г/г) (июнь): 3,0% (предыдущее значение: 3,3%)

Целевой уровень инфляции ФРС:

- Базовый индекс цен на личное потребление (PCE) (г/г) (июнь): 2,63% (предыдущее значение: 2,62%)

- Индекс цен на личное потребление (PCE) (г/г) (май): 2,51% (предыдущее значение: 2,6%)

Ожидания по инфляции:

- Ожидаемая инфляция на 12 месяцев (июнь): 2,9% (предыдущее значение: 3,0%)

- Ожидаемая инфляция на 3 года (июнь): 2,9% (предыдущее значение: 2,8%)

- Ожидаемая инфляция на 5 лет (июнь): 2,9% (предыдущее значение: 3,0%)

ВВП (кв/кв) (2 квартал) (предварительная оценка): 2,8% (предыдущее: 1,4%), Дефлятор ВВП (кв/кв) (1 квартал): 2,3% (предыдущее: 3,1%)

Индекс деловой активности (PMI) (выше 50 — экономический рост, ниже — спад):

- Сектор услуг (июнь): 56,0 (предыдущее значение: 55,3)

- Промышленный сектор (июнь): 51,4 (предыдущее значение: 49,5, пересмотр)

- Композитный индекс S&P Global (июнь): 55,0 (предыдущее значение: 54,8)

Рынок труда

- Уровень безработицы (июль): 4,3% (предыдущее значение: 4,1%)

- Изменение числа рабочих мест в частном секторе (июнь): 97 тыс. (предыдущее значение: 136 тыс.)

- Средний почасовой заработок (июль, г/г): 3,6% (предыдущее значение: 3,8%)

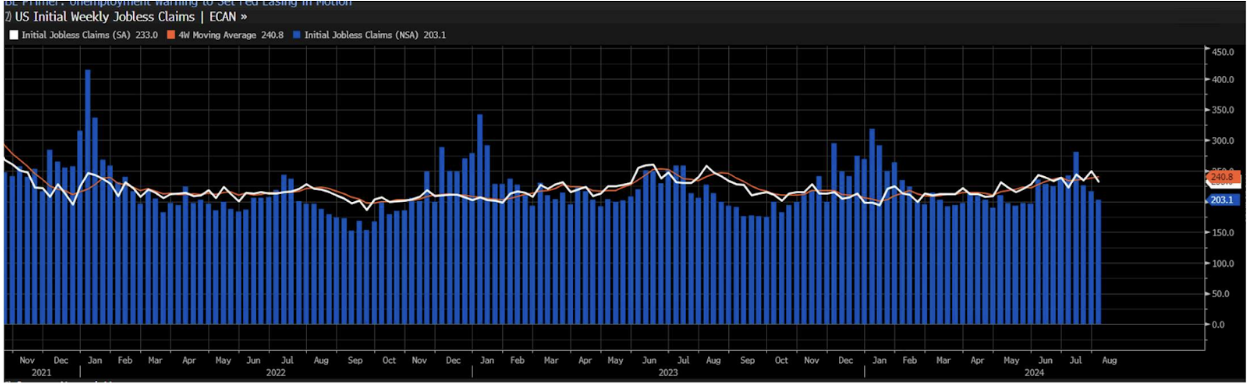

- Первичные обращения за пособием по безработице: 233 тыс. (предыдущее значение: 249 тыс.)

Денежно-кредитная политика

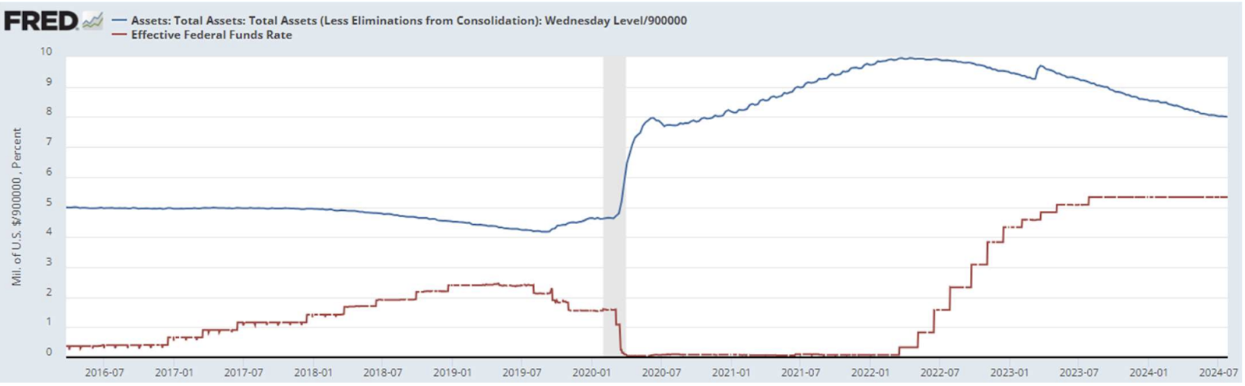

- Ставка по федеральным фондам (EFFR): 5,50% (красная линия)

- Баланс ФРС продолжает снижаться, но более медленными темпами: $7,175 трлн

Ожидания рынка по ставке (FedWatch):

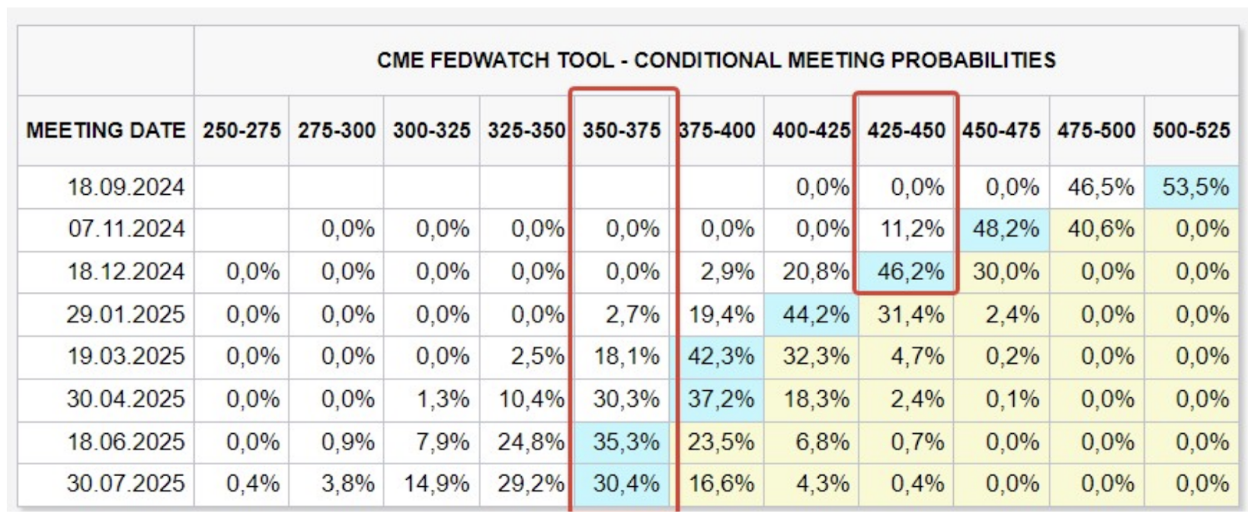

Сегодня:

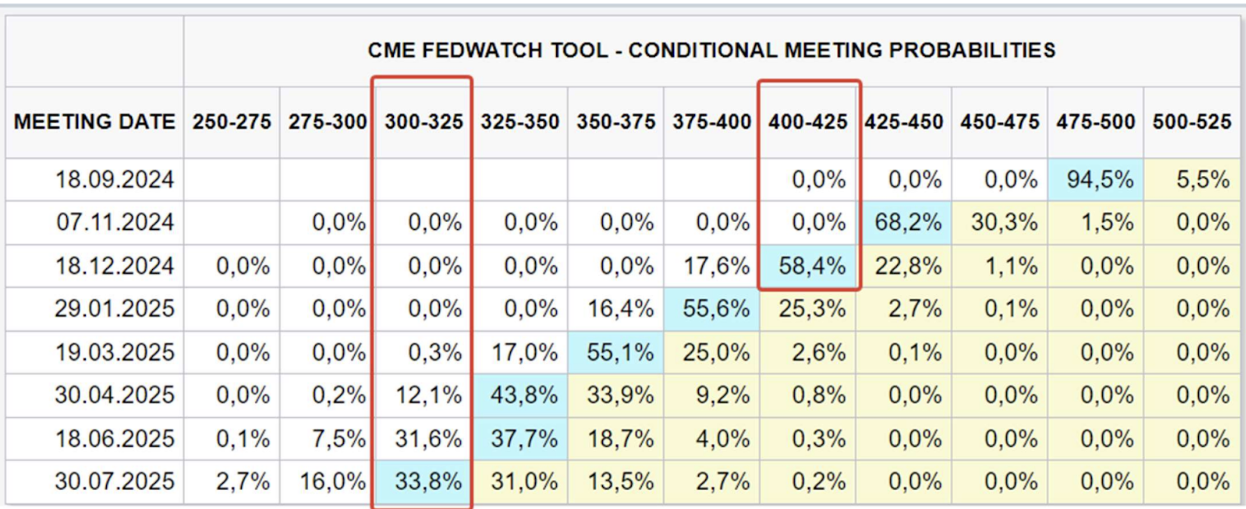

Неделей ранее:

Комментарии

-

Количество первичных обращений за пособием по безработице снизилось до 233 тыс., что ниже ожиданий (250 тыс.) и пересмотренного показателя прошлой недели. Эти данные привлекли больше внимания на фоне предыдущего слабого отчёта по занятости. Публикация оказала позитивное влияние на рынки;

-

Ожидания FedWatch на декабрь текущего года предполагают три снижения ставки до диапазона 4,00%–4,25% (снижение на 1%). Долгосрочные ожидания на год вперёд — шесть снижений до уровня 3,50%–3,75% (на 2,25% ниже);

-

Генеральный директор Goldman Sachs Group Inc. считает, что ФРС не будет предпринимать экстренных мер по снижению стоимости заимствований, и считает вероятным одно-два снижения ставки осенью.

Рынок

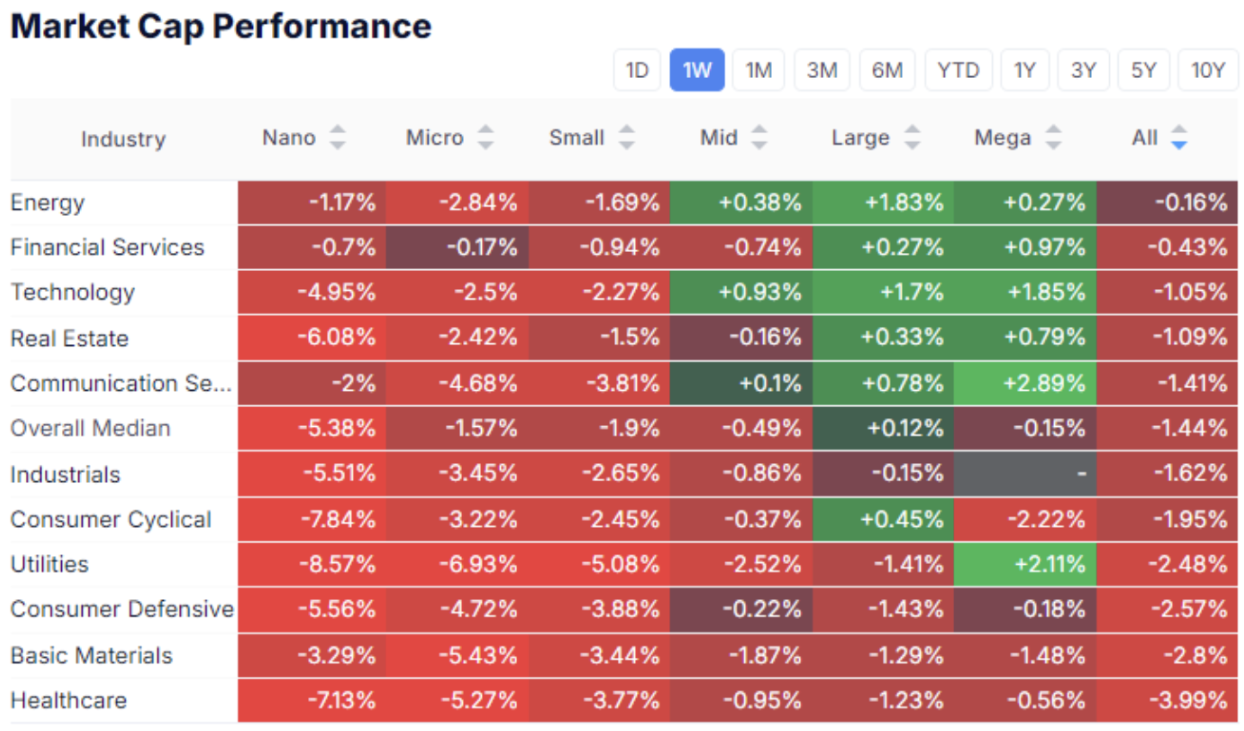

Динамика рыночной капитализации

Фондовый рынок:

XLY/XLP

Медианная стоимость фондового рынка снизилась на 1,44%.

Наблюдался приток капитала в компании с большой капитализацией в секторах энергетики, финансов, технологий, коммуникаций и коммунальных услуг.

Более сильное давление продаж отмечалось в потребительском секторе, сырьевых товарах, здравоохранении и по всем секторам средних и малых компаний.

Данная тенденция указывает на продолжающееся неприятие риска инвесторами.

Существенный разрыв в соотношении XLY/XLP (отрасль товаров длительного использования к отрасли товаров первой необходимости) подтверждает данную тенденцию.

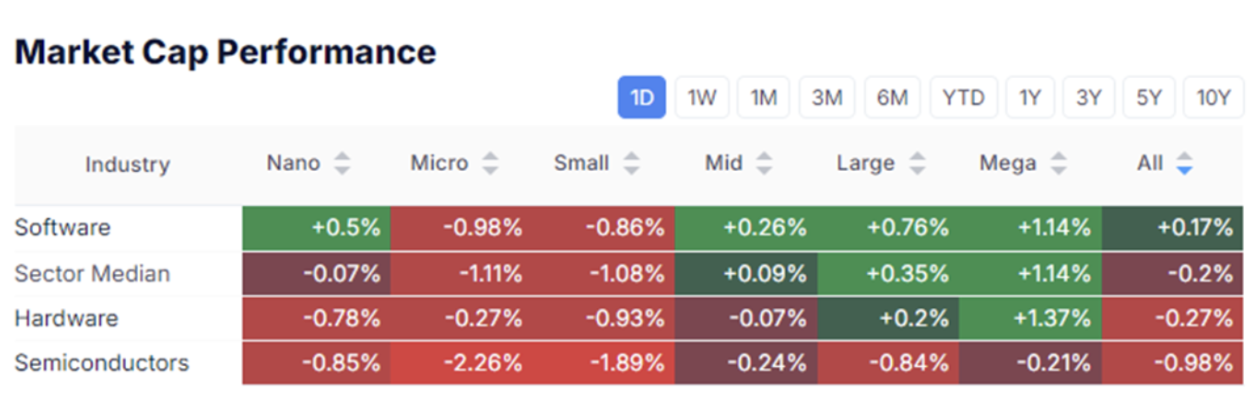

Технологический сектор:

SMH

Сектор полупроводников по ETF SMH почти закрыл разрыв за неделю. Падение от пика превысило 20%.

Тем не менее, производство полупроводников остаётся сильной темой. Рост с начала года превысил 30%. В целом, настроение в секторе остаётся бычьим.

Standard&Poor's 500:

NASDAQ 100:

SP500: недельный рост — 3,88%, текущая цена ниже исторического максимума на 5,66%. Индекс краткосрочно пробивал 200-дневную скользящую среднюю, но к концу недели закрыл разрыв и вернулся выше неё.

NASDAQ100: схожая динамика, от исторического максимума — 10,65%, за неделю — 6,12%. Волатильность NDX в два раза выше, чем у SP500.

Волатильность (индексы VIX на SP500, снизу RVX на средние и малые компании).

Волатильность снизилась за неделю, остаётся выше среднего, однако текущая картина свидетельствует о нормализации ситуации.

VIX:

RVX:

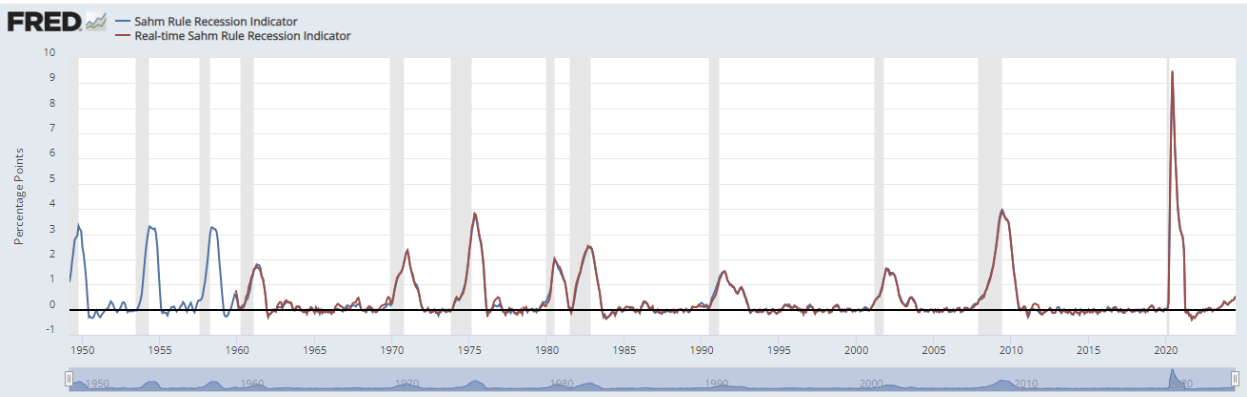

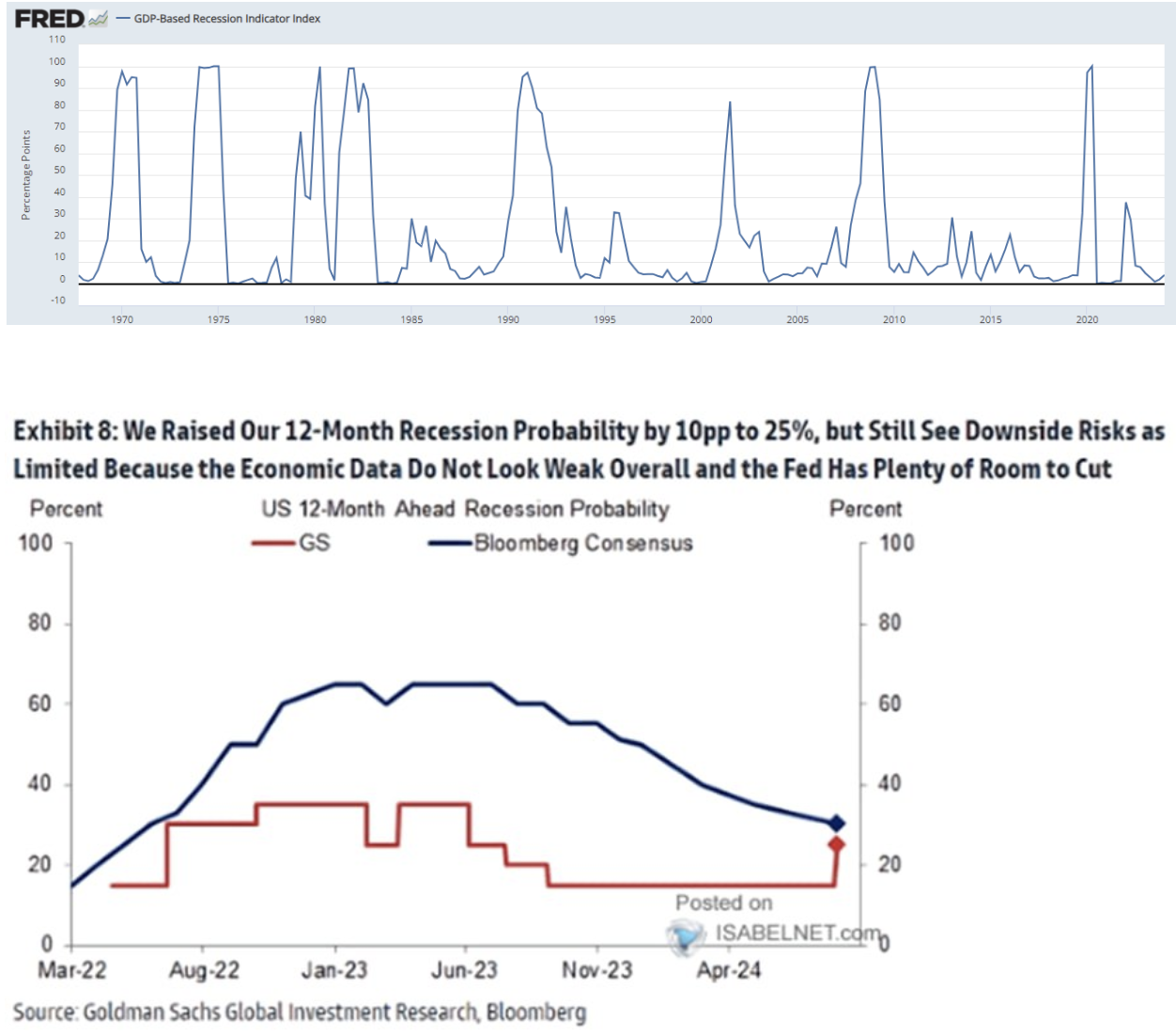

Вероятность рецессии в США

Индикатор рецессии Sahm:

Индекс вероятности рецессии на основе ВВП 4,00:

Верхний график — индикатор рецессии Sahm (на основе рынка труда) превысил уровень 0,5, что исторически сигнализирует о начале рецессии. Средний график — индикатор вероятности рецессии по ВВП: текущее значение 4 — диапазон рецессии от 33 до 65. Нижний график — оценка вероятности рецессии по мнению GS и JPM: показатели 25% и 30% соответственно. В целом, оценки вероятности повысились, но не критичны.

Рынок казначейских бумаг

Стоимость фьючерсов на долгосрочные облигации снизилась по мере снижения волатильности на фондовом рынке, вернувшись в горизонтальный диапазон. За неделю снижение составило около 2,0%. Однако общий восходящий тренд сохраняется.

Первичные размещения гособлигаций показали снижение доходности по всей кривой — это отражает рыночные ожидания скорого снижения ставок.

Золото:

Золото продолжает рост, цена приближается к историческому максимуму (текущее значение: $2 480 за тройскую унцию).

Итоги:

Ситуация на рынках постепенно успокаивается. За неделю наблюдалось снижение волатильности. В среднесрочной перспективе коррекция на фондовом рынке может продолжиться. Риторика представителей ФРС становится мягче. Скорее всего, ставка будет снижена в сентябре, однако ключевыми будут данные по инфляции и рынку труда.

Хотите приобрести доли в частных технологических компаниях вместе с нами? Ознакомьтесь с нашими тарифами Wealth и Growth, которые дают доступ к уникальным сделкам венчурного капитала!

Дисклеймер: «Использование товарного знака осуществляется исключительно в информационных целях, не означает поддержку или аффилированность. Информация в данном сообщении предназначена только для ознакомления и не является офертой на приобретение или предложением о продаже, подписке или покупке каких-либо ценных бумаг».

English

English Қазақша

Қазақша