22–28 декабря 2025 года: еженедельный экономический обзор

Ключевые события на рынках

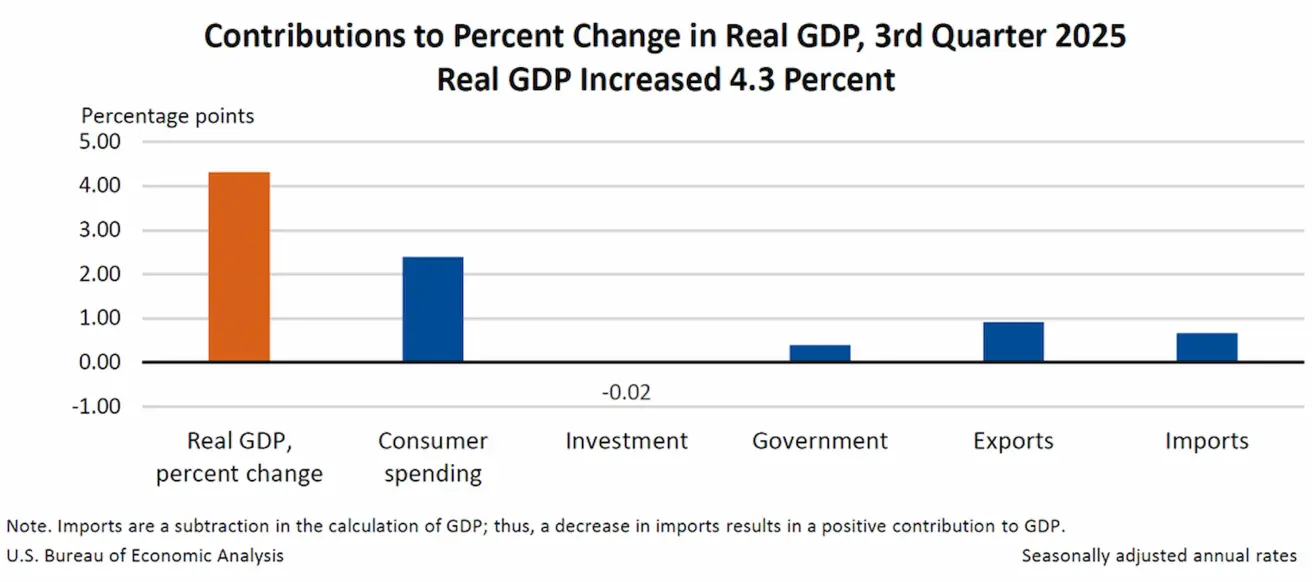

За прошедшую неделю рыночные настроения оставались позитивными, чему способствовали макроэкономические данные. Рост ВВП США превзошёл ожидания и достиг максимального за два года уровня +4,3%, что, в свою очередь, снизило вероятность снижения ставки на 25 б.п. в январе до 19,4%.

Рост реального ВВП в третьем квартале отражал увеличение потребительских расходов, экспорта и государственных расходов, которые были частично компенсированы снижением инвестиций. Рост также поддерживался ослаблением напряжённости в торговой политике и снижением тарифов.

Данные также указали на улучшение ситуации на рынке труда. Занятость в частном секторе растёт третью неделю подряд, в среднем на 11 500 рабочих мест в неделю. Первичные заявки на пособие по безработице в США снизились на 10 000.

Макроэкономическая статистика

ИНФЛЯЦИЯ: ИНДЕКС ПОТРЕБИТЕЛЬСКИХ ЦЕН (СЕНТЯБРЬ):

- Базовый CPI: (м/м) 0,2% (пред.: 0,3%); (г/г) 2,6% (пред.: 3,0%).

- CPI: (м/м) 0,3% (пред.: 0,4%); (г/г) 2,7% (пред.: 3,0%).

ИНДЕКС ЦЕН ПРОИЗВОДИТЕЛЕЙ (СЕНТЯБРЬ):

- PPI (м/м): 0,3%, пред.: -0,1%.

- Базовый PPI (м/м): 0,1%, пред.: -0,1%.

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (МИЧИГАНСКИЙ УНИВЕРСИТЕТ) (ДЕКАБРЬ):

- 12‑месячные инфляционные ожидания: 4,1%, пред.: 4,5%;

- 5‑летние инфляционные ожидания: 3,2%, пред.: 3,4%.

Индекс цен на личное потребление за вычетом продовольствия и энергоносителей (Core PCE) (сентябрь) (предпочитаемый ФРС индикатор инфляции):

- (м/м): 0,2%, пред.: 0,2%; (г/г): 2,8%, пред.: 2,9%. ВВП (U.S. Bureau of Economic Analysis, BEA) (3 кв. 2025 года, в годовом выражении, предварительная оценка): +4,3% (2 кв. 2025: +3,8%).

Индикатор GDPNow Федерального резервного банка Атланты (4 кв.): 3,9% (пред.: 3,5%).

(Модель прогнозирования GDPNow предоставляет «текущую» оценку официального показателя до его публикации, оценивая рост ВВП с использованием методологии, сходной с методологией U.S. Bureau of Economic Analysis.)

Индекс деловой активности (PMI) (декабрь):

(Значение выше 50 указывает на расширение, ниже 50 — на сокращение)

- Сектор услуг: 52,9 (пред.: 54,1);

- Обрабатывающая промышленность: 51,8 (пред.: 52,2);

- S&P Global Composite: 53,0 (пред.: 54,2).

РЫНОК ТРУДА (BLS) (НОЯБРЬ)

Данные по рынку труда превзошли ожидания по нескольким показателям:

- Уровень безработицы: 4,6% (пред.: 4,4%);

- Общее число лиц, получающих пособия по безработице в США: 1 923 тыс. (пред.: 1 885 тыс., пересмотрено);

- Первичные заявки на пособие по безработице: 214 тыс. (пред.: 224 тыс.);

- Изменение числа рабочих мест вне сельского хозяйства: 64 тыс. (пред.: -105 тыс.);

- Изменение числа рабочих мест в частном несельскохозяйственном секторе: 69 тыс. (пред.: -52 тыс.);

- Среднечасовая заработная плата (г/г): 3,5% (пред.: 3,7%);

- Число открытых вакансий (JOLTS): — (пред.: 7,227 млн).

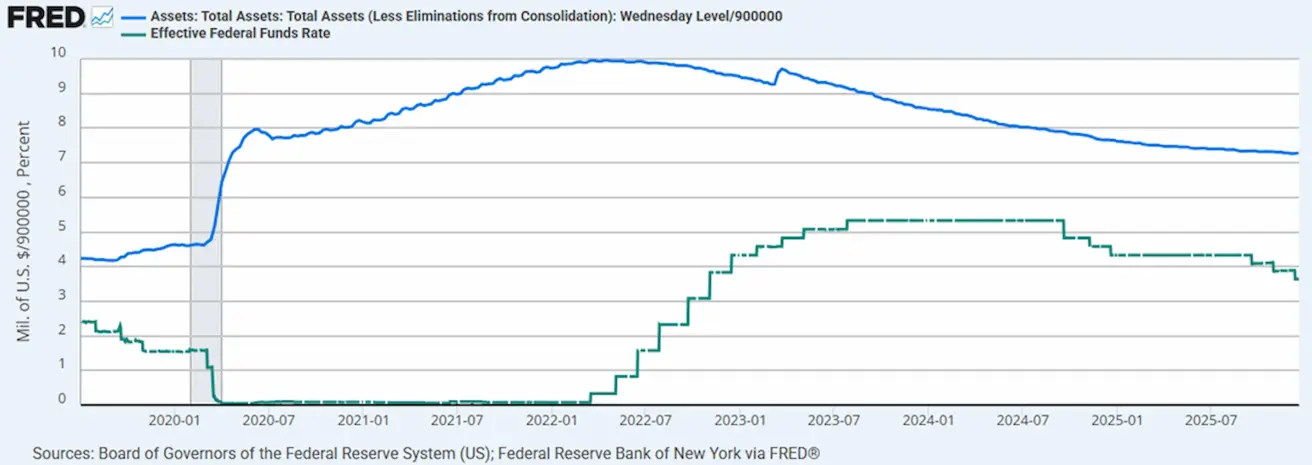

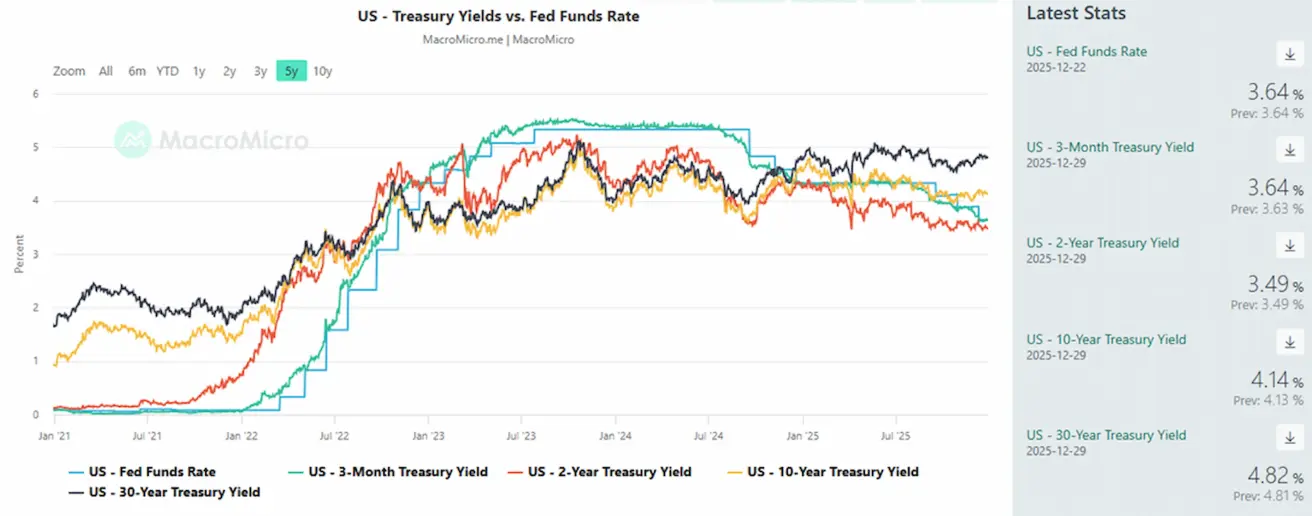

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- Эффективная ставка по федеральным фондам (EFFR): 3,50%–3,75%;

- Баланс ФРС: $6,5568 трлн, +0,33% с момента приостановки QT ($6,535 трлн).

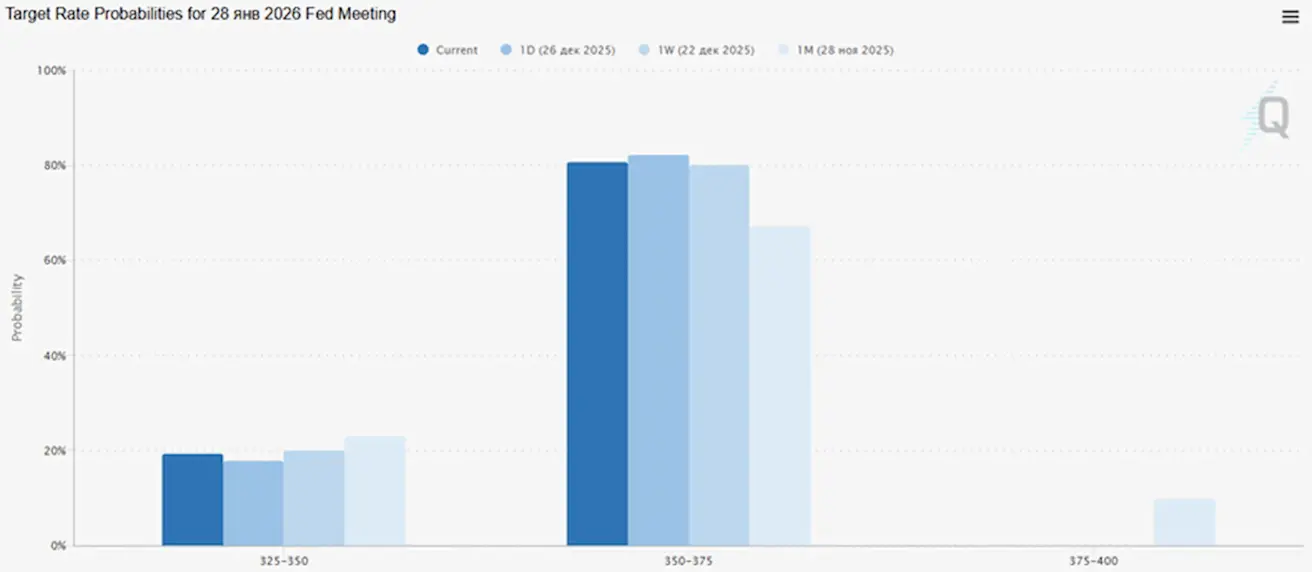

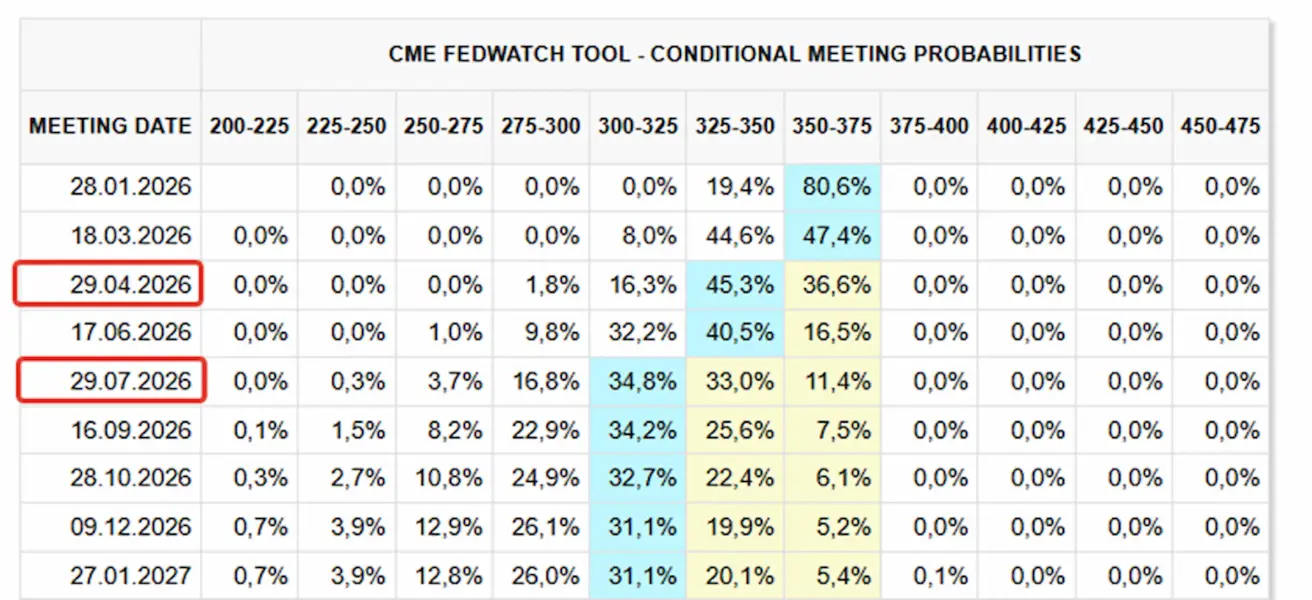

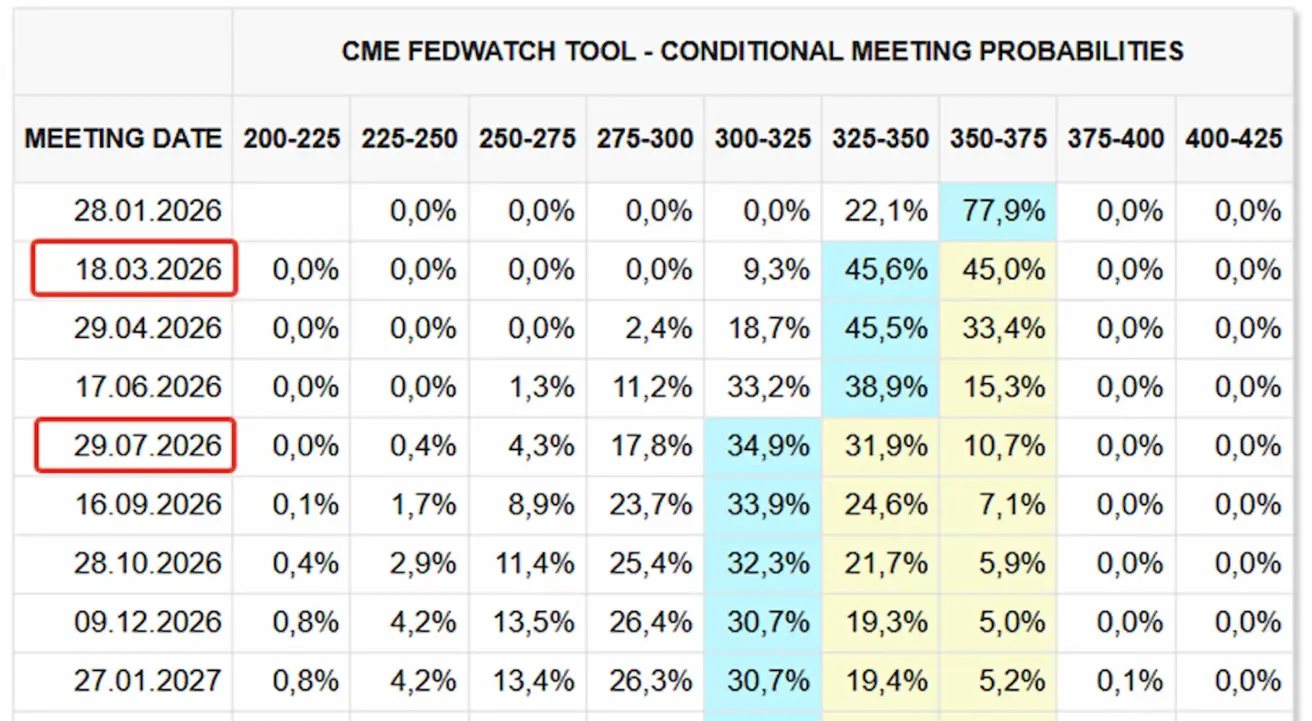

РЫНОЧНЫЙ ПРОГНОЗ ПО СТАВКЕ (FEDWATCH)

К следующему заседанию (28 января): подразумеваемая вероятность снижения ставки на 0,25 п.п. составляет 19,4%.

В течение следующих 12 месяцев: два снижения ставки по 0,25 п.п., что приведёт целевой диапазон к 3,00%–3,25%.

Сегодня:

Неделей ранее:

Рынок

SP500

Результат за неделю: +1,35% (закрытие недели: 6 929,95) и +17,34% с начала 2025 года. В пятницу индекс обновил исторический максимум на уровне 6 945 пунктов.

NASDAQ100

Результат за неделю: +1,18% (закрытие недели: 25 644,39). Доходность с начала года: +21,42%.

RUSSEL 2000 (RUT)

Результат за неделю: +0,19% (закрытие недели: 2 534,34). С начала года: +13,08%.

VIX

Индекс VIX (индекс волатильности) опустился до минимального уровня в этом году, завершив неделю на отметке 13,61 пункта. На рынке сегодня отсутствует страх.

Еврозона

Процентные ставки:

- Ставка по депозитной facility: 2,0% (пред.: 2,0%);

- Ставка по маржинальному кредитованию: 2,4% (пред.: 2,4%) (ставка, по которой банки могут занимать средства овернайт у центрального банка);

- Краткосрочная (ключевая) ставка денежно-кредитной политики: 2,15% (пред.: 2,15%).

Инфляция: индекс потребительских цен (CPI) (ноябрь):

- Базовый CPI (г/г): 2,4% (пред.: 2,4%);

- CPI: (м/м) -0,3% (пред.: 0,2%); (г/г) 2,1% (пред.: 2,2%).

ВВП (3 кв., итоговая оценка):

- кв/кв: 0,3% (пред.: 0,1%);

- г/г: 1,4% (пред.: 1,5%).

Уровень безработицы (октябрь): 6,4% (пред.: 6,3%).

Индекс деловой активности (PMI) (декабрь):

- Сектор услуг: 52,6 (пред.: 53,6);

- Обрабатывающая промышленность: 49,2 (пред.: 49,6);

- S&P Global Composite: 51,9 (пред.: 52,8).

EURO STOXX 600

После праздников Euro Stoxx 600 открылся на историческом максимуме 592 пункта. Результат за неделю: +1,06% (закрытие недели: 589,5). Доходность с начала года: +16,59%.

Китай

Процентные ставки:

- 1Y Loan Prime Rate (среднесрочное кредитование): 3,50%;

- 5Y Rate (пятилетняя ставка, влияющая на ипотеку): 3,50%.

Индикаторы инфляции (октябрь):

- Индекс потребительских цен (CPI): (м/м) -0,1% *(пред.: 0,2%); (г/г) 0,7% (пред.: 0,2%);

- Индекс цен производителей (PPI) (г/г): -2,2% (пред.: -2,1%).

- Уровень безработицы (ноябрь): 5,1% (пред.: 5,1%).

- Промышленное производство (ноябрь) (г/г): 4,8% (пред.: 4,9%).

- Инвестиции в основной капитал (ноябрь) (г/г): -2,6% (пред.: -1,7%).

- Розничные продажи (ноябрь) (г/г): 1,3% (пред.: 2,9%).

Внешняя торговля:

- Импорт (декабрь) (г/г): 1,9% (пред.: 1,0%);

- Экспорт (декабрь) (г/г): 5,9% (пред.: -1,1%).

- Сальдо внешней торговли (USD) (декабрь): USD 111,68 млрд (пред.: USD 90,7 млрд).

Индексы деловой активности (PMI) (ноябрь):

- Обрабатывающая промышленность: 49,2 (пред.: 49,0);

- Непроизводственный сектор: 49,0 (пред.: 49,0);

- Сводный индекс: 49,5 (пред.: 50,1).

CSI 300 INDEX

Результат за неделю: +1,95% (закрытие недели: 4 657,24). Рост с начала года: +18,47%.

###HANG SENG TECH INDEX (HSTECH.HK) Результат за неделю: +1,95% (закрытие недели: 4 657,24). Рост с начала года: +18,47%.

РЫНОК ОБЛИГАЦИЙ – консолидация в диапазоне

Гособлигации США 20+ (ETF TLT): +0,22% за неделю (закрытие недели: 87,74). Результат за 2025 год: -0,07%.

ДОХОДНОСТИ И СПРЕДЫ

- Рыночная доходность 10‑летних казначейских облигаций США (константная дюрация 10 лет): 4,14% (пред.: 4,17%); доходность 2‑летних казначейских облигаций: 3,49% (пред.: 3,63%);

- ICE BofA BBB U.S. Corporate Index Effective Yield: 5,01% (пред.: 5,00%);

- Спред доходностей между 10‑летними и 2‑летними казначейскими облигациями США: 65 базисных пунктов (пред.: 68 б.п.);

- Спред доходностей между 10‑летними и 3‑месячными казначейскими облигациями США: 50 базисных пунктов (пред.: 54 б.п.).

Стоимость 5‑летнего кредитного дефолтного свопа (CDS) по США (страхование от дефолта): 26,99 б.п. (против 26,99 б.п. неделей ранее).

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

Результат за неделю: +4,42% (закрытие недели: $4 562,0 за тройскую унцию). Рост с начала года: +72,74%.

ФЬЮЧЕРСЫ НА ИНДЕКС ДОЛЛАРА (DX)

Результат за неделю: -0,66%; закрытие недели: 97,735. Результат за 2025 год: -9,78%.

ФЬЮЧЕРСЫ НА НЕФТЬ

Результат за неделю: +0,69%, закрытие недели: $56,93 за баррель. Результат с начала года: -20,77%.

ФЬЮЧЕРСЫ НА BTC

Результат за неделю: -0,80%, закрытие недели: $88 031,00. Результат с начала года: -6,13%.

ФЬЮЧЕРСЫ НА ETH

Результат за неделю: -1,71% (закрытие недели: $2 953,3). Результат с начала года: -11,69%.

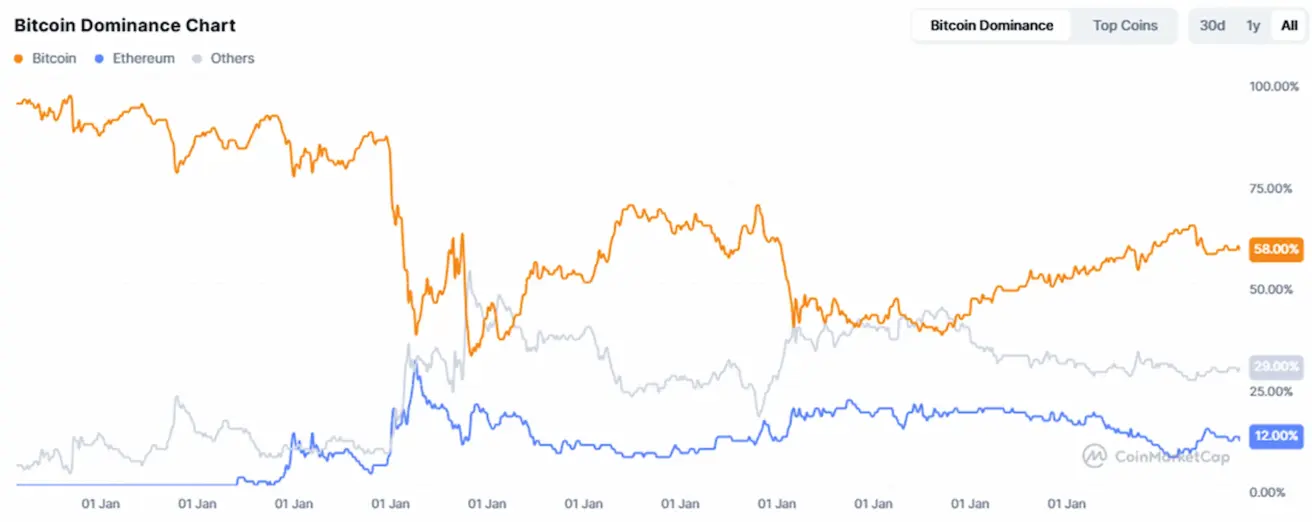

Совокупная рыночная капитализация криптовалют: $2,98 трлн (против $3,02 трлн неделей ранее) (coinmarketcap.com).

Доли на криптовалютном рынке:

- Bitcoin: 58,9% (59,1%);

- Ethereum: 12,0% (12,1%);

- прочие: 29,0% (28,8%).

Публичные компании со стратегией казначейского хранения Bitcoin. Доля биткоинов, находящихся на корпоративных балансах, по отношению к совокупному предложению Bitcoin составляет 1,76%, без изменений относительно прошлой недели.

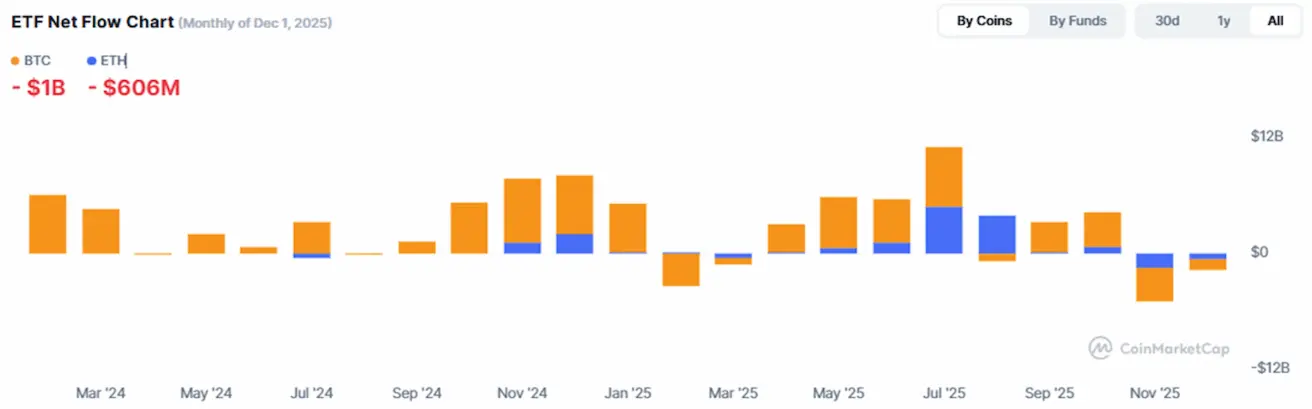

График чистых притоков/оттоков ETF:

English

English Қазақша

Қазақша