17 – 21 февраля 2025: Еженедельный экономический обзор

Ключевые обновления рынка

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

ИНФЛЯЦИЯ

- Базовый индекс потребительских цен (CPI) (м/м) (январь): 0,4% (пред.: 0,2%);

- Индекс потребительских цен (CPI) (м/м) (январь): 0,5% (пред.: 0,4%);

- Базовый индекс потребительских цен (CPI) (г/г) (январь): 3,3% (пред.: 3,2%);

- Индекс потребительских цен (CPI) (г/г) (январь): 3,0% (пред.: 2,9%).

Инфляционные ожидания (Мичиганский университет)

- Ожидаемая инфляция на 12 мес. (январь): 4,3%, пред.: 4,3%;

- Ожидаемая инфляция на 5 лет (январь): 3,5%, пред.: 3,3%.

ИНДЕКС ДЕЛОВОЙ АКТИВНОСТИ (PMI):

- Сектор услуг (декабрь): 49,7 (пред.: 52,8);

- Обрабатывающая промышленность (декабрь): 51,6 (пред.: 50,1);

- S&P Global Composite (декабрь): 50,4 (пред.: 52,4).

ВВП (BEA — Бюро экономического анализа США) (кв/кв) (Q) (предварительная оценка):

- 2,3% (пред.: 3,1%)

РЫНОК ТРУДА:

- Уровень безработицы (январь): 4,0% (пред.: 4,1%);

- Прирост числа занятых в несельскохозяйственном секторе (январь): 143 тыс. (пред.: 307 тыс.);

- Прирост занятости в частном несельскохозяйственном секторе (январь): 111 тыс. (пред.: 273 тыс. пересм.);

- Средний почасовой заработок (январь, г/г): 4,1% (пред.: 4,1%).

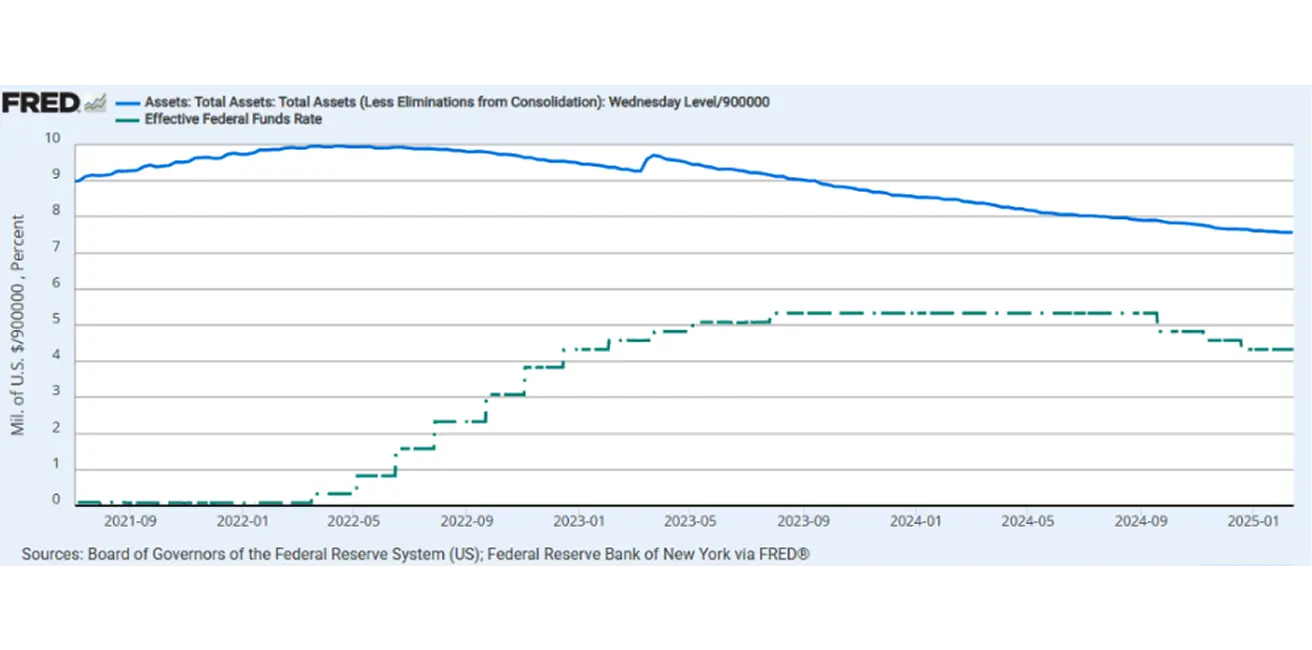

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

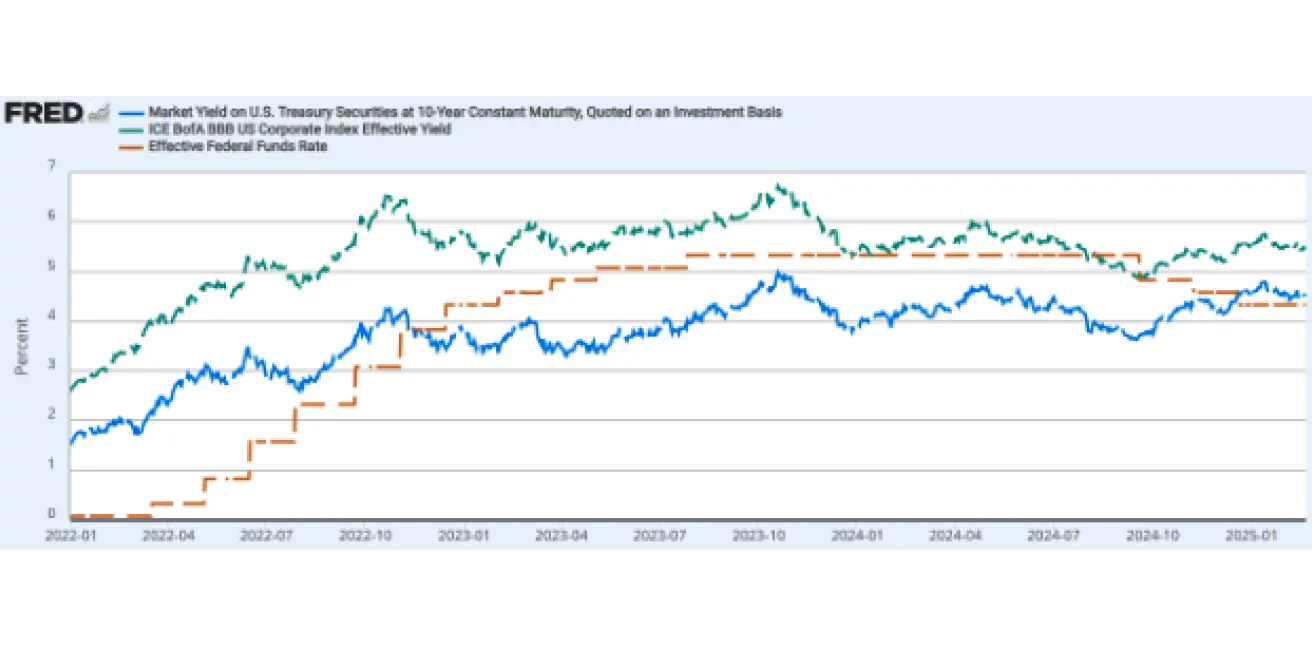

- Ставка федеральных фондов (EFFR): 4,25%–4,50% (пунктирная линия);

- Баланс ФРС (синим): $6,782 трлн (за неделю: $6,810 трлн)

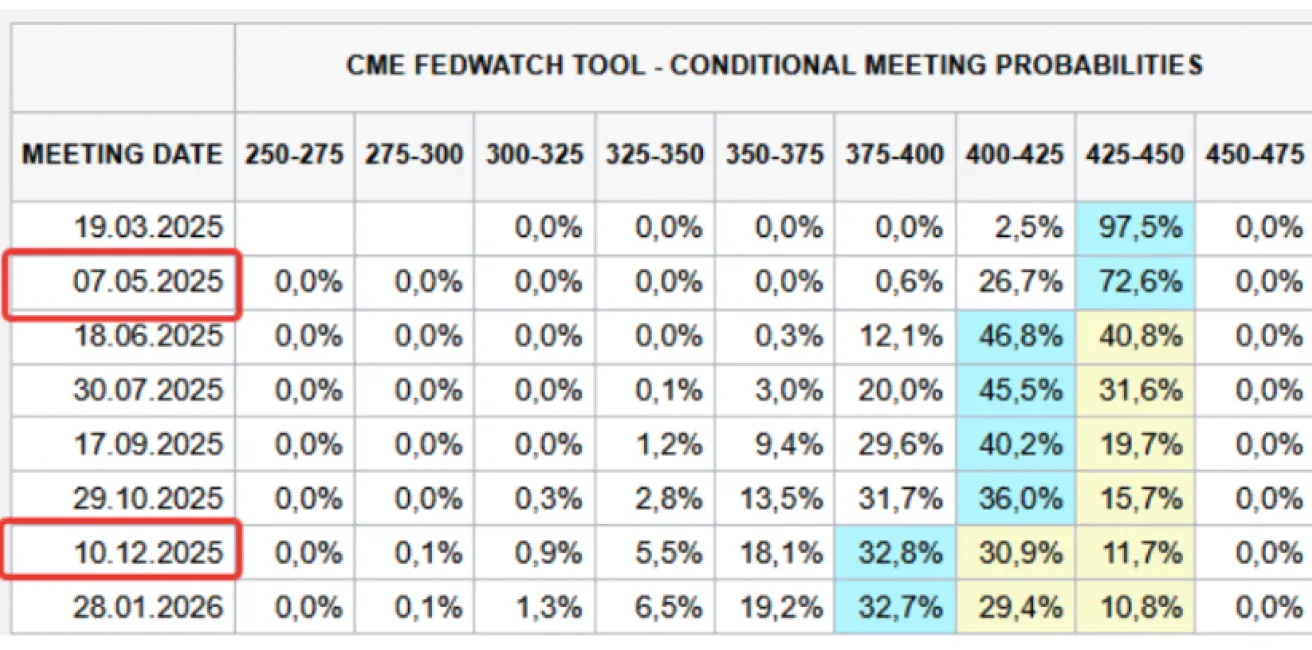

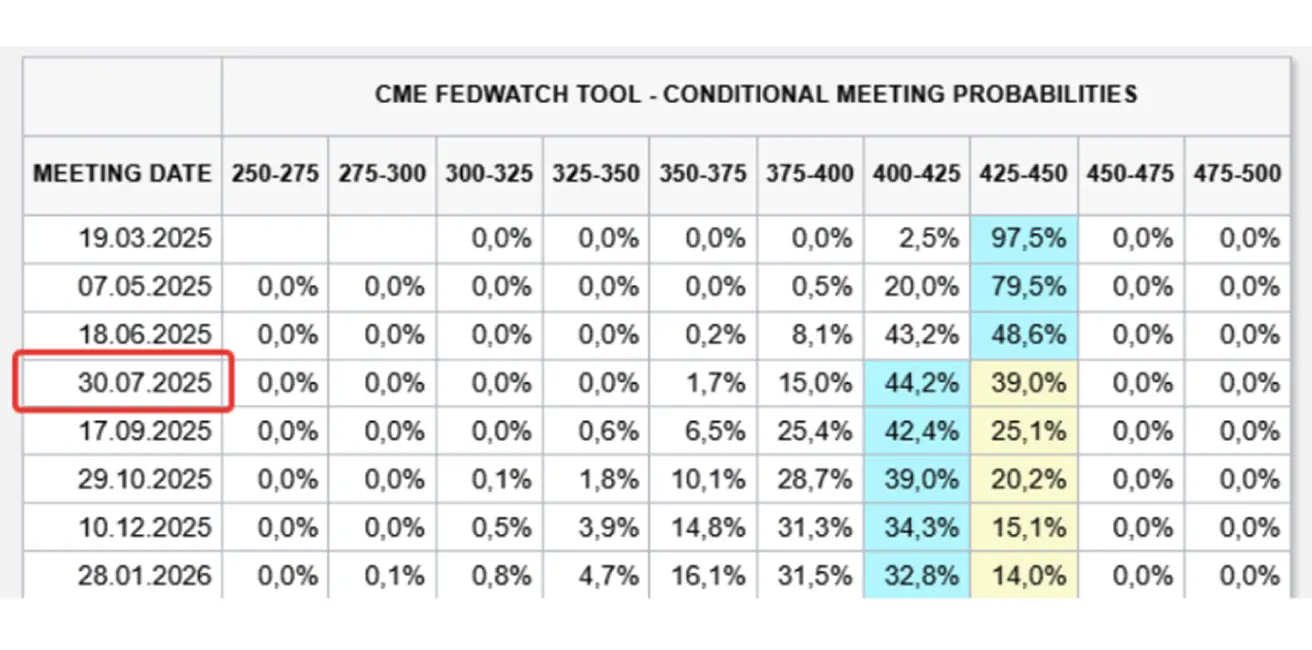

РЫНОЧНЫЙ ПРОГНОЗ ПО СТАВКЕ

Сегодня:

Неделей ранее:

Комментарий: Данные по деловой активности (PMI) отметили небольшой рост производства (+0,4), однако сектор услуг показал снижение на 1,2 пункта — это первое существенное падение с июня 2024 года. Индекс опустился ниже 50, указывая на замедление сектора услуг. Это позитивный сигнал, поскольку инфляция в услугах оказывает более значимое влияние на индекс потребительских цен.

Материалы заседания ФРС (резюме): Для снижения ставок необходимо дальнейшее подтверждение замедления инфляции. Экономика продолжает расти, а рынок труда остается стабильным.

Ожидания рынка (FedWatch tool): Сейчас заложено два снижения ставок — первое уменьшение на 0,25% перенесено на июнь, второе ожидается в декабре текущего года, с прогнозируемым диапазоном ставки 3,75–4,00%.

Рынок

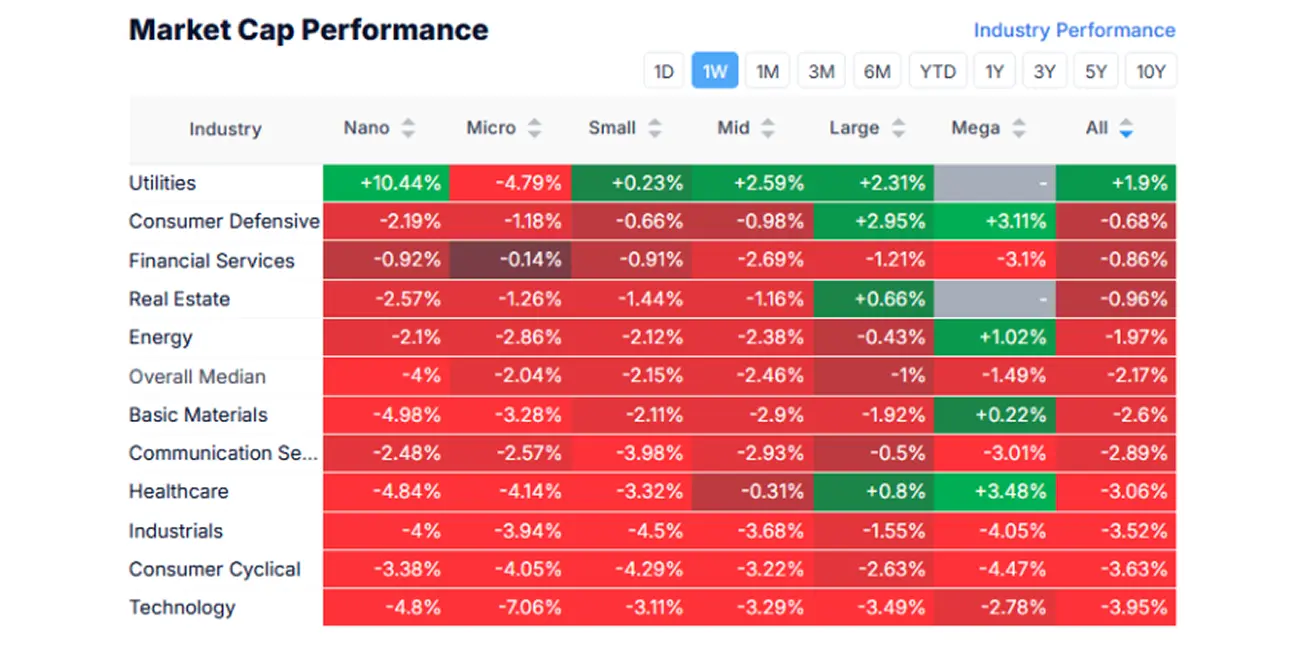

ДИНАМИКА РЫНОЧНОЙ КАПИТАЛИЗАЦИИ

На прошлой неделе фондовый рынок остался в минусе, медианное снижение составило -2,17%. Сектор коммунальных услуг оказался единственным в плюсе, наихудшие результаты — у технологий, потребительских товаров и промышленности.

SP500

NASDAQ100

Nasdaq 100: Индекс также обновил исторический максимум на уровне 22 222 в среду, но завершил неделю снижением на -2,26% (закрылся на отметке 21 614). Рост с начала года (2025): +2,34%.

ДОЛГОВОЙ РЫНОК

Облигационный рынок закрыл неделю с ростом (доходности снизились).

20+ лет U.S. Treasury Bonds (ETF TLT): +0,52% (неделя закрыта на $89,61). Рост с начала года (2025): +2,06%.

ДОХОДНОСТИ И СПРЕДЫ

Доходности и спреды 17.02.2025 vs 14.02.2024

- Рыночная доходность 10-летних гособлигаций США: 4,437% (4,493)%;

- ICE BofA BBB US Corporate Index Effective Yield: 5,46% (5,59%)

Спред доходностей между 10-летними и 2-летними казначейскими облигациями США сейчас составляет 23,7 против 18,3 базисных пункта, отражая разницу в доходности между долгосрочными и краткосрочными облигациями.

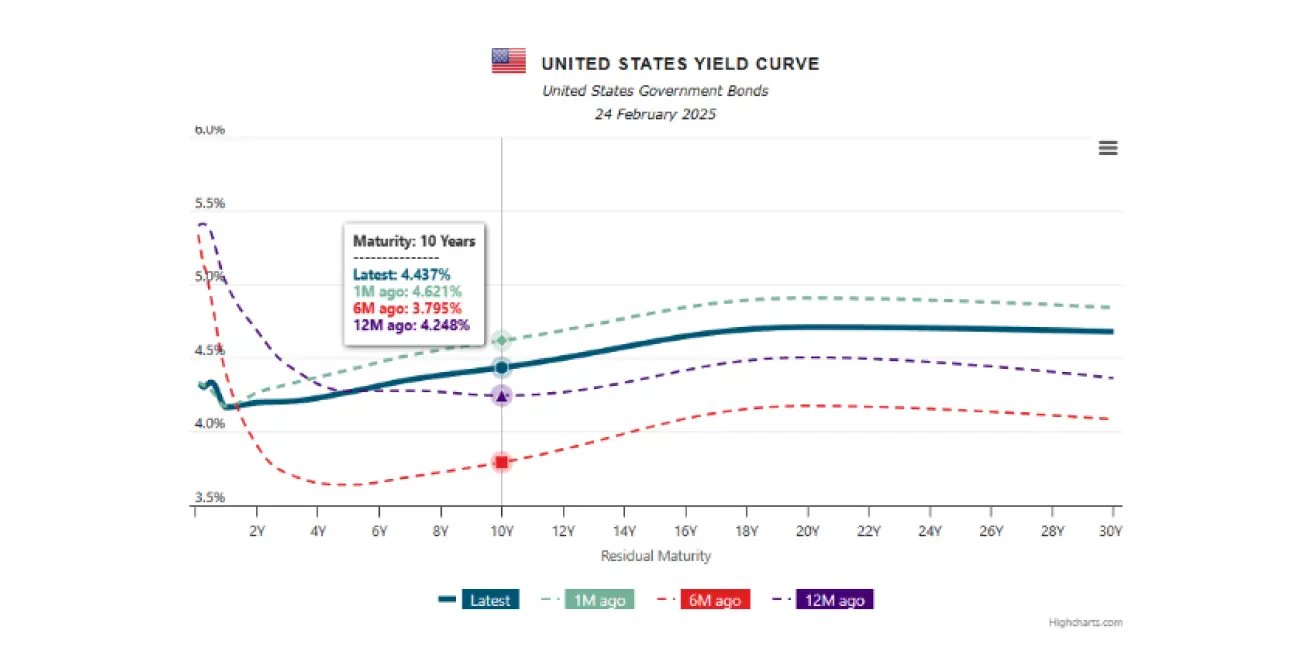

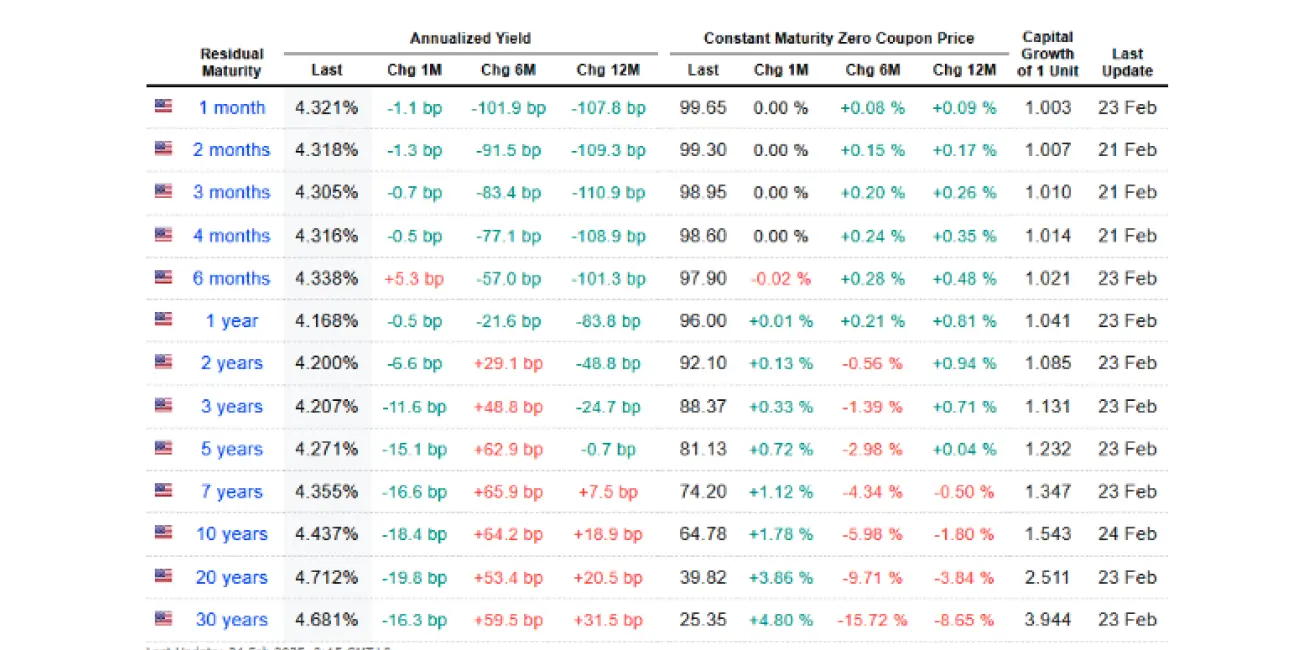

Кривая доходности казначейских облигаций США — отражает доходности по гособлигациям с разными сроками погашения и служит важнейшим индикатором состояния экономики и рыночных ожиданий:

Кривая доходности казначейских бумаг США:

- Краткосрочные (до 1 года): 4,321–4,168%

- Среднесрочные (3–7 лет): 4,207–4,355%

- Долгосрочные (10+ лет): 4,437–4,681%

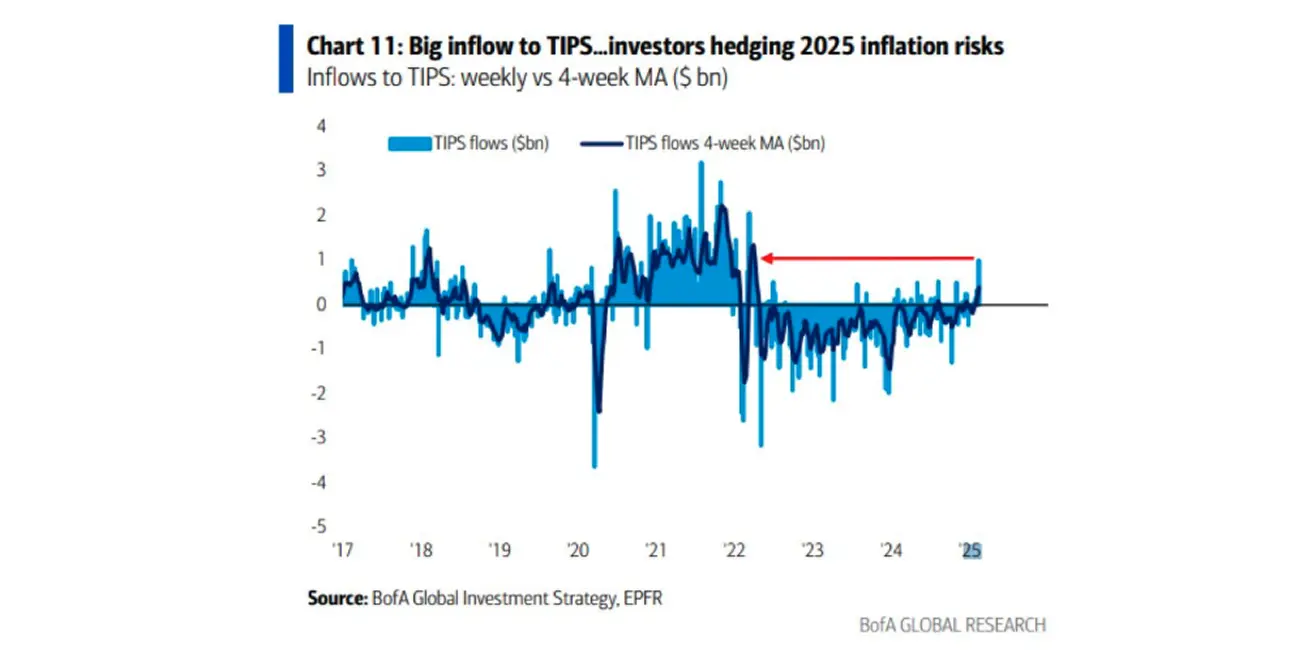

В этом году притоки капитала в TIPS (индексируемые к инфляции казначейские облигации) превысили уровни, зафиксированные в середине 2022 года. Текущие показатели остаются ниже пиков 2020–2021 гг.

Объяснение: Когда инфляция растет, выплаты по TIPS увеличиваются; в периоды дефляции выплаты сокращаются. TIPS служат инструментом хеджирования инфляционных рисков, защищая инвесторов от обесценивания покупательной способности.

ФЬЮЧЕРСЫ НА ЗОЛОТО (DX)

Фьючерсы на золото (GC): Продолжается консолидация в диапазоне $2 950–$2 970, формируя уровень сопротивления.

- Итог за неделю: +1,93% (закрытие $2 949,6 за тройскую унцию).

- Рост с начала года (2025): +11,68%.

Пересмотренные прогнозы на 2025 год:

- UBS: $3 200 (повышенный спрос на «тихие гавани» на фоне экономической неопределенности).

- Goldman Sachs: $3 100 (сильный спрос со стороны центробанков в условиях геополитических рисков).

ФЬЮЧЕРСЫ НА ДОЛЛАР США (DX)

Фьючерсы на индекс доллара США (DX): После преодоления уровня 107 и повторного теста индекс возобновил снижение.

- Итог за неделю: -0,13% (закрытие на уровне 106,545).

- С начала года (2025): -1,65%.

ФЬЮЧЕРСЫ НА НЕФТЬ

- Итог за неделю: -0,45% (закрытие на $70,25 за баррель).

- С начала года: -2,23%.

BTC-ФЬЮЧЕРСЫ

Торги остаются в боковом диапазоне с ноября.

- Итог за неделю: -2,85% (закрытие на $95 055).

- С начала года (2025): -0,23%.

ETH-ФЬЮЧЕРСЫ

Снижение проходит более быстрыми темпами, недельное падение составило -4,27% (закрытие на $2 633,5). С начала года (2025): -22,18%.

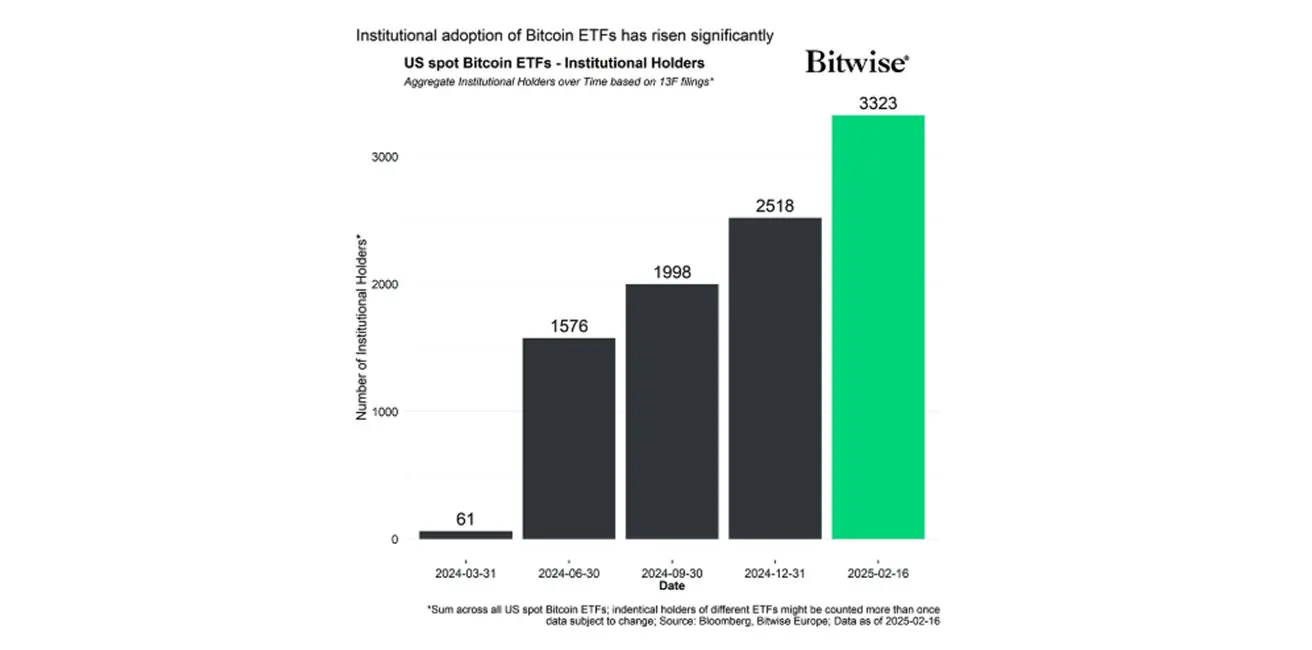

По данным Bitwise, количество институциональных держателей биткоин-ETF выросло до 3 323, что соответствует среднему месячному приросту 11,25% с июня 2024 года.

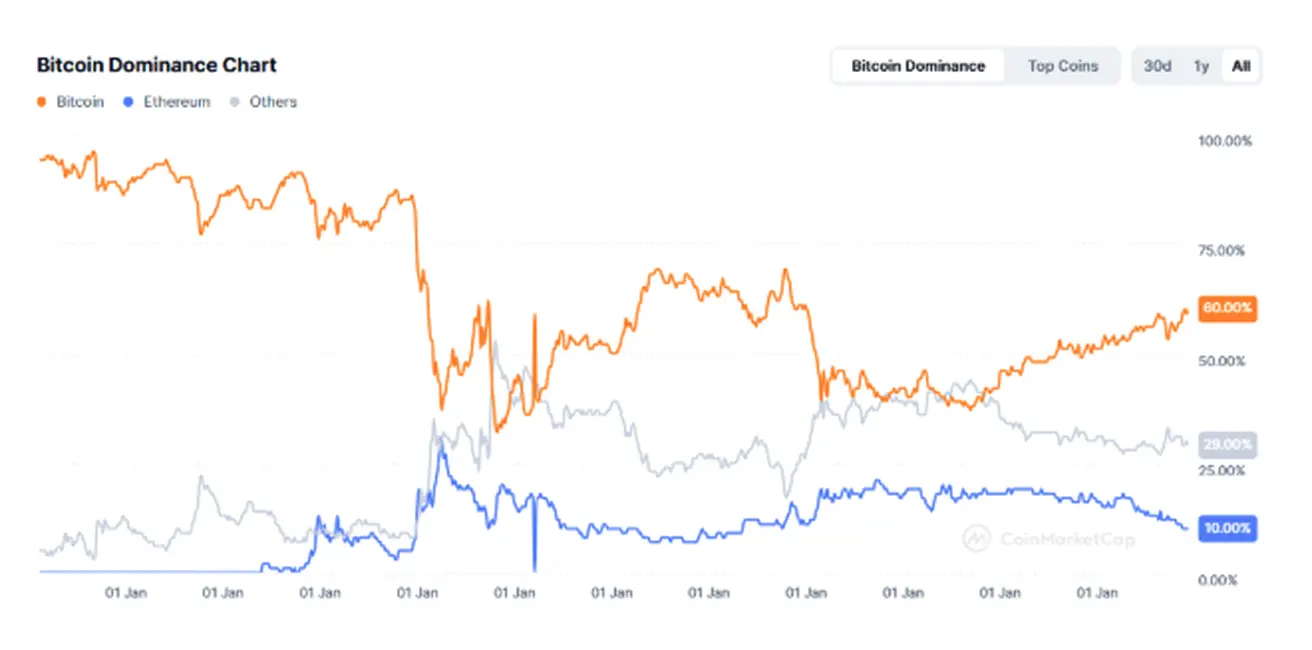

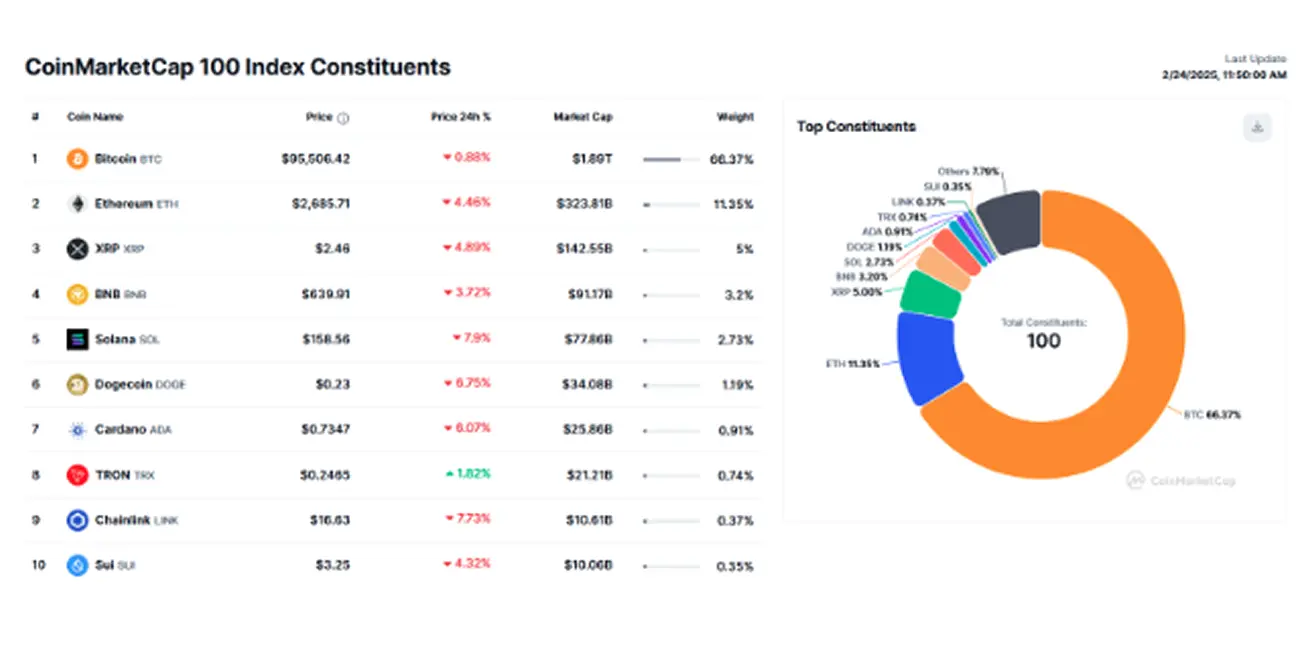

Совокупная капитализация крипторынка составляет $3,10 трлн (против $3,19 трлн неделей ранее по CoinMarketCap).

- Доля биткоина: 61,2% (было 59,8%).

- Доля Ethereum: 10,5% (было 10,2%).

- Прочие активы: 28,4% (было 30,0%).

English

English Қазақша

Қазақша