22–28 января 2025 года: Еженедельный экономический обзор

Ключевые обновления рынка

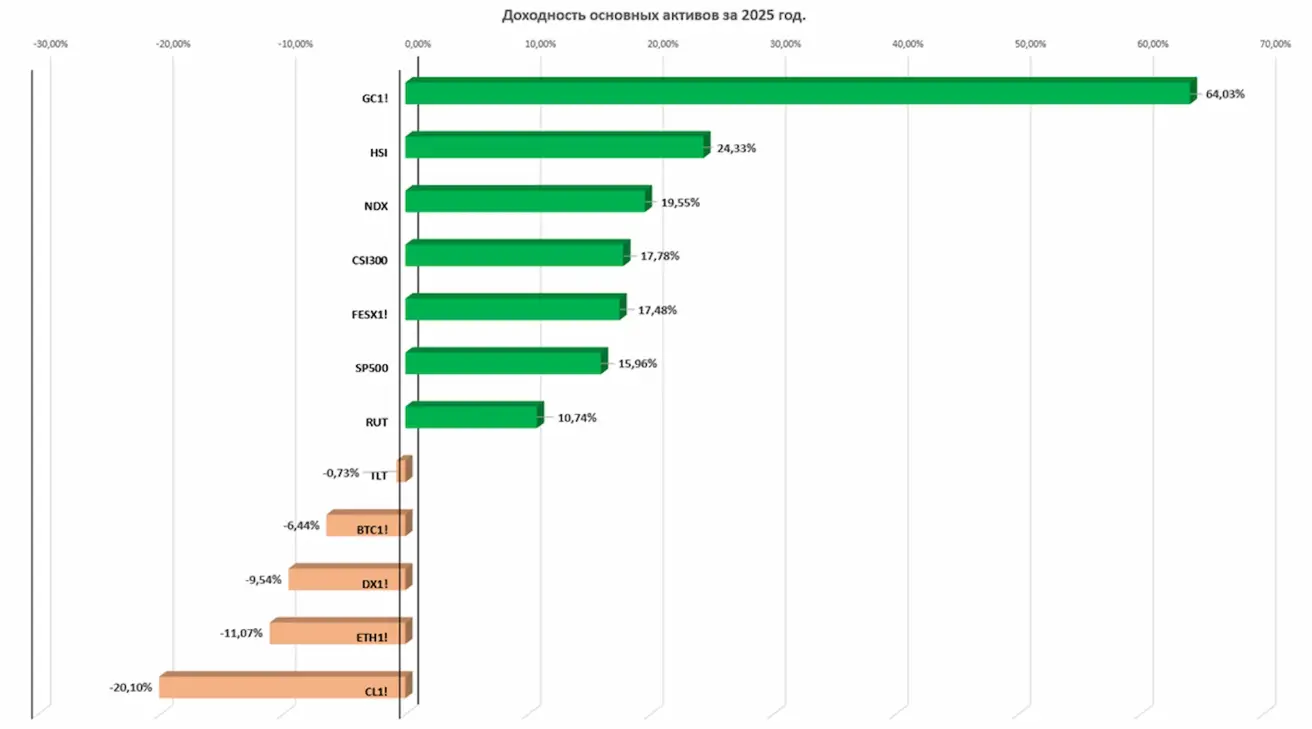

Динамика ключевых активов в 2025 году:

На прошедшей неделе рыночные настроения в целом оставались позитивными, несмотря на сохраняющиеся геополитические риски и более слабые макроэкономические данные относительно целевых ориентиров ФРС. Наилучшую динамику показали рисковые активы.

Инфляционные ожидания в США вновь вернулись к повышательному тренду. Уровень безработицы снизился на 0,2 п.п., однако большинство других индикаторов рынка труда по-прежнему указывают на дальнейшее замедление динамики занятости. В то же время модель GDPNow ФРБ Атланты оценивает текущий темп роста ВВП США в 5,4%.

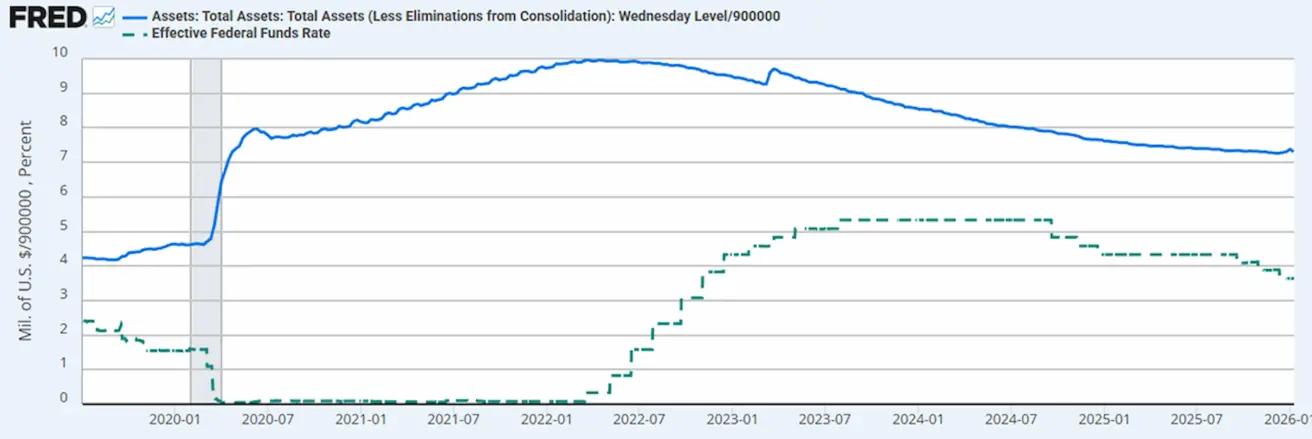

С момента приостановки программы количественного ужесточения (QT) баланс ФРС расширился на 0,59%, до 6,57 трлн долл. США.

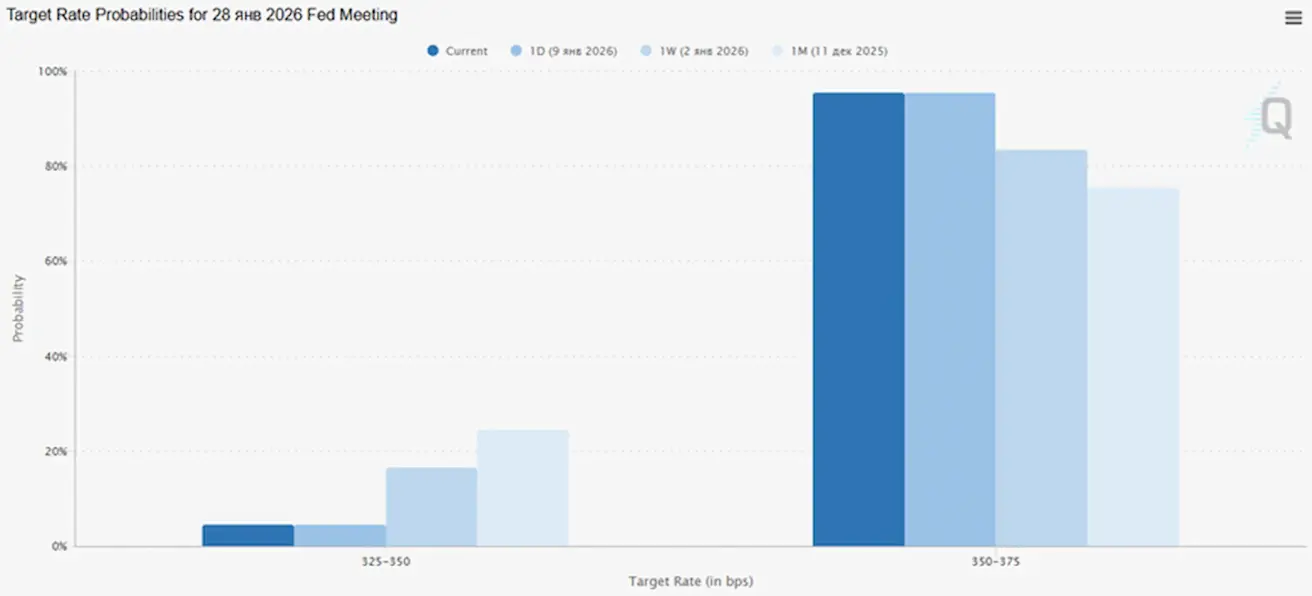

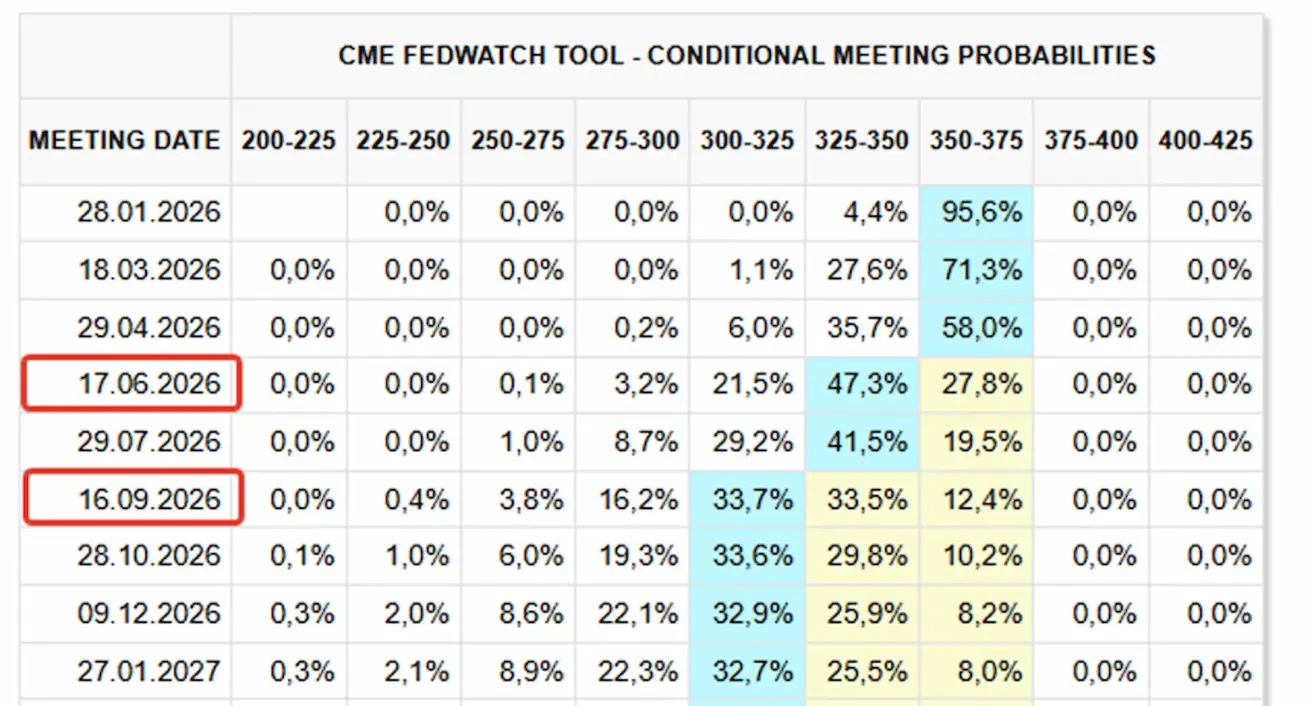

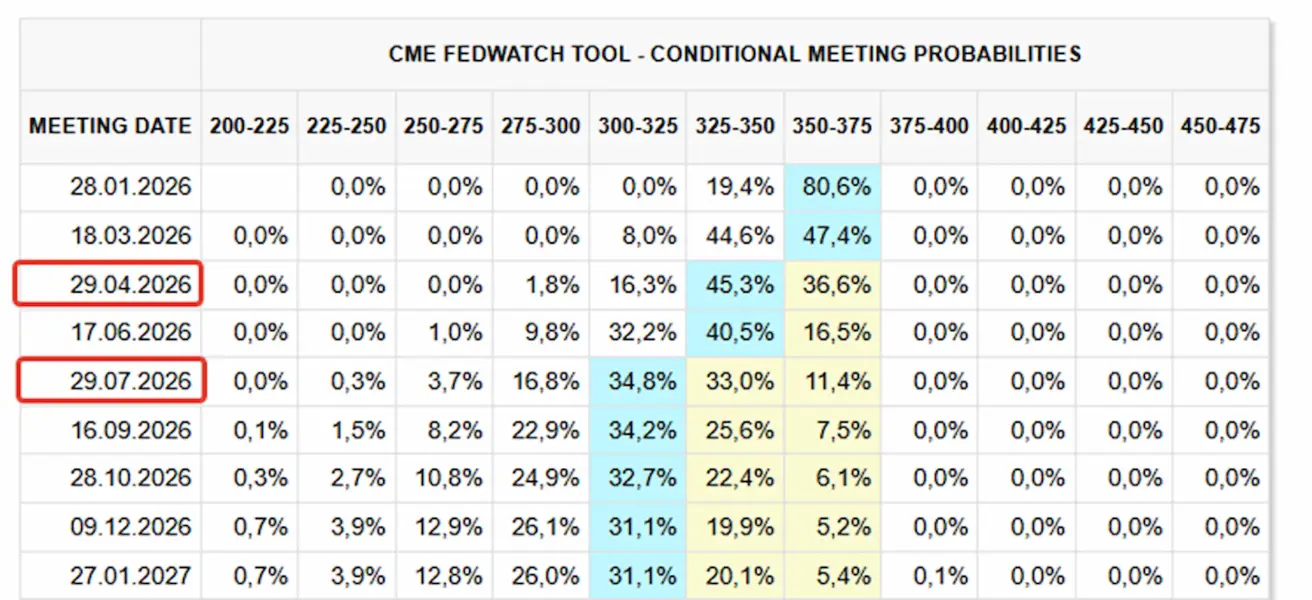

Рынок процентных свопов (FedWatch) в настоящее время закладывает два снижения ключевой ставки в 2026 году, при этом первое снижение перенесено на заседание в июле. Имплицированная вероятность снижения ставки на 25 б.п. на январском заседании FOMC (28 января) составляет всего 4,43%.

В пятницу Министерство юстиции США направило в адрес ФРС повестки большого жюри, сигнализируя о потенциальных уголовно-правовых рисках, связанных с многолетним проектом реконструкции исторических административных зданий Федрезерва.

Председатель Пауэлл прокомментировал: «Эти беспрецедентные действия следует рассматривать в более широком контексте угроз и постоянного давления со стороны администрации».

Соединённые Штаты

- Ключевая ставка без изменений; риторика остаётся осторожной.

- Денежно-кредитная политика остаётся умеренно рестриктивной с постепенным смещением в сторону нейтральной.

- ФРС сохраняет тонкий баланс: поддерживает финансовые рынки, избегая сигналов об ускорении цикла снижения ставок.

- Макроэкономические данные США продолжают поддерживать сценарий мягкой посадки: рост экономики остаётся выше потенциального, инфляция замедляется, а рынок труда охлаждается без признаков рецессии.

Макроэкономическая статистика

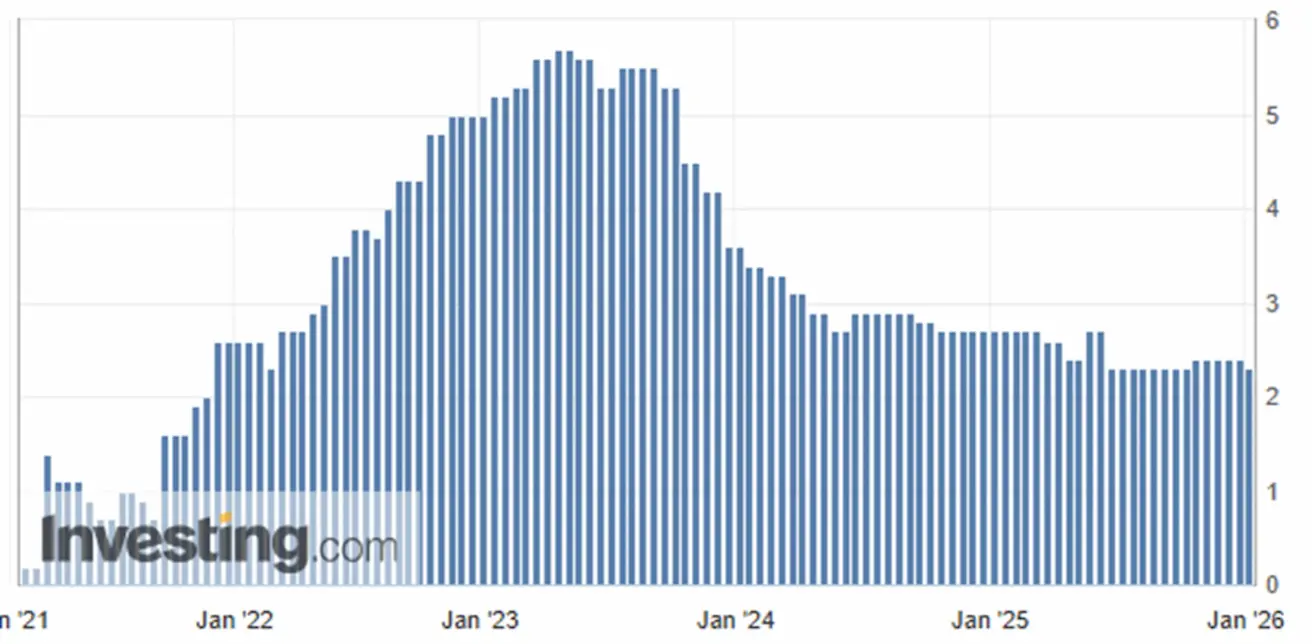

ИНФЛЯЦИЯ: ИНДЕКС ПОТРЕБИТЕЛЬСКИХ ЦЕН (СЕНТЯБРЬ):

- Базовый CPI: (м/м) 0,2% (пред.: 0,3%); (г/г) 2,6% (пред.: 3,0%).

- CPI: (м/м) 0,3% (пред.: 0,4%); (г/г) 2,7% (пред.: 3,0%).

ИНДЕКС ЦЕН ПРОИЗВОДИТЕЛЕЙ (СЕНТЯБРЬ):

- PPI (м/м): 0,3%, пред.: −0,1%.

- Базовый PPI (м/м): 0,1%, пред.: −0,1%.

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (MICHIGAN) (ДЕКАБРЬ):

- 12‑месячные инфляционные ожидания: 4,2%, пред.: 4,1%;

- 5‑летние инфляционные ожидания: 3,4%, пред.: 3,2%.

БАЗОВЫЙ ИНДЕКС РАСХОДОВ НА ЛИЧНОЕ ПОТРЕБЛЕНИЕ (PCE) (СЕНТЯБРЬ)

(предпочитаемый ФРС индикатор инфляции):

- (м/м): 0,2%, пред.: 0,2%; (г/г): 2,8%, пред.: 2,9%.

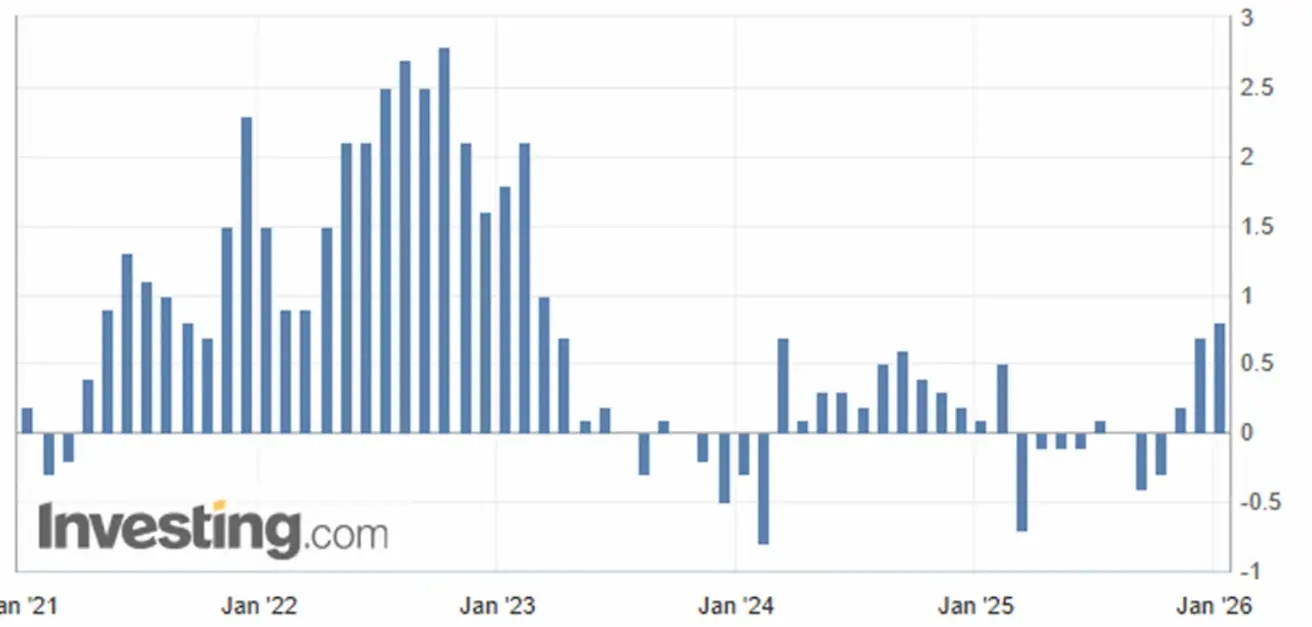

ВВП (Бюро экономического анализа США, BEA) (3 кв. 2025 года, в годовом выражении, предварительная оценка): +4,3% (2 кв. 2025 года: +3,8%). Индикатор GDPNow ФРБ Атланты (4 кв.): 5,4% (пред.: 5,5%):

(Модель прогнозирования GDPNow формирует «текущую» оценку официального показателя до момента его публикации, оценивая рост ВВП с использованием методологии, аналогичной применяемой Бюро экономического анализа США.)

(Модель прогнозирования GDPNow формирует «текущую» оценку официального показателя до момента его публикации, оценивая рост ВВП с использованием методологии, аналогичной применяемой Бюро экономического анализа США.)

ИНДЕКС ДЕЛОВОЙ АКТИВНОСТИ (PMI) (ДЕКАБРЬ):

(Значение выше 50 указывает на расширение, ниже 50 — на сокращение)

- Сектор услуг: 52,5 (пред.: 54,9);

- Обрабатывающая промышленность: 51,8 (пред.: 51,8);

- S&P Global Composite: 52,7 (пред.: 53,0).

РЫНОК ТРУДА (BLS) (декабрь)

- Уровень безработицы: 4,4% (пред.: 4,6%);

- Общее число получателей пособий по безработице в США: 1 914 тыс. (пред.: 1 923 тыс., пересмотрено);

- Первичные заявки на пособие по безработице: 208 тыс. (пред.: 200 тыс.);

- Изменение занятости в несельскохозяйственных отраслях: 37 тыс. (пред.: 64 тыс.);

- Изменение занятости в частном несельскохозяйственном секторе: 37 тыс. (пред.: 69 тыс.);

- Средняя почасовая заработная плата (г/г): 3,8% (пред.: 3,5%);

- Число открытых вакансий (JOLTS): 7,146 млн (пред.: 7,227 млн).

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- Эффективная ставка по федеральным фондам (EFFR): 3,50–3,75%;

- Баланс ФРС: 6,573 трлн долл. США, +0,59% с момента приостановки количественного ужесточения (6,535 трлн долл. США).

РЫНОЧНЫЙ ПРОГНОЗ ПО СТАВКЕ (FEDWATCH)

Следующее заседание FOMC (28 января): имплицированная вероятность снижения ставки на 25 б.п. составляет 4,43%.

Горизонт 12 месяцев: рынок закладывает два снижения ставки по 25 б.п., что приведёт ключевую ставку в диапазон 3,00–3,25%. Первое снижение ожидается в июле, после трёх заседаний FOMC.

Сегодня:

Неделей ранее:

Рынок

SP500

С начала года: +1,76% (закрытие недели: 6 966,29).

NASDAQ100

С начала года: +2,05% (закрытие недели: 25 766,26).

RUSSEL 2000 (RUT)

С начала года: +5,73% (закрытие недели: 2 624,22).

VIX

Индекс волатильности VIX вновь торгуется вблизи своих минимумов, закрыв неделю ниже отметки 15 пунктов.

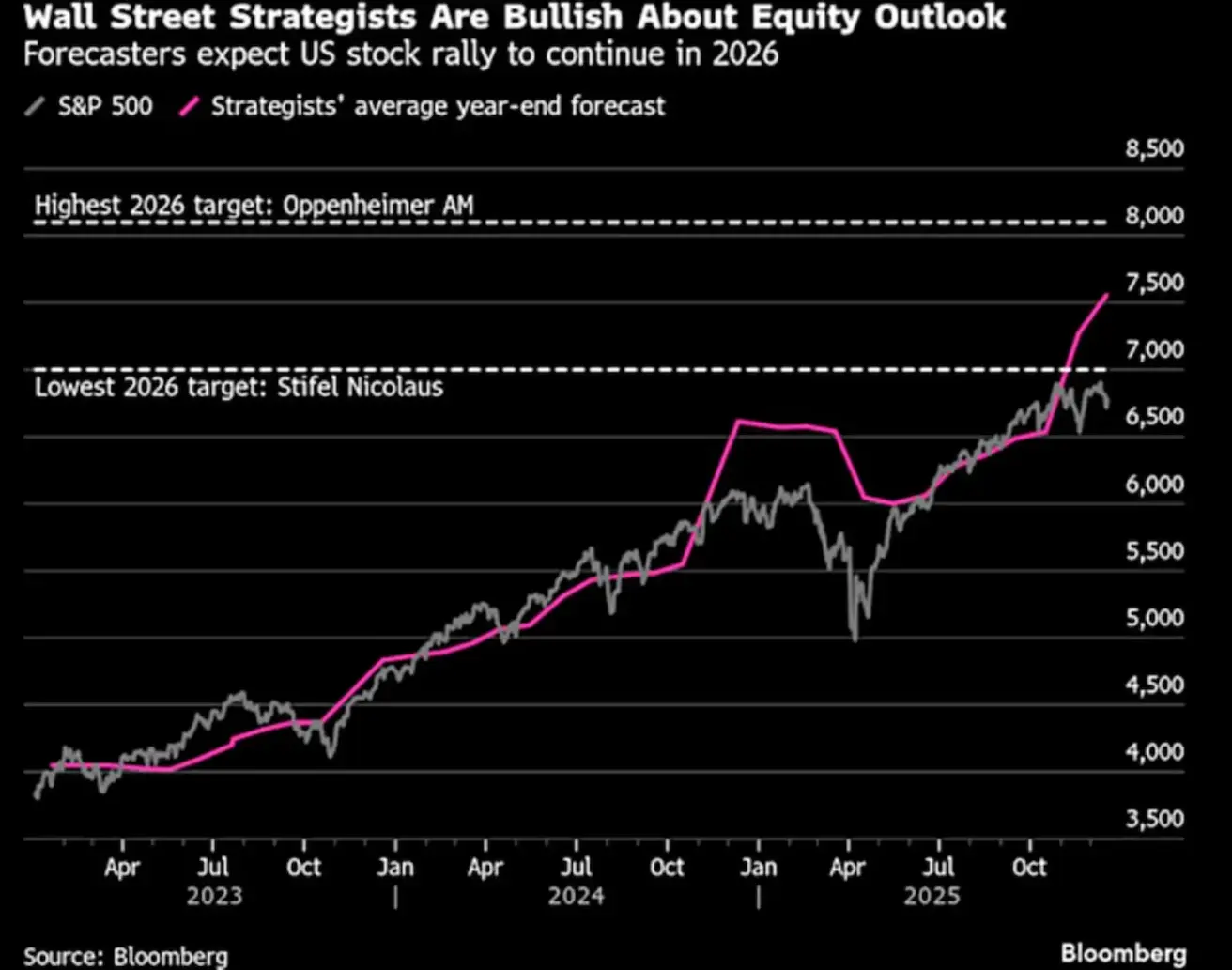

В отношении перспектив фондового рынка США на следующий год консенсус-прогноз Уолл-стрит остаётся умеренно «бычьим». Верхняя граница диапазона прогнозов превышает уровень 8 000 пунктов, тогда как нижняя граница закреплена около 7 000. Настроения поддерживаются ожиданиями роста корпоративной прибыли примерно на 14% в 2026 году, а также продолжением прогресса и внедрения решений в области искусственного интеллекта.

Еврозона

- Ключевые ставки без изменений; инфляция под контролем.

- Денежно-кредитная политика носит нейтральный характер, при этом баланс рисков смещается от инфляции в сторону слабости экономического роста.

- На фоне смягчения торговых напряжённостей ЕЦБ повысил среднесрочные прогнозы по ВВП и инфляции.

- Европа стабилизируется, но темпы роста по‑прежнему отстают от США.

Процентные ставки:

- Ставка по депозитной facility: 2,0% (предыдущая: 2,0%).

- Ставка по маржинальному кредитованию: 2,4% (предыдущая: 2,4%) — ставка, по которой банки могут получать овернайт‑ликвидность от центрального банка.

- Краткосрочная (политическая) ставка: 2,15% (предыдущая: 2,15%).

Инфляция (ноябрьский CPI):

- Базовый CPI (г/г): 2,3% (предыдущий: 2,4%).

ВВП (3 кв., окончательная оценка):

- Квартал к кварталу: 0,3% (предыдущий: 0,1%).

- Год к году: 1,4% (предыдущий: 1,5%).

Уровень безработицы (декабрь): 6,23% (предыдущий: 6,4%).

Индексы деловой активности (PMI, декабрь):

- Услуги: 52,4 (предыдущий: 52,6).

- Производство: 48,8 (предыдущий: 49,2).

- S&P Global Composite: 51,5 (предыдущий: 51,9).

EURO STOXX 600

С начала года: +2,96% (закрытие недели: 611,6).

Китай

- Экономика стабилизируется за счёт экспорта, в то время как внутренний спрос и инвестиции остаются слабыми; меры государственной поддержки остаются точечными и осторожными.

- Ключевые ставки без изменений.

- Денежно-кредитная политика остаётся стимулирующей.

- Китай подтвердил приверженность сохранению бюджетной поддержки экономического роста в рамках плана на 2026 год с акцентом на стимулирование внутреннего спроса, оптимизацию налоговых льгот и субсидий и продвижение индустриальной модернизации.

Процентные ставки:

- 1‑летняя Loan Prime Rate (среднесрочное кредитование): 3,50%.

- 5‑летняя Loan Prime Rate (пятилетний бенчмарк, используется при ценообразовании ипотечных кредитов): 3,50%.

Индикаторы инфляции (декабрь):

- Индекс потребительских цен (CPI), м/м: 0,2% (предыдущий: −0,1%); г/г: 0,8% (предыдущий: 0,7%).

Индекс цен производителей и индикаторы активности:

- Индекс цен производителей (PPI), г/г: −1,9% (предыдущий: −2,2%).

- Уровень безработицы (ноябрь): 5,1% (предыдущий: 5,1%).

- Промышленное производство (ноябрь), г/г: 4,8% (предыдущий: 4,9%).

- Инвестиции в основной капитал (ноябрь), г/г: −2,6% (предыдущий: −1,7%).

- Розничные продажи (ноябрь), г/г: 1,3% (предыдущий: 2,9%).

Внешняя торговля (декабрь):

- Импорт, г/г: 1,9% (предыдущий: 1,0%).

- Экспорт, г/г: 5,9% (предыдущий: −1,1%).

- Сальдо внешней торговли (долл. США, декабрь): 111,68 млрд долл. США (предыдущий: 90,7 млрд долл. США).

Индексы деловой активности (PMI, ноябрь):

- Производство: 49,2 (предыдущий: 49,0).

- Непроизводственный сектор: 49,0 (предыдущий: 49,0).

- Сводный PMI: 49,5 (предыдущий: 50,1).

ИНДЕКС CSI 300

С начала года: +2,79% (закрытие недели: 4 758,692).

ИНДЕКС HANG SENG TECH (HSTECH.HK)

С начала года: +3,10% (закрытие недели: 5 687,14).

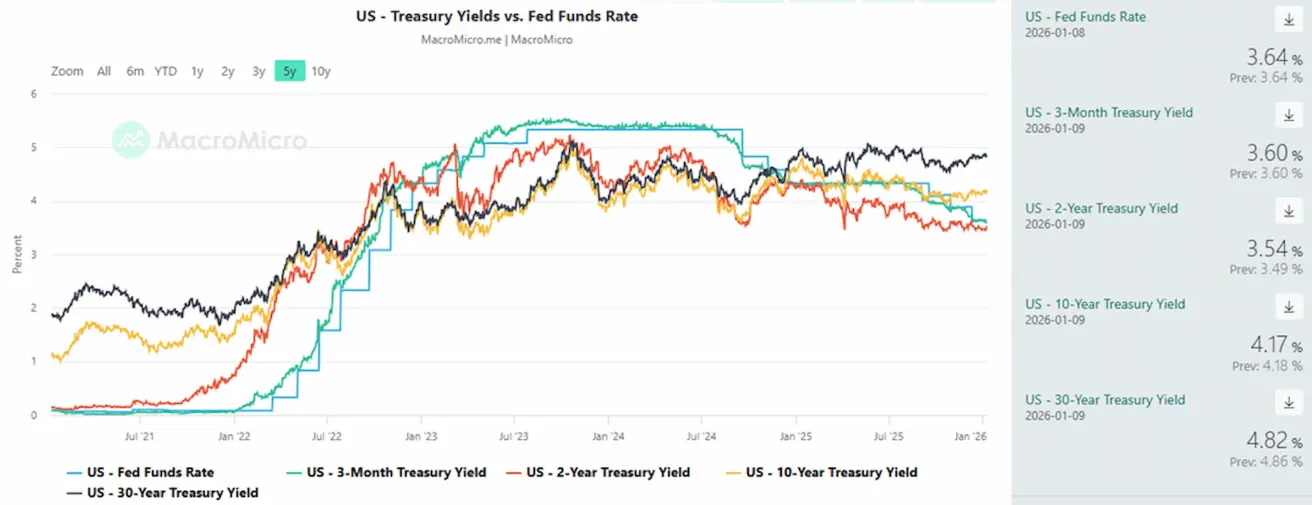

РЫНОК ОБЛИГАЦИЙ

Доходности и кредитные спрэды не указывают на сценарий глубокой рецессии или повышенного системного риска. U.S. Treasuries 20+ Years (ETF: TLT): доходность с начала года +0,88%, закрытие недели на уровне 87,93.

ДОХОДНОСТИ И СПРЭДЫ

- Рыночная доходность 10‑летних казначейских облигаций США (constant maturity): 4,17% (предыдущая: 4,14%); доходность 2‑летних казначейских облигаций: 3,54% (предыдущая: 3,49%).

- ICE BofA BBB U.S. Corporate Index – эффективная доходность: 5,04% (предыдущая: 5,01%).

- Спред по кривой 10Y–2Y U.S. Treasuries: 63 б.п. (предыдущий: 68 б.п.).

- Спред по кривой 10Y–3M U.S. Treasuries: 57 б.п. (предыдущий: 54 б.п.).

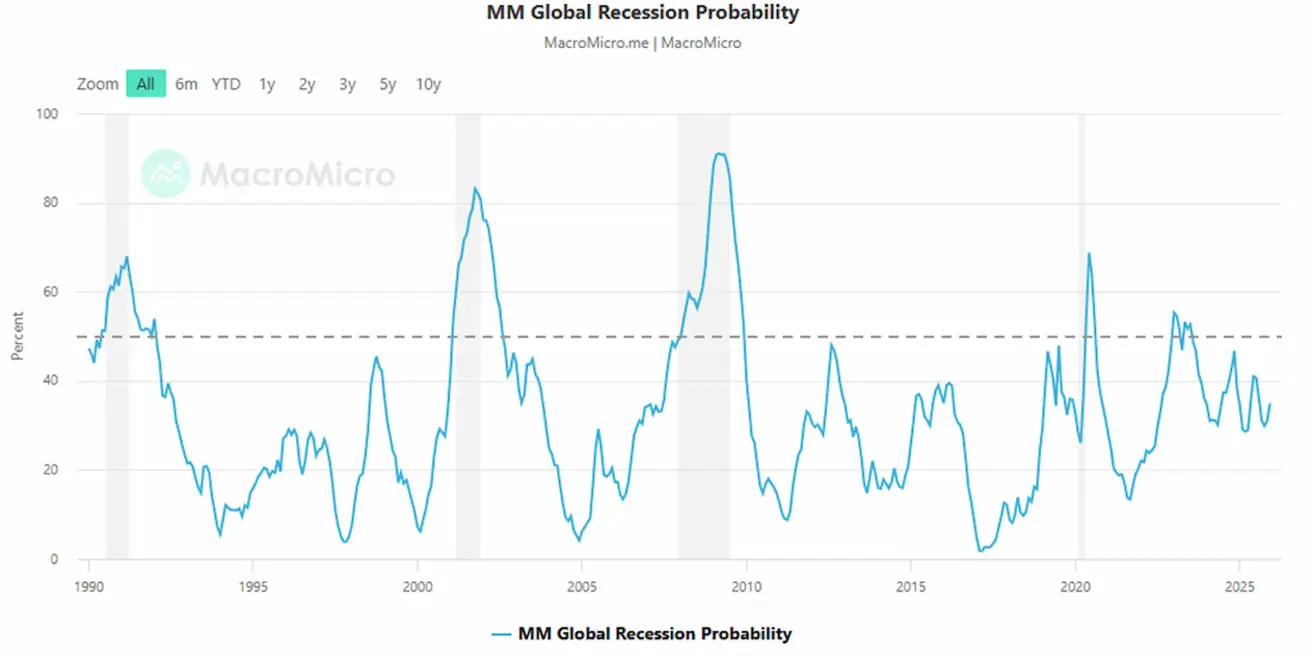

5‑летний кредитный дефолтный своп (CDS) США: 26,54 б.п. против 26,99 б.п. неделей ранее, что указывает на стабильный уровень суверенного кредитного риска. Индикатор глобальной рецессии MacroMicro Global Recession Indicator остаётся ниже порогового уровня 50 пунктов, сигнализируя о низкой вероятности сценария глобальной рецессии:

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

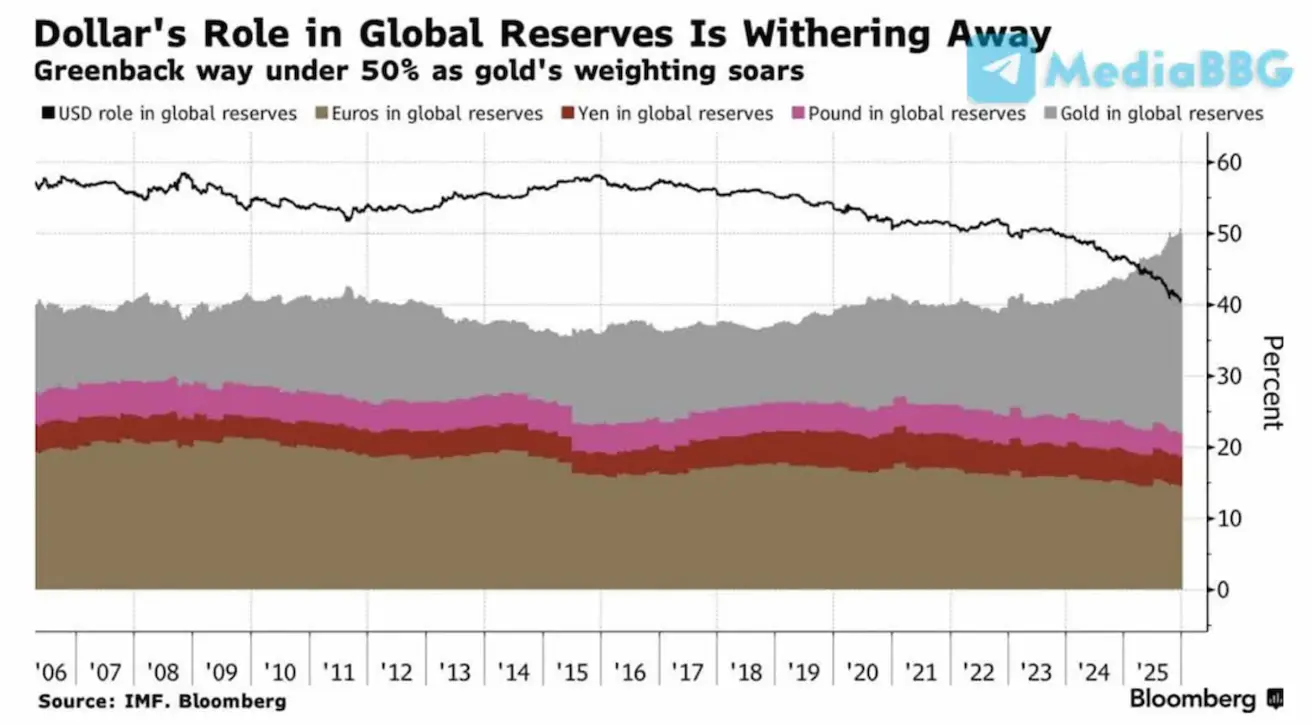

С начала года: +4,30%, при закрытии недели на уровне 4 518,4 долл. США за тройскую унцию. Рост цен на золото обусловлен сочетанием устойчивого спроса со стороны центральных банков и продолжающегося быстрого увеличения объёмов суверенного и государственного долга в глобальном масштабе.

Прогнозы цен на золото от ведущих банков и управляющих активами (конец 2026 года): диапазон оценок остаётся широким, при этом средний консенсус в целом соответствует текущим спотовым уровням:

В 2025 году золото обогнало доллар США и стало крупнейшим резервным активом в мире.

ФЬЮЧЕРСЫ НА ИНДЕКС ДОЛЛАРА (DX)

С начала года: +0,92%, закрытие недели на уровне 98,92. Доллар США остаётся крайне чувствительным к дифференциалам процентных ставок, но, по‑видимому, получит поддержку в краткосрочной перспективе на фоне паузы в цикле снижения ставок.

Рынок нефти спокойно отреагировал на последние события. Роль Венесуэлы в глобальном предложении нефти в настоящее время незначительна, менее 1% совокупной добычи. Объёмы добычи резко сократились в последние годы из‑за санкций. Тем не менее в среднесрочной перспективе следует ожидать роста предложения тяжёлой нефти — основного сорта Венесуэлы — с потенциальным увеличением добычи в горизонте ближайших трёх–пяти лет.

ФЬЮЧЕРСЫ НА НЕФТЬ

С начала года: +2,39%, закрытие недели на уровне 58,78 долл. США за баррель.

- Ожидания роста предложения нефти на рынке сохраняются.

- На этом фоне от ОПЕК+ ожидается пауза в дальнейшем увеличении добычи, в то время как геополитическая ситуация в Венесуэле и на Ближнем Востоке вносит дополнительную неопределённость.

Уровень 56 долл. США за баррель продолжает выступать сильной технической поддержкой.

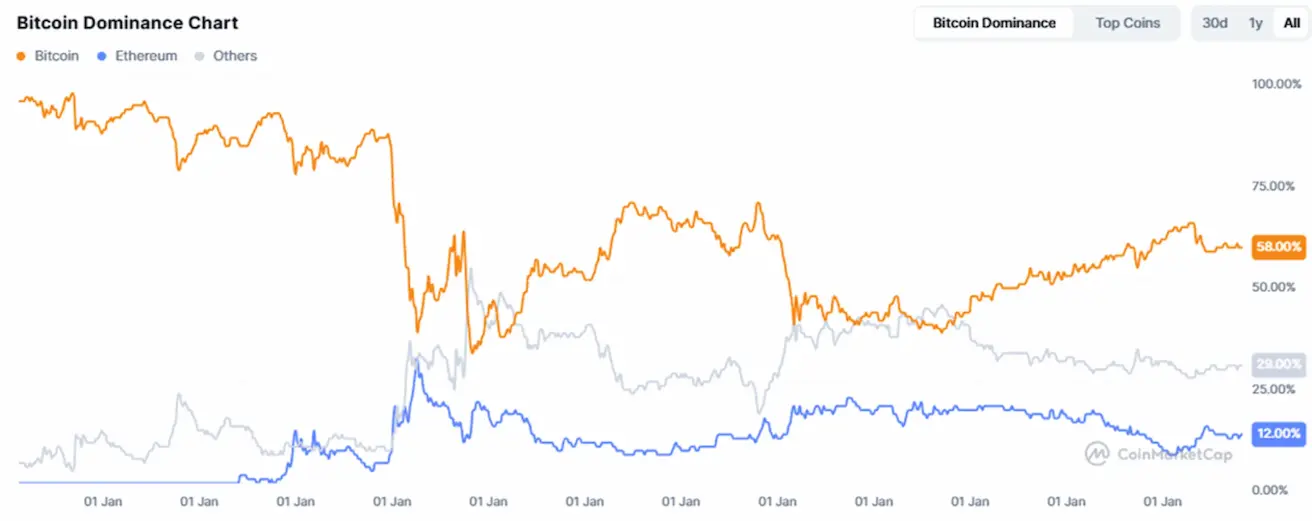

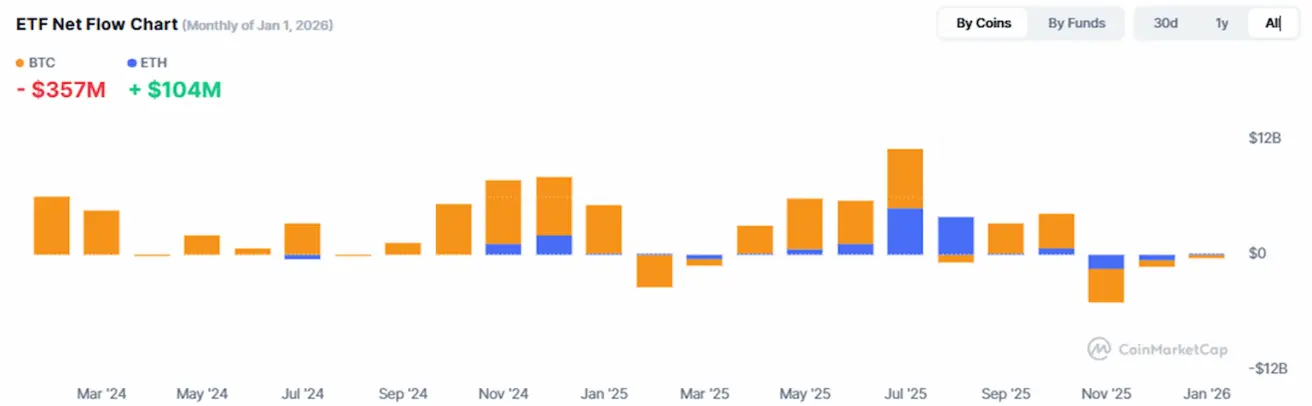

Крипторынок продолжает развиваться по институциональной модели: расширение инфраструктуры, рост участия банков и увеличение on‑chain‑ликвидности формируют более зрелую рыночную среду без выраженных признаков спекулятивного перегрева.

ФЬЮЧЕРСЫ НА BTC

С начала года: +3,72%, закрытие недели на уровне 90 984 долл. США.

VanEck, один из крупнейших в мире управляющих активами, прогнозирует, что Bitcoin станет активом с наилучшей доходностью в 2026 году.

ФЬЮЧЕРСЫ НА ETH

С начала года: +5,0%, закрытие недели на уровне 3 122,60 долл. США.

ОБЩАЯ РЫНОЧНАЯ КАПИТАЛИЗАЦИЯ КРИПТОВАЛЮТ

3,10 трлн долл. США (против 3,02 трлн долл. США неделей ранее, CoinMarketCap)

Доля рынка по активам:

- Bitcoin: 58,4% (предыдущая: 59,1%).

- Ethereum: 12,1% (без изменений).

- Прочие криптовалюты: 29,5% (предыдущая: 28,8%).

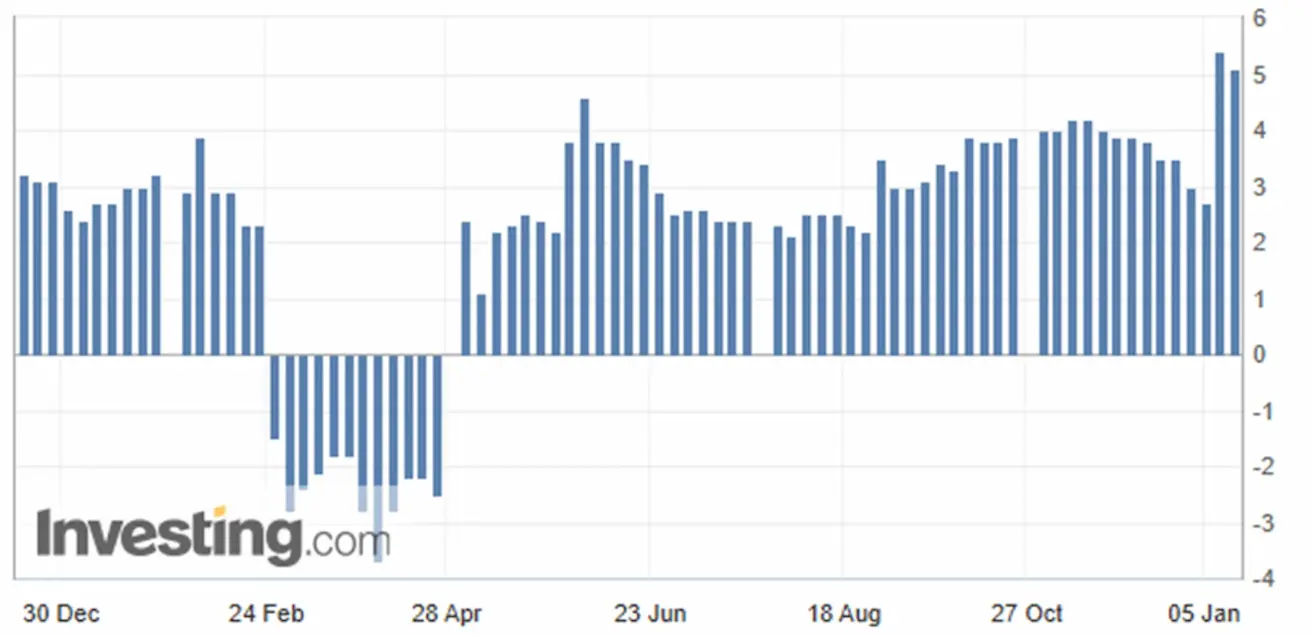

Диаграмма чистых притоков/оттоков ETF:

English

English Қазақша

Қазақша