7 – 11 июля 2025: Еженедельный экономический обзор

Ключевые обновления рынка

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

ИНФЛЯЦИЯ

- Базовый индекс потребительских цен (CPI) (м/м) (май): 0,1% (предыдущее значение: 0,2%)

- Индекс потребительских цен (CPI) (м/м) (май): 0,1% (предыдущее значение: 0,2%)

- Базовый индекс потребительских цен (CPI) (г/г) (май): 2,8% (предыдущее значение: 2,8%)

- Индекс потребительских цен (CPI) (г/г) (май): 2,4% (предыдущее значение: 2,3%)

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (МИЧИГАН)

- Ожидаемая инфляция за 12 месяцев (май): 5,0% (предыдущее значение: 6,6%)

- Ожидаемая инфляция за 5 лет (апрель): 4,0% (предыдущее значение: 4,2%)

ВВП (Бюро экономического анализа США, BEA) – 1 кв. 2025

*Годовой темп (третья оценка): -0,5% (вторая оценка: -0,2%; 4 кв. 2024: 2,4%) Оценка Atlanta Fed GDPNow за 2 кв.: 2,6% (против 2,9%)

Индекс деловой активности (PMI):

(Значение выше 50 — рост; ниже 50 — спад)

- Сектор услуг (июнь): 52,9 (предыдущее значение: 53,1)

- Производственный сектор (июнь): 52,9 (предыдущее значение: 52,0, пересмотрено)

- S&P Global Composite (июнь): 52,9 (предыдущее значение: 52,8)

РЫНОК ТРУДА:

- Уровень безработицы (июнь): 4,1% (предыдущее значение: 4,2%)

- Изменение числа занятых вне сельского хозяйства (июнь): 147 тыс. (предыдущее значение: 144 тыс., пересмотрено)

- Изменение числа занятых в частном несельскохозяйственном секторе (июнь): 74 тыс. (предыдущее значение: 137 тыс.)

- Средний рост почасовой оплаты труда (июнь, г/г): 3,7% (предыдущее значение: 3,8%)

- Вакансии JOLTS (май): 7,769 млн (против 7,395 млн)

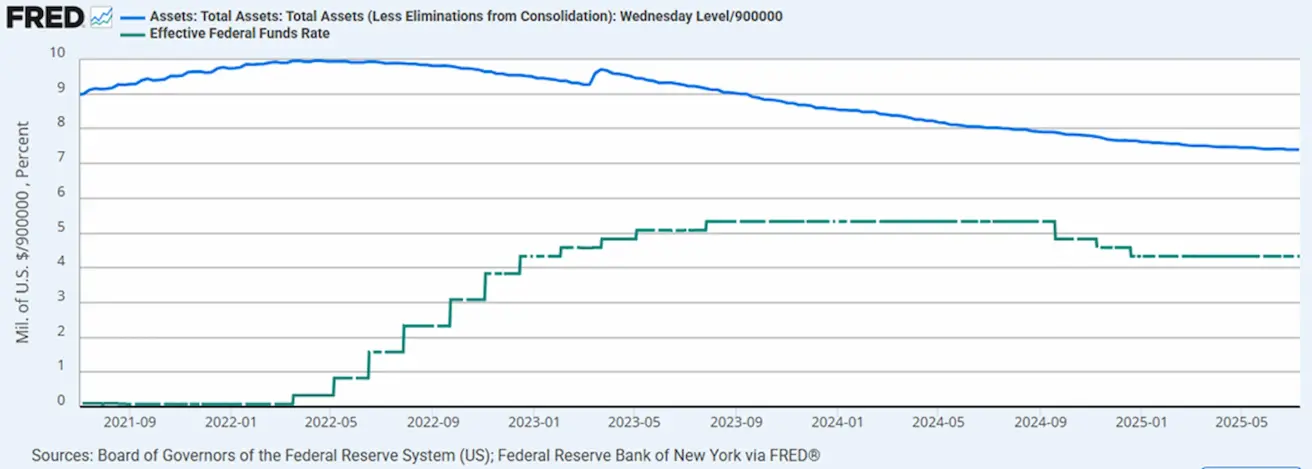

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- Эффективная ставка федеральных фондов (EFFR): 4,25% - 4,50% (без изменений)

- Баланс Федеральной резервной системы увеличился: $6,662 трлн (пред. неделя: $6,659 трлн)

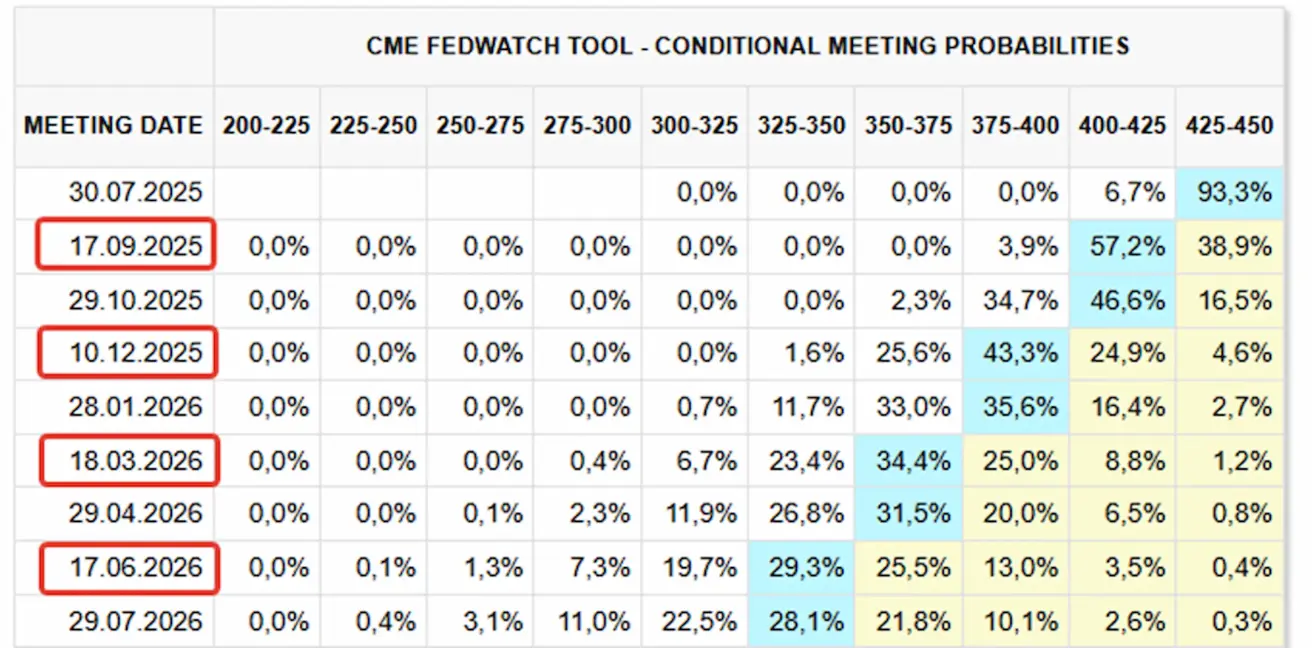

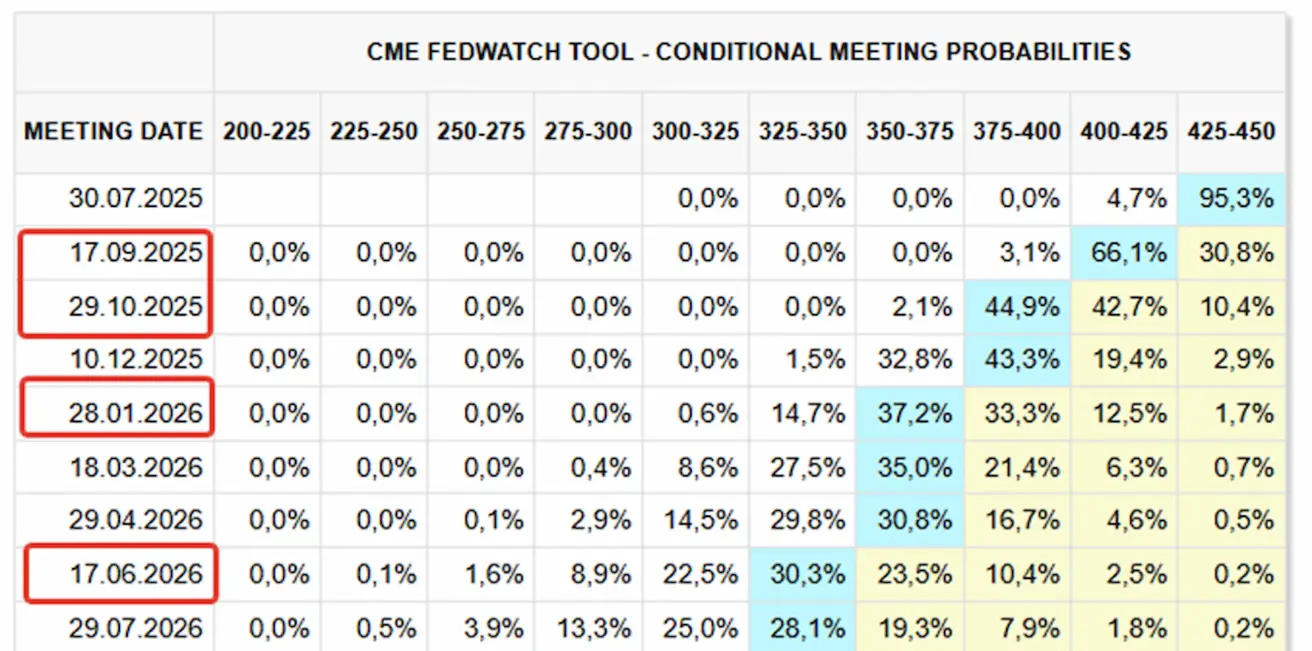

ПРОГНОЗ РЫНКА ПО СТАВКЕ

Сегодня:

За неделю до этого:

Комментарий

Протокол заседания FOMC:

- Ожидания снижения ставки: большинство участников FOMC считают снижение ставки в 2025 году вероятным и обоснованным.

- Влияние тарифов на инфляцию: инфляционное давление от тарифов оценивается как временное или умеренное.

- Инфляционные ожидания: среднесрочные и долгосрочные ожидания инфляции остаются хорошо закрепленными.

- Экономические риски: потенциальное ослабление экономики и рынка труда может потребовать смягчения политики.

- Готовность снижать ставку: некоторые участники выразили готовность рассмотреть снижение ставки на следующем заседании при развитии событий в соответствии с ожиданиями.

Ожидания рынка по данным FedWatch:

- Следующее заседание (30 июля): изменений не ожидается — вероятность отсутствия снижения 93%.

- Следующие 12 месяцев: рынок ожидает 4 снижения ставки по 25 б.п. каждое, диапазон целевой ставки составит 3,25–3,50%. Первое снижение ожидается в сентябре с вероятностью 57%.

- До конца года: заложено только 2 снижения.

Торговые войны:

- Введение тарифов запланировано на 1 августа, изменений в графике не ожидается.

- Трамп объявил 50%-ную пошлину на медь, что вызвало рекордный рост фьючерсов на металлы.

- Фармацевтическое предупреждение: если фармкомпании не локализуют производство в США за 18 месяцев, на импорт лекарств могут быть введены пошлины до 200%.

- Новые тарифы с 1 августа: объявлены пошлины 30% для Евросоюза и Мексики, а также 25% для Канады и Южной Кореи. «В случае ответных мер тарифы будут увеличены на аналогичную величину», — заявил Трамп.

РЫНОК

Акции

За прошедшую неделю динамика по секторам была смешанной, несмотря на ужесточение риторики по тарифам распродаж не наблюдалось. Рынок сохраняет осторожность, ожидая возможного смягчения тарифов. Однако в случае реализации озвученных мер возможно широкое движение в сторону риска (risk-off).

- Медианное падение: –0,36%

- Лидеры роста: сырьевой сектор, здравоохранение, энергетика

- Аутсайдер: технологии, падение на 2,13% — худший результат среди секторов Несмотря на общий спад в секторе технологий, NVIDIA обновила исторический максимум и стала первой в истории компанией с рыночной капитализацией $4 трлн.

С начала года (YTD) динамика составляет –0,36%. В 2025 году лидируют коммунальный сектор, сырьевые товары и финансовый сектор.

Индексы акций США остались вблизи максимальных значений. Сезон отчетности за 2 квартал стартует 15 июля, в целом сохраняется оптимистичный консенсус.

SP500

За неделю: -0,31% (закрытие недели: 6259,74), с начала года: +6,04%

NASDAQ100

За неделю: -0,38% (закрытие недели: 22780,60), с начала года: +7,86%

Euro Stoxx 600:

Индекс вырос в первой половине недели, однако к пятнице откат перекрыл большую часть роста. Итоговая недельная динамика: +1,65% (закрытие: 548). С начала года: +8,39%

CSI Index

+1,24% (закрытие недели: 4014), с начала года: +2,11%

Hang Seng

За неделю: +0,36% (закрытие недели: 5248,48), с начала года: +18,30%

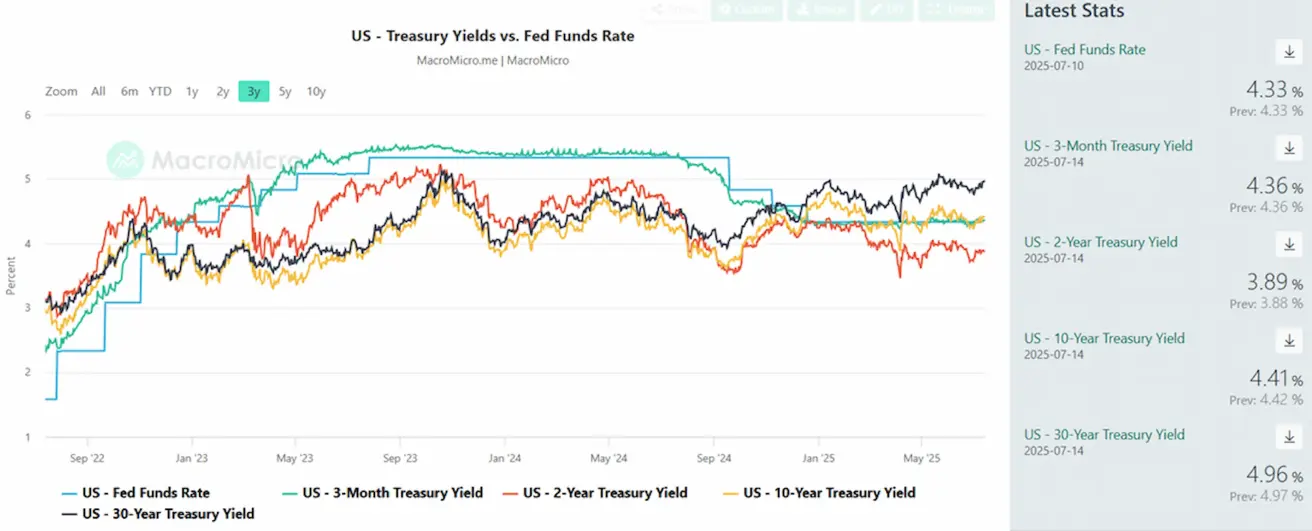

ДОЛГОВОЙ РЫНОК

Долгосрочные облигации США (ETF TLT, 20+ лет): -1,36% (закрытие недели: $85,79). С начала года: +2,29%:

ДОХОДНОСТИ И СПРЕДЫ 2025/06/30 против 2024/07/07

- Рыночная доходность 10-летних казначейских облигаций США: 4,41% (против 4,33%)

- Эффективная доходность индекса ICE BofA BBB US Corporate: 5,28% (против 5,22%)

- Спред доходностей: 10-летние против 2-летних — 52,0 против 47,0 б.п.

- Спред доходностей: 10-летние против 3-месячных — 0,5 против -4,0 б.п.

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

За неделю: +1,02%, закрытие недели: $3 370,3/унция, с начала года: +27,60%

ФЬЮЧЕРСЫ НА ДОЛЛАР (DX)

За неделю: +0,94%, закрытие недели: 97,555, с начала года: –9,95%

ФЬЮЧЕРСЫ НА НЕФТЬ

За неделю: +2,34%, закрытие недели: 68,75, с начала года: –4,31%

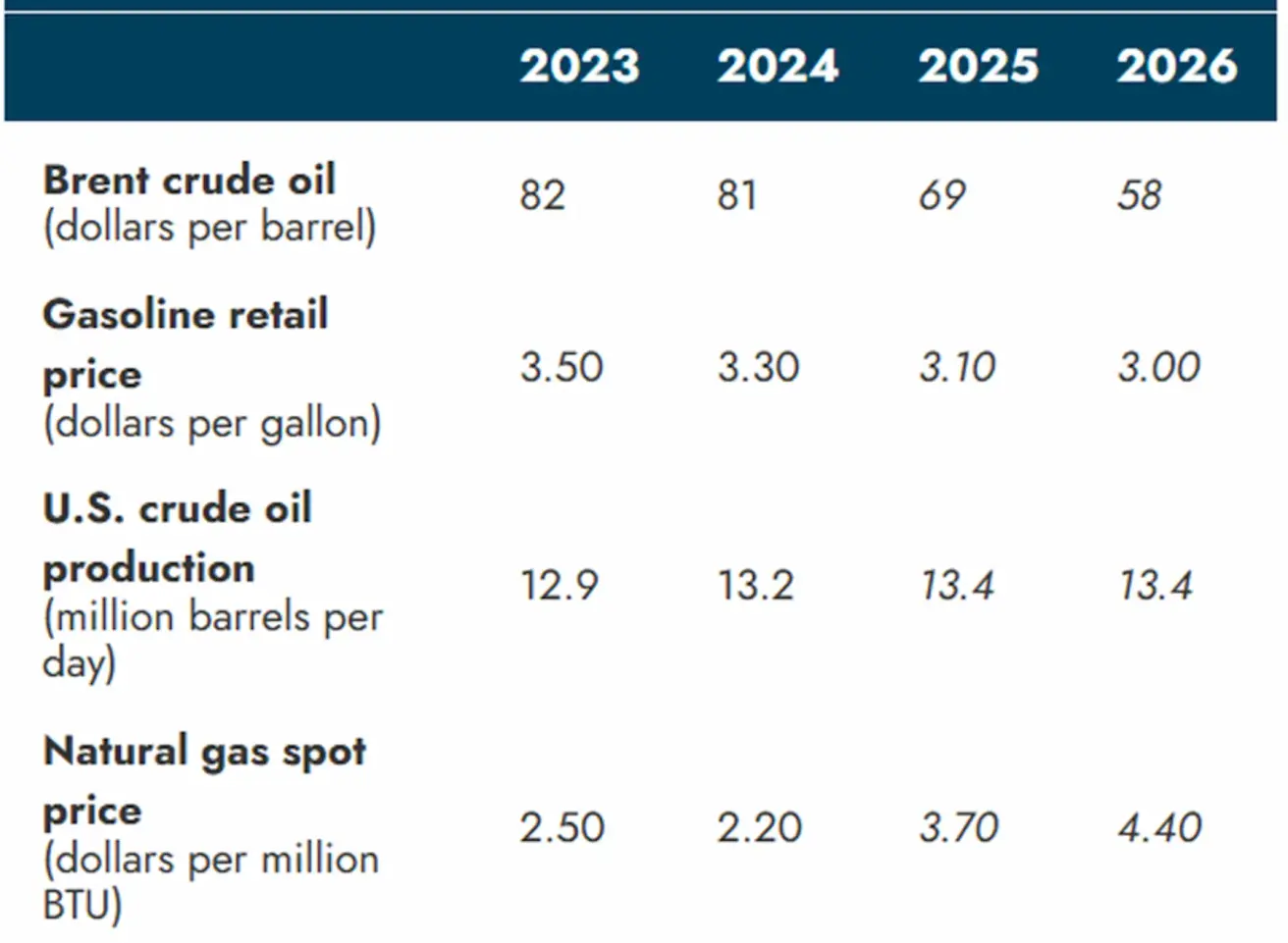

Краткосрочный прогноз на энергетическом рынке от EIA (Энергетическое информационное агентство США): Мировые цены на нефть

- Средняя цена Brent — $69 за баррель на этот год, что на $3 выше прошлой оценки, опубликованной до обострения ситуации вокруг иранской ядерной программы в середине июня (текущая цена Brent: $71).

- Пересмотр связан в первую очередь с краткосрочным ростом геополитической премии за риск на фоне конфликта.

- Несмотря на рост премии, агентство ожидает значительного увеличения мировых запасов нефти, что окажет устойчивое понижающее давление на цены, прогноз на 2026 год — в среднем $58 за баррель Brent.

Ежемесячный отчет по рынку нефти — Международное энергетическое агентство (IEA):

- Мировой спрос на нефть в 2025 году увеличится на 700 тыс. барр./сутки — это самый медленный темп роста с 2009 года (исключая 2020 год пандемии). В 2026 году ожидается рост ещё на 720 тыс. барр./сутки, до 104,4 млн.

- Мировое предложение нефти в июне выросло на 950 тыс. барр./сутки, до 105,6 млн — за счёт значительного увеличения добычи в Саудовской Аравии. В годовом выражении рост составил 2,9 млн барр./сутки, из них 1,9 млн обеспечили страны ОПЕК+.

- После повышения квот ОПЕК+ на август глобальное предложение теперь прогнозируется на уровне +2,1 млн барр./сутки в 2025 году (до 105,1 млн) и ещё +1,3 млн в 2026 году. На страны вне ОПЕК+ придется 1,4 млн из роста предложения в 2025-м и 940 тыс. в 2026-м.

BTC-ФЬЮЧЕРСЫ

Третье тестирование успешно пробило уровень сопротивления. За неделю фьючерсы на биткоин прибавили +6,81%, закрытие: $118 140. В понедельник рост продолжается: +4% внутридня, максимум — $123 500. С начала 2025 года: +16,10%

ETH-ФЬЮЧЕРСЫ

За неделю: +14,39%, закрытие недели: $2 989,00, с начала года: –11,67%

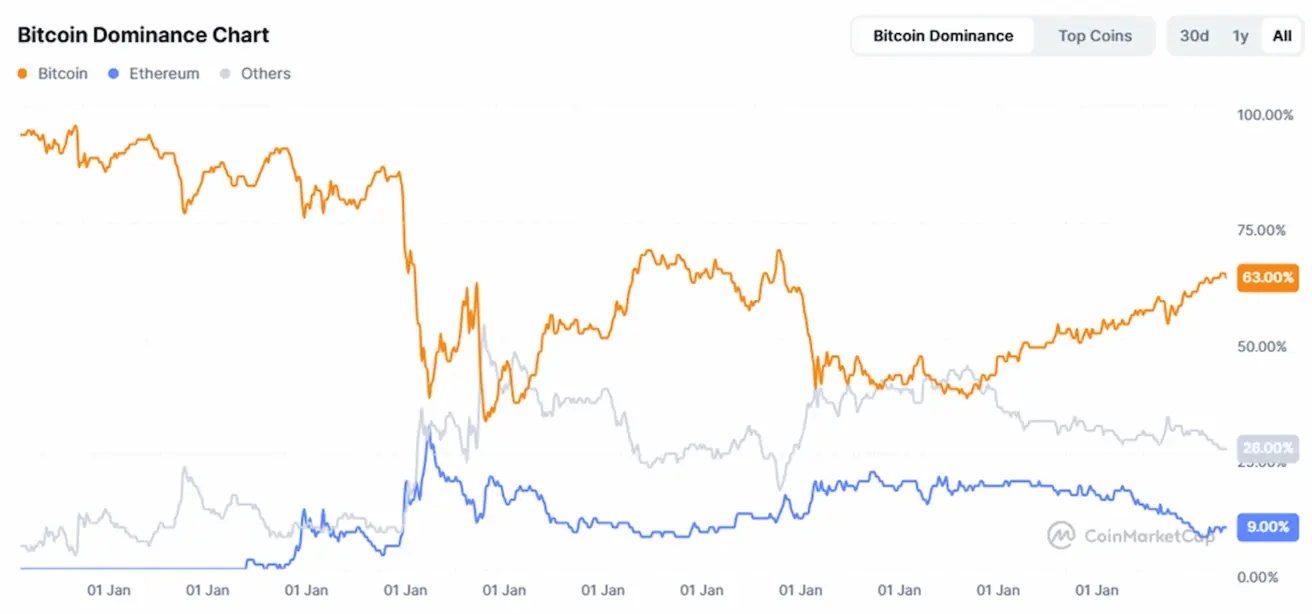

Капитализация крипторынка:

Совокупная капитализация выросла до $3,82 трлн (неделей ранее — $3,35 трлн) (источник: coinmarketcap.com).

- Доля биткоина снизилась до 63,8% (с 64,4%)

- Доля Ethereum выросла до 9,6% (с 9,2%)

- Доля альткоинов осталась практически неизменной: 26,5% (относительно 26,4%)

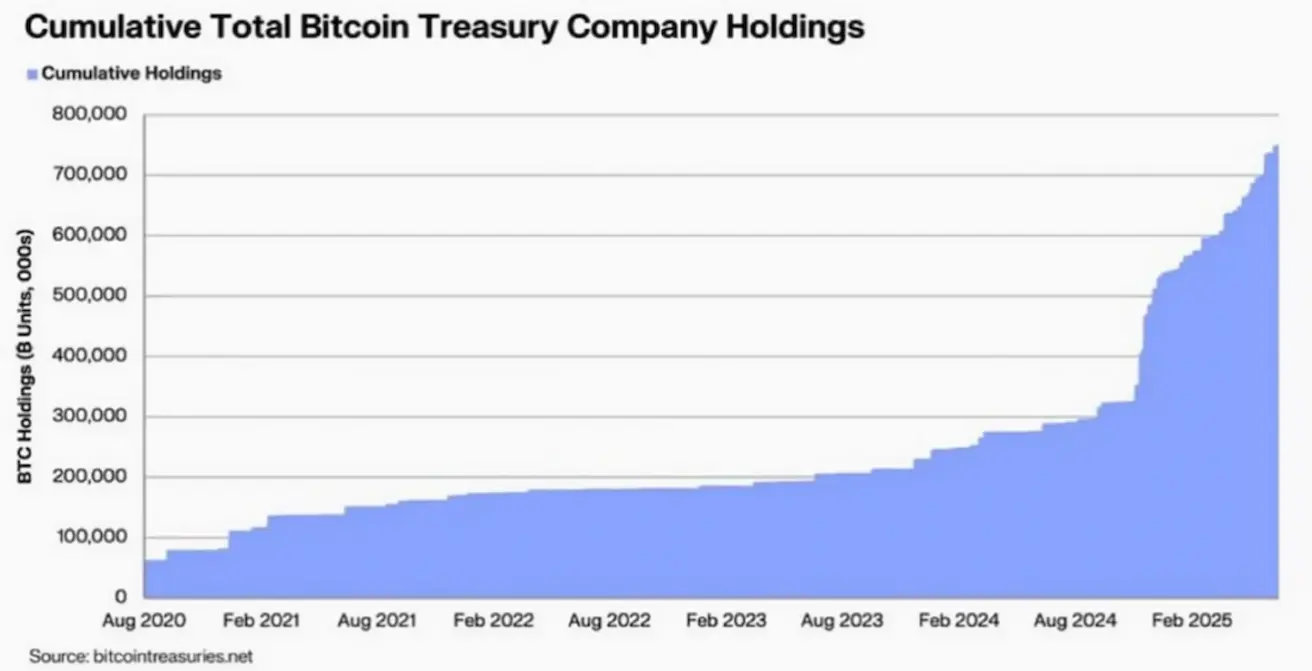

Корпоративные биткоин-резервы продолжают планомерно расти, объём совокупных запасов превысил 700 000 BTC:

English

English Қазақша

Қазақша