30 июня – 4 июля 2025: Еженедельный экономический дайджест

Ключевые рыночные обновления

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

ИНФЛЯЦИЯ

- Базовый индекс потребительских цен (CPI) (м/м) (май): 0,1% (предыдущее значение: 0,2%)

- Индекс потребительских цен (CPI) (м/м) (май): 0,1% (предыдущее значение: 0,2%)

- Базовый индекс потребительских цен (CPI) (г/г) (май): 2,8% (предыдущее значение: 2,8%)

- Индекс потребительских цен (CPI) (г/г) (май): 2,4% (предыдущее значение: 2,3%)

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (МИЧИГАН)

- Ожидаемая инфляция за 12 месяцев (май): 5,0% (предыдущее: 6,6%)

- Ожидаемая инфляция за 5 лет (апрель): 4,0% (предыдущее: 4,2%)

ВВП (Бюро экономического анализа США, BEA) – 1 квартал 2025

- Годовой темп (третья оценка): -0,5% (вторая оценка: -0,2%; 4 кв. 2024: 2,4%)

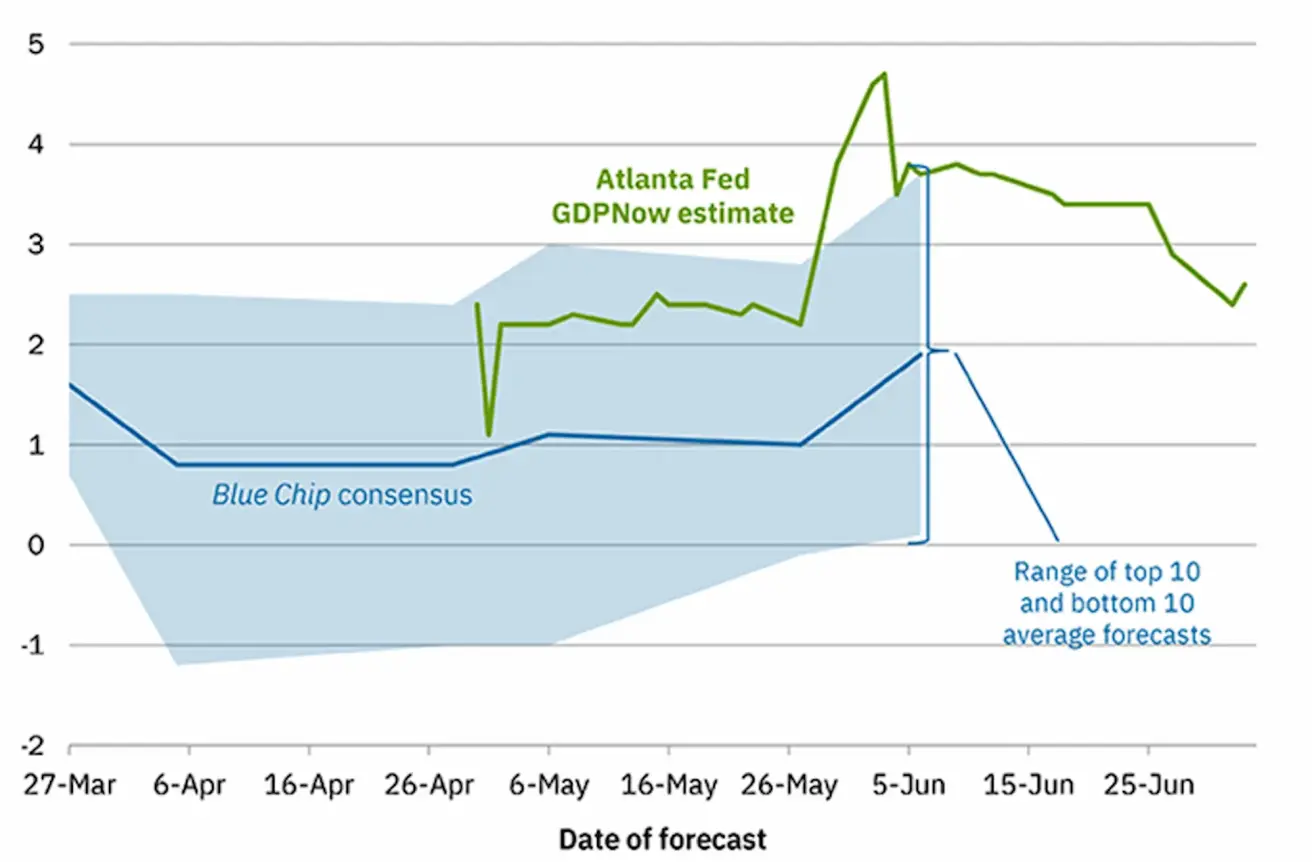

- Прогноз ВВП Федерального резервного банка Атланты на II квартал: 2,5% (против 2,9%)

*(Модель прогнозирования GDPNow от ФРБ Атланты дает «оперативную» оценку роста ВВП до публикации официальных данных, используя методику, аналогичную применяемой BEA.)

*(Модель прогнозирования GDPNow от ФРБ Атланты дает «оперативную» оценку роста ВВП до публикации официальных данных, используя методику, аналогичную применяемой BEA.)

Индекс деловой активности (PMI):

(Значение выше 50 — рост, ниже 50 — спад)

- Сектор услуг (июнь): 52,9 (предыдущее значение: 53,1)

- Промышленный сектор (июнь): 52,9 (предыдущее значение: 52)

- S&P Global Composite (июнь): 52,9 (предыдущее значение: 52,8)

РЫНОК ТРУДА:

- Уровень безработицы (июнь): 4,1% (предыдущее: 4,2%)

- Изменение числа занятых вне сельского хозяйства (июнь): 147 тыс. (предыдущее: 144 тыс., пересчитанное)

- Прирост числа занятых в частном несельскохозяйственном секторе (июнь): 74 тыс. (предыдущее: 137 тыс.)

- Средний почасовой заработок (июнь, г/г): 3,7% (предыдущее: 3,8%)

- Открытые вакансии (JOLTS, май): 7,769 млн (против 7,395 млн)

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

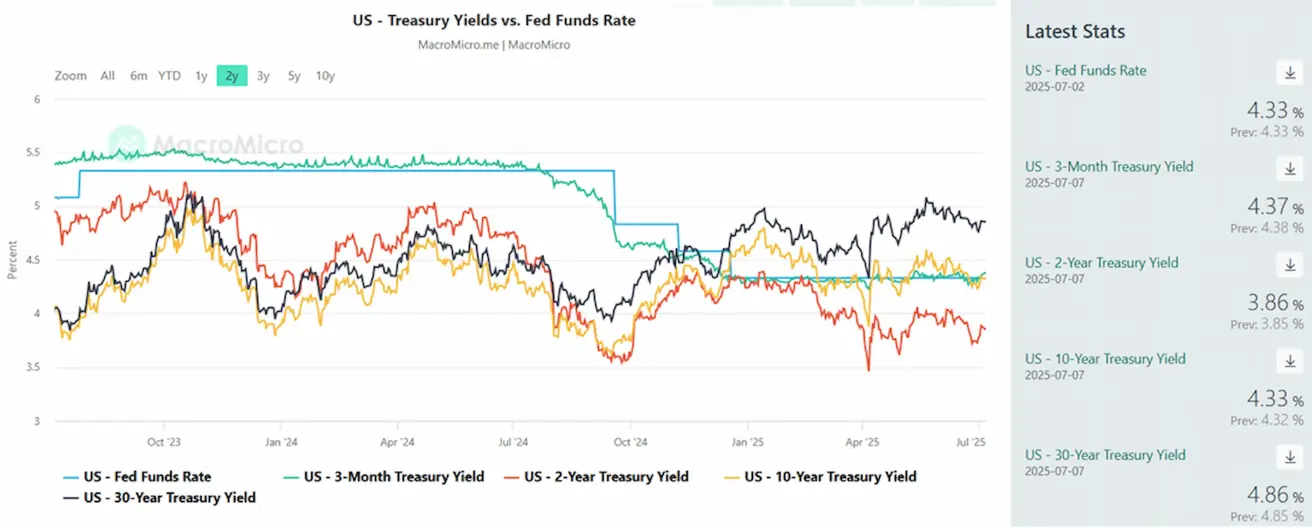

- Ставка по федеральным фондам (EFFR): 4,25% - 4,50% (без изменений)

- Баланс Федеральной резервной системы: $6,659 трлн (на прошлой неделе: $6,681 трлн)

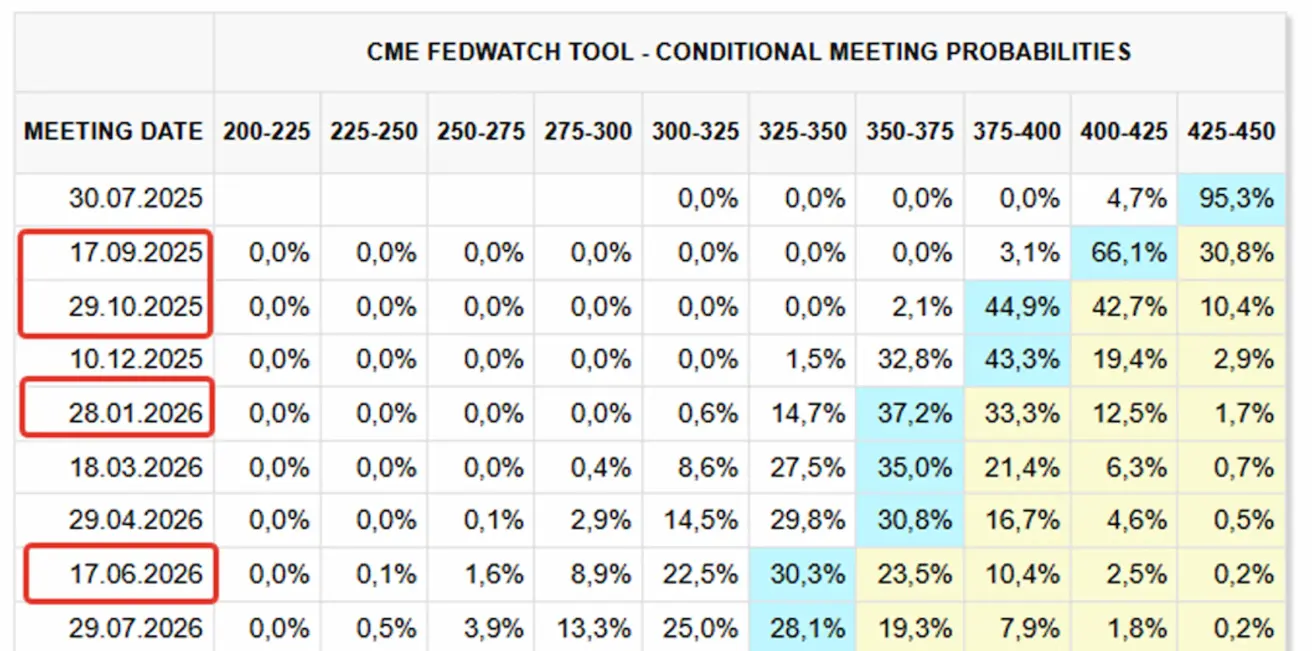

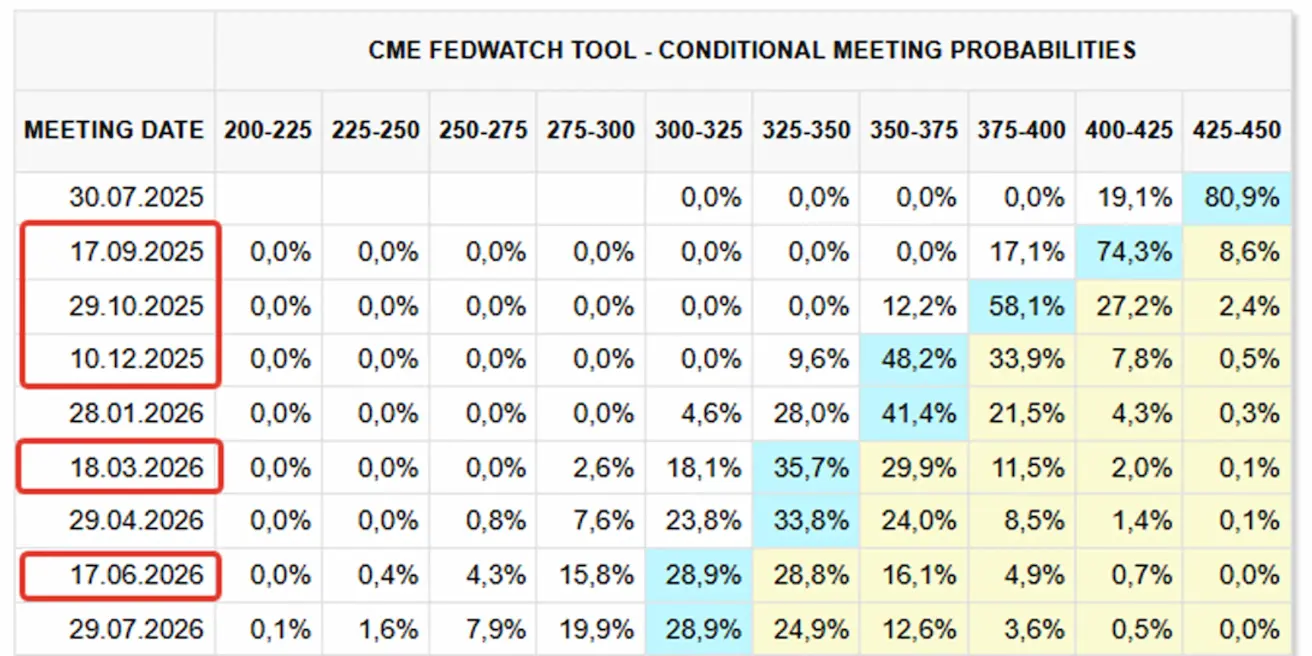

РЫНОЧНЫЙ ПРОГНОЗ ПО СТАВКЕ

Сегодня:

Неделю назад:

Комментарий

Преобладали риск-ориентированные настроения: основные индексы США вновь обновили исторические максимумы.

Статистика: Индекс GDPNow от ФРБ Атланты по итогам июня снизился с 3,8% до 2,5%. Индексы деловой активности разнонаправлены: промышленность растет, услуги — снижаются. Статистика по рынку труда также неоднозначна.

С одной стороны, уровень безработицы снизился до 4,1%, а число вакансий увеличилось второй месяц подряд, достигнув 7,769 млн. Рост вакансий отражает соотношение спроса и предложения на рынке труда — устойчивое повышение этого показателя способствует росту зарплат, а значит, дополнительному инфляционному давлению.

С другой стороны, число занятых в частном секторе резко упало — всего +74 тыс., что заметно ниже среднего значения.

Ожидания рынка (FedWatch):

- Следующее заседание FOMC (30 июля): изменений не ожидается — вероятность отсутствия снижения ставки свыше 95%.

- На горизонте 12 месяцев рынки закладывают четыре снижения ставки по 25 бп — целевой диапазон снизится до 3,25–3,50%. Первое снижение ожидается в сентябре этого года.

Ключевые итоги заседания Совета управляющих ЕЦБ Прошло во Франкфурте-на-Майне со 2 по 5 июня 2025 года

- Макроэкономические данные как по еврозоне, так и по США оказались лучше ожиданий, что ставит под вопрос сценарии скорой рецессии в обоих регионах.

- Прогнозы Consensus Economics по росту реального ВВП еврозоны на 2025 год после апрельского объявления тарифов были понижены, однако впоследствии пересмотрены в сторону повышения. Ожидаемый экономический эффект от новых пошлин оказался менее негативным, чем закладывалось ранее.

- Согласно базовому сценарию июньских прогнозов ЕЦБ, совокупная инфляция (HICP) ожидается на уровне 2,0% в 2025, 1,6% в 2026, 2,0% в 2027 году.

- Повышение инфляции в 2027 году — временно и связано с влиянием климатических мер фискального характера, прежде всего запуском европейской системы торговли выбросами ETS2.

- Базовая инфляция (HICP без учета энергии и продуктов питания), прогноз: 2,4% — в 2025 году, 1,9% — в 2026 и 2027 гг.

- Опросы свидетельствуют о замедлении роста ВВП еврозоны во II квартале на фоне повышенной неопределённости.

- Рынок труда остаётся устойчивым: по предварительной оценке Eurostat, занятость в I квартале 2025 выросла на 0,3% (Q4 2024: +0,1%). Уровень безработицы в апреле остается историческим минимумом — 6,2%, без изменений с октября 2024.

- Согласно июньскому прогнозу, среднегодовой рост реального ВВП составит: 0,9% (2025); 1,1% (2026); 1,3% (2027).

Торговые войны

- Дональд Трамп объявил о начале направления писем торговым партнёрам с требованием введения односторонних тарифов с 1 августа.

- Для стран, поддерживающих политику БРИКС, вводится дополнительный тариф 10%.

- Администрация Трампа сняла требования лицензирования на экспорт программного обеспечения автоматизации проектирования электроники (EDA) в Китай — в рамках нового торгового соглашения по смягчению технологических ограничений.

Рынок

Фондовый рынок

Неделя завершилась ростом по всем секторам и сегментам — «зеленая волна». Медианный прирост по рынку: +2,60%, лидируют потребительский сектор, промышленность и сырьевые материалы.

Доходность с начала года (YTD — с начала года): +0,50%. Лидеры за период: коммунальные услуги, сырьевые материалы и финансы.

SP500

Неделя: +1,72% (закрытие: 6279,36), YTD 2025: +6,37%

NASDAQ100

Неделя: +1,48% (закрытие: 22866,97), YTD: +8,27%

Euro Stoxx 600:

Неделя: -1,01% (закрытие: 539,1), YTD: +6,63%

CSI Index

Неделя: +0,35% (закрытие: 3965), YTD: +0,86%

Hang Seng

Неделя: -1,27% (закрытие: 23916), YTD: +19,99%

ДОЛГОВОЙ РЫНОК

Долгосрочные казначейские облигации США (ETF TLT): -0,48% (закрытие: $86,97). YTD: 0,95%

Имплайд-волатильность по опционам на краткосрочные казначейские векселя США вернулась к нижней границе исторического диапазона после всплеска, спровоцированного новыми тарифами в апреле. Рынок продолжает закладываться на скорое снижение ставок.

ДОХОДНОСТИ И СПРЕДЫ 2025/06/30 vs 2024/07/07

- Рыночная доходность 10-летних гособлигаций США: 4,33% (против 4,27%)

- Индекс корпоративных облигаций США BBB (ICE BofA): 5,22% (против 5,24%)

- Разница доходностей: 10-летние — 2-летние гособлигации США: 47,0 против 50,0 б.п.

- Разница доходностей: 10-летние — 3-месячные: -4,0 против 4,0 б.п.

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

Неделя: +1,52%, закрытие недели: $3 336,0/унция, YTD: +26,32%

ФЬЮЧЕРСЫ НА ДОЛЛАР (DX)

Неделя: -0,24%, закрытие: 96,645, YTD: -10,79%

ФЬЮЧЕРСЫ НА НЕФТЬ

Неделя: +3,24%, закрытие: 67,18, YTD: -6,50%

OPEC+ анонсировала увеличение добычи нефти на август — +548 тыс. баррелей в сутки против ранее запланированных +411 тыс. Рост производства вызывает опасения по поводу избытка предложения, однако цены на нефть продолжают расти.

BTC-ФЬЮЧЕРСЫ

Неделя: +2,66%, закрытие: $110 605, YTD: 16,10%

ETH-ФЬЮЧЕРСЫ

Неделя: +7,09%, закрытие: $2 613,00, YTD: -22,78%

Рыночная капитализация криптовалют:

- $3,35 трлн (против $3,31 трлн неделей ранее) (coinmarketcap.com)

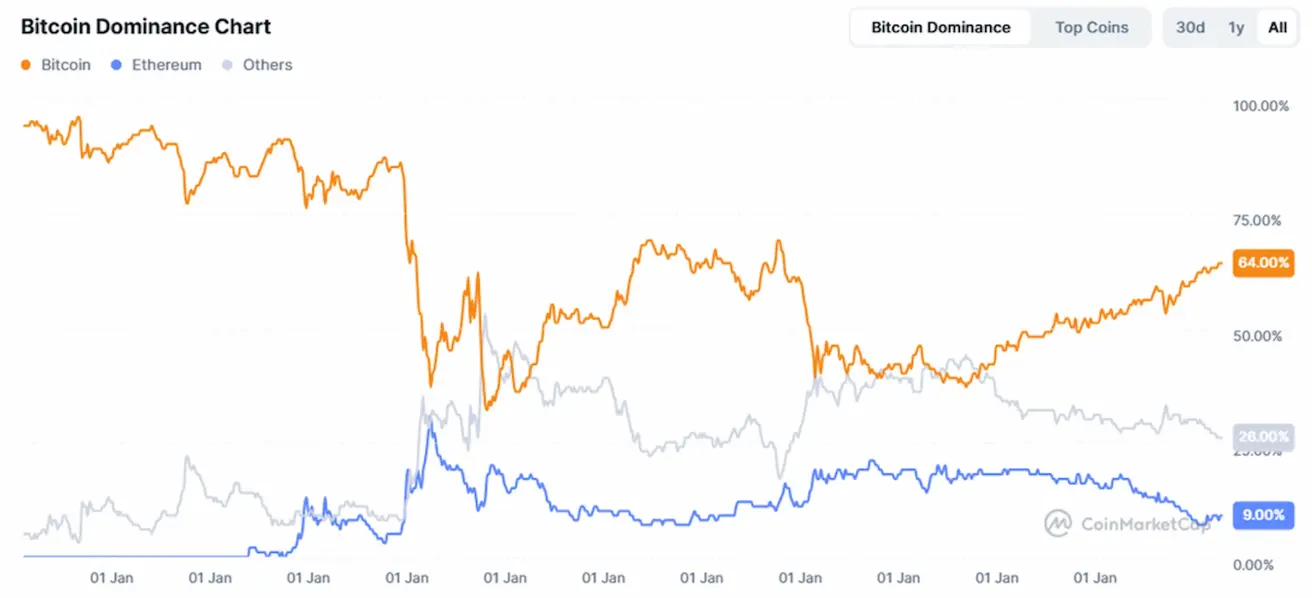

- Доля биткоина: 64,4% (64,6%), Ethereum: 9,2% (рост с 9,0%), другие: 26,4% (26,4%):

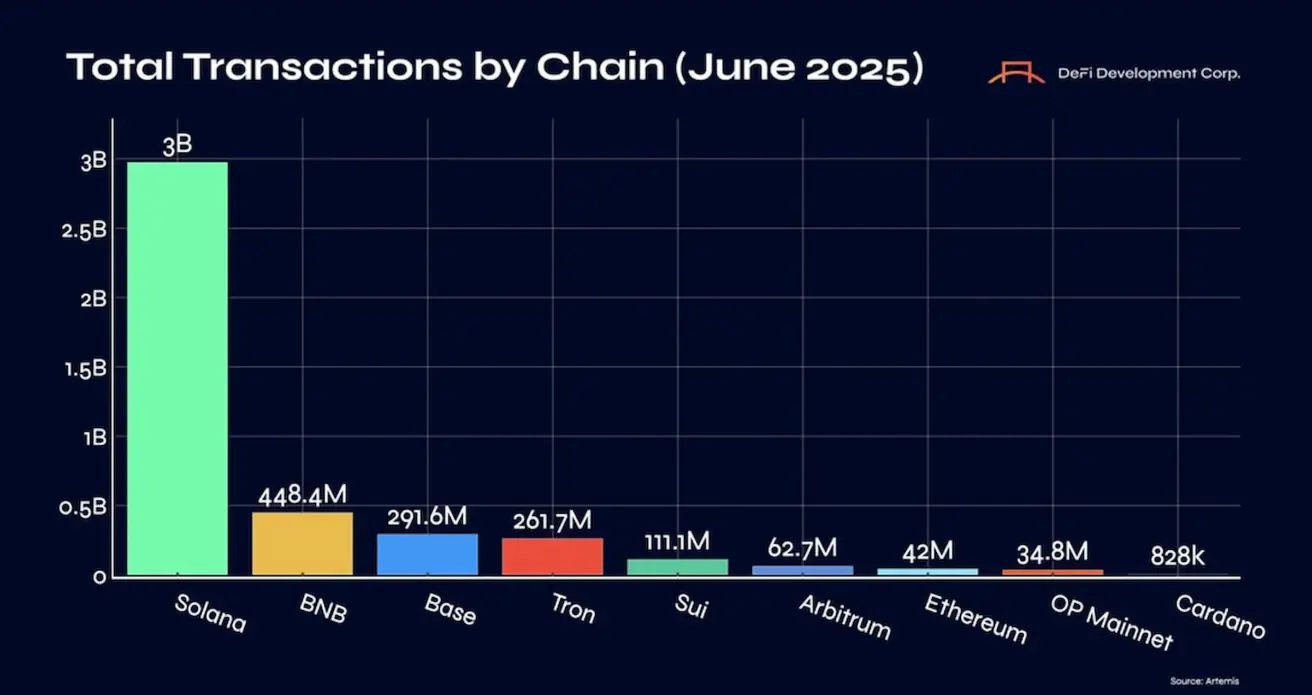

Июнь 2025: Solana уверенно выходит в лидеры по объему транзакций.

Solana закрепилась как ведущая массовая платформа для высокочастотных и низкозатратных транзакций. Это отражает как технологическое преимущество сети, так и зрелость экосистемы, особенно на фоне роста децентрализованных потребительских сервисов и инфраструктурных решений.

English

English Қазақша

Қазақша