16 – 20 июня 2025: Еженедельный экономический обзор

Ключевые обновления рынка

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

ИНФЛЯЦИЯ

- Базовый индекс потребительских цен (CPI) (м/м) (май): 0,1% (предыдущее: 0,2%)

- Индекс потребительских цен (CPI) (м/м) (май): 0,1% (предыдущее: 0,2%)

- Базовый индекс потребительских цен (CPI) (г/г) (май): 2,8% (предыдущее: 2,8%)

- Индекс потребительских цен (CPI) (г/г) (май): 2,4% (предыдущее: 2,3%)

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (MICHIGAN)

- Ожидаемая инфляция на 12 месяцев (май): 5,1% (предыдущее: 6,6%)

- Ожидаемая инфляция на 5 лет (апрель): 4,1% (предыдущее: 4,2%)

ВВП (Бюро экономического анализа США, BEA)

- -0,2%; (4 кв. 2024: 2,4%)

- Индикатор Atlanta Fed GDPNow (2 кв.): 3,4% (против 3,8%) (Модель GDPNow предоставляет «оперативную» оценку роста ВВП до официальной публикации, используя методологию, схожую с BEA.)

Индекс деловой активности (PMI):

(Выше 50 — рост, ниже 50 — спад)

- Сектор услуг (май): 53,7 (предыдущее: 50,8)

- Промышленный сектор (май): 52,3 (предыдущее: 50,7)

- S&P Global Composite (май): 53,0 (предыдущее: 50,6)

РЫНОК ТРУДА:

- Уровень безработицы (апрель): 4,2% (предыдущее: 4,2%)

- Изменение числа занятых в несельскохозяйственном секторе (май): 139 тыс. (предыдущее: 147 тыс., пересмотрено)

- Средний рост почасовой оплаты труда (май, г/г): 3,9% (предыдущее: 3,8%)

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- Эффективная ставка федеральных фондов (EFFR): 4,25% – 4,50% (без изменений)

- Баланс Федерального резерва (синий) вырос: $6,681 трлн (по сравнению с предыдущей неделей: $6,677 трлн)

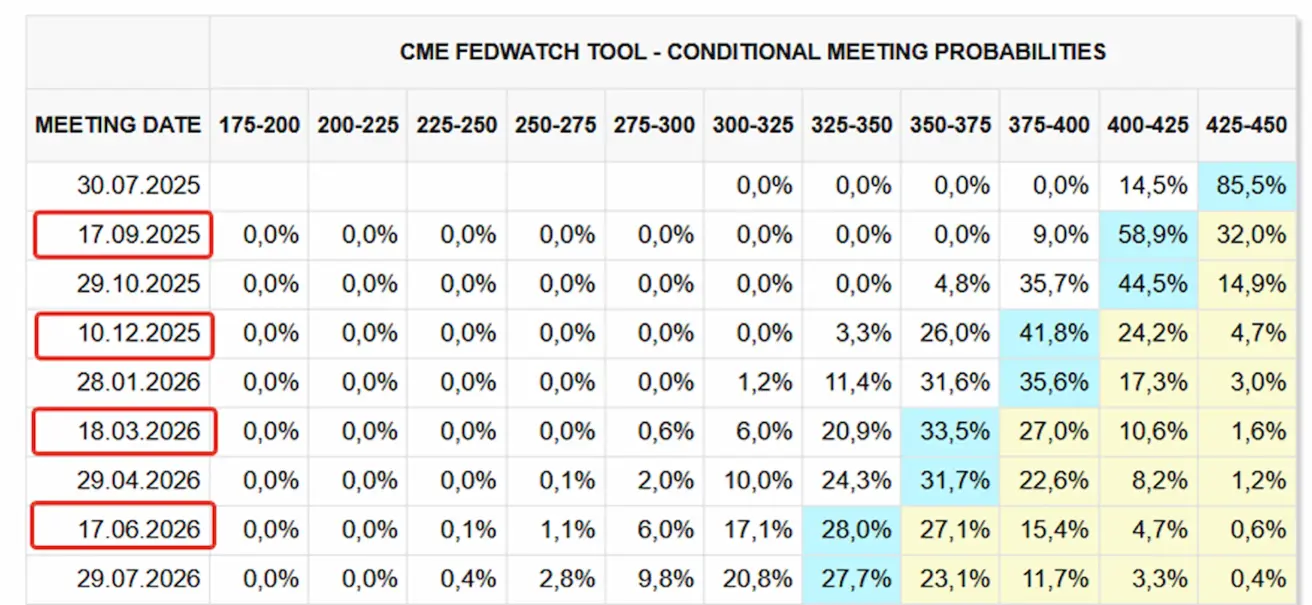

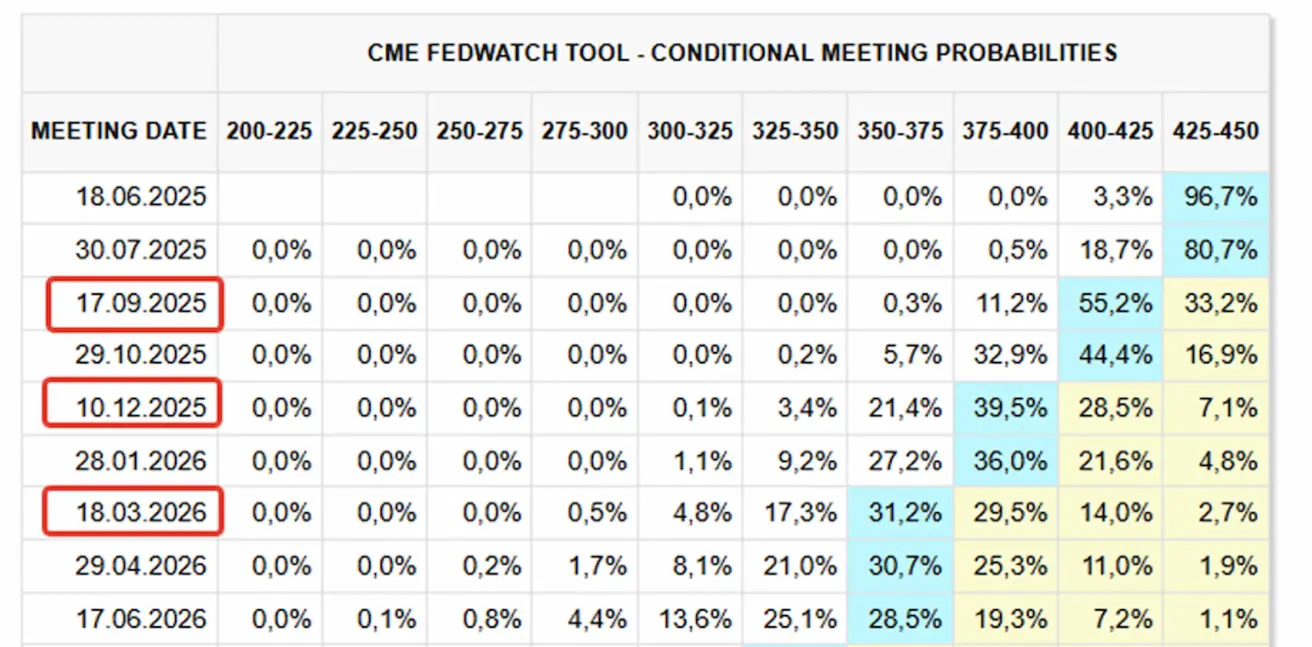

ПРОГНОЗ ПО СТАВКАМ

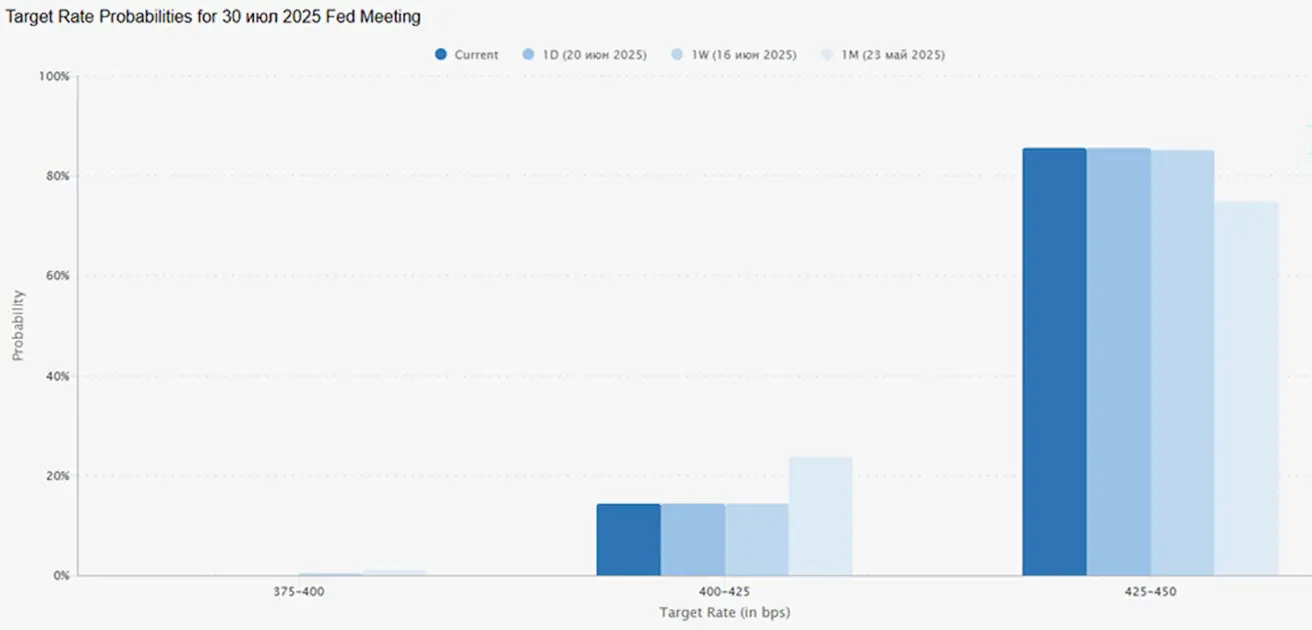

Сегодня:

Неделей ранее:

Комментарий

Основной нарратив: США вступили в военный конфликт с Ираном

В субботу США нанесли внезапный военный удар с применением бомбардировщиков B-2 и управляемых бетонобойных боеприпасов по трем ключевым ядерным объектам Ирана: Фордо, Натанц и Исфахан. Эскалация произошла неожиданно, поскольку президент Дональд Трамп накануне, в пятницу, заявил, что решение о возможной военной операции будет принято «в течение ближайших двух недель». В теледуге из Белого дома, в крайне жесткой риторике, Трамп заявил: «Иранские объекты уничтожены. Иран должен выбрать мир. Любая ответная атака приведет к значительно более суровому ответу». К утру понедельника продолжаются взаимные ракетные атаки между Ираном и Израилем.

Ключевые макроэкономические данные прошлой недели Еврозона: Инфляция продолжила замедляться по всему блоку:

- Базовый индекс потребительских цен (г/г, май): 2,3% (против 2,7%)

- Общий индекс потребительских цен (г/г, май): 1,9% (против 2,2%)

Китай:

- Промышленное производство (г/г, май): 5,8% (против 6,1%)

- Уровень безработицы (май): 5,0% (против 5,1%)

США:

- Прогноз ВВПNow (на 18 июня 2025, за 3 кв): 3,4% (против 3,8%)

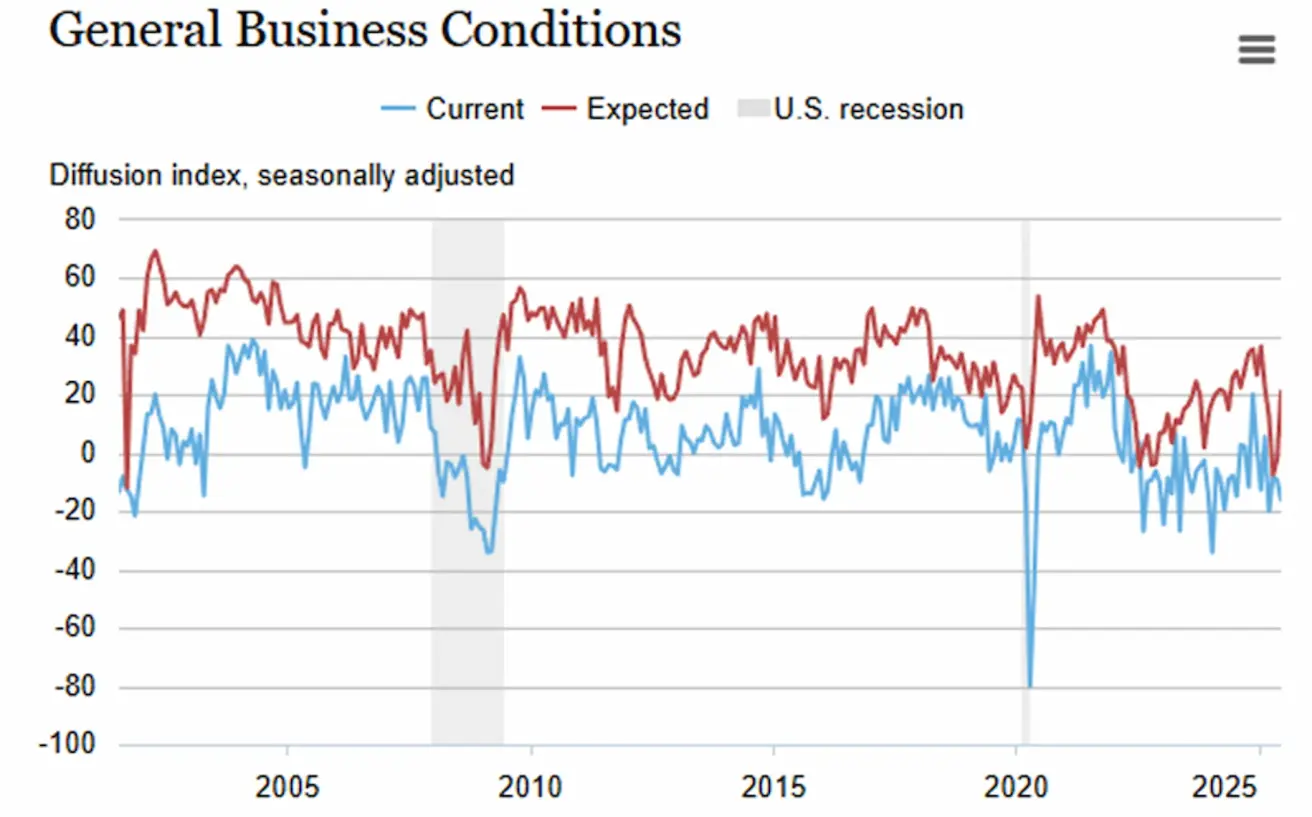

- Индекс производственной активности NY Empire State: снизился на семь пунктов до -16,0, что свидетельствует о дальнейшем замедлении деловой активности. Заказы и отгрузки снизились, сроки поставок остались неизменными, доступность поставок ухудшилась. Запасы в основном стабильны. Ожидания на будущее оставались в положительной зоне и демонстрируют рост.

Резюме заседания ФРС: Федеральная резервная система сохранила ставку на уровне 4,25%–4,50%. Регулятор понизил прогнозы по росту ВВП, инфляции и безработице. Жесткая риторика Джерома Пауэлла указывает на приоритет стабильности ставок на длительный период, а не на скорое смягчение.

FedWatch – рыночное ожидание (после FOMC):

- Заседание 30 июля: вероятность отсутствия снижения ставки превышает 80%.

- Горизонт 12 месяцев: рынок закладывает четыре снижения на 25 б.п., до диапазона 3,25%–3,50%. Первое снижение ожидается уже в сентябре 2025 года.

Рост торговой напряженности Саммит лидеров G7 в Канаде завершился без существенных договорённостей.

- США и Великобритания подписали соглашение о реализации ранее утверждённой торговой схемы.

- Канада и США договорились подписать двухстороннее торговое соглашение в течение 30 дней.

- С другими странами-участниками новых соглашений анонсировано не было.

Тем временем Евросоюз приостановил экономический и торговый диалог с Китаем, ссылаясь на отсутствие прогресса по спорам. В добавление, ЕС намерен ограничить доступ Китая к контрактам на закупки медицинского оборудования, показывая жёсткость по стратегическим секторам.

Рынок акций

По итогам прошлой недели динамика в секторах США оказалась смешанной: медианный результат составил -0,21%. Наибольший рост продемонстрировали сектора коммуникаций, товаров не первой необходимости и технологий, что сгладило падение защитных и циклических отраслей.

С начала года доходность —4,45%. Несмотря на падение по рынку в целом, с начала года сохраняется положительная динамика в коммунальных услугах, секторе сырья, энергетике и финансах, которые показывают относительную устойчивость к остальным отраслям.

РЫНОК

SP500

За неделю: -0,15% (закрытие недели: 5967,85), YTD 2025: +1,09%

NASDAQ100

За неделю: -0,02% (закрытие недели: 21626,39), YTD: +2,40%

Euro Stoxx 50 (топ-50 компаний еврозоны):

За неделю: -0,59% (закрытие недели: 5238), YTD: +7,25%

С мая индекс CSI торгуется в узком диапазоне, завершив неделю снижением на 0,18% и закрывшись на 3 857. С начала года падение по индексу составляет 1,88%. Рынок находится в ожидании новостей по тарифной политике.

Hang Seng

За неделю: -1,52% (закрытие недели: 23530), YTD: +19,05%

Долговой рынок 20+ летние гособлигации США (ETF TLT): +0,19% (закрытие недели: $86,49) YTD: -1,49%:

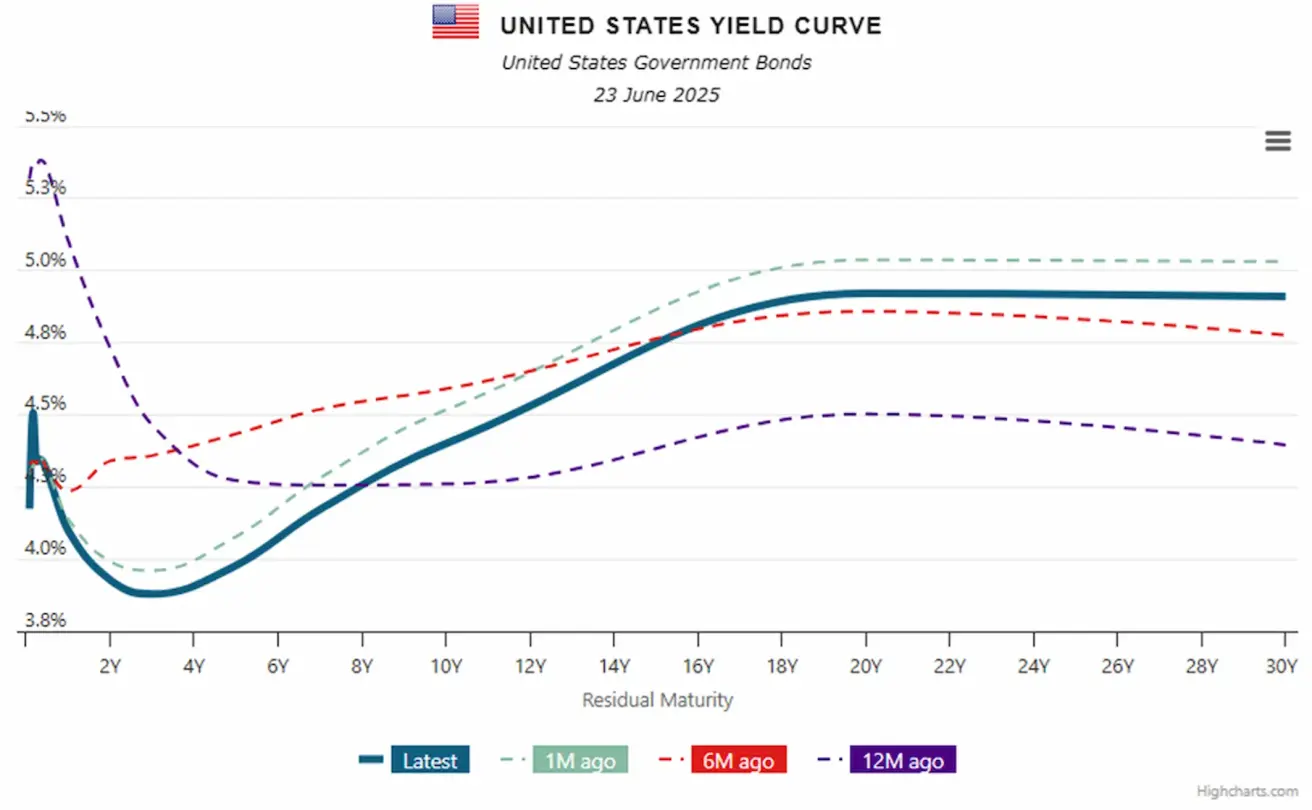

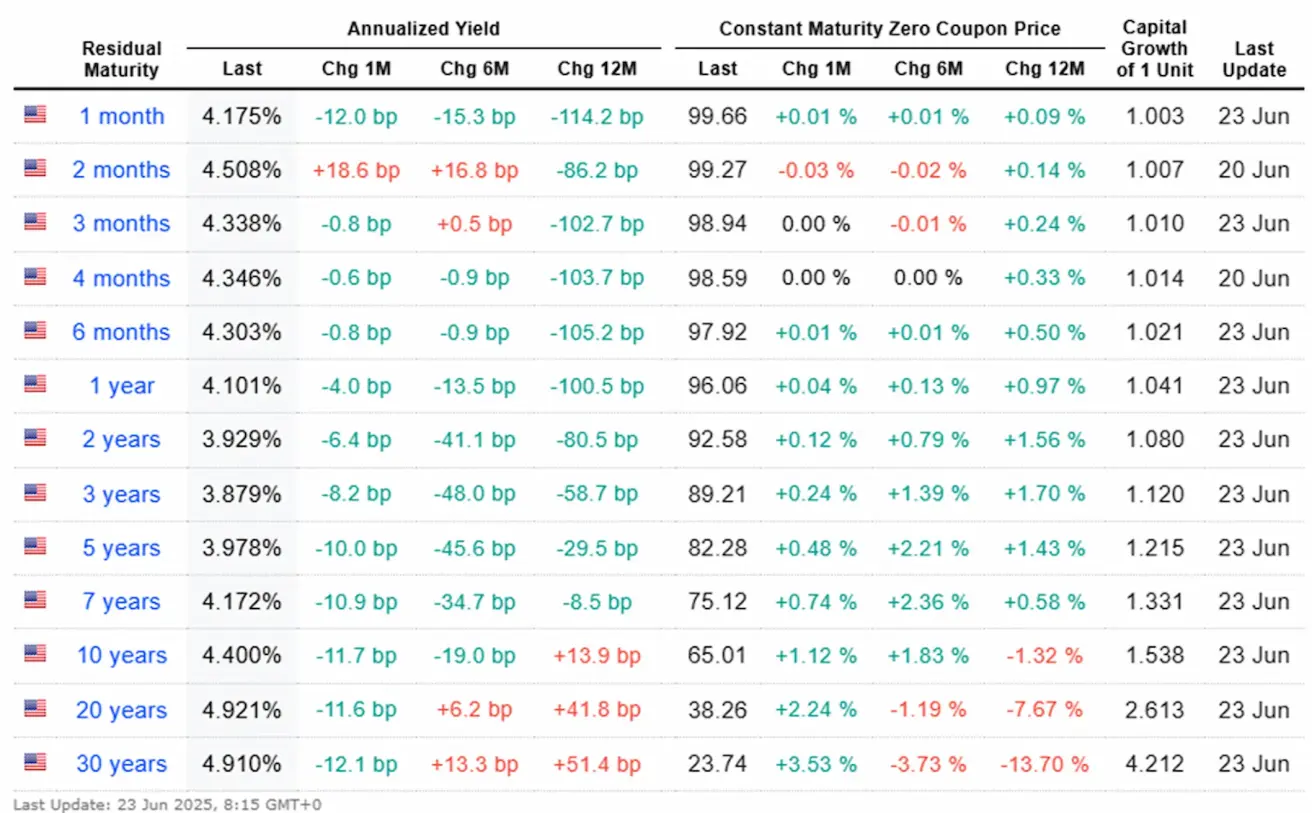

ДОХОДНОСТИ И СПРЕДЫ 23.06.2025 vs 16.06.2025

- Доходность 10-летних гособлигаций США: 4,40% (против 4,429%)

- Эффективная доходность индекса ICE BofA BBB U.S. Corporate: 5,38% (против 5,36%)

- Спред 10-летние vs 2-летние US Treasuries: 47,1 против 45,6 б.п.

- Спред 10-летние vs 3-месячные US Treasuries: 6,2 против 4,2 б.п.

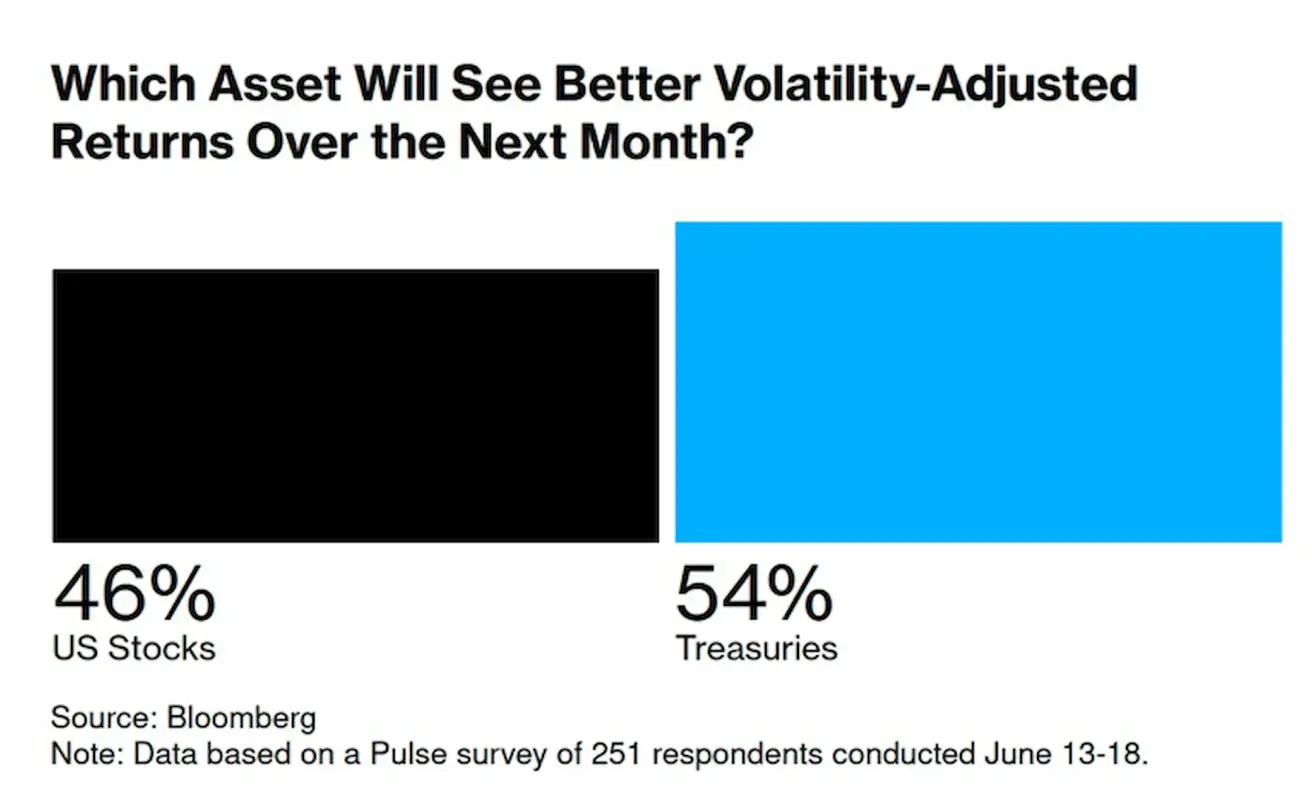

По опросу Bloomberg, 251 участник считает, что облигации США обгонят по доходности акции в течение следующего месяца. Это указывает на сохранение защитных настроений у инвесторов.

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

За неделю: -1,98%, закрытие: $3 384,4/унция, YTD: +28,15%

ФЬЮЧЕРСЫ НА ДОЛЛАР (DX)

За неделю: +0,66%, закрытие: 98,34, YTD: -9,22%

Текущие движения на рынке акций, золота и доллара США не демонстрируют признаков массового ухода из рисковых активов. Тем не менее, геополитическая напряженность остается высокой, и в случае ответных мер со стороны Ирана рынки могут резко перейти в режим избегания риска.

ФЬЮЧЕРСЫ НА НЕФТЬ

За неделю: +1,18%, закрытие: 74,04, YTD: +3,05%

Рынок нефти в центре внимания Фьючерсы на нефть выросли почти на 30% от майских минимумов, привлекая пристальное внимание инвесторов. По сообщениям иранских СМИ, парламент страны в воскресенье проголосовал за закрытие Ормузского пролива в ответ на удары США. Финальное решение остается за Высшим советом национальной безопасности и Верховным лидером Ирана. Глава МИД Аббас Арагчи заявил, что Иран оставляет за собой право на любые формы ответных мер. На данный момент подтвержденных нарушений в фактических поставках физической нефти нет. Стратегическая важность Персидского залива:

- 55% мировых запасов нефти и 39% запасов газа;

- На долю региона приходится 42% мирового экспорта нефти и 17% добычи газа;

- Ключевые экспортеры: Саудовская Аравия, Ирак, Кувейт, ОАЭ, Катар, Иран.

Кардинальное изменение структуры мирового экспорта нефти: С 2001 по 2022 гг. экспорт нефти из региона Персидского залива в США снизился на 72%, в ЕС — на 37%. Напротив, поставки в Китай выросли на 800%, и в настоящее время Китай потребляет 55% регионального экспорта нефти. Выводы: США стали значительно менее зависимыми от импорта нефти, в то время как Китай — критически уязвим. Таким образом, давление Ирана через Ормузский пролив менее существенно для Запада, но является угрозой для Китая, усиливая заинтересованность Пекина в региональной стабильности.

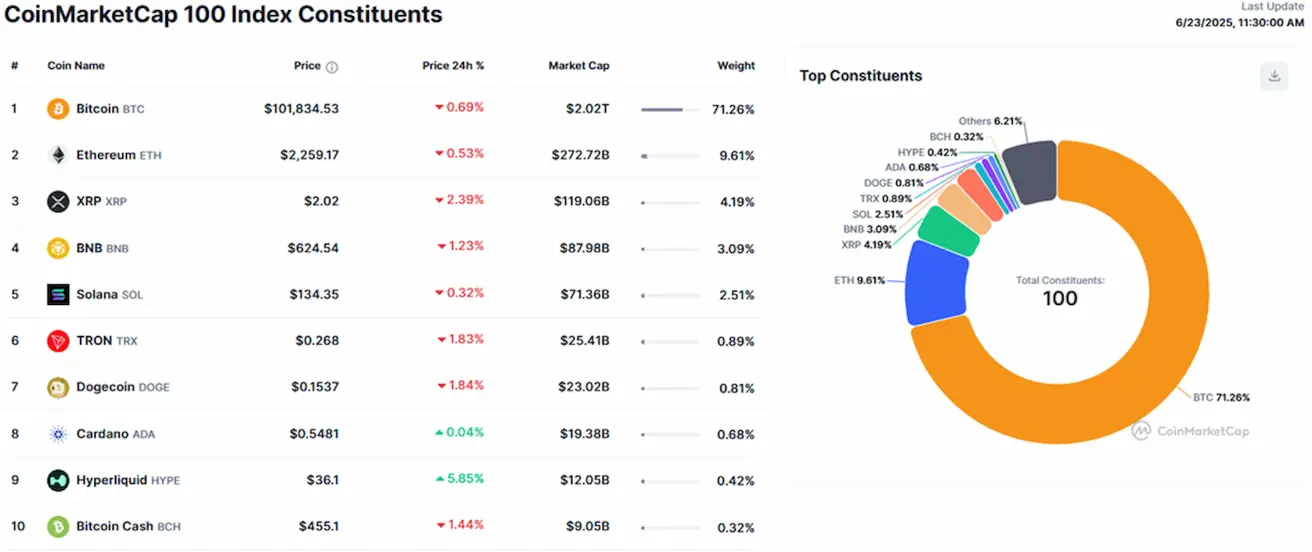

BTC-ФЬЮЧЕРСЫ

За неделю: -1,88%, закрытие: $103 730, YTD: 8,88%

ETH-ФЬЮЧЕРСЫ

За неделю: -4,94%, закрытие: $2 429,00, YTD: -28,22%

Капитализация крипторынка:

- $3,12 трлн (неделей ранее: $3,34 трлн) (coinmarketcap.com)

- Доля биткоина: 64,9% (63,7%), Ethereum: 8,8% (ранее 9,5%), прочие: 26,4% (снижение с 26,8%):

Новости крипторынка:

Сенат США одобрил законопроект о стабильных монетах GENIUS большинством 68–30. Документ передан в Палату представителей, где республиканцы также имеют небольшое численное преимущество. Основные положения:

- Требование 1:1 резервирования: Каждый стейблкоин должен быть полностью обеспечен ликвидными активами — исключительно долларами США или трежерис — в соотношении один к одному.

- Прозрачность: Ежемесячные раскрытия резервов обязательны, для эмитентов с капитализацией более $50 млрд — ежегодный аудит.

- Лицензионная система: Эмитентами могут стать федеральные/штатные организации, банки либо специально аккредитованные негосударственные компании. Иностранные эмитенты также могут получить допуск при соответствию регуляторным требованиям.

Документ знаменует собой важный этап формирования регулируемой среды для стейблкоинов в США, что повлияет на рыночную инфраструктуру, институциональное принятие и глобальную совместимость.

English

English Қазақша

Қазақша