17–23 ноября 2025 года: Еженедельный экономический обзор

Ключевые обновления на рынках

На прошлой неделе на рынке акций наблюдалось снижение аппетита к риску, хотя к пятнице настроение изменилось, и индексы пошли вверх. Инвесторы позитивно восприняли комментарии президента Нью-Йоркского ФРС Дадли Уильямса, который указал, что снижение ставки в краткосрочной перспективе по‑прежнему остается реальной возможностью.

Оптимизм на рынке был дополнительно подкреплен устойчивыми макроэкономическими данными и сообщениями о том, что власти США ведут переговоры об одобрении продаж чипов Nvidia H200 в Китай — фактором, который может снизить неопределенность, связанную с торговлей, и поддержать настроения во всем секторе ИИ. Инфляционные ожидания снизились в ноябре, опустившись до 4,5% на горизонте 12 месяцев и до 3,4% на горизонте 5 лет. Данные по рынку труда также оказались лучше ожиданий: занятость выросла в несельскохозяйственном секторе, включая частную несельскохозяйственную занятость. При этом индикатор GDPNow ФРБ Атланты остается высоким, прогнозируя рост реального ВВП в четвертом квартале на уровне 4,2%.

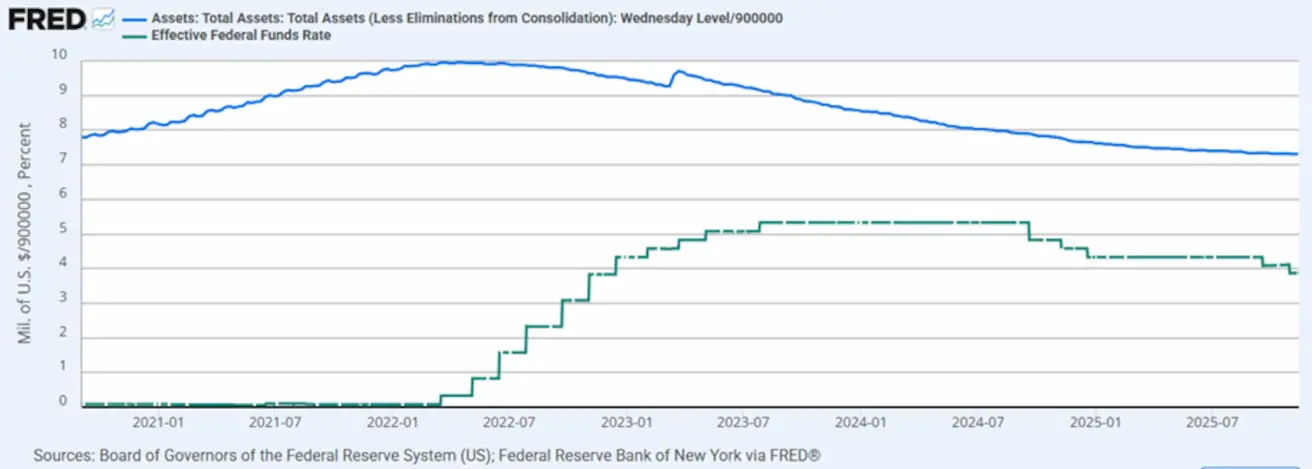

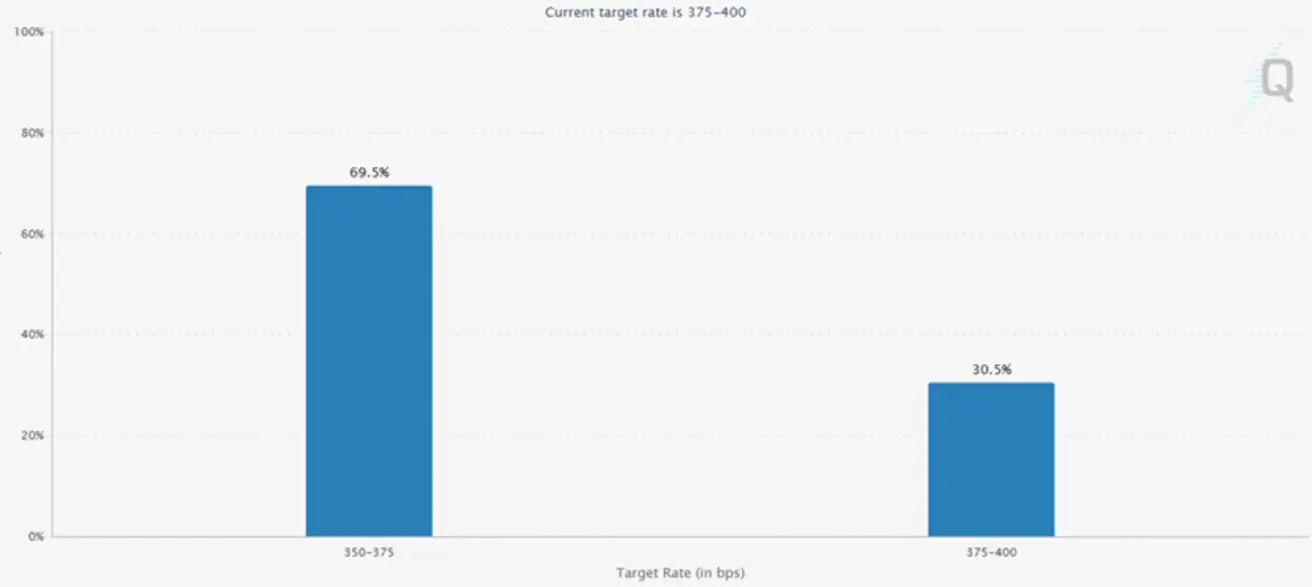

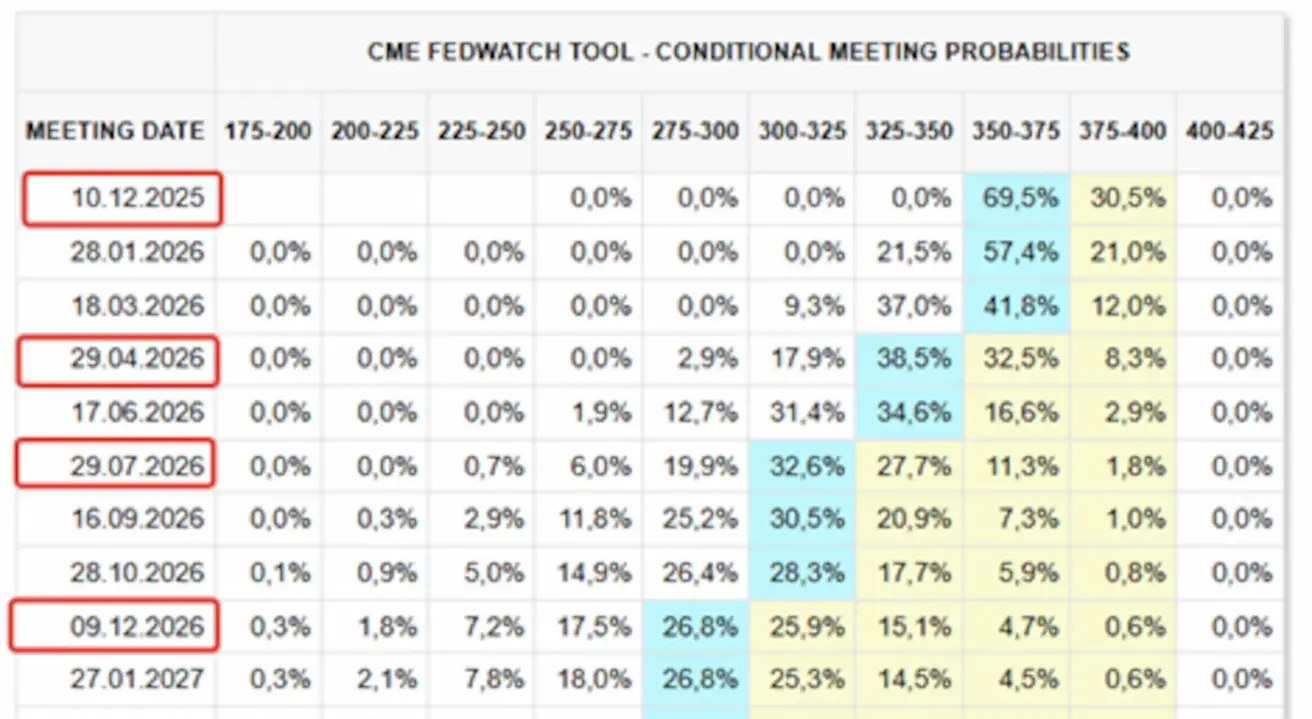

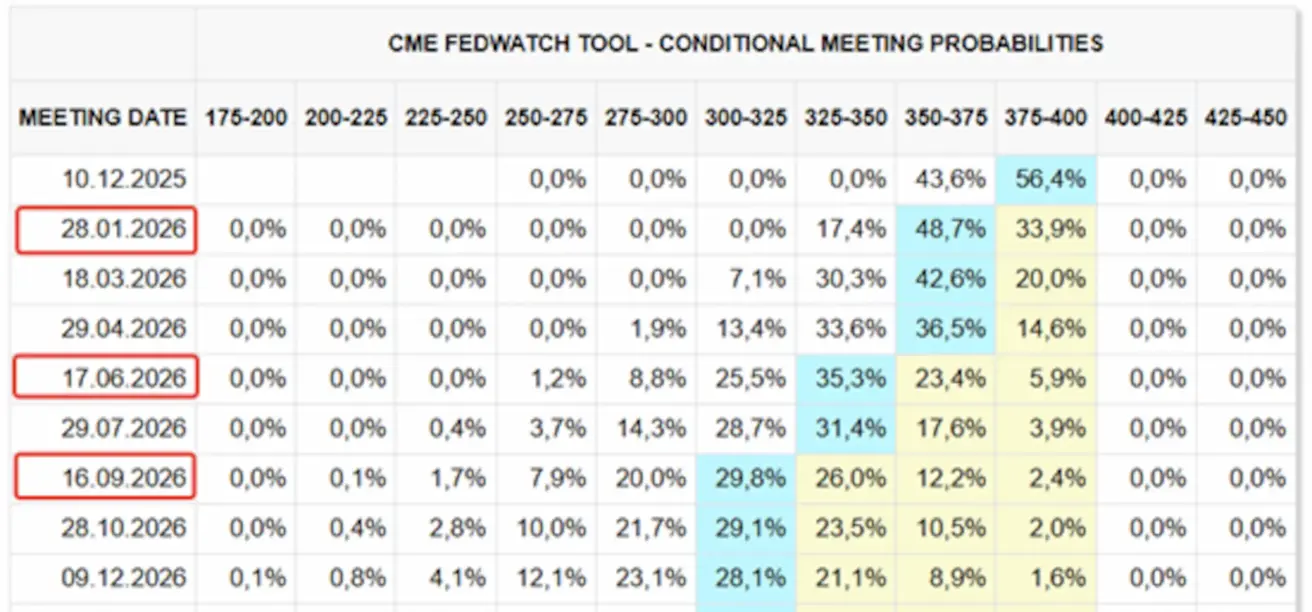

Соответственно, рыночные ожидания, отраженные в инструменте FedWatch, существенно сместились:

- На предстоящее заседание 10 декабря: подразумеваемая вероятность снижения ставки на 25 б.п. выросла до 69,5% против 43,6% в начале прошлой недели.

- На горизонте следующих 12 месяцев: рынки закладывают в цены четыре снижения ставки по 25 б.п., что приведет целевой диапазон по ставке федеральных фондов к уровню 2,75–3,00%.

Протокол FOMC (заседание в октябре):

- Комитет сохраняет осторожную позицию, при этом участники разделились во мнениях относительно изменяющегося баланса экономических рисков.

- Большинство участников полагают, что с течением времени дополнительные снижения ставки станут уместными, хотя ряд членов отметил, что не считает декабрьское снижение обоснованным.

Макроэкономическая статистика

ИНФЛЯЦИЯ (сентябрь)

- Базовый индекс потребительских цен (CPI) (м/м): 0,2% (предыдущее значение: 0.3%)

- Индекс потребительских цен (CPI) (м/м): 0.3% (предыдущее значение: 0.4%)

- Базовый индекс потребительских цен (CPI) (г/г): 3.0% (предыдущее значение: 3.1%)

- Индекс потребительских цен (CPI) (г/г): 3.0% (предыдущее значение: 2.9%)

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ (МИЧИГАН)

- Ожидаемая инфляция на 12 месяцев (август): 4.5% (пред.: 4.6%)

- Ожидаемая инфляция на 5 лет (август): 3.4% (пред.: 3.9%)

ВВП (Бюро экономического анализа США, BEA) (2 кв. 2025 г., в годовом выражении, третья оценка): +3.8% (предварительная оценка: +3.30%; 1 кв. 2024 г.: –0.5%). Оценка GDPNow ФРБ Атланты для 2 кв.: 4.0% (против 3.9%).

Индекс деловой активности (PMI) (октябрь):

(Выше 50 — расширение; ниже 50 — сокращение)

- Сектор услуг: 54.8 (предыдущее значение: 54.2)

- Обрабатывающий сектор: 52.5 (предыдущее значение: 52.5)

- S&P Global Composite: 54.6 (предыдущее значение: 53.8)

РЫНОК ТРУДА

(Данные за сентябрь, BLS; показатели за октябрь будут опубликованы позднее вместе с ноябрьским отчетом)

Данные по рынку труда превзошли ожидания по ряду индикаторов:

- Уровень безработицы: 4.4% (предыдущее значение: 4.3%)

- Число продолжающихся заявок на пособие по безработице: 1,947 млн (против 1,916 млн)

- Несельскохозяйственная занятость (non-farm payrolls): +119 тыс. (консенсус: –4 тыс.)

- Частная несельскохозяйственная занятость: +97 тыс. (консенсус: +18 тыс.)

- Среднечасовая заработная плата (г/г): 3.8% (предыдущее значение: 3.8%)

- Количество открытых вакансий JOLTS: — (против 7,227 млн)

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- Эффективная ставка по федеральным фондам (EFFR): 3.75%–4.0%

- Баланс ФРС увеличился: $6,55 трлн (против предыдущей недели: $6,572 трлн)

РЫНОЧНЫЙ ПРОГНОЗ ПО СТАВКЕ (FEDWATCH)

Ожидания по предстоящему заседанию FOMC 10 декабря:

На сегодня:

Неделей ранее:

Рынок

SP500

Результат за неделю: –1.95% (неделя закрылась на уровне 6,602.98). Доходность с начала 2025 года: +11.85%.

NASDAQ100

Результат за неделю: –3.07% (неделя закрылась на уровне 24,239.57). С начала года: +14.77%.

VIX

Закрыл неделю на уровне 23.42.

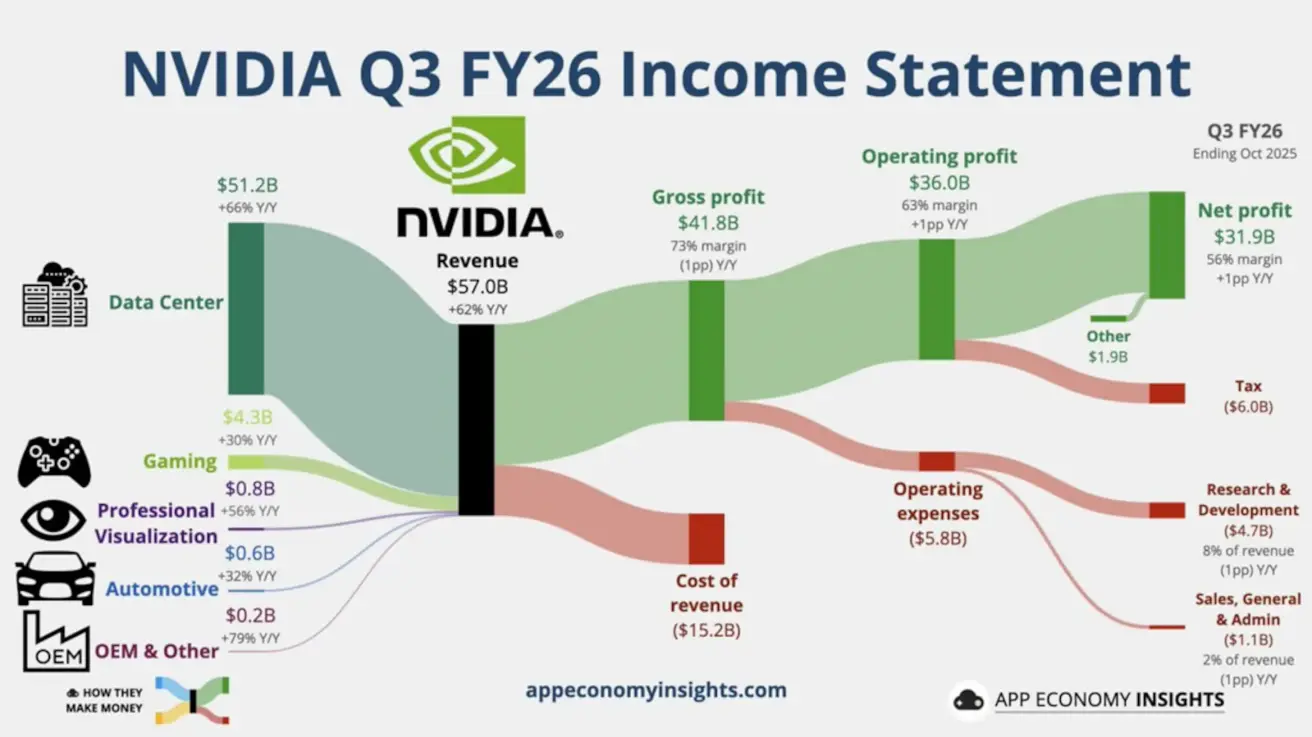

Nvidia представила сильный прогноз по прибыли, сопровождаемый уверенными комментариями менеджмента:

Выручка за третий квартал выросла на 62% до $57 млрд, значительно превысив консенсус-прогнозы. Выручка от центра обработки данных увеличилась до $51.2 млрд, что составляет 89.8% от общего объема продаж.

На квартал, заканчивающийся в январе, компания прогнозирует выручку около $65 млрд — примерно на $3 млрд выше рыночных ожиданий. Генеральный директор Дженсен Хуанг заявил, что рост выручки в ближайшие кварталы может превысить ранее обозначенные $500 млрд, подчеркнув силу и устойчивость спроса на ИИ-ускорители.

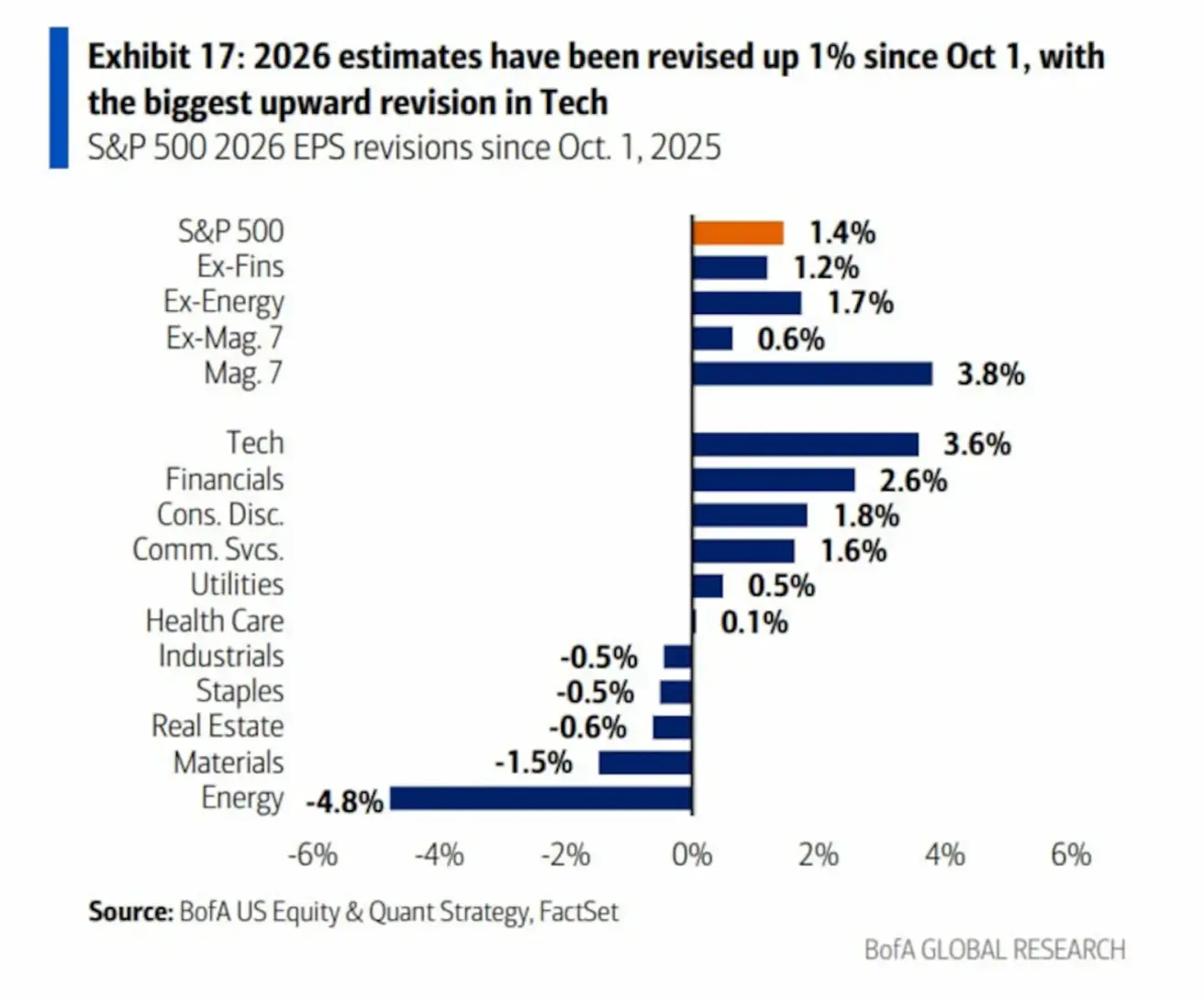

Обновленные прогнозы BofA Global Research:

- Оценки прибыли на акцию (EPS) на 2026 год (отражают пересмотр прогнозов аналитиков, а не фактический рост прибыли).

- Наиболее значительные пересмотры в сторону повышения сосредоточены в технологическом секторе. Ключевые факторы: сильная отчетность, новые циклы продуктов в сфере ИИ, расширение маржи и ускорение капитальных затрат (CapEx), связанных с облаком и ИИ.

- Наиболее заметные пересмотры вниз наблюдаются в энергетическом секторе на фоне ожиданий более низких цен на нефть и более слабого спроса со стороны Китая.

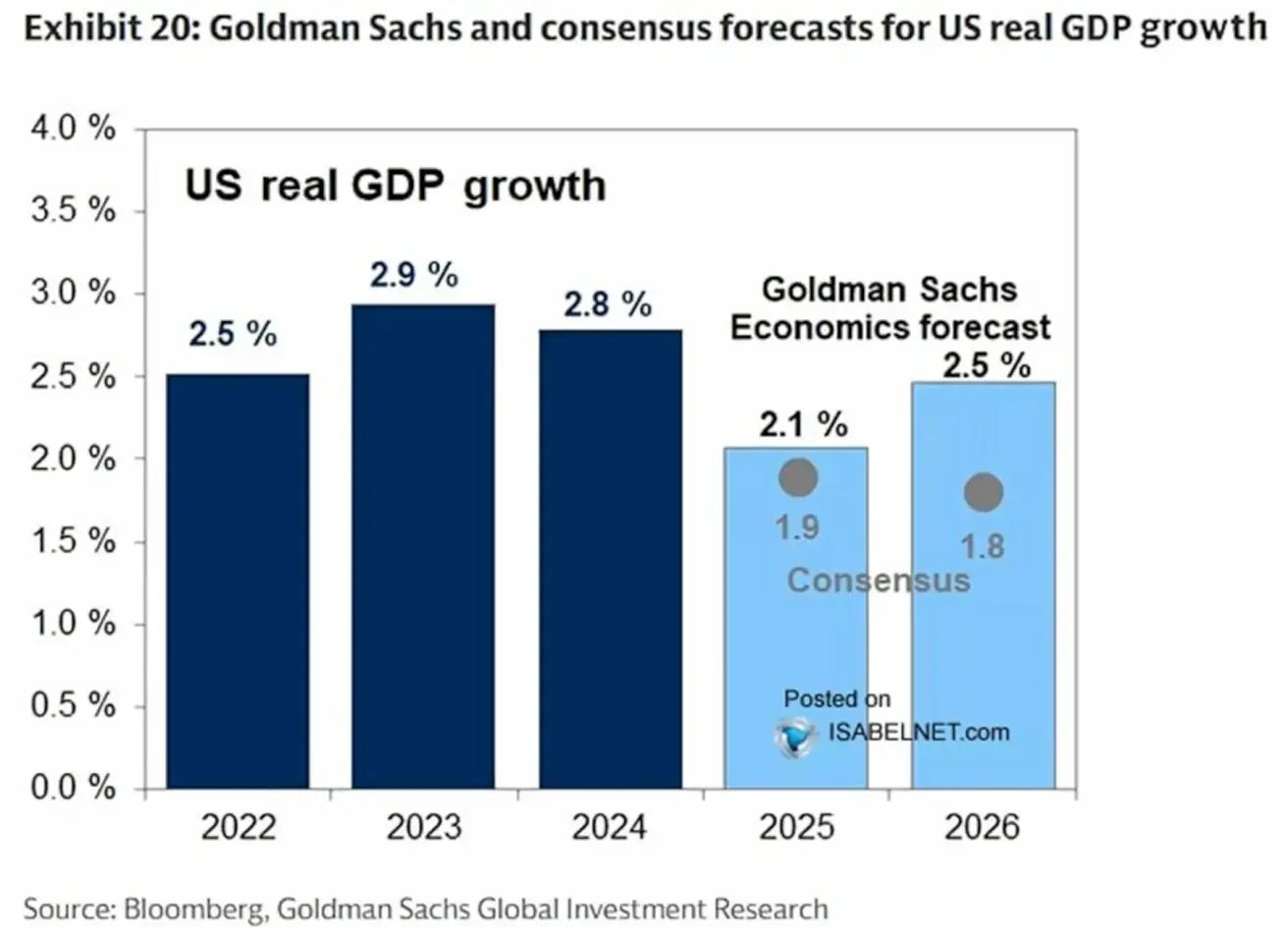

Прогноз Goldman Sachs:

Ожидается, что экономика США сохранит относительную устойчивость: прогнозируемый рост ВВП — 2.1% в 2025 году и 2.5% в 2026 году. Умеренная инфляция и устойчивый рынок труда, как предполагается, будут поддерживать дальнейшее экономическое расширение.

Еврозона

Процентные ставки:

- Ставка по депозитной facility: 2.0% (пред.: 2.0%)

- Ставка по маржинальному кредитованию: 2.4% (пред.: 2.4%)

- Основная ставка по рефинансированию: 2.15% (пред.: 2.15%)

Инфляция — индекс потребительских цен (CPI), октябрь:

- Базовый CPI (г/г): 2.4% (пред.: 2.4%)

- Общий CPI: м/м: 0.2% (пред.: 0.1%). г/г: 2.1% (пред.: 2.2%)

ВВП за 3 кв.:

- кв/кв: 0.2% (пред.: 0.1%)

- г/г: замедлился до 1.4% (пред.: 1.5%)

Уровень безработицы (октябрь): 6.3% (пред.: 6.3%)

PMI (октябрь):

- PMI в секторе услуг: 53.1 (пред.: 53.0)

- PMI в обрабатывающем секторе: 49.7 (пред.: 50.0)

- S&P Global Composite PMI: 52.4 (пред.: 52.5)

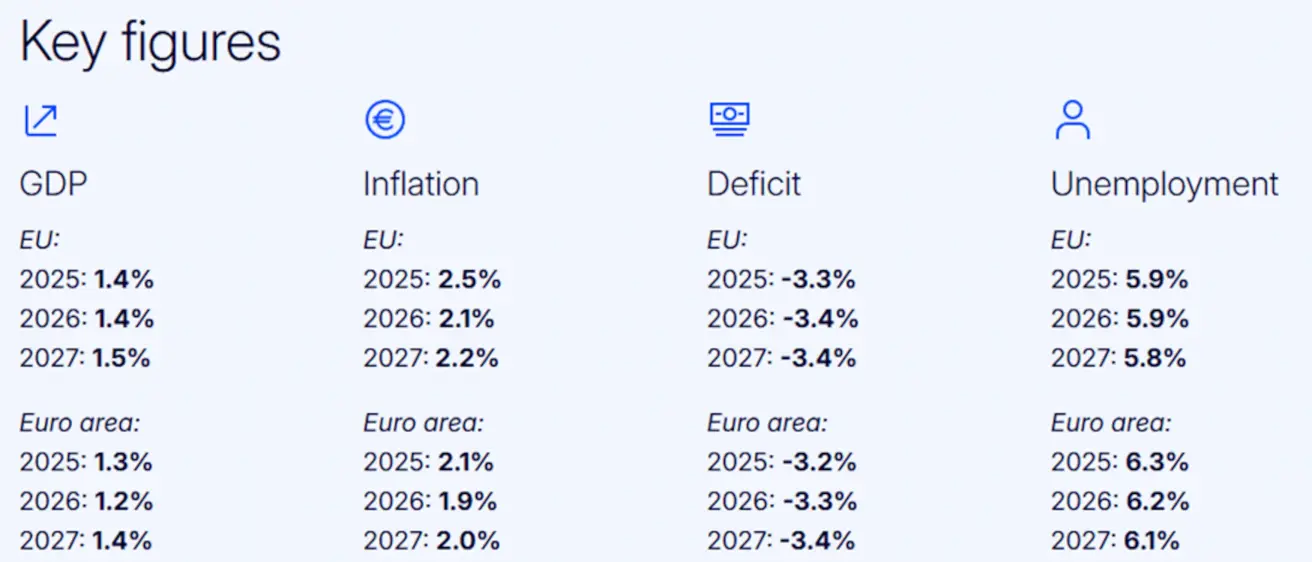

Прогноз ЕЦБ по экономике (по состоянию на 17 ноября 2025 г.) указывает на сохранение роста, несмотря на сложные условия:

Executive Summary

Экономический рост в первые девять месяцев года превзошел ожидания: рост реального ВВП оказался выше годового прогноза, опубликованного весной. Хотя первоначальный позитивный сюрприз был обусловлен резким увеличением экспорта в преддверии ожидавшегося повышения тарифов, инвестиции в оборудование и нематериальные активы также превзошли прогнозы. Продолжение роста в третьем квартале подчеркивает устойчивость европейской экономики и ее способность справляться с беспрецедентными шоками.

Опросы Еврокомиссии и октябрьские показатели PMI свидетельствуют о сохранении динамики роста в ближайшие кварталы. Фундаментальные условия для расширения экономической активности остаются сохраненными, несмотря на сложную внешнюю среду и устойчивую неопределенность.

В глобальном масштабе тарифы США достигли максимального уровня почти за столетие. Прогноз исходит из того, что все тарифы по странам и секторам, введенные или официально объявленные администрацией США на дату отсечения, сохранятся в течение всего прогнозного горизонта.

Ключевые комментарии ЕЦБ:

- Изабель Шнабель: Риски для инфляции могут быть смещены в сторону повышения, хотя Совет управляющих может допустить незначительные отклонения от целевого уровня.

- Петер Кажимír: Внутри еврозоны сохраняются определенные инфляционные риски.

- Мадис Мюллер: Выступает за паузу в цикле снижения ставок.

Euro Stoxx 600

Результат за неделю: –1.86% (неделя закрылась на уровне 565.1). С начала года: +11.77%.

Китай

Народный банк Китая (PBOC) шестой месяц подряд оставил ключевые ставки без изменений:

- 1‑летняя ставка по кредитам (Loan Prime Rate, LPR): 3.50%

- 5‑летняя ставка по кредитам: 3.50% (базовая ставка по ипотечному кредитованию)

Инфляция (октябрь) — дефляция фактически прекратилась:

CPI:

-

м/м: 0.2% (пред.: –0.3%)

-

г/г: 0.2% (пред.: 0.1%)

-

PPI (г/г): –2.1% (пред.: –2.3%)

-

Уровень безработицы (октябрь): 5.1% (пред.: 5.2%)

-

Промышленное производство (октябрь, г/г): 4.9% (против 6.5%)

-

Инвестиции в основные фонды (октябрь, г/г): –1.7% (против –0.5%)

PMI (октябрь):

- PMI в секторе услуг: 50.1 (пред.: 50.0)

- PMI в обрабатывающем секторе: 49.0 (пред.: 49.8)

- Композитный PMI: 54.8 (пред.: 53.9)

Индекс CSI 300

Результат за неделю: –3.14% (неделя закрылась на уровне 4,453.61). С начала года: +13.29%.

Индекс Hang Seng TECH (HSTECH.HK)

Результат за неделю: –7.18% (неделя закрылась на уровне 5,395.49). С начала года: +21.61%.

По данным Institute of International Finance (IIF), глобальные инвесторы вложили свыше $50 млрд в китайский фондовый рынок в 2025 году — больше, чем суммарный приток за предыдущие три года.

После прошлогодних мер стимулирования спад на рынке недвижимости пока не сменился восстановлением. В октябре цены как на новое, так и на вторичное жилье показали самое резкое за год падение, а объем ипотечного кредитования снизился на 3.9%.

Китай готовит дополнительные меры поддержки рынка недвижимости. По сообщениям, власти рассматривают возможность введения общенациональных ипотечных субсидий для покупателей первого жилья, а также налоговых льгот для заемщиков.

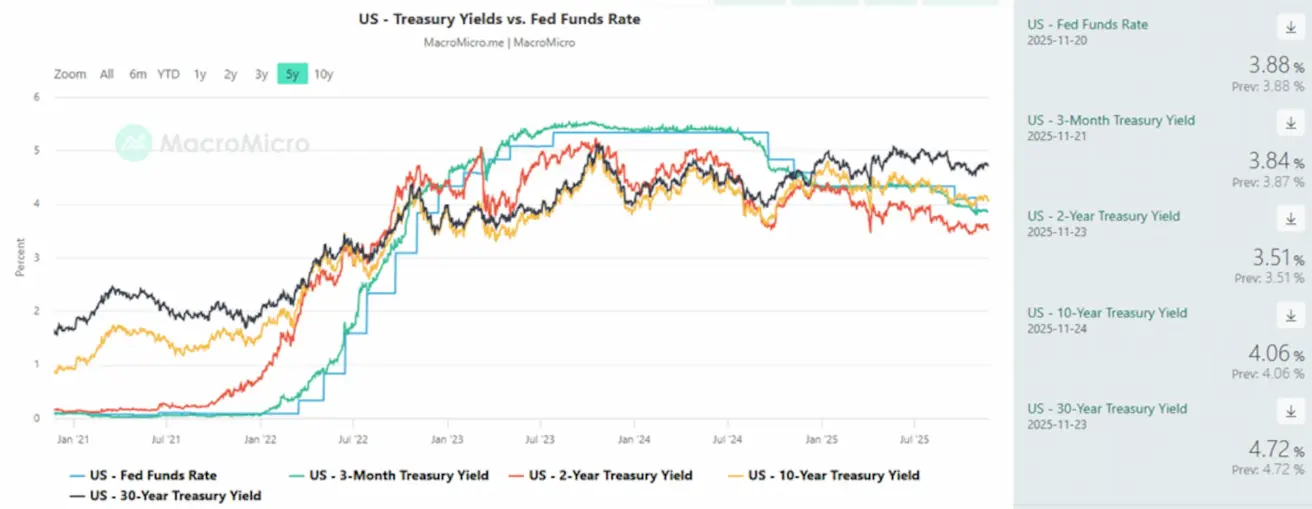

РЫНОК ОБЛИГАЦИЙ – Снижение доходности (Рост цен)

Гособлигации США со сроком 20+ лет (ETF: TLT):

Результат за неделю: +0.81% (неделя закрылась на уровне 89.59). С начала года: +2.04%.

- Рыночная доходность 10‑летних казначейских облигаций США (constant maturity): 4.06% (против 4.15%); доходность 2‑летних казначейских облигаций: 3.51% (против 3.61%)

- ICE BofA BBB U.S. Corporate Index Effective Yield: 5.05% (против 5.07%)

Доходности и спрэды

- Спред доходностей между 10‑летними и 2‑летними казначейскими облигациями США составляет 55.0 б.п. (против 54.0 б.п.).

- Спред доходностей между 10‑летними и 3‑месячными казначейскими облигациями США — 22.0 б.п. (против 26.0 б.п.).

Стоимость 5‑летнего кредитного дефолтного свопа (CDS) по США — показатель стоимости страхования от дефолта — снизилась до 31.93 б.п. (против 33.26 б.п. неделей ранее).

ФЬЮЧЕРСЫ НА ЗОЛОТО (GC)

Результат за неделю: –0.62% (неделя закрылась на уровне $4,059.20/унц.). С начала года: +53.70%.

ФЬЮЧЕРСЫ НА ИНДЕКС ДОЛЛАРА (DX)

Результат за неделю: +0.94% (неделя закрылась на уровне 100.10). С начала года: –7.60%.

ФЬЮЧЕРСЫ НА НЕФТЬ

Результат за неделю: –3.29% (неделя закрылась на уровне $57.98/баррель). С начала года: –19.30%.

ФЬЮЧЕРСЫ НА BTC

Результат за неделю: –8.02% (неделя закрылась на уровне $87,008.70). С начала года: –7.20%.

ФЬЮЧЕРСЫ НА ETH

Результат за неделю: –9.63% (неделя закрылась на уровне $2,807.20). С начала года: –16.06%.

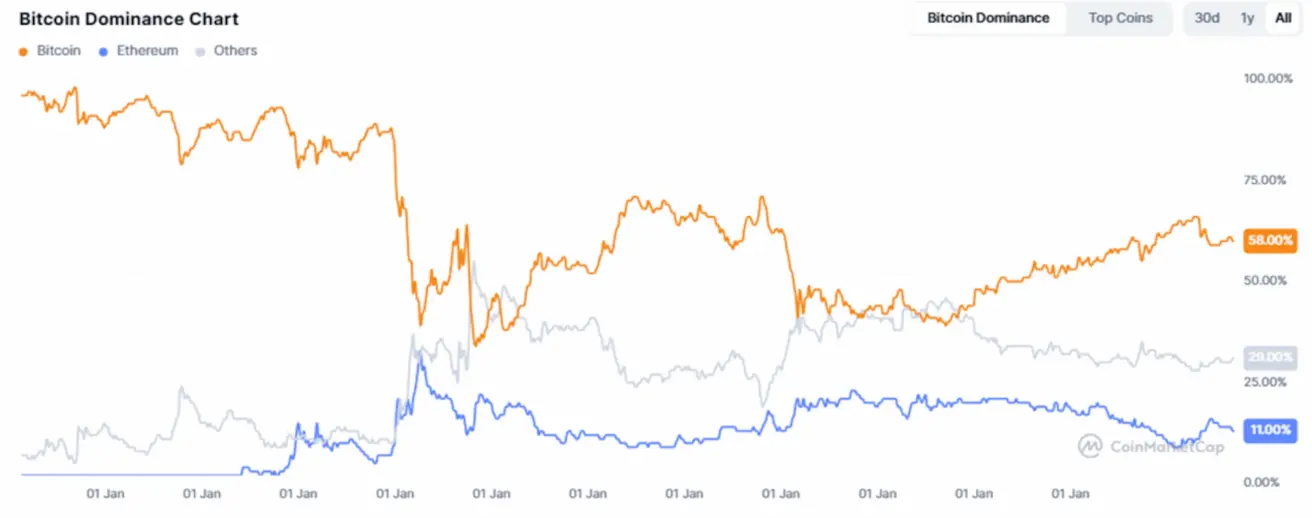

Рыночная капитализация криптовалют

$2.96 трлн (против $3.25 трлн неделей ранее), по данным CoinMarketCap.

Доля рынка:

- Bitcoin: 58.5% (пред.: 58.8%)

- Ethereum: 11.5% (пред.: 11.9%)

- Все прочие активы: 30.0% (пред.: 29.4%)

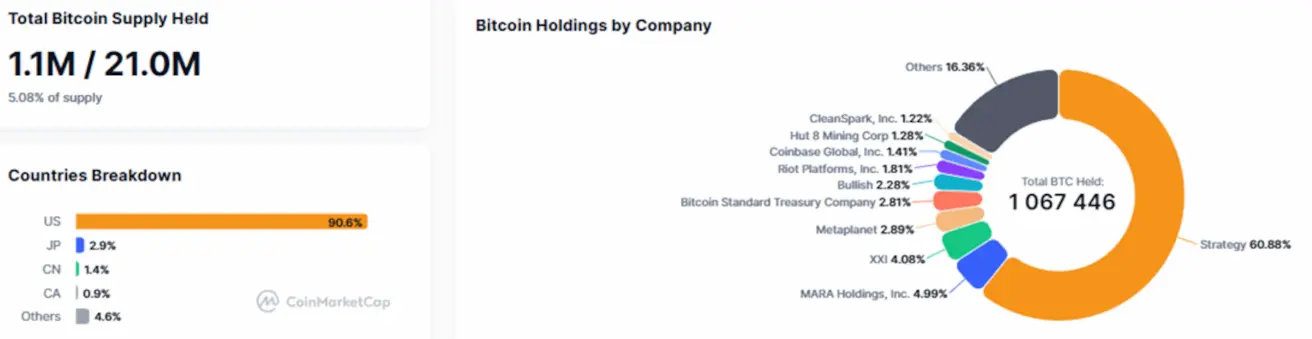

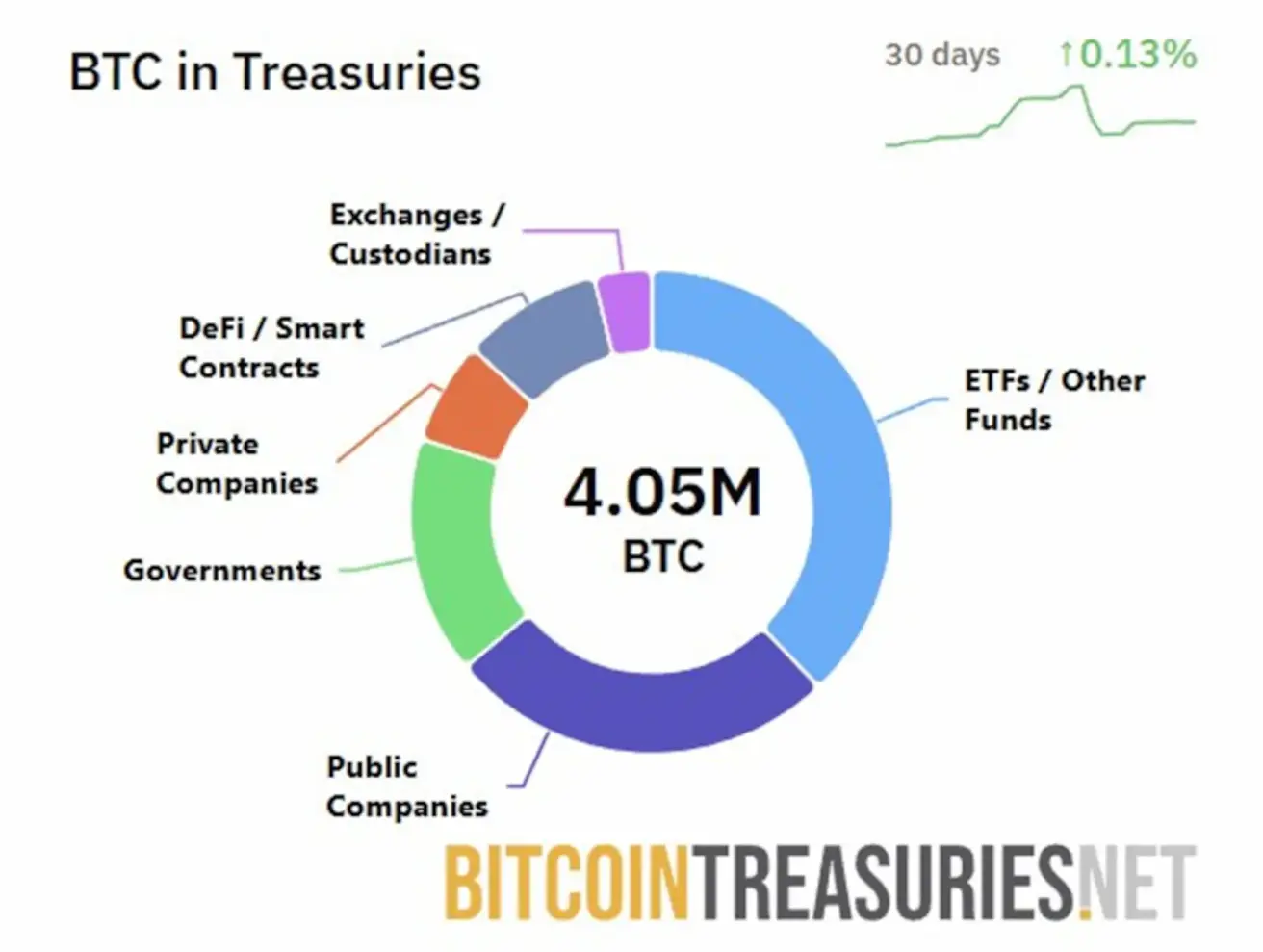

Публичные компании со стратегиями размещения биткоина в казначействе:

Доля биткоинов, находящихся на корпоративных балансах, выросла до 5.08% от общего объема предложения биткоина (против 5.04% неделей ранее).

Госказначейство США добавило более чем на $500 млн в BTC за последние 30 дней, по данным Bitcoin Treasuries.

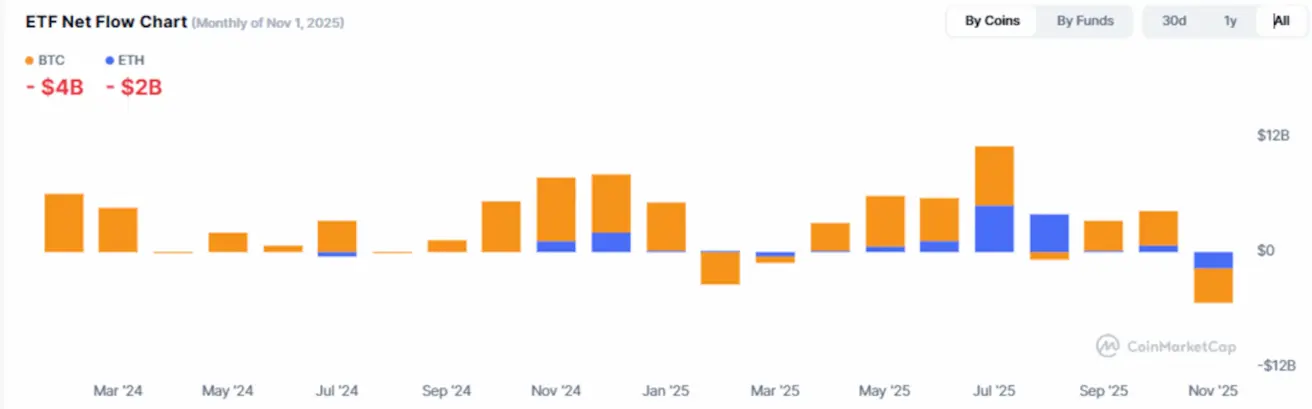

График чистых притоков/оттоков в ETF:

English

English Қазақша

Қазақша