16 — 20 сентября: Еженедельный экономический обзор

Ключевые рыночные инсайты

В нашей еженедельной колонке мы делимся с вами основными макроэкономическими индикаторами для рынка.

МАКРОЭКОНОМИЧЕСКАЯ СТАТИСТИКА

ИНФЛЯЦИЯ

- Базовый индекс потребительских цен (CPI) (г/г) (июнь): 3,2% (предыдущее: 3,2%);

- Индекс потребительских цен (CPI) (г/г) (июнь): 2,5% (предыдущее: 2,9%).

ИНФЛЯЦИОННАЯ ЦЕЛЬ ФРС

- Базовый индекс цен на личное потребление (PCE) (г/г) (июль): 2,6% (предыдущее: 2,6%);

- Индекс цен на личное потребление (г/г) (июль): 2,5% (предыдущее: 2,5%).

ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ

- Ожидаемая инфляция на 12 месяцев (август): 2,7% (предыдущее: 2,8%);

- Ожидаемая инфляция на 5 лет (август): 3,1% (предыдущее: 3,0%).

ВВП (кв/кв) (2 кв.) (вторая оценка): 3,0% (первая: 2,8%, предыдущее: 1,4%), дефлятор ВВП (кв/кв) (2 кв.): 2,5% (предыдущее: 3,1%).

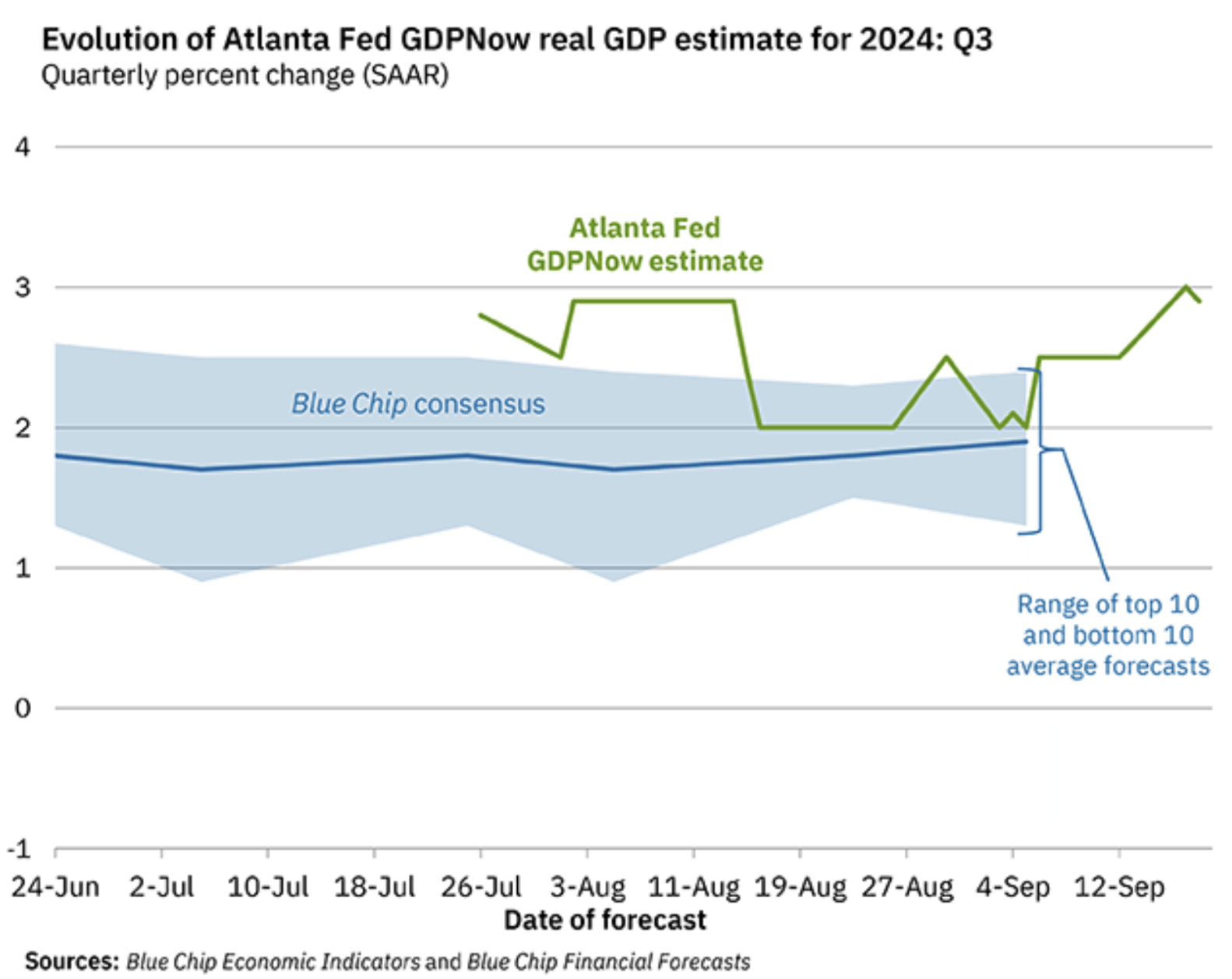

Federal Reserve Bank of Atlanta GDPNow: 3 кв. — 2,9% (предыдущее: 3,0%):

Модель прогнозирования GDPNow ФРБ Атланты оценивает рост ВВП по методологии, схожей с используемой Бюро экономического анализа США (BEA).

GDPNow не является официальным прогнозом; это оперативная оценка фактических темпов роста ВВП на основе поступающих макроэкономических данных за текущий отчетный квартал. Как правило, такие оценки хорошо коррелируют с официальными данными, и текущие прогнозы по-прежнему остаются на повышенных уровнях.

ИНДЕКС ДЕЛОВОЙ АКТИВНОСТИ (PMI)

- Сектор услуг (июнь): 55,7 (предыдущее: 55,0);

- Промышленный сектор (август): 47,9 (предыдущее: 49,6, пересмотр);

- S&P Global Composite (июнь): 54,6 (предыдущее: 54,3, пересмотр).

РЫНОК ТРУДА

- Уровень безработицы (август): 4,2% (предыдущее: 4,3%);

- Количество новых рабочих мест вне сельского хозяйства (Non-farm Payrolls, август): 142 тыс. (предыдущее: 89 тыс., пересмотр);

- Изменение занятости в частном секторе (август): 118 тыс. (предыдущее: 74 тыс., пересмотр);

- Средняя почасовая заработная плата (август, г/г): 3,8% (предыдущее: 3,3%);

- Количество первичных обращений за пособием по безработице: 219 тыс. (предыдущее: 231 тыс., пересмотр).

ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

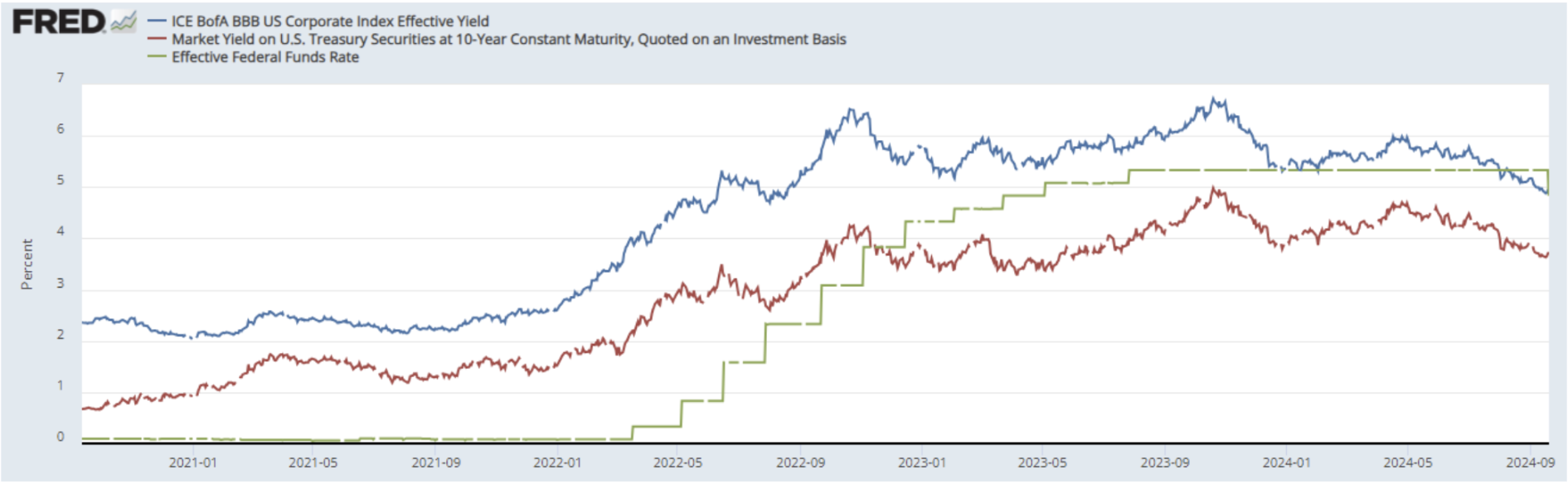

- Ставка федеральных фондов (EFFR) — 4,75%–5,00% (красная линия);

- Баланс ФРС (синяя линия) уменьшился по сравнению с прошлой неделей: $7,109 трлн (против $7,115 трлн неделю назад).

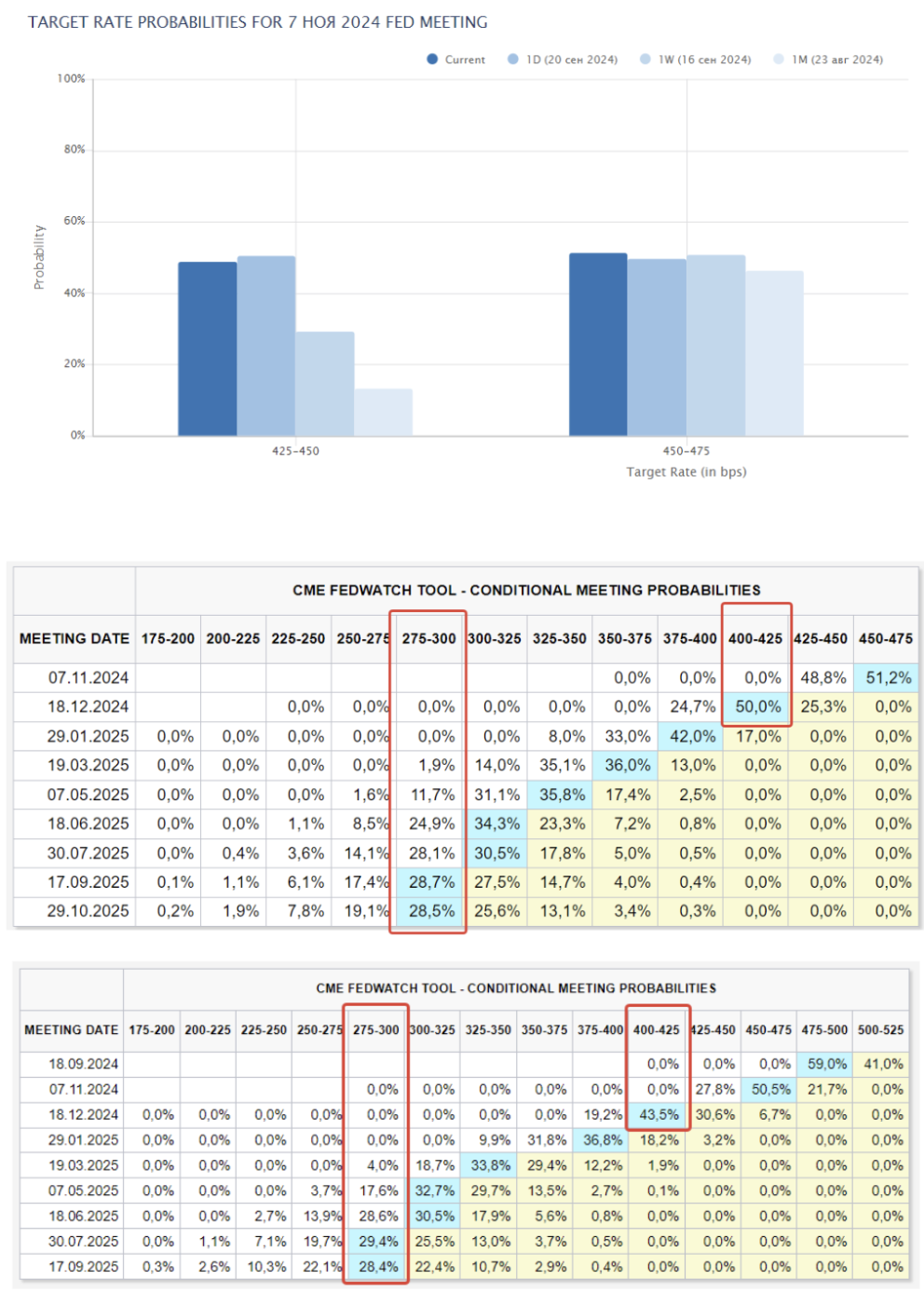

ПРОГНОЗ РЫНКА ПО СТАВКЕ

Сегодня против недели назад:

КОММЕНТАРИЙ

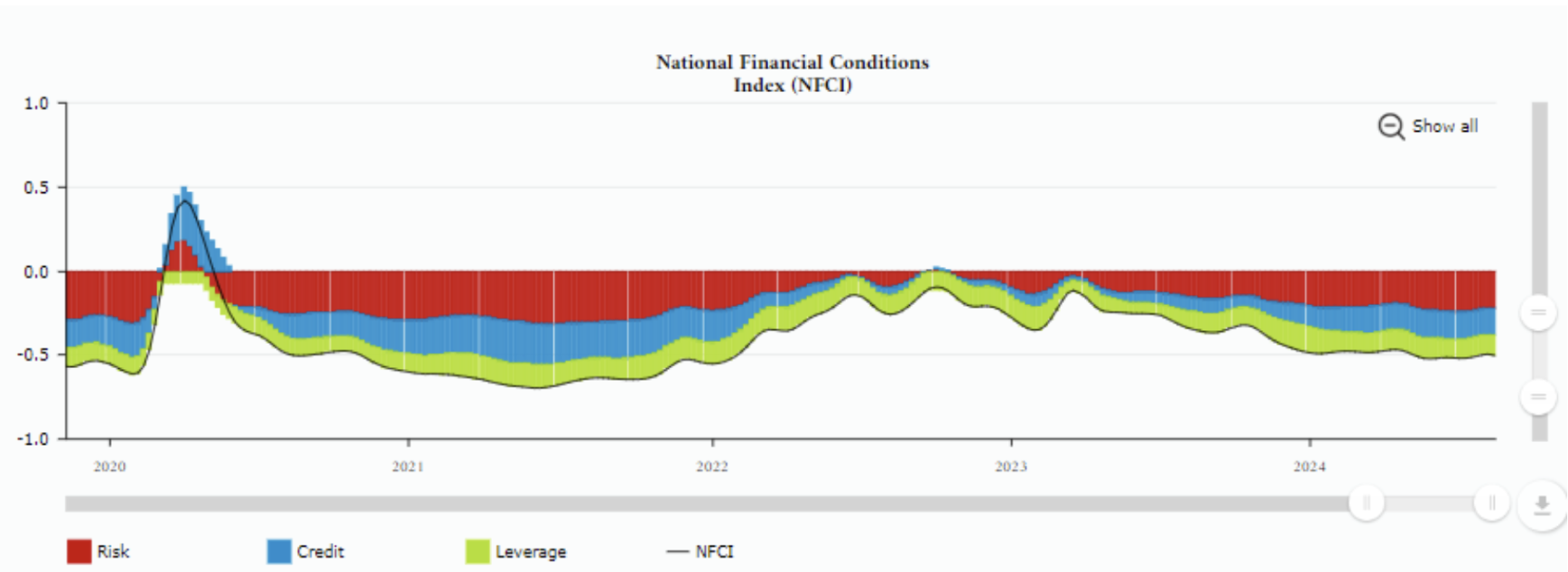

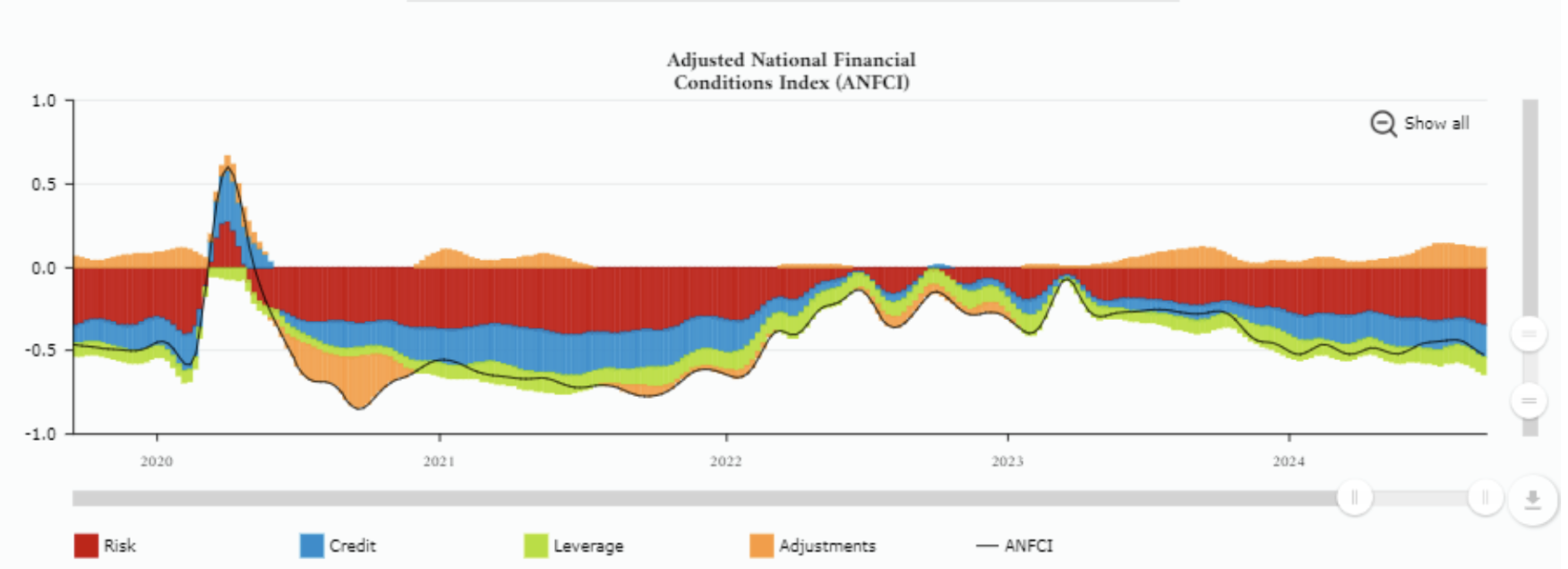

Федеральная резервная система понизила ставку федеральных фондов на 0,05%, до диапазона 4,75%–5,00%. Макроэкономическая статистика и текущие финансовые условия, отражённые индексами NFCI и ANFCI, позволяют регулятору действовать осторожно, не спеша с дальнейшим снижением ставки. Это вызывает вопросы у рынка относительно причин такого решения. Возможны несколько вариантов:

- Политическая инициатива накануне президентских выборов в США;

- ФРС ожидает повышенных рисков в экономике и на финансовых рынках;

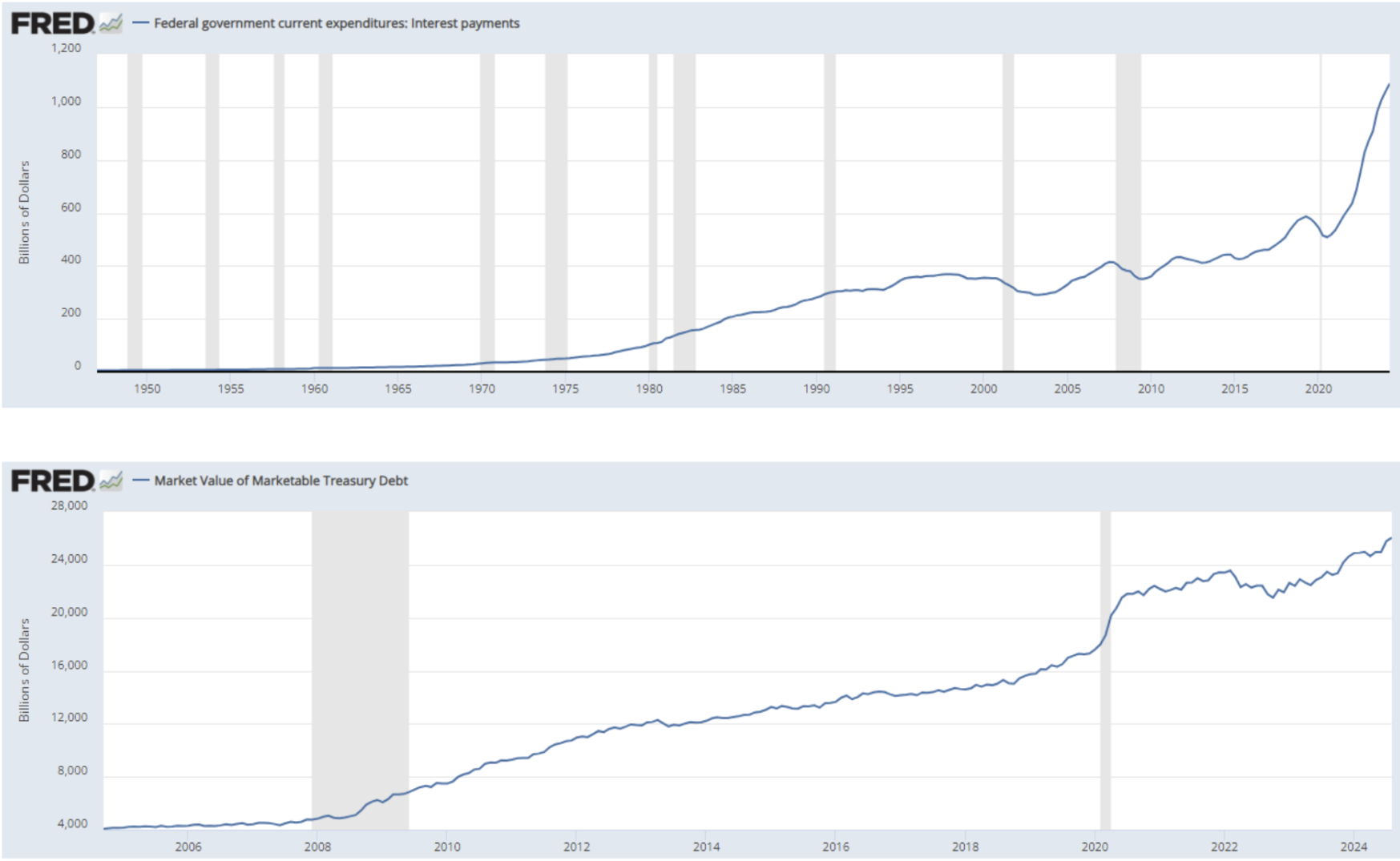

- Высокие темпы государственного заимствования по высоким ставкам в 2023–2024 годах, что может привести к резкому росту расходов на обслуживание долга.

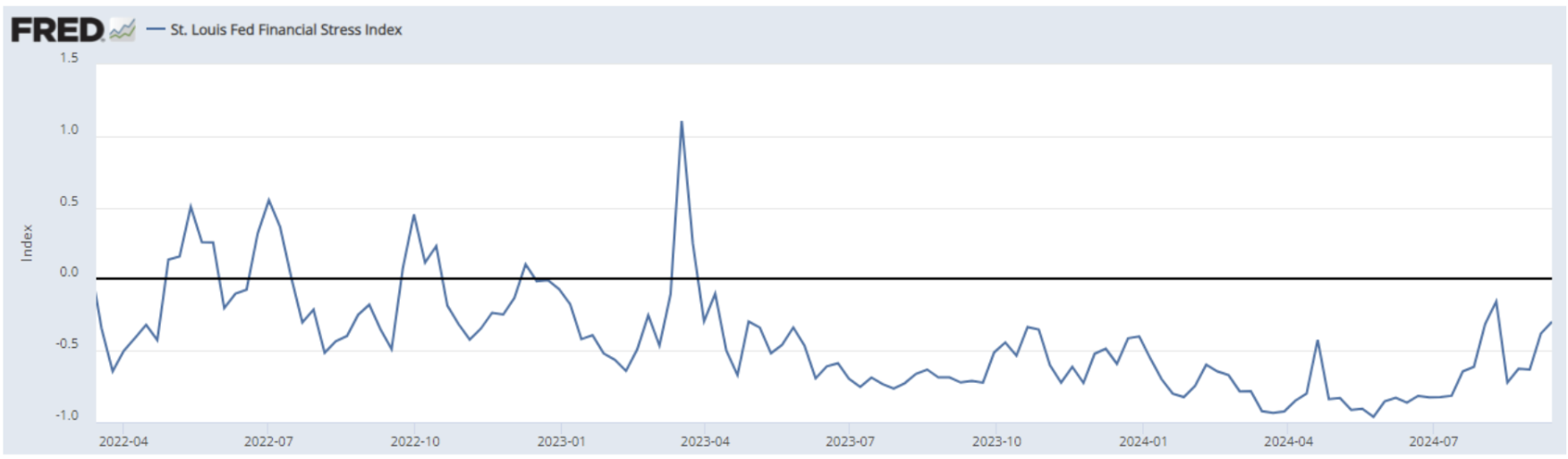

Индексы NFCI и ANFCI, рассчитываемые Федеральным резервным банком Чикаго, отражают финансовые условия в США по денежному, долговому и фондовому рынкам. Положительные значения означают ужесточение финансовых условий, отрицательные (текущие) — их смягчение:

Индекс финансового стресса Федерального резервного банка Сент-Луиса показывает значение ниже нуля, что указывает на стресс в финансовой системе ниже среднеисторических уровней:

Этот индекс построен на 18 еженедельных показателях: семь процентных ставок, шесть спредов доходностей и пять других индикаторов. Среднее значение индекса с конца 1993 года принято за ноль: это соответствует нормальным условиям на финансовых рынках. Отрицательные значения означают стресс ниже средних исторических уровней, положительные — выше среднего.

Несмотря на это, Федрезерв предпринял значимый шаг, снизив ставку на 0,5%.

Здесь может иметь смысл третье объяснение.

На верхнем графике видно, что чистый долг США превысил $26 трлн, а затраты на обслуживание долга превысили $1 трлн. Оба кандидата в президенты — Трамп и Харрис — планируют существенное увеличение государственных расходов.

Согласно инструменту FedWatch, рынок ожидает снижения ставки до конца года на 0,75% (0,25% в ноябре и 0,50% в декабре), до диапазона 3,75%–4,00%. За последующие 12 месяцев рынок закладывает ещё большее снижение (ещё на 2,00%), до диапазона 2,75%–3,00%.

РЫНОК

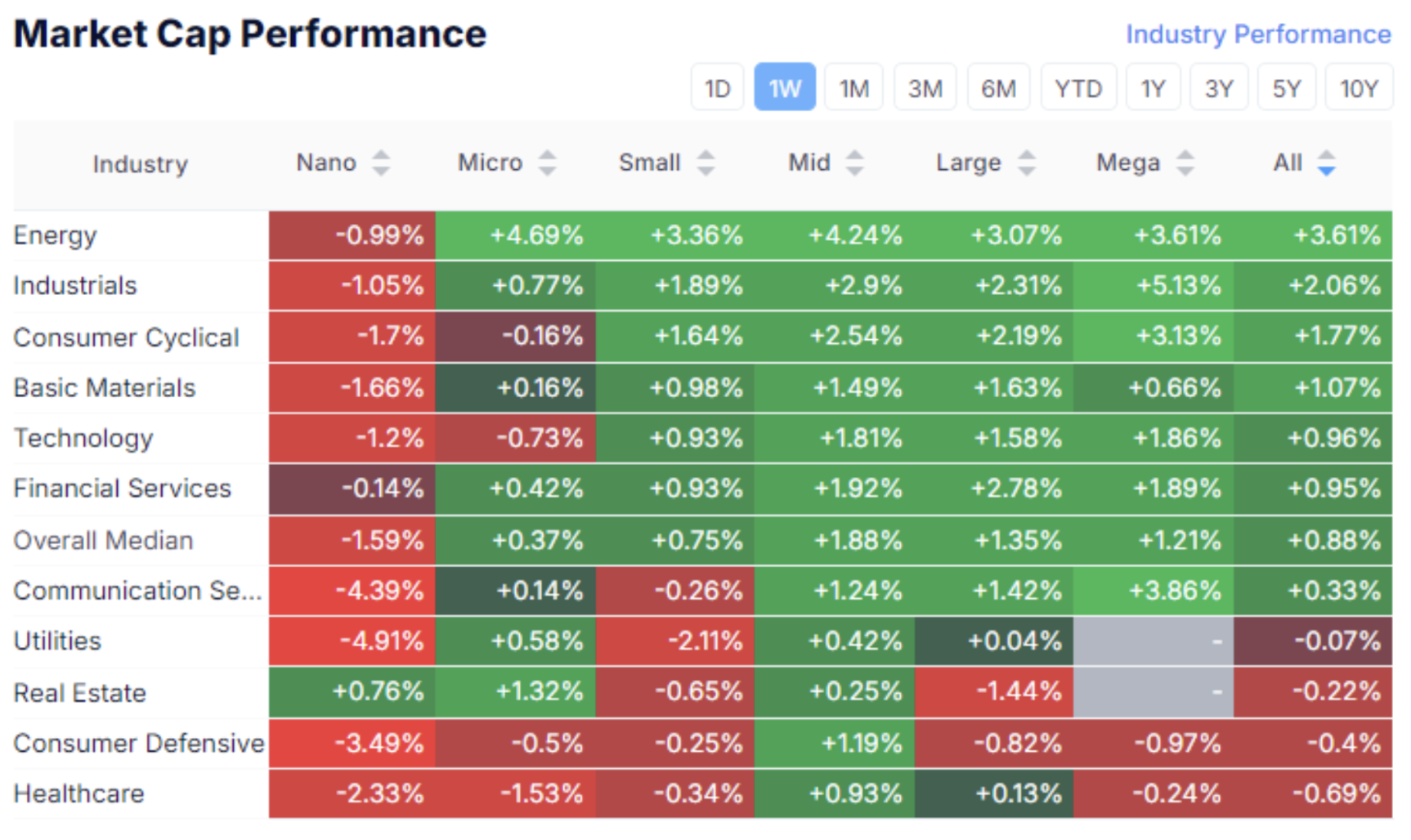

ДИНАМИКА РЫНОЧНОЙ КАПИТАЛИЗАЦИИ

Фондовый рынок:

Медианный рост фондового рынка составил 0,88%. Лидерами стали энергетический, промышленный и потребительский секторы повышенного риска (долговечные товары).

Оборонительные отрасли (коммунальные услуги, недвижимость, потребительские товары низкого риска и здравоохранение) оказались в числе аутсайдеров. Такое распределение свидетельствует о продолжающемся аппетите к риску после заседания ФРС по итогам прошлой недели.

SP500

VIX

Индекс S&P 500 вырос за неделю на 1,55%, достигнув внутридневного исторического максимума 5733 пунктов. В пятницу, несмотря на большие объёмы торгов, рост не продолжился, что говорит о неопределённости на рынке.

Текущее значение — 5702, диапазон 5650–70 теперь выступает уровнем поддержки. «Индекс волатильности» (VIX) остаётся на отметке 16,91 без существенных колебаний.

Вероятность коррекции на рынке акций в среднесрочной перспективе остаётся повышенной, если ФРС снизила ставку на фоне ожиданий будущих экономических рисков.

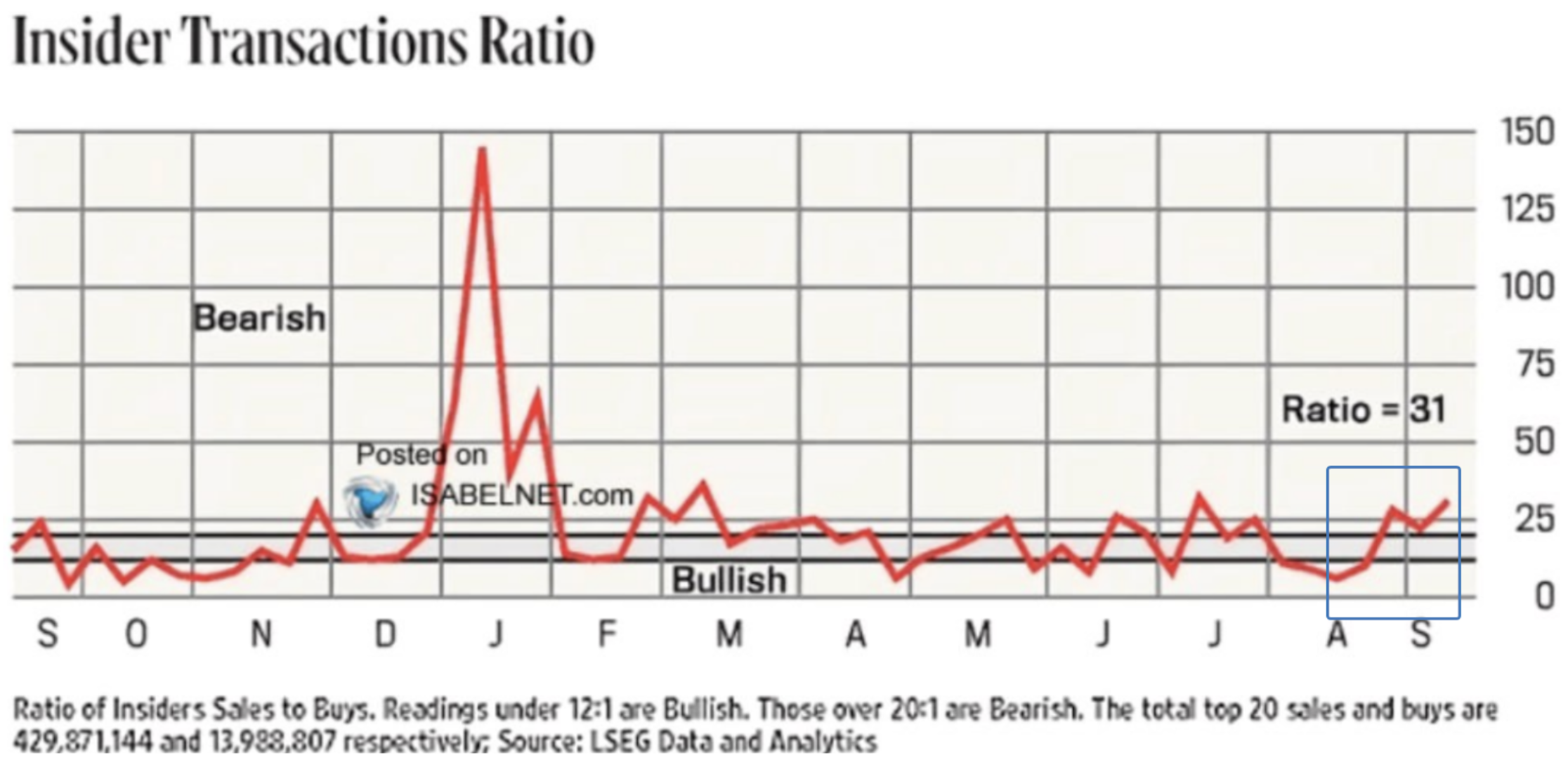

Интересная динамика внутренних сделок: с августа наблюдается увеличение продаж со стороны инсайдеров, но пока в пределах верхней границы диапазона. После событий прошлой недели будет интересно понаблюдать за дальнейшими действиями участников рынка, обладающих полной информацией о делах своих компаний.

РЫНОК ГОСУДАРСТВЕННЫХ ОБЛИГАЦИЙ

Гособлигации США (UST10):

Доходность 10-летних казначейских облигаций снизилась на 0,52% по итогам недели и заседания ФРС. Сработал эффект "покупать на ожиданиях, продавать по факту": после июльской встречи наблюдался сильный рост на вербальном изменении курса денежно-кредитной политики. Дальнейшее снижение ставок способно поддержать рынок казначейских облигаций.

Рыночная доходность 10-летних казначейских облигаций США (красная линия) составляет 3,73%. Доходность индекса корпоративных облигаций с рейтингом BBB (синяя линия) — 4,90%. По сравнению с прошлой неделей, спрэд между ними сократился на 0,12% и составляет 1,17%. Сужение спрэда свидетельствует о снижении рисков на рынке корпоративных облигаций.

DXY

Индекс доллара (DXY) консолидируется чуть выше нижней границы трёхлетнего горизонтального диапазона. С учётом новых прогнозов ставки ФРС доллар останется под давлением.

ЗОЛОТО

Сегодня золото установило новый максимум — $2656 за тройскую унцию. Рост с октября 2023 года составил 45%. Прогнозируемый медианный диапазон — $2900–3000 за унцию.

BTC

Биткоин вырос на 6% после заседания. Исторически динамика BTC коррелирует с долларовой ликвидностью, и в текущих условиях криптовалюта может продолжить рост.

Хотите вместе с нами приобрести доли в частных технологических компаниях? Ознакомьтесь с тарифными планами Wealth и Growth, которые предоставляют доступ к уникальным венчурным сделкам!

Дисклеймер: «Использование товарного знака осуществляется исключительно в информационных целях и не подразумевает одобрения или аффилированности. Информация, представленная в данном сообщении, предназначена исключительно для ознакомления и не является предложением о покупке, приглашением сделать оферту на продажу, подписку или приобретение каких-либо ценных бумаг».

English

English Қазақша

Қазақша